上市公司控制权保卫措施研究

——以万科股权之争为例

2018-09-01

(重庆工商大学 重庆 400067)

一、控制权理论及控制权争夺的形式

(一)控制权理论

伯利和米恩斯(1932)认为,控制权是通过行使法定权力或施加影响,对大部分董事有实际的选择权;德姆塞茨认为,企业控制权“是一组排他性使用和处置企业稀缺资源(包括财务资源和人力资源)的权利束”。我国学者周其仁认为,企业控制权就是排他性利用企业资产,特别是利用企业资产从事投资和市场营运的决策权。

控制权是指对企业经营决策起直接或间接影响力的权力,即企业的发展进程中,对其发展战略、财务管理、利润分配、职工人员安排的决策权力。在经营过程中,公司的多种控制权会分配给股东、董事会和管理团队等。我国的大部分民营企业,他们的创始人同时也是公司的第一大股东,他们掌握着决定公司利益分配方案的权力。但是随着公司规模的不断扩张,在其向现代企业过度的进程中,公司的股权结构越发分散,创始人团队对公司实际决策控制权不断削弱,稍有不慎甚至会出现失去绝对控制权的情况。

(二)控制权争夺的形式

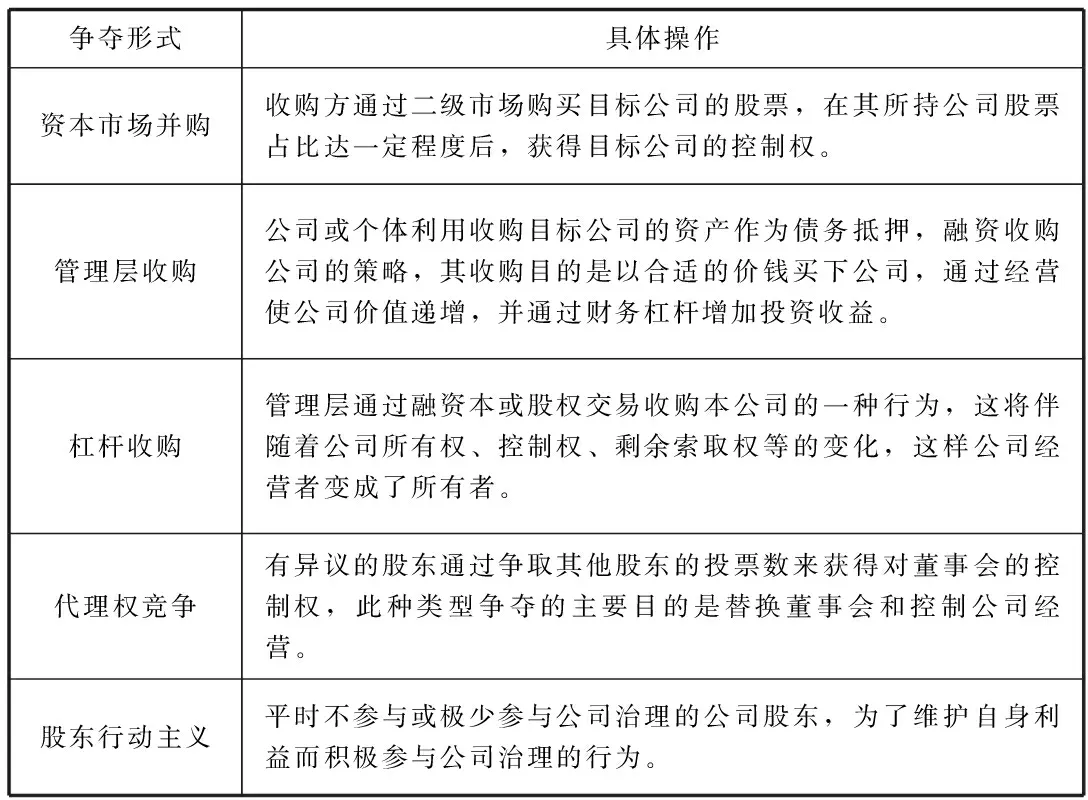

控制权争夺可以分为资本市场并购、管理层收购、杠杆收购、代理权竞争、股东行动主义五种形式。其中资本市场并购、管理层收购、杠杆收购这三类争夺方式的目标都是针对公司的股权而展开,争夺方的目的是获得公司所有权进而控制公司。代理权竞争、股东行动主义这两种争夺方式其目标是针对公司的控制权而展开,目的是获得董事会、更换管理层、调整公司战略等。控制权争夺形式的具体操作形式如表1所示。

表1 控制权争夺形式的具体操作

二、控制权保卫措施

基于管理层采取保卫措施的态度,并以收购方实施行动为时点,分为预防措施和应对措施。其中,预防措施是指管理层为避免控制权遭到威胁而预先在公司章程中设计的相关保护条款,包括累计投票制、双重股份制和管理层优先收购。应对措施是指外来投资者即将占领公司大股东之位,危及公司创始人控制权后,管理层采取的急救措施。预防措施共七种,分别是股份回购、毒丸计划、白衣骑士计划、帕克门策略、定向增发、行政司法措施、停牌。

(一)预防措施

1.累积投票制。公司成立时在公司章程中设置累积投票制,即股东每一股份的投票权与待选董事总人数相同。在股东大会选举董事时,股东不仅可将全部票数投给一个待选人而且也可分散投票,最后根据得票的高低决定谁进入董事会。这样的投票制度避免了恶意收购方获得了上市公司的控制权将董事会完全换掉的局面。

2.双重股份制结构。创始人为筹集资金而出让股份时,可在公司章程中将公司股票分为高低两种投票权。向外公开发行的股票每股只有一票投票权,而创始人团队持有的股票则每股拥有十倍于公开发行股票的投票权。即使恶意收购者获得了大量的目标公司的股票,但此种股份制结构也保证了创始人团队的绝对控制权。但由于我国《公司法》规定了“一股一权”的股权制度,所以这类措施对于我国上市公司而言只能望而却步。

3.管理层优先收购。公司在章程中规定,当其受到恶意收购者的威胁时,其管理层具有优先收购的权利。这样不仅保护了管理层的利益,还可以让恶意收购者因收购成本巨大而黯然离去。

(二)应对措施

1.股份回购。公司的董事或监事可以在恶意收购者入侵后,大规模回购公司流通在外的股份,从而降低公司的总股本数。改变后的公司股本结构使得收购成本大大提高,恶意收购可能因为不能支付高额的对价而放弃对目标公司的收购。

2.定向增发。公司通过向少数特定的战略投资者定向增发一定量的股票,以此来摊薄恶意收购者手中的股份,使恶意收购者不能立马拥有公司控制权。

3.毒丸计划。公司为了保住控制权而大量低价增发新股,以此使得恶意收购方的股票比例下降,不仅摊薄恶意收购方的股权占比,而且也大大增加了收购成本,让收购方无法拥有控制权。

4.白衣骑士计划。在恶意收购行为发生后,公司可以寻找一个战略联盟公司,以发出收购要约或定向发行的形式,使战略联盟公司持有本公司股票,以稀释恶意收购者的占比,以此击败恶意收购者。

5.帕克门策略。当恶意收购方还未正式持有公司股权之前,资金实力雄厚的公司可以化被动为主动,反过来提出收购恶意收购方。

6.行政司法措施。公司在获知恶意收购方有违法行为时,可以向监管提起诉讼,控诉恶意收购方违反各种规定,要求监管层对其违法行为进行审查,从而阻碍收购者的收购行为。

7.停牌。公司可利用《证券法》赋予的权利,在恶意收购方持续购买其股票时,停止公司股票在证券市场的交易,以此为反并购争取了更多时间。

三、万科股权之争事件始末

自2015年7月开始,宝能通过旗下公司前海人寿、钜盛华在二级市场四次举牌之后,获得万科23.52%的股权,超越华润集团成为万科第一大股东。此后万科紧急停牌,以王石为首的管理层欲与深圳地铁集团进行重大资产重组,以求深圳地铁作为“白衣骑士”能救万科与水深火热中,可此举却遭到第一大股东宝能系和第二大股东华润的反对。

万科复牌后,宝能系紧接着在二级市场购入占公司总股本的0.682%的万科股票,至此宝能系合计持股占比为24.972%。此后,万科向证监会和保监会举报宝能系资管计划违规,迫使宝能系停止了后续动作。接着,万科再次宣布进行重大资产重组,将与合作方一道收购一家商业地产公司96.55%的股权。2016年8月,恒大集团买入万科4.68%的股份并于11月增持至14.07%。2017年1月和3月华润集团和恒大集团相继将其所持有万科的所有股份转让给了深圳地铁集团,6月9日深圳地铁集团持股占比29.38%,其最终成为万科A的第一大股东。但6月21日王石退出董事会,将接力棒交给了郁亮。至此,长达两年的万科股权之争终究落下帷幕。

四、万科控制权争夺的思考及启示

在万科控制权争夺中不难看出,宝能系收购的最终目的在于并入万科拥有的优质资源,但万科过于分散的股权结构确是导致此次控制权争夺的致命因素。从万科的股权设计来看,在控制权争夺之前,其股权结构非常分散,创始人王石拥有的股权不足2%,最大的股东华润的持股比例也不超过15%,而中小股东持股比例高达60%。万科一直是以王石为首的职业经理人团队在管控公司,大股东华润一直都只作为万科的财务投资者,没有参与万科的管理。如此分散的股权结构,给了宝能系举牌入侵的机会。虽然万科采取了引进“白衣骑士”计划、向行政主管部门举报以及停牌等保卫控制权的措施,最终成功避免了第一大股东之位落入宝能系手中,但万科为此付出的代价却是巨大的,比如正常经营范围受影响,创始人王石被踢出董事会,万科股价下跌等。

万宝之争必将成为我国上市公司控制权保卫战的前车之鉴,这将提醒创始人团队时刻保持对外来投资者争夺控制权的警觉性,采取预防措施的同时制定一系列可靠的应对预案。毋庸置疑,在公司成立时,将相关对抗恶意并购的条款写入公司章程是最立竿见影的预防措施。即便如此,创始人团队依然需要预设可能发生恶意收购的情形,制定相关的可实施的应对措施,把握时机及时采取有效措施,争取自身合法权益最大化,以此保住控制权和中小股东的合法权益。