融资融券对我国股市波动性与流动性的影响

2018-08-28王慧强马晓彤

王慧强 马晓彤

内容提要:本文分析了我国融资融券交易情况。采用VAR模型实证分析了融资融券业务的开展与我国股市流动性和波动性之间的关系。结果表明,融资融券交易的开展是股市波动性和流动性的格兰杰原因。融资交易增大了股市波动性和流动性,而融券交易降低了股市流动性和波动性。

2010年3月31日,我国在沪深两市推出了融资融券业务。融资融券的开展,是我国证券市场的一次重大变革,我国证券市场进入信用交易的时代。融资融券交易又称为证券信用交易、保证金交易。它是指投资者向具有融资融券业务资格的证券公司提供担保物,借入资金买入证券(融资交易)或借入证券并卖出的行为(融券交易)。它不仅包括了证券公司对投资者的融资融券,还包括了金融机构对证券公司的融资融券。

第一批的融资融券标的股票为90只,后来经过几次扩容,融资融券业务的规模不断扩大。到2016年12月,两融市场的标的股票达到了950只。到2017年4月,融资融券余额已经突破9222亿元。融资融券业务的开展,受到了学界和业界的广泛关注。融资融券的发展对股市波动性和流动性的影响程度值得我们去深入探索。

本文紧密结合我国股票市场交易制度的改革,在融资融券业务不断深入开展的历史背景下,采用经济实证研究方法来研究融资融券对我国股票市场波动性和流动性的影响。本文的研究对融资融券业务在我国资本市场的推广具有借鉴意义,能够为政策制定部门提供更好的管理思路。

一、文献综述

融资交易业务的开展可以通过杠杆效应使投资者投入较少的担保物来获取更多的收益。这种效应不仅放大了投资者获得较大收益的能力,还带来了高风险性。融券业务引入卖空机制,可以使投资者在股价下降前借入证券并卖出获得高额的收益。卖空机制可以增强价格发现功能,起到降低市场波动的作用。但卖空交易也可能会使市场反应过度,从而影响市场信息的效率,导致市场定价的偏差。

融资融券交易制度对股市波动的确切影响尚没有一致的结论。国外的融资融券业务开展得较早,学者们关于融资融券对市场波动性的影响得出的观点主要有三种。一是融资融券交易制度可以加剧股市的波动。Henry等(2006)通过对香港股票市场的研究,发现卖空交易机制使香港股票波动性增加。Chang等(2007)研究发现,一只股票从不能卖空变成能够卖空之后,会增大股票价格的波动。二是融资融券交易制度对股市波动性的影响不确定。Kraus等(2003)考虑在放松卖空限制的情况下,卖空交易对股价波动性的影响有可能增加,也有可能降低,具体结果由模型参数和外部冲击决定。Diether等(2009)对实行暂时可以融券卖空的股票进行研究,发现日波动率变化不明显。三是融资融券交易制度可以降低股市的波动性,起到稳定市场的效果。Bris等(2007)考察了全世界47个市场,发现融券卖空可以降低市场的波动性。Bai等(2006)通过构建理性预期模型,研究卖空约束、股价和市场效率之间的关系,发现不实行卖空交易会使股票价格波动性增大。

融资融券业务的开展也能影响市场的流动性。Charoenrook等(2005)选用换手率作为流动性的代理指标,研究发现卖空限制较多的国家股票市场的流动性显然要比没有卖空限制的国家要差。

近年来,随着我国融资融券业务的开展,国内学者也进行了一些研究。廖士光等(2005)针对香港市场卖空交易额与股市流动性的关系,研究发现卖空交易对香港股市影响不大。骆玉鼎等(2007)研究发现卖空交易的保证金比例影响着市场的流动性。夏丹(2011)研究了融资融券业务开展初期对市场波动性的影响,发现融资交易可以增强市场的波动性,融券交易会减少市场的波动性。许红伟等(2012)研究发现融资融券在开展初期对股票定价效率的改善仍然较弱。肖浩等(2014)研究发现融资融券业务的开展提升了信息传送速度,降低了股价的特质性波动。佟孟华等(2015)从股市整体和不同类别的股票这两个方面,研究了融资融券业务的推出对股市波动性的影响。研究发现,融资融券业务的推出可以显著减少股市的波动性。陈海强等(2015)研究发现放松卖空管制降低了标的个股的波动率和市场的波动率。李志生等(2015)研究发现放松卖空管制可以提高市场定价效率。褚剑等(2016)发现卖空交易也增大了股价崩盘的风险。

融资融券业务的开展,必将对我国股市波动性和流动性产生影响。本文在国内外前人研究的基础上,运用计量经济方法,建立TGARCH模型,通过VAR模型和Granger因果检验进行实证分析。分别考虑了融资融券业务对股票市场波动性和流动性的影响。

二、研究设计

(一)样本数据选取

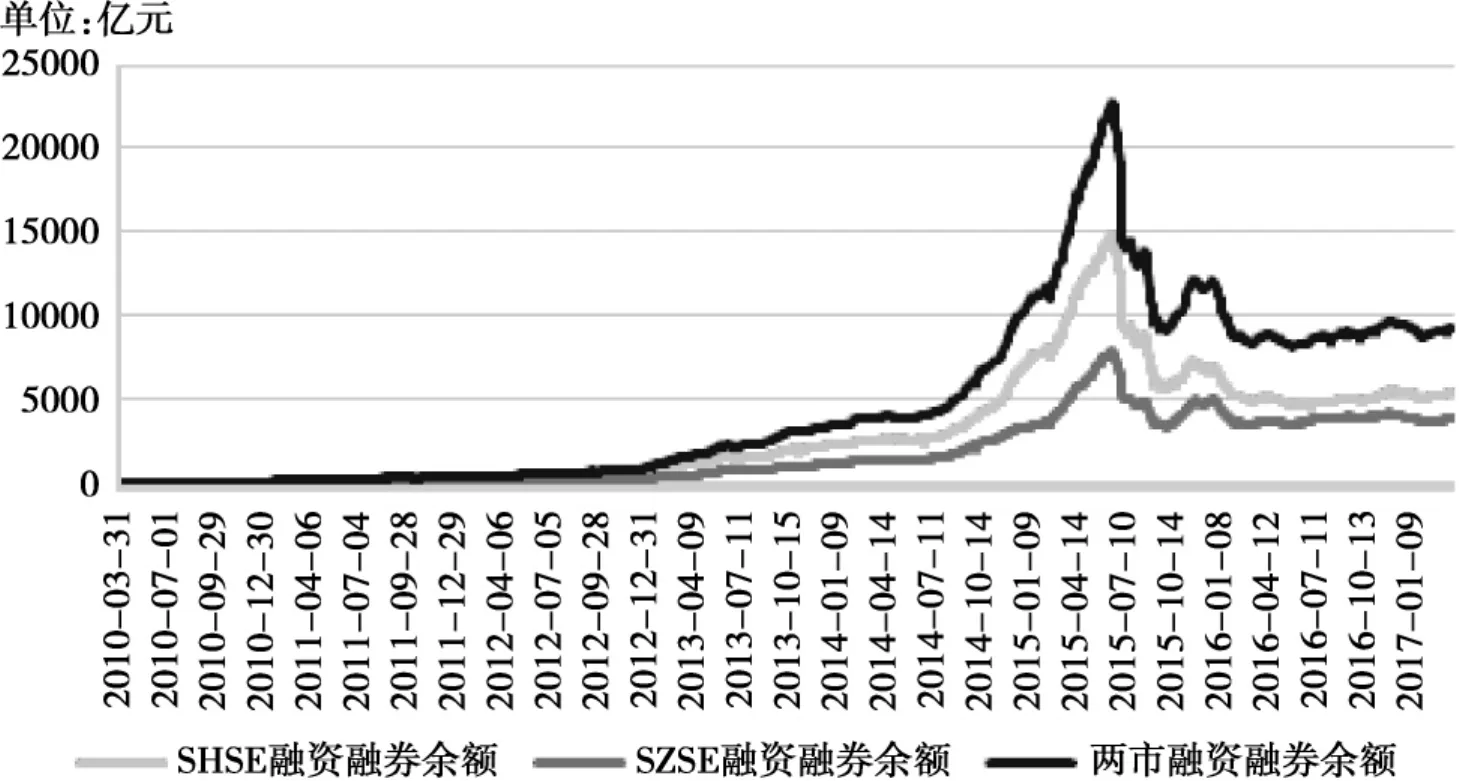

随着融资融券业务的逐渐展开,标的股票的规模和范围都在不断扩大,融资融券余额也逐渐增加。沪深两市的融资融券规模从2010年3月31日开始不断增长,在2015年达到了最高峰。之后又出现回落。对比沪深两市发现,两市的变动趋势几乎一致,但是沪市的两融业务规模要比深市的大(图1)。融资融券业务规模的变动也说明了我国的融资融券交易的发展水平在不断提高。

由于沪深300指数的成分股具有规模大和流动性好的特点,包含沪深两市的十个行业的上市公司,覆盖沪深两市将近六成左右的市值。因此本文采取沪深300指数来表示市场整体情况。

本文采用的样本区间为2007年4月1日到2014年12月31日,共1887个沪深300指数收盘价样本。由于融资融券业务的开始时间是2010年3月31日,因此将2010年3月31日到2014年3月31日看做融资融券业务开展后的期间,此段期间包含1155个样本。

(二)样本数据描述性统计

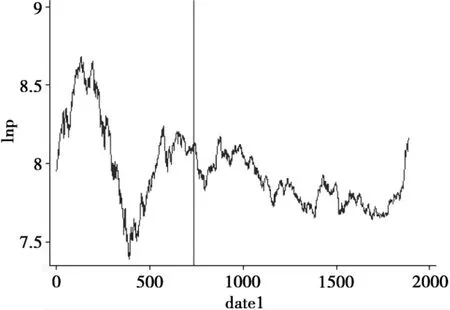

为了比较融资融券推出后对股票市场波动性的影响。我们对每日的收盘价取对数,然后画出每日的变化图,如图2所示。图中垂线表示的是融资融券业务开展的时间,可以明显地看出在融资融券业务开展后,沪深300指数的波动性明显降低了。对1887个样本进行分段描述统计。如表1所示,在融资融券业务推出后,标准差减少了,表示市场的波动性降低了。

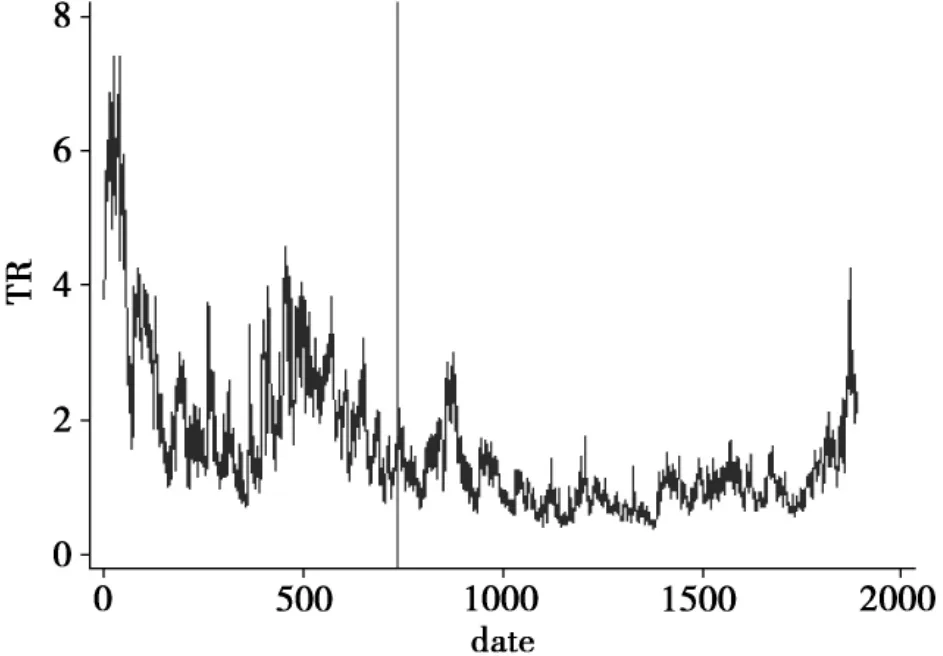

同理,为了比较融资融券对股市流动性的影响,画出换手率的每日变化图。明显看出在融资融券业务开展后,换手率波动下降了。从图3可以看出,融资融券业务开展后,换手率的期望和方差都降低了。但是不能从描述性统计中得出股市波动性和换手率的降低是否源于融资融券业务的影响,必须进行实证研究才能判断。

图1 融资融券业务规模变动

图2 沪深300指数收盘价变化

图3 换手率变化

表1 沪深300指数收盘价样本的描述性统计

(三)变量选取

本文选取的变量主要包括每天的融资买入金额,融券卖出量以及证券市场的波动性。变量的具体说明如下:

1.融资买入金额(MP)。融资买入即投资者缴纳融资保证金后从具有融资融券业务资格的证券公司借入资金买入证券。本文选取沪深两市每日融资买入证券的金额之和的对数代表融资买入金额MP。

2.融券卖出量(SS)。融资卖出即投资者缴纳保证金后向具有融资融券业务资格的证券公司借入证券并卖出。本文选取沪深两市每天的融券卖出量之和的对数来表示融券卖出量SS。

3.波动性(V)。考虑到股票市场中波动性的集聚和时变的特点。本文采用GARCH类模型来拟合股票市场的波动性V。

4.换手率(TR)。本文采用股票市场流通市值加权市场日换手率来作为市场流动性的代理指标。

(四)模型设计

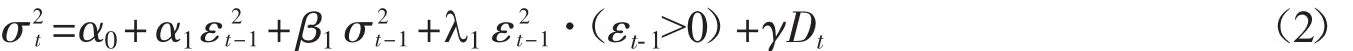

在股票市场上,“好消息”对股票价格的波动性的影响与“坏消息”对股票价格的影响存在不同的效果。也就是说资本市场存在明显的非对称效应。所以,本文采用TGARCH模型,如下所示:

加入虚拟变量后的门限GARCH模型为:

三、实证分析及结果

(一)股市波动性的拟合

金融时间序列数据存在着显著的自回归条件异方差特点,并且常伴随着时变性和集聚性的现象。诸多的研究结果都发现股票收益率的“尖峰厚尾”特点,并且股票市场存在明显的非对称效应。本文先对收益率序列的方差特性进行检验,然后在门限GARCH模型中加入融资融券这一事件的虚拟变量,进行实证检验。

记沪深300指数每天的收盘价为p,为了减少误差,更好地拟合数据分布的规律,对沪深300指数进行取对数处理,记为lnp。

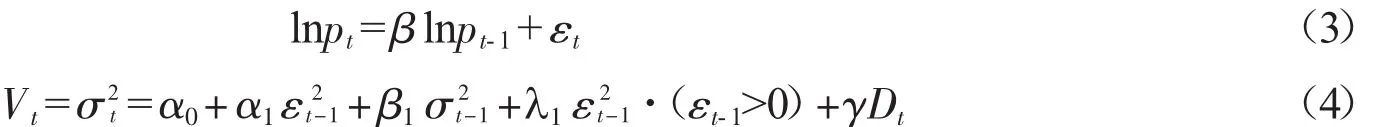

建立如下的回归模型,并对波动性方程用加入融资融券虚拟变量后的TGARCH(1,1)建模,并记波动性为V。

对上述TGARCH(1,1)模型进行回归,得到表2的结果:

表2 回归结果

上述回归结果的Adj R-squared为1,系数均显著,AIC=-9652.043,BIC=-9646.501。TGARCH的项很显著,即存在不对称效应,而且不对称效应的规模(-0.0271824)大约是对称效应规模(0.0605355)的一半。TGARCH项的负号表示“好消息”对资产价格波动性的影响小于“坏消息”。GARCH项的系数β1表明前期的波动对本期的影响,所以β1的值越大,对本期的影响越剧烈。融资融券虚拟变量的系数为负数,虚拟变量在融资融券业务开展之前取0,在融资融券业务开展之后取1。说明融资融券业务的开展,也降低了股票市场的波动性。

紧接着对TGARCH(1,1)模型进行ARCH LM检验,P值为0.1239,大于5%的显著性水平。因此不能拒绝原假设,残差序列不存在ARCH效应,这表示使用了虚拟变量的TGARCH(1,1)模型对沪深300指数的拟合有效。

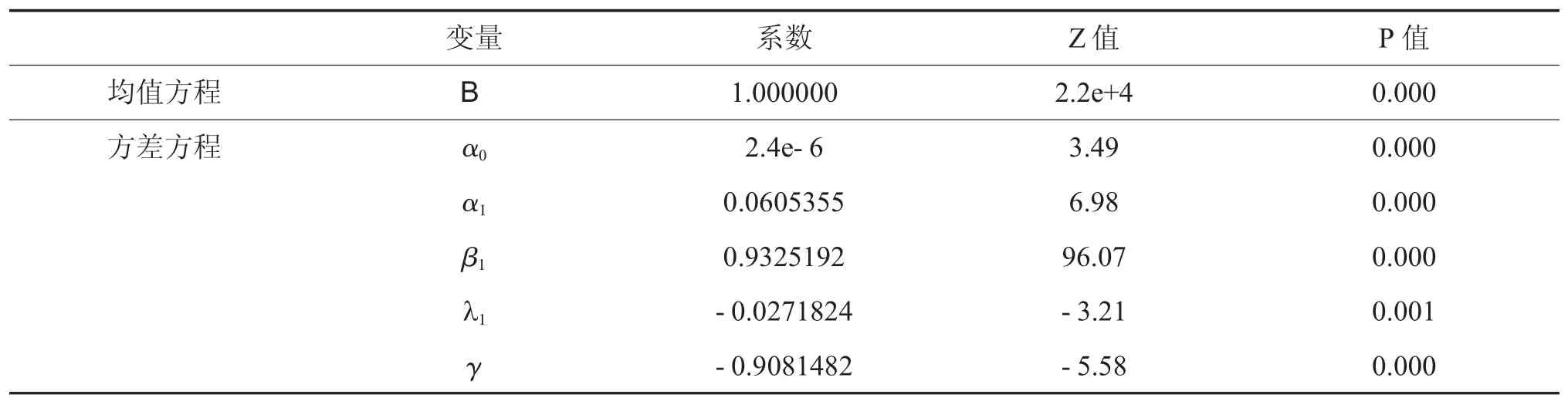

(二)各变量的平稳性检验

在进行融资融券业务对我国股票市场波动性和流动性影响的研究之前,需要对这些变量的平稳性进行检验。我们采用单位根检验的方法,结果如表3所示。

在5%的置信水平下,实证分析lnMP、lnSS、V和TR四个变量的ADF值均小于临界值,拒绝原假设,四个变量都是平稳序列,可以采取Granger因果检验融资融券与股市流动性和波动性的关系。

表3 ADF平稳性检验结果

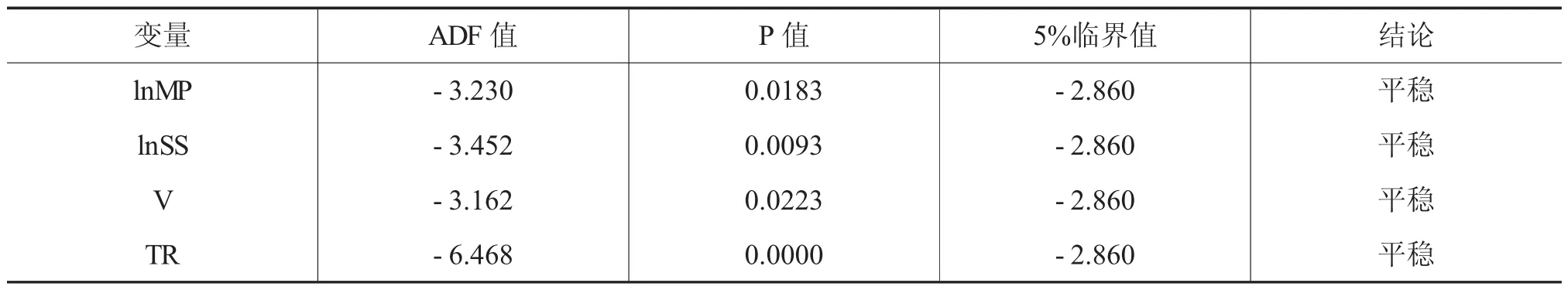

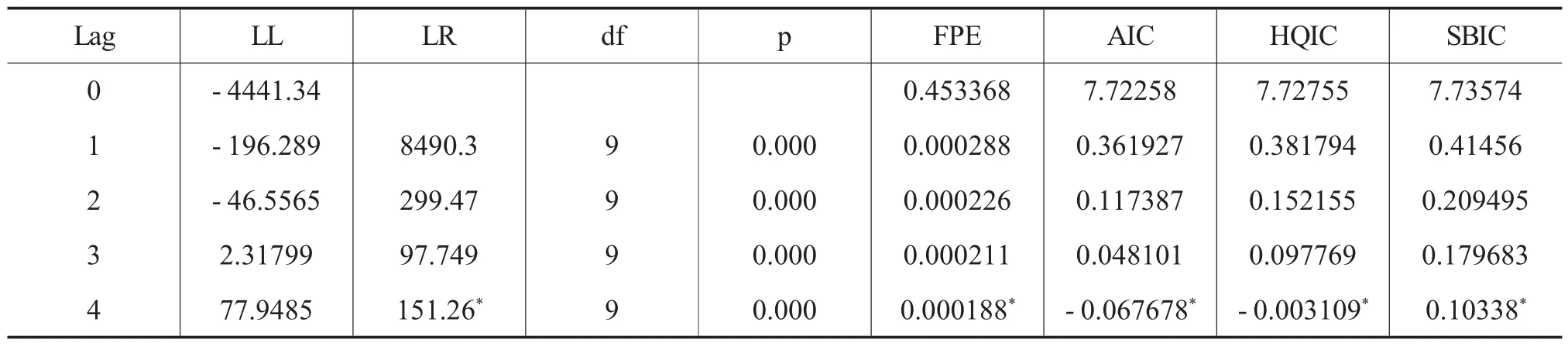

(三)VAR模型

分别将TR、lnMP、lnSS和V、lnMP、lnSS建立向量自回归模型。首先根据AIC、SC等信息准则,判定VAR模型的滞后阶数。由表4可以看出,V、lnMP、lnSS满足VAR(4)模型,TR、lnMP、lnSS也满足 VAR(4)模型(表 5)。

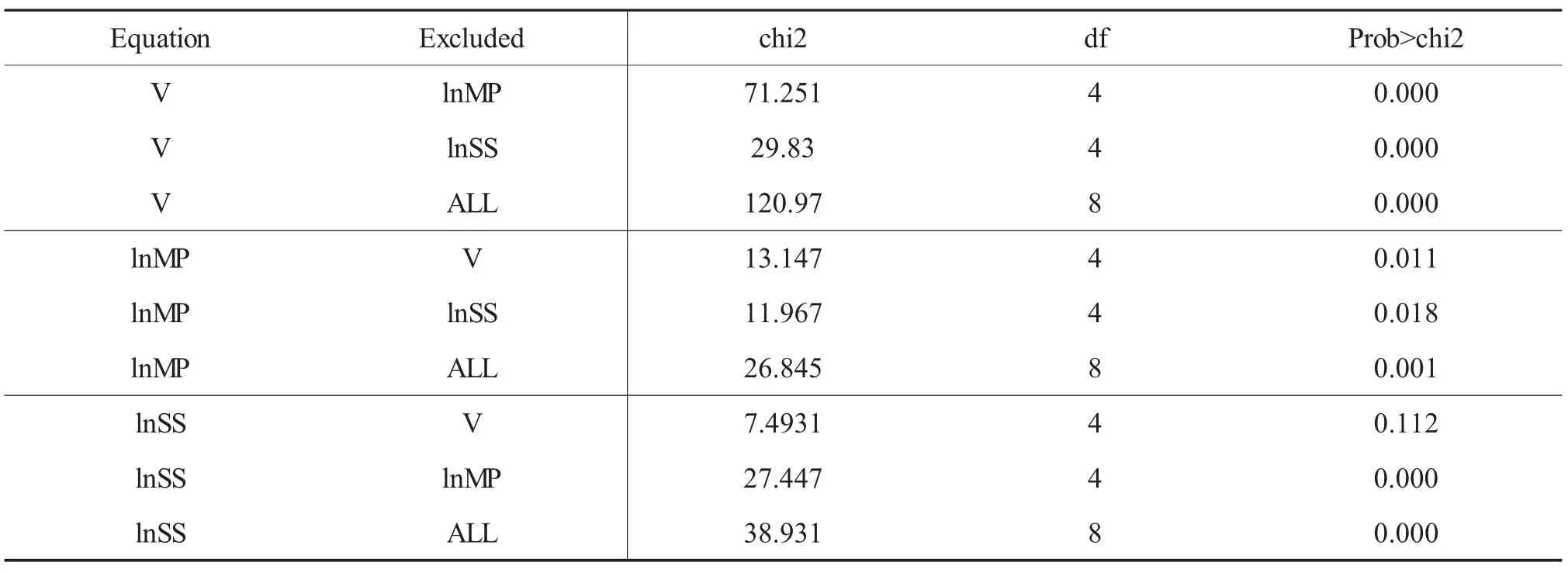

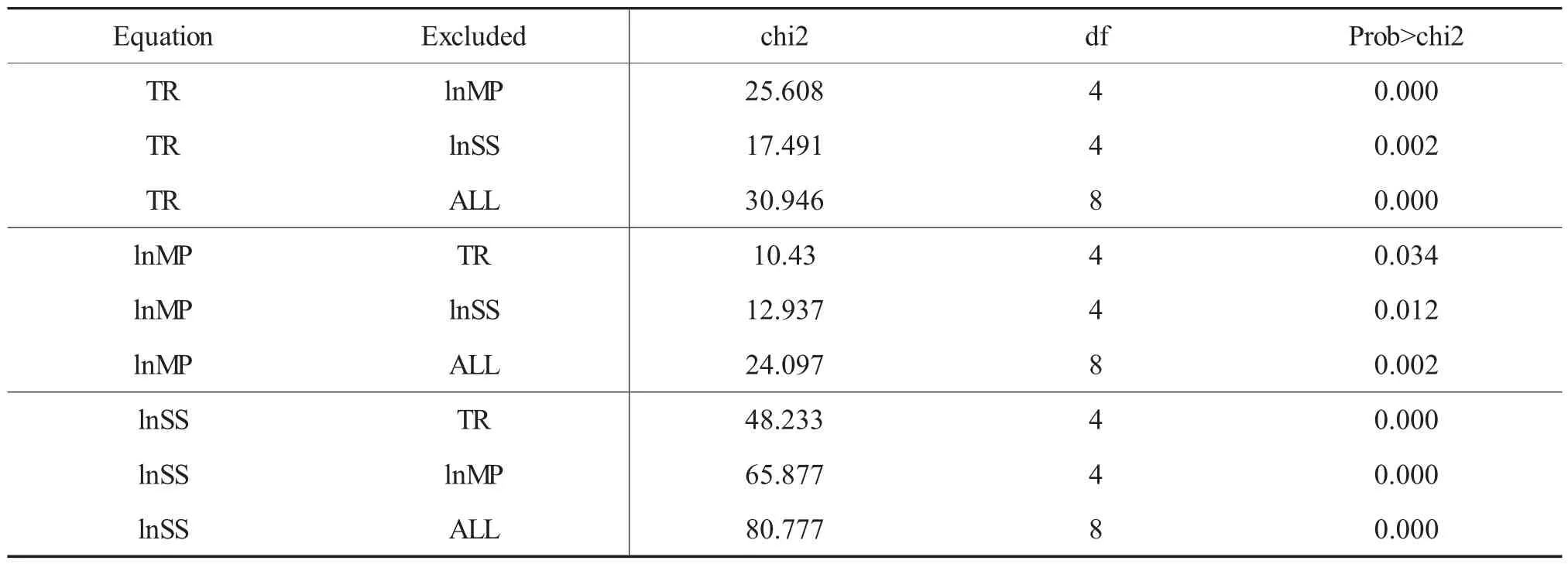

(四)Granger因果检验

表6 显示,lnMP是波动性V的格兰杰原因,lnSS是波动性V的格兰杰原因,表7显示,lnMP和lnSS也都是换手率TR的格兰杰原因。根据该结果,我们可以得出结论:融资融券交易引起了沪深300指数流动性和波动性的变化。

表4 V、lnMP、lnSS滞后阶数的选择

表5 TR、lnMP、lnSS滞后阶数的选择

表6 波动性的格兰杰因果检验

表7 波动性的格兰杰因果检验

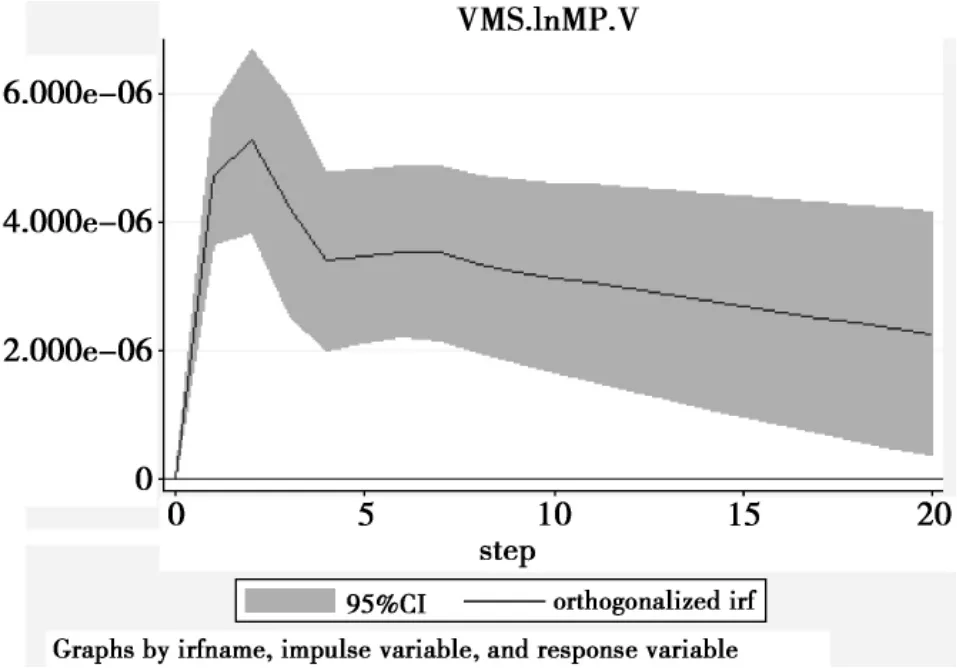

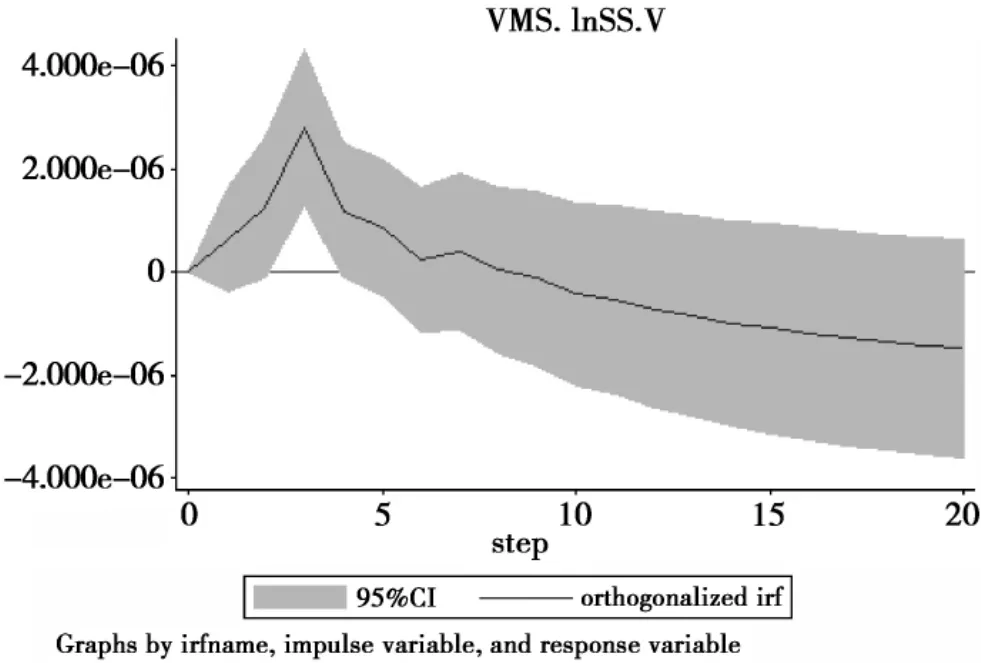

(五)脉冲响应分析

为了更加直观地分析融资融券业务的开展是如何引起股市流动性和波动性变化的动态过程,接下来采用VAR模型的脉冲响应函数进行说明。

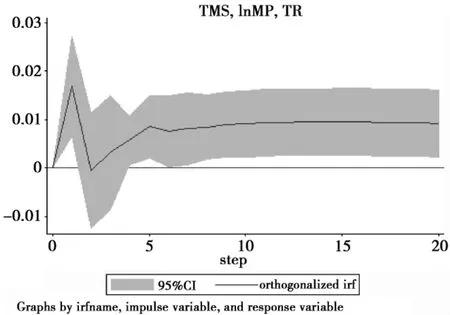

图4 lnMP对V正交脉冲的响应

图5 lnSS对V正交脉冲响应

由图4可以看出,当在本期给予融资买入金额一个正冲击后,股市的波动性在前5期变化较大,然后逐渐减弱。股市波动性在第3期响应最大,而且所有的响应均为正。说明融资买入金额增加了股市的波动性。由图5可以看出,股市波动性在前7期对融券卖出量有正向的反应,在第3期达到了最大。此后变为负向的响应且慢慢变大。融资买入金额对股市的波动性的正向影响要比融券卖出量对股市波动性的负向影响大。

图6 lnMP对TR正交脉冲的响应

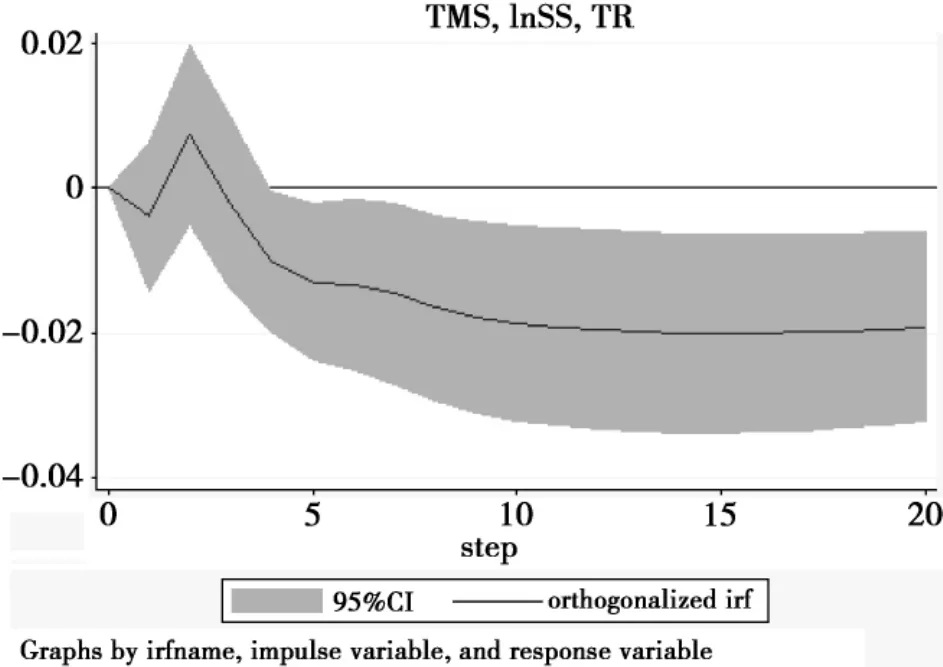

图7 lnSS对TR正交脉冲的响应

从图6可以看出,在本期给予融资买入金额一个正冲击后,股市的换手率在前5期的波动较大。之后,响应慢慢趋近于0.01。脉冲响应的结果说明融资买入金额增加了股市的换手率,也就是说增加了股市的流动性。从图7可以看出,融券卖出量对换手率的响应在前3期波动较大,之后随着时间的推移,融券卖出量对换手率的响应函数慢慢趋于-0.02。说明融券卖出量减少了股市的流动性。从图6和图7综合来看,融券卖出量比融资买入额对股市流动性的影响要大。

根据上述分析得出结论:融资交易增大了股市波动性和流动性,而融券交易减少了股市流动性和波动性。

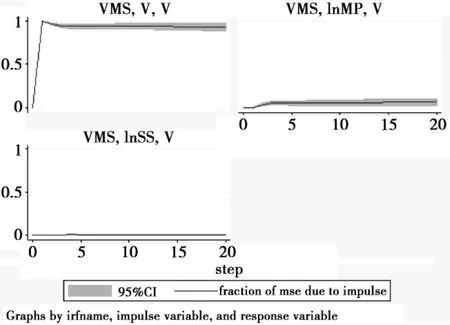

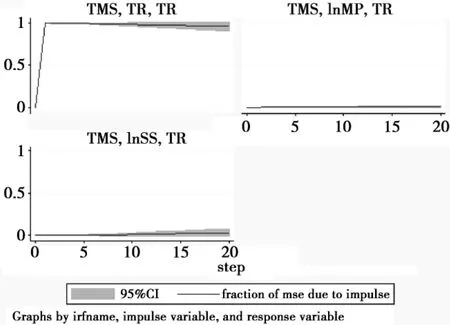

(六)方差分解分析

脉冲响应分析说明了融资买入额和融券卖出量对股市流动性和波动性的不同影响。为了准确度量融资和融券交易对股市流动性和波动性的贡献度,接下来进行方差分解分析。

图8 波动性V的预测方差分解图

图9 换手率TR的预测方差分解图

图8 显示出融资买入额对股市波动性各期方差的贡献率均大于融券卖出量。前者的贡献率在长期收敛于6%,后者的贡献率在长期收敛于0.6%。说明融资交易对股市波动性的影响要比融券交易对股市波动性的影响更大。从图9可以看出,融券卖出量对股市流动性各期方差的贡献率均大于融资买入额。前者的贡献率在长期收敛于3.2%,后者的贡献率在长期收敛于0.94%。说明融券交易对股市流动性的影响要比融资交易对股市流动性的影响更大。

四、结论与建议

本文采取事件研究法,以沪深300指数为例,就融资融券业务的开展对我国股票市场波动性和流动性的影响进行实证研究,得出的结论如下:

一是融资融券业务的开展能够降低股票市场的波动性。

二是融资融券交易对股票市场波动性和流动性有显著的影响,融资交易增大了股市波动性和流动性,而融券交易降低了股市流动性和波动性。但是,两融业务的开展对股市波动性和流动性的影响整体较小,股市的波动性和流动性更多受其自身其他因素或者外部冲击的影响。

作为完善我国资本市场交易制度的措施,融资融券业务的开展对于我国资本市场的发展有积极的意义。但是,卖空交易、内幕交易和杠杆效应也严重影响着股票市场的不确定性波动。因此,政策制定者可以考虑制定合适的保证金比例,加强对融资融券各个环节的监管,提高融资融券业务开展的准入门槛,加强标的股票的监管,严厉打击内幕交易行为等。充分发挥融资融券交易机制稳定市场的作用,积极引导,提高证券市场的定价效率,促进股票市场的健康发展。