美国银行业全面复苏, 对中资机构形成超越之势

2018-07-14孙丽甄峰

孙丽 甄峰

2017年是金融危机之后的变局之年,美联储开始启动缩表, 欧洲中央银行、加拿大银行和英格兰银行也开始有所动作,全球货币政策进入由松趋收的转化过程,给金融大环境带来不确定性。与此同时,全球经济复苏更加明显,美国经济增长2.3%, 金融市场和新增就业表现良好;欧盟经济增长2.4%,其成员自2008年以来首次全部实现正增长;我國在深化改革的转型期仍录得6.9%的快速增长,国际贸易快速发展。在货币政策变动和经济增长的大环境下,国际大银行竞争力水平保持平稳发展,美国金融机构强劲复苏,我国金融机构在转型中承压,虽继续保持综合竞争优势,但利润和稳健竞争力表现不佳,被美资机构超越的态势更加清晰。

本文以大银行国际竞争力“钻石模型”(图1)为基础,根据英国《银行家》杂志公布的2006~2017年全球一级资本排名前120位大型金融机构的11项财务指标,用因子分析的方法获得规模、利润、稳健和增长4个竞争因子,并按其方差贡献加权得到综合竞争力。在此基础上,分析2017年全球大型金融机构的竞争力变化和结构特征。

综合竞争力变迁

2017年,一级资本前120家国际大银行综合竞争力水平较2016年显著提升,但一级资本前30家特大银行则表现平平,略有下降(图2)。从结构看,两组大银行的要素竞争水平既有统一又有分化。表现一致的要素在于二者的竞争力提升动力均来自规模竞争力的增长,但同时又均受到利润竞争力下滑的拖累。出现分化的要素则在于增长和稳健竞争力,前120家大银行在这两个要素上的平均竞争水平有明显提升,但其中前30家的平均竞争水平则均有所下降。

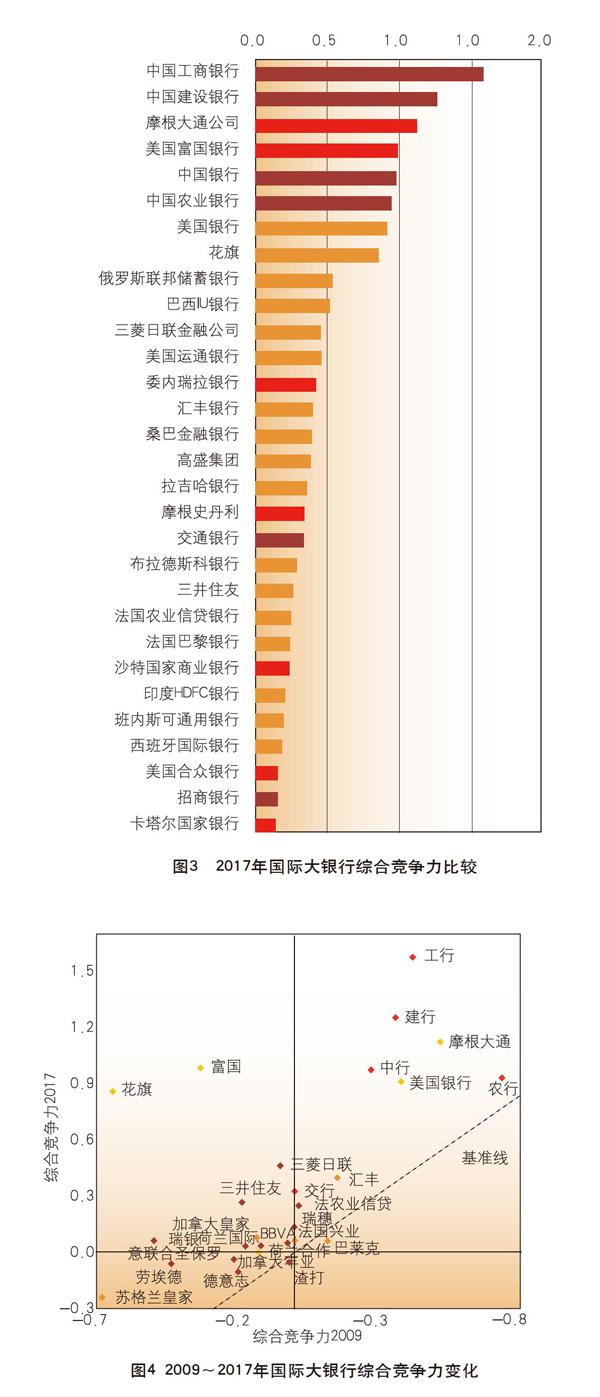

从2017年最具竞争力的金融机构看,中资和美资银行仍继续领先,美资银行追赶和超越态势明显,中资银行的相对优势下降(图3)。2017年综合竞争力的前8位仍被中美银行平分,但变化的是中国银行和中国农业银行让出第3和第4的位置分别给摩根大通和富国银行,进而退居第5位和第6位;工商银行和建设银行尽管仍位居前2位,但与美资银行的差距缩小。这8家金融机构的竞争力水平明显领先于排在第9位和第10位的俄罗斯联邦储蓄银行和巴西IU银行,后两者的竞争优势主要由其在利润和增长上的突出表现支撑。在综合竞争力前30位的榜单中,有12家美资金融机构入选,比2016年多出2家;6家中资金融机构入选,比2016年减少2家,且相对排名多在下降。中美资银行的竞争态势出现此消彼长的状态,美国金融业和美国经济的全面复苏或将对全球经济,特别是中国经济和金融发展带来更多压力。其他竞争优势明显的金融机构多来自欧洲、日本、巴西和中东地区,与2016年基本保持一致。

从2016年到2017年的变化看,总体特征是国际大银行竞争态势基本稳定,变动不大。在微小的变化中,竞争水平下降的金融机构主要是来自中国、日本和英国。中资机构的竞争力略显疲态,主要来自美资机构的强势追赶,以及自身利润增长的放缓。日资机构则在其庞大的体量之外,由于经济长期低迷,无法实质性复苏。英资机构则受脱欧等不确定性的影响,长期来看仍难走出金融危机的阴影。与危机后的谷底2009年相比(图4),除巴克莱和渣打银行外,主要国际大银行均不同程度地向左上角偏离,即均脱离竞争力不变的基准线,呈现不同程度的竞争力水平提升。该图衬托出中美资机构的变化态势更为明显。美资机构已经明显脱离基准线,向左上方抬升,与中资机构形成明显的交叉追赶态势,这是2016年及之前无法看到的。中美大银行目前的竞争水平相当,但起点差距很大,即美资机构是从跌落谷底的2009 年强劲回复,而中资机构危机后一直处于绝对领先地位,但已被紧紧追赶,并大有被超越之势。

要素竞争力

2017年前30家最具规模竞争力银行的有趣特征是,相对于2016年的排序,除中资机构略有变化外,所有入榜非中资机构的规模竞争力相对位置均未发生任何变化,这种稳定性在历年的规模竞争力变化中是非常罕见的。从具体排名来看,工商银行和建设银行仍然位居前两位,是仅有的两家总资产超过3万亿美元的金融机构。摩根大通超越中国银行和中国农业银行,规模竞争力排名第3位,这是一家在金融危机中受损不大,10年来保持稳定发展的金融机构,其利润水平在快速提升,并刚刚成为第一家非中资机构的境外(美国)人民币清算行。其他7家中资机构的规模竞争力排名较2016年均有不同程度的提升,交通银行、招商银行、浦发银行和邮储银行继续保持规模优势外,中信银行和民生银行进入前30位榜单。如果仅就非中资机构的竞争力排名看,其相对排名较2016年未发生任何变化,表明这些机构在规模和增长上保持了难得的基本同步变化。

利润竞争力是金融机构竞争的核心。2017年的显著特点是, 中资金融机构利润竞争力进一步下降,美国银行业继续保持优势,中东金融机构表现优异(图5)。在前30位最具利润竞争力的榜单中,中资机构仅有中国工商银行(第12位)、中国建设银行(第20位)和中国银行(第29位)3家入围,相较2016年的10 家减少了7家之多,主要原因在于多数银行利润增速下滑明显, 在18家入选前120大银行的中资机构中,除江苏银行保持利润正增长外,其余17家均表现为负增长。美国运通公司继2014年以来连续第4年引领榜单,且竞争优势明显高于第2位。其他入榜的美国金融机构还有富国银行、合众银行、摩根大通等13家,占据将近一半的席位,代表了美资机构的全面复苏。沙特银行异军突起,有3家进入前5位,此外还有另外3家中东银行进入前30位, 伊斯兰金融继续保持相当实力。欧洲金融机构并无入榜,仍在艰难恢复中。从一级资本排名前1000家银行看,美资机构税前利润总额增长了9.42%,中资、日资和英资机构税前利润总额则分别下降4.9%、11.7%和31.8%,再次印证了全球大型金融机构利润竞争力的消涨。

稳健竞争力前30位则是欧洲机构整体实力最强,日本、美国和中东的银行继续保持竞争优势,中资机构则完全退出榜单。2017年共有11家欧洲金融机构进入前30位,以瑞士和北欧的银行表现最佳;美国入围5家,较2016年减少3家,且相对排名下降; 伊斯兰金融入选5家,较2016年减少2家;日本的信金中央金库最具稳健竞争力,农林中央金库排名11位,其他植根东亚和东南亚的入围银行仅有马来西亚银行。全球1000家大银行中,我国入围机构的资本充足率平均不到13%,资本资产比率为6.7%左右,明显低于欧美大型银行16%和8.5%的平均水平,在利润竞争力明显下行的背景下,稳健性需要引起高度重视。

2017年是拉美金融机构增长年。在全球银行业增速整体放缓的背景下,有来自委内瑞拉和巴西的银行占据最具增长竞争力前6位中的4个位置。中国银行业的增长态势尽管也明显减缓,但在全球比较中仍保持优势地位,有9家机构进入前30位,但较2016 年15家的数量和排名均明显下降。2017年我国大银行税前利润增速和资本增速均平均下降逾30%,资产变化基本持平,凸显当前国内银行业的经营压力。如何适应复杂多变的经济环境求得更高质量的发展,是当前我国银行业的一大挑战。同时,美国、欧洲和日本的大银行普遍保持了较为保守的态势,增长竞争力不足。

区域竞争力

2017年六大区域综合竞争力格局基本保持平稳,略有波动(图6)。总体看,中美仍处于领先地位,但美资机构在2008年金融危机后首次实现反超,中资机构则连续两年竞争力下滑。英国和日本的金融机构处于中等水平,综合竞争力保持稳定,略有波动。巴西金融机构综合竞争力继2016年大幅下滑后,2017年又快速回升,得益于其在利润、增长和稳健竞争力上的优异表现, 但竞争力的大幅波动仍表明市场并不稳定,风险犹存。欧盟金融机构的竞争力平均来看仍排在靠后的位置,但能够基本保持稳步回升的态势。发达市场金融机构的競争力水平能够总体保持稳中有进,在其经济回暖的支撑下,走出危机和不景气只是时间问题,或者说以美国为代表的金融机构已经摆脱危机的影响。中资机构尽管仍保持较强的竞争优势,但其在利润和稳健竞争力上的普遍后撤则提示,我们无论在转型期的经济增长,还是金融业发展上,都需预防波动和危机的出现。

中国银行业的竞争压力与风险

2018年已进入金融危机以来的第10个年头。中国银行业在危机中保持了难得的快速增长态势,已在全球竞争中成长为最具竞争优势的群体,在增长和利润方面保持了较好的竞争态势,成长为全球最具实力的银行群体。近年来,伴随中国经济转型压力的增大,金融市场和金融监管的逐步完善,中国银行业的经营压力也日益增大,特别是在美国经济和金融明显复苏的背景下,中国银行业形成了内外承压的态势。

从国内环境看,在快速发展之后的经济转型压力之下,中国的银行业在稳健性上并没有显著提高,盈利能力和利润增长水平下滑明显。为守住不发生系统性金融风险的底线,中央在金融监管布局和金融市场规范方面已经快速部署,金融业承压在所难免。从银行经营角度看,理财业务的嵌套,资产负债业务的错配,不良贷款的上升,规避监管的“金融创新”等,侵蚀着金融业健康发展的基础。房地产泡沫之下,对金融机构在开发融资和消费信贷的双向限制,防范了泡沫扩大和降低了危机风险,虽然有利于银行业规避风险和稳健经营,但也带来了短期业务增长的压力。从数据表现看(表1),2017年主要商业银行的资本充足率有升有降,但多数仍未达到13%的水平;不良贷款率除发生风险事件的银行明显上升外,多数报告了较低的水平,但拨备覆盖率的提升也揭示了银行对不良贷款的担忧。如何在加强稳健经营的同时保持利润水平的平稳和增长,成为银行业发展的重点和难题。

从国际环境来看,美联储的加息和缩表已进入实际操作阶段,并有其坚实的经济金融基础,不仅是实体经济的稳定复苏, 适度通胀的保持和就业的持续增长,而且还有大型金融机构为代表的银行业的全面复苏。经济是国家发展的基础,金融是国家战略的支撑。在这两个支撑点下,美国获得了新一轮的扩张基础和平台。无论从价值观,还是从制度、经济体量和经济金融关系看,中国都是美国当前首选的打压目标和利益诉求对象。贸易争端只是起点和导火索,处理不当,必将影响中国经济发展和国家战略的实现,而银行和金融业则是承接压力的最终关键一环。一个保持稳健和良好发展态势的银行和金融业对于抵御全球经济和政治风险至关重要。

(中国人民大学2018年度“中央高校建设世界一流大学(学科)和特色发展引导专项资金”支持)

(作者单位:中国人民大学应用统计科学研究中心、竞争力与评价研究中心)