哈萨克斯坦向中国供应铀矿的安全分析

2018-07-12赵纪东刘文浩

刘 学,赵纪东,刘文浩

(中国科学院兰州文献情报中心,甘肃 兰州 730000)

在承诺加大减排力度和建设生态文明新形势下,积极推进核电发展,是我国能源建设的一项重要政策。《核电发展中长期规划(2011~2020年)》《电力发展“十三五”规划》《能源发展战略行动计划(2014~2020年)》等多个规划中都明确提出,到2020年我国核电在运装机规模将达到5 800万kW,在建装机容量规模将达到3 000万kW。预计,核电产业的大规模发展将刺激中国铀矿资源需求的快速增长。

由于中国铀矿储备并不十分丰富,且铀矿山从建设到投产需要5~10年的周期,因此,当前我国针对核燃料提出了坚持“两种资源、两个市场”和“三个1/3”的资源保障策略,即铀资源供应依靠国内生产、海外开发和天然铀贸易各1/3的保障格局。作为海外开发的主要投资对象国之一和我国天然铀最大的进口来源国,哈萨克斯坦铀资源的稳定供应对我国核电的安全发展意义重大。本文在分析哈萨克斯坦铀矿资源现状的基础上,对哈萨克斯坦向中国供应铀矿资源的影响因素进行了分析,最后提出相关的对策与建议。

1 哈萨克斯坦铀矿资源分布与开发现状

1.1 资源量与分布

根据2016年国际原子能机构(IAEA)和国际经济合作与发展组织核能局(OECD/NEA)发布的《2016年铀:资源、生产和需求》[1],截至2015年1月1日,哈萨克斯坦开采成本低于130美元/kg的铀资源量为74.53万t,占全球总量的13%,仅次于澳大利亚。哈萨克斯坦自1944年开始从事铀矿资源勘探以来,目前已发现大约60个铀矿床,分布在6个省——Chu-Sarysu(60.50%)、Syrdarya(12.40%)、Northern Kazakhstan(16.50%)、Caspian(1.80%)、Balkhash(0.40%)和Ili(6%)[2]。

1.2 矿山产量与分布

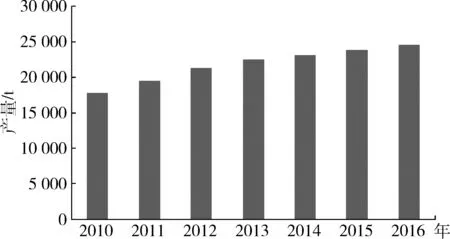

自2009年以来,哈萨克斯坦一直是世界第一大产铀国,铀产量增长速度极快,从2001年的2 022 t到2013年超过2.2万t,12年间增长了10倍。2016年,哈萨克斯坦铀产量达到2.4万t(图1),占全球总产量的39.6%[3]。

哈萨克斯坦铀矿产量较高的矿山包括Tortkuduk、Inkai、Budenovskoye 2、South Inkai、Central Mynkuduk等。1997年成立的哈萨克斯坦国家原子能工业公司(Kazatomprom)控制着哈萨克斯坦所有的铀矿勘探、开采、进出口等一切与核有关的活动,2016年该公司铀产量为12 986 t,占全球总产量21%,是全球第一大铀生产商。哈萨克斯坦本土没有核电站,开采的天然铀全部用于出口。

图1 2010~2016年哈萨克斯坦铀矿山总产量(资料来源:文献[3])

2 哈萨克斯坦向中国稳定供应铀资源的影响因素

矿业在哈萨克斯坦国家经济发展中占有重要地位,据美国地质调查局的数据统计[4],2013年哈萨克斯坦国内生产总值(GDP)为2 319亿美元,其中矿业产值占GDP比例高达30%。当前,哈萨克斯坦处于转型期,将发展经济作为首要任务来抓,未来大力发展矿业势在必行。核电作为我国能源战略的重要组成部分将呈现蓬勃发展之势,而铀矿资源是发展核电的前提条件之一,铀资源的安全稳定供应将是中国核电发展的重要前提。因此,在铀矿资源需求供应方面,中哈两国有共同的战略需求。

2.1 中国与哈萨克斯坦在铀资源领域合作基础与前景

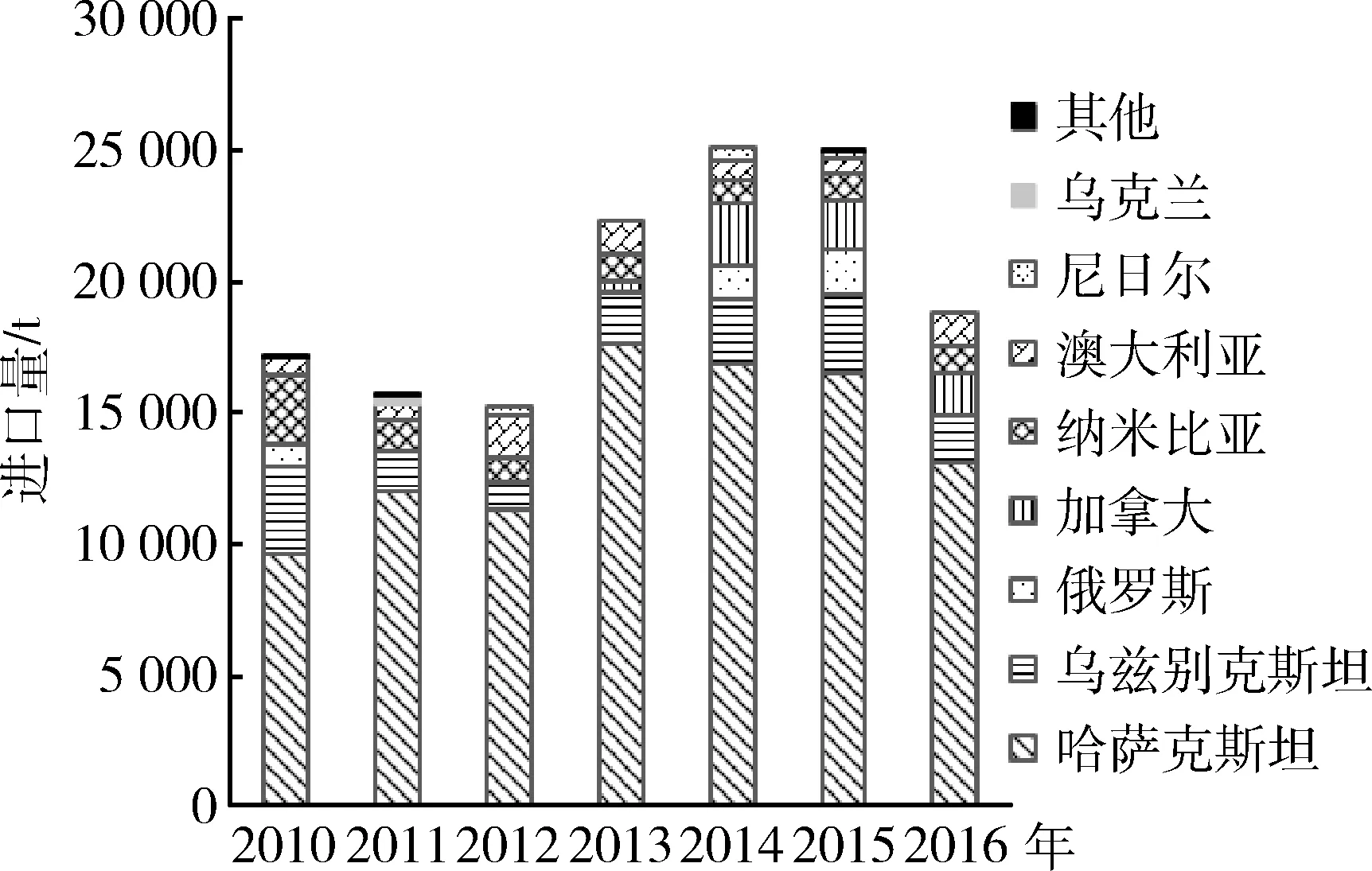

中国与哈萨克斯坦在铀资源领域合作基础良好,前景广阔。自2006年起,哈萨克斯坦国家原子能工业公司与中国核工业集团公司、中国广核集团在铀资源开发、天然铀供应、核燃料制造等多个领域开展了良好的合作。2007 年,中国广核集团与哈萨克斯坦原子能工业公司成立了Seminzbai-U合资企业,参与Semizbai和Irkol两个项目。2008年,中核集团与哈萨克斯坦原子能工业公司建立合资企业,开采哈萨克斯坦北部的Zhalpak 铀矿。长期以来,中国主要从哈萨克斯坦、乌兹别克斯坦、俄罗斯、加拿大、纳米比亚、澳大利亚、尼日尔等国进口铀资源,而从哈萨克斯坦的进口量占中国总进口量的70%左右[5](图2)。

图2 2010~2016年中国天然铀进口情况(资料来源:文献[5])

作为“一带一路”沿线重要国家,也是中国开展产能合作重点国家,未来哈萨克斯坦与中国在铀资源领域的合作前景广阔。2015年12月,中国广核集团与哈萨克斯坦原子能工业公司成立核燃料组件厂合资公司,中广核集团持股49%,哈萨克斯坦国家原子能工业公司持股51%。年设计产能200 t铀,产品将全部用于中广核的电站。2016年12月,组件厂项目已开工建设,目前设备采购和生产准备等各项工作进展顺利。

2.2 未来中国铀资源需求与哈萨克斯坦产能

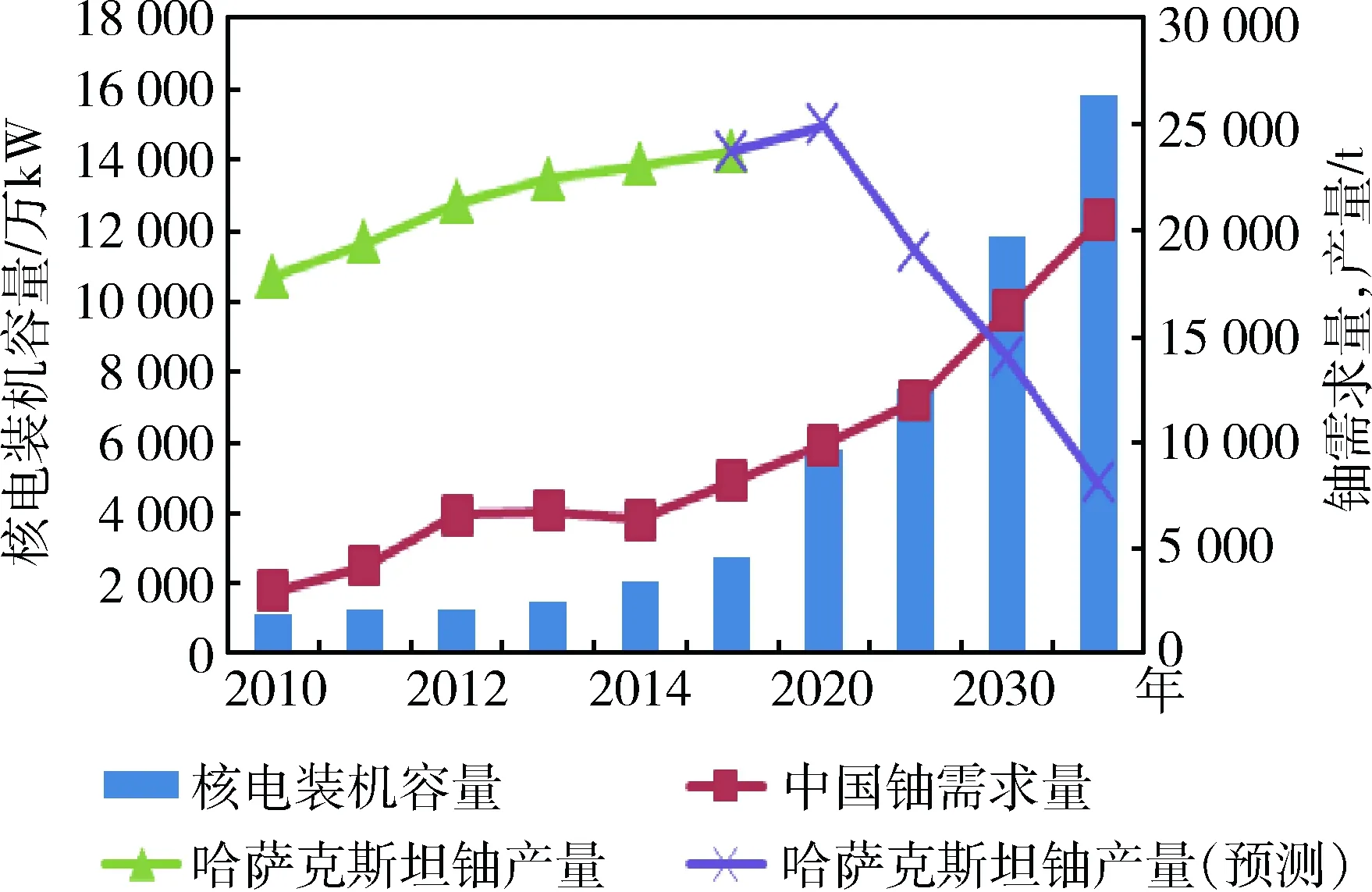

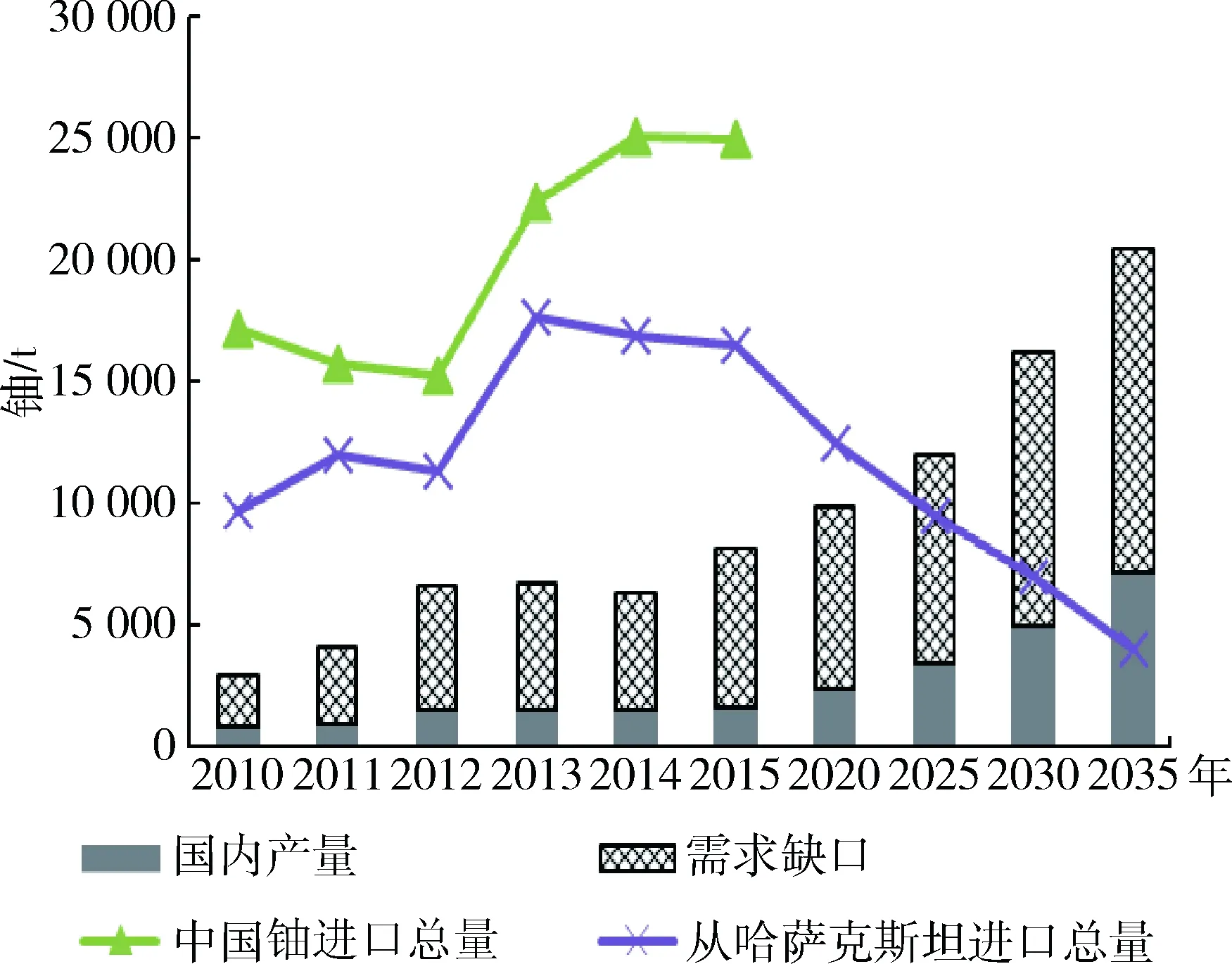

按照国际原子能机构(IAEA)和国际经济合作与发展组织核能局(OECD/NEA)的高端情境推算,到2035年,中国铀矿资源需求将攀升至2万t以上(图3)。由于中国铀储备不丰富,因此,未来中国国内铀产量增长将非常有限(此处,2020~2035年的国内产量按照2014~2015年国内产量8%的年增幅乐观预测)。与此相对核电装机容量则会大幅增加,中国铀供需缺口将由2010年的2 048 t上升至2035年的13 331 t(图4)。据哈萨克斯坦现有和已承诺的生产中心对全球成本范围低于130美元/kg U的已探明铀矿资源的预测,哈萨克斯坦的铀产量将于2020年触顶,至2035年将减至8 000 t。按照中国从哈萨克斯坦的进口量几乎为哈萨克斯坦出口量的一半来计算,预计2025年以后,哈萨克斯坦向中国的铀资源出口量已不能满足中国的铀资源年需求量。

图3 2010~2035年中国铀资源需求与哈萨克斯坦产能(资料来源:文献[1]~[3];文献[5];文献[6])

图4 中国2010~2035年铀产量、需求量和进口量(资料来源:文献[1]~[3];文献[5];文献[6])

2.3 未来中国铀库存建设容量与哈萨克斯坦出口量

哈萨克斯坦铀产量不断增长源于中国的需求激增,但从长远来看这种情形并不可能持续。虽然中国的铀需求量不断增长,然而中国的铀进口量增长幅度却远大于国内需求增长的幅度,多余的部分则进入了库存。联合国商品贸易统计数据库(UN Comtrade)数据显示,2010~2016年,中国铀的进口量接近14万t,平均每年2万t,其中约70%来自哈萨克斯坦。加上中国国内的矿山产量,7年总计9 000 t。进口量和国内产量与中国核反应堆的消费量比较,2010~2016年,中国铀库存大约有10万t,加上2010年之前的量,当前中国铀库存则超过10万t。

大量的库存将会为未来可能的供应中断提供强有力的缓冲,并成为未来长期供应合同价格谈判的谈资。然而,库存积累不会无限期地持续下去。因此,问题就在于在什么时候储备到什么水平,中国的储备可能会缩减。除了评估中国铀储备的最佳规模,未来中国的铀进口还受其他几个因素影响,例如中国是否具备主要的核燃料循环后端产业能力,从而降低进口的需求,以及自2017年起中国在纳米比亚的湖山铀矿山产能提升的速度。

哈萨克斯坦显然也意识到当前市场无法承受该国继续维持高产量以及中国的铀库存建设情况。2017年1月10日哈萨克斯坦国家原子能工业公司宣布,由于全球铀市场严重供过于求,哈萨克斯坦计划将2017年的目标铀产量调低10%。

2.4 哈萨克斯坦与其他国家之间的天然铀贸易

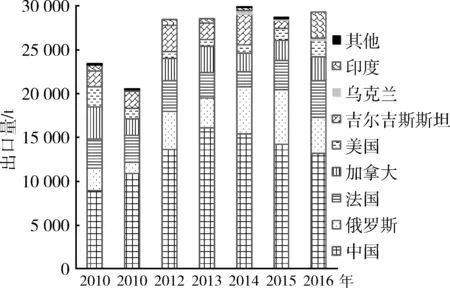

据联合国商品贸易统计数据库的数据显示[5],中国一直是哈萨克斯坦天然铀最大进口国,进口量几乎为哈萨克斯坦出口量的一半,之后是俄罗斯、法国、加拿大、美国、吉尔吉斯斯坦等(图5)。

图5 2010~2016年哈萨克斯坦天然铀出口情况(资料来源:文献[5])

近年来,哈萨克斯坦已明显增加对法国、美国、印度等中国以外的国家的铀出口量。2015年7月7日,在哈萨克斯坦总统努尔苏丹·纳扎尔巴耶夫与印度总理纳伦德拉·莫迪会晤期间,哈萨克斯坦国家原子能公司首席执行官弗拉基米尔·什科利尼克与印度原子能部长AnilShrivastava 签署一份供铀合同[7]。根据该合同,哈萨克斯坦将在未来4年里向印度供应5 000 t U,铀价将根据市场机制确定。

2017年2月,据报道伊朗与哈萨克斯坦已达成合作协议,伊朗计划用三年时间分三批从哈萨克斯坦进口950 t“黄饼”。“黄饼”主要成分为八氧化三铀,通常从粉碎后的天然铀矿石提取,系核燃料生产所必需的一种中间产品。“黄饼”不能直接用于核反应堆,而一般用于提炼浓缩铀[8]。

2.5 哈萨克斯坦与其他国家之间的铀资源合作开发

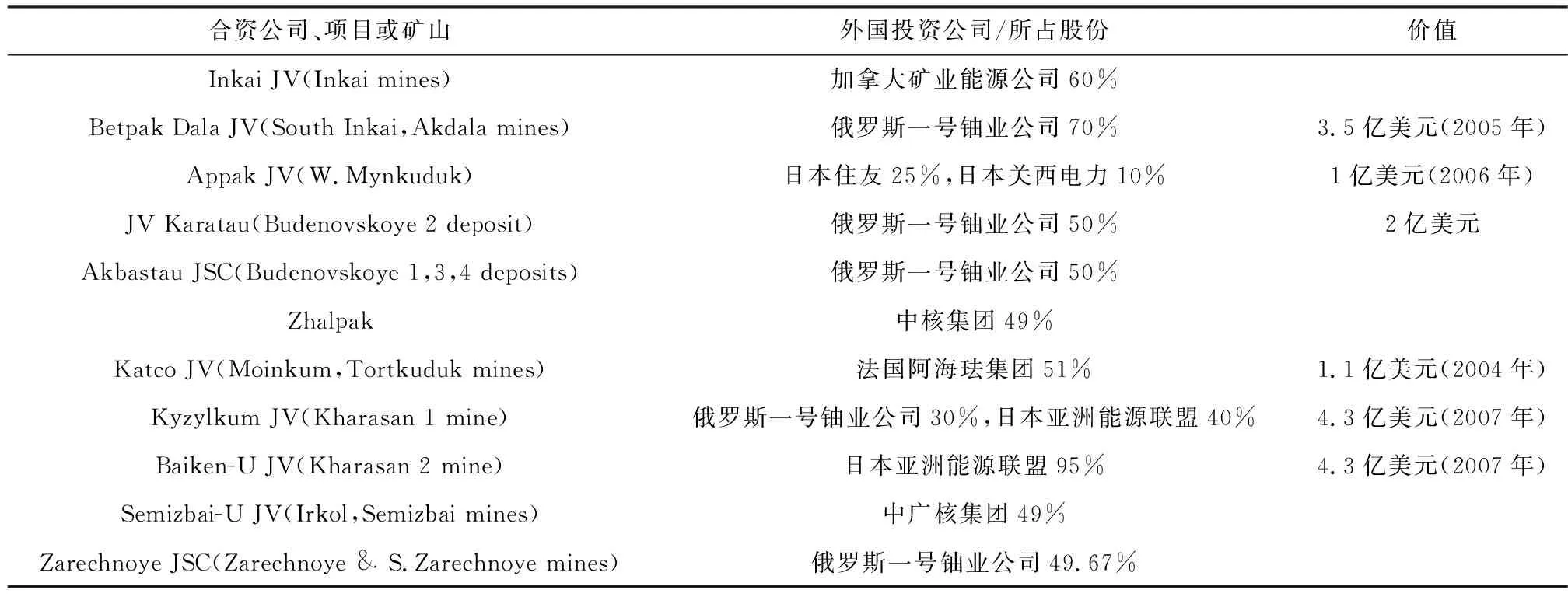

目前哈萨克斯坦国家原子能公司积极推进与中国、俄罗斯、日本、法国等国的合作,以及与国外大公司合资的形式推进国内铀矿资源的开发(表1)。

表1 哈萨克斯坦铀矿对外合作项目

注:亚洲能源联盟包括丸红商事(30%)、东京电力公司(30%)、东芝公司(22.5%)、中部电力公司(10%)、东北电力公司(5%)和九州电力公司(2.5%)。

资料来源:文献[2]。

哈萨克斯坦本土没有核电站,国内对开采的天然铀几乎没有需求,加上哈萨克斯坦政治相对稳定,铀资源开发成本低廉,越来越多的国家参与到铀资源合作开发中。2012年12月14日,哈萨克斯坦总统纳扎尔巴耶夫发表了题为《哈萨克斯坦-2050-健全国家的新政治方针》的国情咨文,指出哈萨克斯坦鼓励那些向该国供应最先进开采和加工技术的外国投资者,哈萨克斯坦力争应成为欧亚大陆在外资和技术转化方面最具吸引力的地区[9]。近年来,俄罗斯、日本、法国、印度、韩国、伊朗等国都加快了在哈萨克斯坦的铀矿开发投资。

2015年6月,哈萨克斯坦国家核中心(NNC)与日本原子能研究开发机构(JAEA)签署了哈萨克斯坦钠冷堆快速反应堆项目第三阶段的协议。

2016年10月4日,哈萨克斯坦国家原子能工业公司宣布,哈萨克斯坦国家原子能工业公司、哈萨克斯坦能源部和俄罗斯国家原子能集团公司(Rosatom)当日签署拓展核燃料循环合作的三方谅解备忘录。根据这份备忘录,三方未来将在铀矿开采、铀转化、铀浓缩、燃料制造以及“核燃料循环最后环节”即乏燃料管理和处置等领域开展合作。此外,未来哈萨克斯坦国家原子能工业公司将利用俄罗斯东部海港向其他国家出口铀[10]。

2017年4月10日,AREVA(阿海珐)集团和哈萨克斯坦原子能工业公司(KazAtomProm)签署了一份新战略协议[11],加强与哈萨克斯坦铀矿开采部门的合作。新协议将为Katco公司(AREVA(阿海珐)集团和哈萨克斯坦原子能工业公司(KazAtomProm)的合资公司)带来新的长远前景,未来20年会扩大生产规模。

3 结论与启示

3.1 2025年以后哈萨克斯坦铀资源出口量已不能满足中国需求

哈萨克斯坦铀矿储量丰富,按照年产量2.4万t(哈萨克斯坦年产量的历史最高位)计算,保守估计哈萨克斯坦已查明铀资源量至少可开采30年。未来,中国铀供需缺口将不断扩大,由2010年的2 048 t上升至2035 年的超过1.3万t。而哈萨克斯坦的铀产量将于2020年触顶,至2035年将减至8 000 t。按照中国从哈萨克斯坦的进口量几乎为哈萨克斯坦出口量的一半来计算,2025年以后,哈萨克斯坦向中国的铀资源出口量已不能满足中国的铀资源年需求量。

3.2 未来哈萨克斯坦的铀矿资源争夺战日趋激烈

按照国际原子能机构(IAEA)和国际经济合作与发展组织核能局(OECD/NEA)的预测,未来核电将大幅增长,铀的需求将不断上升。从国家层面看,美国的铀需求量最大,其次是法国、中国、俄罗斯、乌克兰等国。由于哈萨克斯坦铀资源储量丰富、对铀没有消费需求、政治相对稳定以及铀资源开发成本低廉,越来越多的国家参与到铀资源合作开发中。近年来,俄罗斯、日本、法国、印度、韩国、伊朗等国都加快了在哈萨克斯坦的铀矿开发投资,哈萨克斯坦也已明显增加了对法国、美国、印度等中国以外的国家的铀出口量。

3.3 中国的应对策略

3.3.1增加勘查力度、提升国内开发

根据《2016年铀:资源、生产和需求》,截至2015年1月1日,中国开采成本低于130美元/kg的铀资源量为27.25万t,占全球总量的4.7%,排全球第9位。未来要想确保国内供应占1/3的铀资源保障格局是有难度的。长期以来,中国铀矿产量增长缓慢,原因在于我国铀矿资源勘查程度低,品位不高。最新全国矿产资源潜力评价结果显示,共圈定各类铀矿预测区342处,目前勘查程度较低。已探明铀矿床平均品位在0.3%以上的资源量仅占3.38%,平均品位低于0.3%的占96.62%,品位不高。提升勘探力度、加强基础理论研究、提高铀资源利用率是提升国内铀矿开发的有效措施。

3.3.2扩大进口渠道、建设适当储备

近年来,虽然哈萨克斯坦有意降低铀矿产量并扩大了其铀矿出口范围,但由于中国签订的长期供应合同,短期内并不会对中国造成太大影响。但从长远来看,中国应当寻求进口渠道多元化。特别是2025年以后,哈萨克斯坦向中国的铀资源出口量已不能满足中国的铀资源年需求量。当前,我国铀资源进口高度集中,从哈萨克斯坦进口的铀占中国总进口量的70%左右,中国应进一步加强从非洲获取铀资源进口。目前我国铀库存建设已初具规模,鉴于中国核电最终能发展到多大规模尚不确定,中国的库存可能已经过量也未可知,合理判断铀库存建设规模非常关键。

3.3.3深化战略合作、扩大海外投资

在哈萨克斯坦铀资源合作开发领域,中国的竞争对手有俄罗斯、日本、法国、印度、韩国、伊朗等多个国家。当前哈萨克斯坦正希望加快自然资源的开采速度并推向国际市场服务于国家社会经济发展,同时也开始注重资源的可持续发展。中国应抓住哈萨克斯坦这一经济转型期和“一带一路”倡议东风,扩大和深化与哈萨克斯坦在铀矿和核能领域的合作。此外,西方国家目前正在大力开采蒙古国铀资源,中国也应积极参与到该国的铀资源竞争中。