中国家庭居民房地产财富效应研究

2018-07-09郭润川

【摘 要】 房地产市场财富效应表现为房屋价格波动带来的房产财富的变化作用于居民消费水平,进而传导到宏观经济层面,并对经济增长和物价稳定带来影响。本文的研究都将围绕此定义进行理论分析与实证检验,考察2000年至2016年房地产市场的发展状况,通过对全国以及东中西部地区情况的分析,以期得出2000年以来房价的波动是如何引起房地产财富的变动、影响居民消费水平和不同地区显著性差异。

【关键词】 房地产价格 财富效应 地区性差异

一、房地产财富效应研究综述

国外研究房地产财富效应的成果比较多。Yoshikawa和Ohtake(1989)研究发现,日本房价上涨的净效应将同时增加租赁者和有房者的消费。Desnoyers(1989)研究认为加拿大住房的财富效应远高于证券资产的财富效应。Bone(2001)验证了G国家存在较强的财富效应,且房地产财富效应大于股市财富效应。Case&Quigley;和Shiler&Dvornak;(2002)和Kohler(2007)分别研究了不同国家和地区的财富效应,结果均表明房地产的财富效应不仅显著,而且远大于证券资产的财富效应。

国内有关房地产财富效应的研究从近年来才开始出现。陆勇(2007)根据估计得到的回归系数认为,香港房地产财富效应显著为正。李亚明、佟仁城(2007)研究表明,上海、北京、天津、深圳房地产价格与消费之间是显著的正向关系,而重庆的房地产财富效应不显著。高春亮、周晓艳(2007)认为住宅财富每增加1元,消费支出就会减少3.3分。他们还认为,数据质量、消费者信贷约束和预防性动机是阻碍房地产市场财富效应实现的关键。黄永如(2008)从消费预期理论、货币幻觉、过度反应、过度自信以及从众心理四个角度诠释了房地产财富效应的传导机制。

目前,国内研究多以全国为研究对象,并未分析房地产财富效应的地区差异。研究方法多采用时间序列分析,过于单一。针对上述问题,本文将分析房地产财富效应的传导机制并建立理论模型,采用2000—2016年度最新面板数据分别针对全国和各个区域城镇居民房地产财富效应进行实证研究,并对实证结果进行解读。

二、房地产财富效应的传导机制及理论模型

房地产财富效应传导的最基本路径是由房价波动引起房地产财富的变化,进而影响消费者的消费支出和消费行为,同时作用于整个宏观经济。因此,研究消费者行为是研究财富效应的基础,而消费函数理论无疑就成为了房地产财富效应研究的理论根基。消费函数理论是基于消费者行为发展起来的为了解释消费与收入间关系的一系列假说,用以说明消费者如何在自身预算约束条件的限制下,确定消费量以实现效用最大化。由此,围绕着消费者行为而产生的消费函数理论和房地产市场财富效应的传导机制就成为了本文最重要的两部分理论支撑。

(一)房地产财富效应的传导机制

房地产的财富效应实质上是虚拟经济对实体经济产生作用的过程,分为以下四种:

1.已兑现和未兑现的财富效应

已兑现的财富效应和未兑现的财富效应都是针对有房者而言的,且财富效应均为正。有房者又可以分为拥有一套住房的家庭和拥有两套及以上住房的家庭。对于拥有两套住房及以上、或将房屋作为投资品的家庭或个人而言,房价上涨会导致有房者的资产净值增加,有房者可以通过抵押贷款或者直接将房产售出来获得直接收益,使得消费者将更多未来的收入折现,由此诱导现期或今后的消费增加。对于拥有一套住房的房屋持有者,由于住宅自用,房价上涨时虽然无法通过售出房产来获取更大收益,但拥有升值的房产会让他们预期自己将更加富有,这种未兑现的财富效将会起到刺激消费作用。

2.流动性约束效应

流动性约束效应比较特殊,它对不同种类的消费者的影响是不同的,针对有房者而言,房地产价格的上涨会使得投资者的资产组合价值随之上涨,充裕的货币及资金量降低了消费者陷入财务困难的可能性,耐用消费品的支出也会增加,社会总需求增大、总消费扩大,因此一般来说会产生正向的财富效应。而对于无房者而言,房价的上涨会使其借贷更加困难,因此会产生负向的财富效应。

3.预算约束效应

预算约束效应针对的是未拥有房产的家庭,随著房价上涨会带来负向财富效应。对于不想购买住房的无房产家庭而言,房价的上涨一般都会造成住房租金的上涨,这使得这类家庭的预算开支增加,用以应对未来房屋租金的增加,因此这类居民的总消费下降。

4.替代效应

这是针对欲购房的无房者而言,对于他们住房成为必需品而非投资品。欲购房的家庭必然在房价上涨时会将收入的一部分更多地用来储蓄,准备在未来购置房产。房价的上涨导致无房家庭增加储蓄,减少消费,产生负向财富效应。

综上所述,房地产财富效应的传导机制可划分为正向财富效应和负向财富效应。其中,正向财富效应意味着,对于拥有一处房产的家庭来说,房价上涨存在货币幻觉效应,房主会因此感觉更加富有,会增加当期消费。另外,房主预期财富将继续增加,他们可以按照自己的生命周期安排消费,通过获得信贷增加当前的消费,使整个生命周期内效用达到最大化。负向财富效应意味着房价上涨意味着租房成本的上升。对于打算买房的人来说,房价上涨则意味着未来购房支出增加,在预算约束下他们只能减少当期消费,增加储蓄。当房价上涨时,以上所论述的正向、负向传导机制会同时发生作用。正负效应抵消后,才是我们最终看到的财富效应。回到我国的消费市场上,房地产财富效应的传导机制将房价波动与消费波动紧密联系起来,对我国内需产生着重要的影响作用。有研究表明,中国房价对消费的影响具有不对称性,正向财富效应对消费的拉动作用不言而喻。

(二)房地产财富效应的理论模型

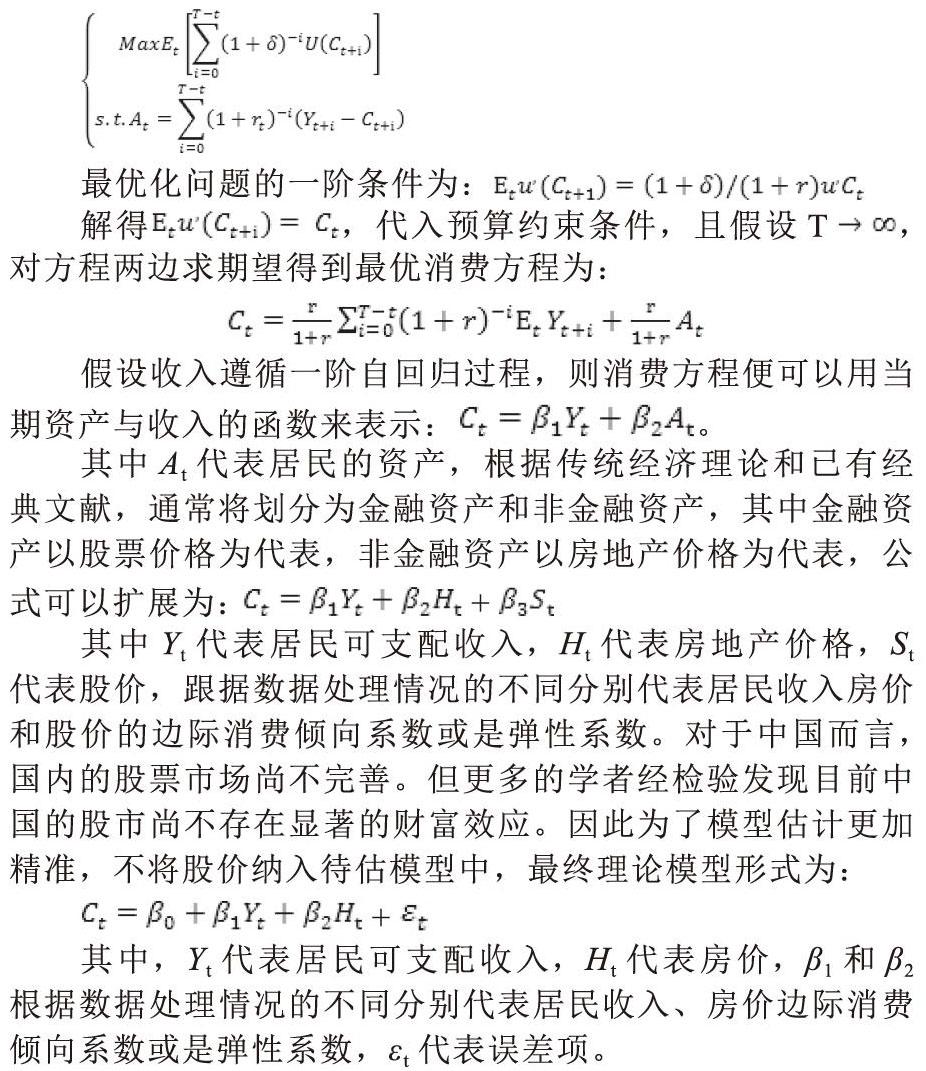

消费函数理论试图理清消费以及决定消费者消费行为的因素之间的关系,在适当的预算约束条件下确定消费者各期的消费量而使得个人效用最大化。本文采用国内外被使用的较多的布兰查德、费雪(1989)生命周期—持久收入假说进行分析。即每一时间段末的资产等于未来各期财富向当期贴现的财富总和。假设d为消费者时间偏好率,r为资产折现率,At表示第t期的居民财富,则有:

三、实证分析

(一)数据来源和实证

面板数据可以扩大样本容量、增加自由度,使得估计更为准确可靠。为方便分析地区差异,本文综合考虑中国行政区划和经济发展情况,将全国各省、自治区、直辖市分为东中西三个部分。收集的数据包括各地城镇居民人均消费性支出、城镇居民人均可支配收入和城镇居民住宅价格分别代表式中的Ct、Yt和Ht,样本区间为2000—2016年。所有数据来自于1999—2017年的《中国统计年鉴》。此外,考虑到通货膨胀的影响,使用1999—2015年各省市CPI环比指数对上述数据进行平减。进而将平减后的消费、收入和房价数据转换为以1998年为基期 100的指数数据,并且进行对数处理以消除变量的异方差。在对股票市场财富效应的处理方面,一方面因为我们无法得到各个省份的股票价格指数,另一方面在前文的讨论中,已经证实股票价格对消费的弹性系数不显著。因此,此处的模型设定依旧不加入股票价格变量。初始模型设定为:

实证结果先利用Hausman检验确定采用固定效应模型还是采用随机效应模型建模,首先,将个省份的数据视为同一个样本,得到全国的消费函数,然后,按照东中西部划分方式估计得到各个区域的模型选择结果如下:

(三)实证结果分析

由此可知无论全国还是东中西部,消费函数的各系数均是在1%水平下显著。由整体估计结果可以看出住宅价格对消费的财富效应弹性在全国是显著的,为0.187,在1%水平下显著,但是东部地区系数为正表明,东部地区房地产市场存在负向显著的财富效应,房价每上涨1%,会引起消费0.08%的下降。显著为负但数值并不大。而中部和西部地区的财富效应是正向显著的。说明拥有高房价、经济最发达的东部地区由于房价的过高上涨对消费的挤出效应最大,高于经济相比欠发达的地区。这是因为中国幅员辽阔、区域特征明显,地区间经济发展差距显著,直接体现在东部、中部和西部的房价落差巨大。另一方面,东部区域经济发达,政策开放,而中西部城市尤其是西部城市经济相对落后,政策保守。发达地区消费观点超前、房屋租赁市场相对规范,其正向财富效应通常会大于欠发达地区,但是发达城市存在着众多的租房者和房屋潜在购买者,高房价的存在可能使得其负向财富效应高于正向。居民的购买力跟不上房价的增速,导致预算约束效应和替代效应的负向作用超过了兑现的财富效应和正向流动性约束效应,使得居民加大儲蓄用以应对未来更高房价的支付,因此消费下降。相比而言,可支配收入的财富效应就显著得多,无论是全国还是东中西部,均在0.6以上,代表可支配收入每变动1%,消费会同向变动0.6%以上,说明可支配收入的上涨仍是目前拉动居民消费的最主要原因。可支配收入的财富效应一直占绝对主导地位带动着居民消费同向变动。

四、结论

在本文的区域划分中,东部12个省份,GDP占全国GDP的60%以上,城镇人口占全国城镇人口的50%以上。这些发达地区房地产财富效应显著为负,说明近年来房地产价格的高涨已给中国的经济与社会发展带来了严重的隐患。

第一,进一步扩大了收入差距,影响城市化进程。尽管近年来居民的可支配收入呈现出快速增长的势头,但房价以更快的速度递增。买房已经成为国民收入的“第三次分配”,国民财富加速向从事房地产开发、建材以及装饰材料生产等行业聚集,行业间收入差距进一步扩大。对于进城务工人员来说,高昂的房价使得他们只能充当城市的过客,严重影响城市化进程。而且,沉重的购房压力下容易滋生诸多社会问题,必然会影响社会稳定。

第二,影响消费结构和产业结构调整,不利于居民生活质量提高。高涨的房价使得中产阶级——主要集中在东部发达地区——在买房的压力下,拉动消费的能力锐减,不利于中国从外向型经济向内外兼顾型转变。次贷危机以来,中国居民日常消费屡创新低,豪车、古玩和艺术品市场却呈现出火爆的景象。这种消费结构严重扭曲的情形下,高涨的房价成了套在居民头上的枷锁,严重影响了居民生活质量的提高。

第三,流动性约束可能限制房地产正向财富效应。房地产的变现受到众多因素的影响,如需求偏好、交式选择、交市场成熟程度以及信息的畅通性等。中国还未形成科学规范符合市场规的评估体系,从事评估的专业机构很少,人员素质参差不齐。此外,众多规章、制度的模糊地带为房地产交易设置诸多障碍。因此,房价上涨,对房地产财富正向效应的刺激作用有限,

第四,传统家庭观念及消费观念致使房产不能成为有之可变现的财富。从习语“安居乐业”中就可以看出,中国居民近乎将房等同为家,他们往往将房作为遗产给下代,尚未习惯通过房屋抵押获取信贷,增加消费。因此房价上涨带来的仅仅是名义财富的增多,正向财富效应并非普遍存在。相较于东部地区,中部和西部地区的消费情况受收入影响较少,反而是房价会影响买房者的预期,在预期其上涨的情况下会选择提前买房以免遭受损失。

【参考文献】

[1] 白积洋.中国房地产市场的非理性繁荣:基于房地产投资特性的非平稳面板计量检验[J].北京科技大学学报(社会科学版),2011(03):90-98.

[2] 金晓彤,闫超.我国不同区域农村居民消费:收敛还是发散?[J].管理世界,2010(03):76-83.

[3] 李成,黎克俊,马文涛.房价波动、货币政策工具的选择与宏观经济稳定:理论与实证[J].当代经济科学,2011(06):1-12+122.

[4] 缪仕国.物价稳定与房价:货币政策视角[J].当代经济科学,2011(4):16-24.

[5] 王曾.房地产正向财富效应形成的条件分析[J].经济与管理,2011(01):24-28.

作者简介:郭润川 (1992-),男 ,满族,山东省济南市人,经济学硕士,单位:中南财经政法大学,房地产经济学专业:研究方向房地产经济。