人民币汇率变动影响因素实证分析

2018-07-03廖子贞

【摘要】本文从中国统计年鉴中选取并整理2000~2016年的数据,以人民币汇率变动为被解释变量,通过建立多元线性回归模型分析了GDP增加量、中美利差、通货膨胀率、外汇储备等因素对汇率影响的显著程度,得出外汇储备对人民币汇率波动具有显著影响的结论,并对如何维持汇率稳定促进人民币国际化发展提出建议。

【关键词】人民币国际化 人民币汇率 多元线性回归模型 影响因素

2016年10月1日,人民币正式加入国际货币基金组织“SDRs”货币篮子,超越日元与英镑,紧随美元和欧元,成为其中第三大储备货币,这是人民币国际化的一个重要里程碑。汇率是联系国内外经济的纽带,在国际贸易中起着重要的杠杆调节作用,人民币汇率是否稳定更是关系到我国经济和金融的发展趋势。人民币汇率过高会导致中国对外资吸引力下降,使我国面临通货膨胀压力,商品出口压力增大,阻碍我国经济的持续增长;人民币汇率过低同样不利,过低的汇率水平将阻碍我国的经济的升级。因此,研究影响我国汇率变动的因素对稳定汇率、促进人民币国际化进程和经济发展具有现实意义。

一、相关实证分析文献综述

杨雪峰(2012)利用TARC模型和一篮子货币模型实证研究了人民币汇率的形成机制,得出人民币汇率交易价格的市场化程度偏低和人民币汇率依旧是钉住美元进行调节的结论;雷颖慧(2013)从定性和定量综合集成的途径,构建汇率影响因素实证分析模型,得出进出口差额是影响人民币汇率的主要因素的结论;郭莹莹(2014)通过构建最优马尔科夫区制转换模型,研究分析同一类型因素中影响汇率变动的主要变量,得出国际市场利率和国内通货膨胀是短期因素中影响我国汇率变动的主要变量,长期因素中货币供给、贸易条件和外汇储备影响汇率变动的主要变量;李静(2015)以1999~2013年年度數据为基础,通过建立多元线性回归模型分析了人民币汇率与GDP增长率、通过膨胀率增长率、进出口差额增长率、货币供应量增长率的关系;江建明(2016)通过Lasso方法,分别选择出GDP增长率和进出口差额增长率两种因素进行分析,得出GDP和进出口增长率相对其他因素而言对人民币汇率的影响最大。李厚泽(2017)根据VAR模型以及VEC模型,对我国人民币汇率冲击最大的因素和各因素在长短期内对其的影响时间和影响程度,得出通货膨胀率差异、中美利差、外汇储备、外商直接投资这四个因素均为人民币汇率的影响因素,并且存在着长期稳定的均衡关系。

综上所述,国内学者采用了不同的方法对人民币汇率变动影响因素进行实证分析,鉴于笔者目前知识水平能力的限制和数据的可得性,在美联储加息和人民币国际化两大背景之下,结合购买力平价理论、利率平价理论等主流汇率决定理论,本文筛选了7个可量化的经济变量作为解释变量来研究其对被解释变量人民币汇率的影响。

二、人民币汇率影响因素的实证分析

(一)变量数据选取

本文使用的数据均来自中国国家统计局《中国统计年鉴2017》,数据时间跨度2000~2016年。本次实证分析的被解释变量为人民币汇率(年平均价),所选取的解释变量主要有:GDP增加量(%)、CPI指数(%)、中美利差(%)、通货膨胀率(%)、外汇储备(亿美元)、)进出口贸易差额(亿美元)、货币供应量同比增长率(%),其中中美利差是中国贷款一年期利率与美国贷款一年期利率的差额。

(二)预分析

由统计学知识知,预分析描述性统计和相关性分析,由于描述性统计在本次实证中作用不大,因而利用统计学软件SPSS对经济变量进行Pearson相关性分析,得到表1:

注解:**表示在置信度(双尾)为0.01时,相关性是显著的。

表1中人民币汇率与中美利差、外汇储备、进出口贸易差额的Pearson系分别为-0.732、-0.988、-0.764,它们的t统计量的显著性概率分别为0.001、0.000、0.000,均小于0.01,故认为人民币汇率与中美利差、外汇储备、进出口贸易差额分别有显著性关系。此外,根据以上分析,同理可知:人民币汇率与GDP增加量、CPI指数、通货膨胀率、贸易供应量同比增长率之间没有显著性关系。根据Pearson系数的绝对值将三个通过显著性检验的解释变量与人民币的相关性从大到小排列顺序为:外汇储备>进出口贸易差额>中美利差。

(三)构建多元线性回归模型

我国人民币汇率影响因素的多元线性回归模型为:

■(1)

其中,Y代表的是人民币年平均汇率,β0表示常数项,■归函数的系数,X1代表GDP增长率(%),X2代表CPI指数(%),X3代表中美利差(%),X4代表通货膨胀率(%),X5代表外汇储备(亿美元),X6代表进出口贸易差额(亿美元),X7代表货币供应量同比增长率(%),μ表示的是众多影响变化的微小因素,即随机干扰项。

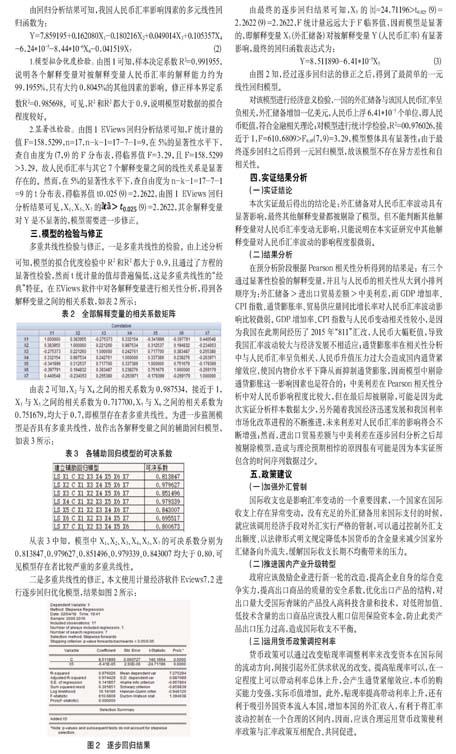

借助计量经济软件EViews7.2对变量数据进行回归分析,得到图1。

由回归分析结果可知,我国人民币汇率影响因素的多元线性回归函数为:

Y=7.859195+0.162080X1-0.180216X2+0.049014X3+0.105357X4 -6.24*10-5-8.44*10-6X6-0.041519X7 (2)

1.模型拟合优度检验。由图1可知,样本决定系数R2=0.991955,说明各个解释变量对被解释变量人民币汇率的解释能力约为99.1955%,只有大约0.8045%的其他因素的影响。修正样本界定系数■2=0.985698。可见,R2和■2都大于0.9,说明模型对数据的拟合程度较好。

2.显著性检验。由图1 EViews回归分析结果可知,F统计量的值F=158.5299,n=17,n-k-1=17-7-1=9,在5%的显著性水平下,查自由度为(7,9)的F分布表,得临界值F=3.29,且F=158.5299 >3.29,故人民币汇率与其它7个解释变量之间的线性关系是显著存在的。然而,在5%的显著性水平下,查自由度为n-k-1=17-7-1 =9的t分布表,得临界值t0.025(9)=2.2622,由图1 EViews回归分析结果可见,X1、X5、X7的■(9)=2.2622,其余解释变量对Y是不显著的,模型需要进一步修正。

三、模型的检验与修正

多重共线性检验与修正。一是多重共线性的检验。由上述分析可知,模型的拟合优度检验中R2和■2都大于0.9,且通过了方程的显著性检验,然而t统计量的值却普遍偏低,这是多重共线性的“经典”特征。在EViews软件中对各解释变量进行相关性分析,得到各解释变量之间的相关系数,如表2所示:

由表2可知,X2与X4之间的相关系数为0.987534,接近于1,X3与X5之间的相关系数为0.717700,X5与X6之间的相关系数为0.751679,均大于0.7,即模型存在者多重共线性。为进一步监测模型是否具有多重共线性,故作出各解释变量之间的辅助回归模型,如表3所示:

从表3中知,模型中X1、X2、X3、X4、X5、X7的可决系数分别为0.813847、0.979627、0.851496、0.979339、0.843007均大于0.80.可见模型存在者比较严重的多重共线性。

二是多重共线性的修正。本文使用计量经济软件Eviews7.2进行逐步回归优化模型,结果如图2所示:

由最终的逐步回归结果可知,X5的|t|=24.71196>t0.025(9)= 2.2622(9)=2.2622,F统计量远远大于F临界值,因而模型是显著的,即解释变量X5(外汇储备)对被解释变量Y(人民币汇率)有显著影响,最终的回归函数表达式为:

Y=8.511890-6.41*10-5X5 (3)

由图2知,经过逐步回归法的修正之后,得到了最简单的一元线性回归模型。

对该模型进行经济意义检验,一国的外汇储备与该国人民币汇率呈负相关,外汇储备增加一亿美元,人民币上浮6.41*10-5个单位,即人民币贬值,符合金融相关理论;对模型进行统计学检验,R2=00.976026,接近于1,F=610.6809>F0.05(7,9)=3.29,模型整体具有显著性;由于最终逐步回归之后得到一元回归模型,故该模型不存在异方差性和自相关性。

四、实证结果分析

(一)实证结论

本次实证最后得出的结论是:外汇储备对人民币汇率波动具有显著影响,最终其他解釋变量都被剔除了模型。但不能判断其他解释变量对人民币汇率变动无影响,只能说明在本实证研究中其他解释变量对人民币汇率波动的影响程度很微弱。

(二)结果分析

在预分析阶段根据Pearson相关性分析得到的结果是:有三个通过显著性检验的解释变量,并且与人民币的相关性从大到小排列顺序为:外汇储备>进出口贸易差额>中美利差,而GDP增加率、CPI指数、通货膨胀率、贸易供应量同比增长率对人民币汇率波动影响比较微弱。GDP增加率、CPI指数与人民币变动相关性较小,是因为我国在此期间经历了2015年“811”汇改,人民币大幅贬值,导致我国汇率波动较大与经济发展不相适应;通货膨胀率在相关性分析中与人民币汇率呈负相关,人民币升值压力过大会造成国内通货紧缩效应,使国内物价水平下降从而抑制通货膨胀,因而模型中剔除通货膨胀这一影响因素也是符合的;中美利差在Pearson相关性分析中对人民币影响程度比较大,但在最后却被剔除,可能是因为此次实证分析样本数据太少,另外随着我国经济迅速发展和我国利率市场化改革进程的不断推进,未来利差对人民币汇率的影响将会不断增强;然而,进出口贸易差额与中美利差在逐步回归分析之后却被剔除模型,造成与理论预期相悖的原因很有可能是因为本实证所包含的时间序列数据过少。

五、政策建议

(一)加强外汇管制

国际收支也是影响汇率变动的一个重要因素,一个国家在国际收支上存在异常变动,没有充足的外汇储备用来国际支付的时候,就应该调用经济手段对外汇实行严格的管制,可以通过控制外汇支出额度、以法律形式明文规定降低本国货币的含金量来减少国家外汇储备向外流失,缓解国际收支长期不均衡带来的压力。

(二)推进国内产业升级转型

政府应该鼓励企业进行新一轮的改造,提高企业自身的综合竞争实力,提高出口商品的质量的安全系数,优化出口产品的结构,对出口量大受国际青睐的产品投入高科技含量和技术,对低附加值、低技术含量的出口商品应该投入粗口信用保险资本金,防止此类产品出口压力过高,造成国际收支不平衡。

(三)运用货币政策调控利率

货币政策可以通过改变贴现率调整利率来改变资本在国际间的流动方向,间接引起外汇供求状况的改变。提高贴现率可以,在一定程度上可以带动利率总体上升,会产生通货紧缩效应,本币的购买能力变强,实际币值增加。此外,贴现率提高带动利率上升,还有利于吸引外国资本流入本国,增加本国的外汇收入,有利于将汇率波动控制在一个合理的区间内,因而,应该合理运用货币政策使利率政策与汇率政策互相配合、共同促进。

参考文献

[1]陶长琪.计量经济学[M].江苏:南京大学出版社,2017:84-94.

[2]王令菲.人民币汇率的决定因素及其走势分析[J].商业经济,2014(18):1-3.

[3]李静.基于多元回归模型的人民币汇率的影响因素分析[J].统计与管理,2016(01):65-67.

[4]李玉.基于多元回归的人民币汇率影响机制实证分析[J].时代金融,2016(33):16-17.

[5]胡艺鸽.经济新常态下我国人民币汇率影响因素实证分析[J].国际商务财会,2016(12):85-88.

作者简介:廖子贞(1998-),女,湖南农业大学经济学院2015级本科生,研究方向:金融学。