我国个人所得税研究

2018-06-09张本飞

张本飞

[提要] 在实现综合税制之前,我国现行的个人所得税制度还存在很多现实困境。本文从我国个税制度演进和现实案例两个方面分析我国个税制度困境。虽然自改革开放以来我国个税制度一直保持着革新的态势,但由于路径依赖,我国现行的个税制度亟待革新;超额累进个人所得税制度对于计算月薪个税比较合理,但对于一次性奖金个税计算存在不合理的问题,从而导致在某些情况下出现多劳少得的现象。

关键词:个人所得税;路径依赖;综合税制

基金项目:引进教师启动项目(编号:S1268)

中图分类号:F81 文献标识码:A

收录日期:2018年4月1日

2018年3月份召开的全国两会将我国个人所得税改革再次提上了议事日程。自2013年以来我国地方税务系统个人信息联网工作逐步展开,税务信息联网系统的完善将推动我国综合税制改革;然而在实现综合税制之前,我国现行的个人所得税(文中简称个税)制度还存在很多现实困境,本文拟从我国个税制度演进和制度困境的视角研究我国个税制度。

一、我国个人所得税制度演进分析

我们首先从制度演进(包括路径依赖)的视角分析我国个税制度建立和完善的理论及现实依据。

个税的税收设置原则是通过国民收入二次分配调节个人收入以满足公平税制准则。1950年我国政务院(即1949~1954年期间我国国家政务最高执行机构)以法律形式规定了个税:薪给报酬所得税。由于1978年之前我国还没有实行改革开放,经济发展水平和职工工资水平比较低。1980年之前我国一直没有开征个税。1978年我国城镇职工工资总额仅为568.9亿元(占当年GDP的比重为15.70%,1978年GDP为3,624.1亿元),且1978年改革开放之前我国基本没有非公有制企业。自1979年后我国境内非公有制经济(如联营单位、有限责任公司、股份有限公司、私营企业、个体、港澳台商投资单位、股份合作单位、外商投资单位)开始迅猛发展。如表1所示,1985~1995年,非公有制企业职工平均工资增速每年都在10%以上,年均增速为20%,其中1985年非公有制企业职工平均工资同比增长了37%;不仅增速快,而且非公有制企业职工平均工资也显著高于公有制单位职工工资。1985年,我国城镇集体单位职工平均工资为967元;国有单位职工平均工资为1,213元;而其他单位职工平均工资为1,436元;非公有制单位职工平均工资高出城镇集体单位职工平均工资49%。为了调节我国个人收入过高的差距,1980~1986年我国逐步建立个税制度;其中,1980年我国政府出台了个税法律文件以针对外籍人士征收个税,1986年我国政府出台新的法律文件规定对本国公民征收个人收入调节税。此后的个税改革都是完善前期的税制,重点是围绕利率和起征点进行修正:2005年、2007年、2011年我国三次调高个税起征点,这三次个税改革分别将个税起征点调至1,600元、2,000元、3,500元,其中2011年的个税改革还将第一级个税税率5%调低为3%,同时将超额累进税由9级调整为7级,以降低普通工薪阶层的税收负担。虽然自改革开放以来我国个税制度一直保持着革新的态势,但相对于我国经济的快速增长和居民收入逐步提高,我国现行的个税制度还存在很多现实困境。下文我们即对该个税制度困境进行案例分析。(表1)

二、我国个人所得税案例分析

在上文中我们重点分析了我国个税制度演进,下文我们拟对我国个税的制度困境进行案例分析。

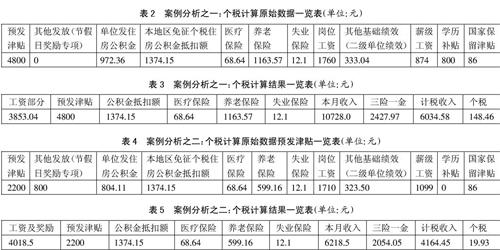

案例分析之一:情形1,某事业单位某职工2017年10月份工资明细单如表2所示;情形2:该月份工资明细单中的“其他发放(节假日奖励专项)”2,000元已在当月份下发至工资卡。我们在下文对以上两种情形下的个税进行比较分析。(表2)

情形1:税额=应税所得额×适用税率-速算扣除数=2534.58×10%-105;所以情形1的税额为148.45元。

情形2:税额=应税所得额×适用税率-速算扣除數=4534.58×20%-555;所以情形1的税额为351.91元。与情形1中的计算结果比较可知,对于情形2,虽然适用税率由10%增加到20%,但是相对于计税收入8,034元而言个税增加不多(仅相当于计税收入的2.53%),由148.45元增加到351.91元,仅增加203.46元,而应税所得额净增了2,000元。所以超额累进个人所得税制度对于计算月薪个税比较合理。但是当存在年终发放时该税制却存在明显的制度缺陷,我们拟在案例分析之二中详细展开讨论。(表3)

案例分析之二:情形1,某事业单位职工2017年10月份工资明细单如表4所示,年末时发放了本年度“津贴结算余额(绩效工资)”21,499元;情形2:如果“津贴结算余额(绩效工资)”为21,501元,其他条件不变(假定2017各月份工资明细单相同);情形3:该职工预计2017年度工资总体情况如同情形2所示,因此2018年初特申请每月“预发津贴”为3,036.55元。我们在下文对以上三种情形下的个税进行比较分析。(表4)

情形1:月薪个税=应税所得额×适用税率-速算扣除数=664.45×3%-0=19.93(元);年度工薪个税总额=12×19.934=239.20(元);一次性奖金适用税率决定额=(一次性奖金-3500)/12=(21499-3500)/12=1499.91(元);全年一次性奖金应纳税额=一次性奖金×适用税率-速算扣除数=21499×3%-0=644.97(元)。(表5)

情形2:一次性奖金适用税率决定额=(一次性奖金-3500)/12=(21501-3500)/12;所以一次性奖金适用税率决定额为1,500.08元,由于该税率决定额大于1,500元,故该一次性奖金的适用税率为10%;全年一次性獎金应纳税额=一次性奖金×适用税率-速算扣除数=21501×10%-105,所以情形2中的全年一次性奖金应纳税额为2,045.1元。

情形2与情形1中的计算结果比较如下:虽然全年一次性奖金仅仅增加两元,但是适用税率由3%增加到10%,相对于奖金仅仅增加两元而言个税增加很多,由644.97元增加到2,045.1元,增加1,400.13元。所以,超额累进个人所得税制度对于计算月薪个税比较合理,但对于一次性奖金个税计算不太合理,会在某些情况下导致多劳少得。

情形3:月薪个税=应税所得额×适用税率-速算扣除数=1501×10%-105=45.1(元);年度工薪个税总额=12×(1501×10%-105)=541.2(元);津贴结算余额=年度津贴总额-12×预发津贴=(2200×12+21501)-12×3036.55,所以津贴结算余额为11,462.4元;一次性奖金适用税率决定额=(一次性奖金-3500)/12=(11462.4-3500)/12,即一次性奖金适用税率决定额为663.533元,由于该税率决定额小于1,500元,故该一次性奖金的适用税率为3%;全年一次性奖金应纳税额=一次性奖金×适用税率-速算扣除数=11462.4×3%,所以情形3中的全年一次性奖金应纳税额为343.87元。

与情形2中的计算结果比较可知,对于情形3,仅仅调整了预发津贴,从而使得津贴结算余额减少,适用税率由10%减少到3%,从而发生如下支出变化:第一,月薪个税由19.93元增加到45.10元,增加了25.17元;第二,一次性奖金个税由2,045.1元减少到343.87元,减少1,701.23元。综合该两项变化,即月薪个税一年累积增加302.00元,但由于次性奖金个税减少1,701.23元,故整体而言该年度个税可少缴纳1,399.22元。

三、结语

在实现综合税制之前,我国现行的个人所得税制度还存在很多现实困境。虽然自改革开放以来我国个税制度一直保持着革新的态势,但相对于我国经济的快速增长和居民收入逐步提高,我国现行的个税制度与我国现实的生产力不相匹配问题越来越突出。个税的税收设置原则是通过国民收入二次分配调节个人收入以满足公平税制准则。超额累进个人所得税制度对于计算月薪个税比较合理,但对于一次性奖金个税计算存在不合理的问题,违反了公平税制的基本准则,导致在某些情况下出现多劳少得的不合理现象。

主要参考文献:

[1]中华人民共和国国家统计局.中国统计年鉴2017[Z].北京:中国统计出版社,2017.

[2]贾康,梁季.我国个人所得税改革问题研究——兼论“起征点”问题合理解决的思路[J].财政研究,2010(4).

[3]赵署芳.我国高收入人群个人所得税流失问题研究[D].山东:山东大学,2017.

[4]郭晓丽.我国税收调节居民收入分配效应研究[D].北京:中国财政科学研究院,2016.

[5]宋怡.新时代背景下对个税改革的思考[J].中国商论,2018(8).

[6]赵林.我国个人所得税居民收入再分配效应探讨[J].财会学习,2018(7).

[7]乔亮国.劳务报酬所得个人所得税之纳税筹划[J].财会月刊,2018(5).

[8]张卫航,黄汝婷.税收结构对城乡收入差距的影响[J].西安交通大学学报(社会科学版),2018(2).

[9]单亮,张莉.个人所得税第三方涉税信息提供制度比较研究[J].金融经济,2018(4).

[10]刘娟.减税理论视域下制造业所得税基本结构的反思与重构[J].理论月刊,2018(2).

[11]杨斌.论中国式个人所得税征管模式[J].税务研究,2017(2).

[12]李文.我国个人所得税的再分配效应与税率设置取向[J].税务研究,2017(2).