市场类型与盈余公告后的价格漂移现象:基于A、B股的比较

2018-06-07陈思语

张 雯,张 胜,陈思语

(1.北京信息科技大学经济管理学院,北京 100192;2.中南财经政法大学会计学院,湖北 武汉 430073;3.国家外汇业务中心,北京 100032)

一、引 言

盈余公告后价格漂移现象(简写为PEAD)是一种非常典型的市场价格异象,它与著名的有效市场理论相悖,引起了学术界的广泛关注。现有文献普遍发现,PEAD在各个国家的资本市场中都存在,是一个非常普遍的现象(Ball and Brown,1968;Firth,1981;毛新述等,2013)[1][2][3]。一种观点认为,PEAD的出现只是因为研究过程中超常收益计算的系统性偏误(Foster,Olsen and Shevlin,1984)[4]。另一种观点则认为,投资者对信息的吸收和反应存在滞后性(Bernard and Thomas,1989 )[5],投资者成熟度是PEAD的重要影响因素(Bhushan,1994;Bartov等,2000)[6][7]。然而,现有的PEAD研究通常只关注单一市场,对不同市场间PEAD特征的差异少有涉及,特别是国内的PEAD研究忽略了我国特殊的证券市场结构。

事实上,我国证券市场A(内资股)、B股(外资股)的市场分割体制在世界范围内都较为独特。这一独特的制度背景为我们研究市场类型对PEAD的影响提供了很好的机会。A股的投资者主要是国内投资者,而B股的投资者主要是国外投资者。这两类投资者在成熟度方面存在重大差异,国外投资者更加成熟,更有经验,因此预计B股市场的PEAD要弱一些。本文利用2010年至2015年间A、B股上市公司在年报公告后90个交易日窗口期的数据,分别对两个市场的PEAD现象进行了检验。研究结果表明,市场类型对于PEAD程度有显著影响,A股PEAD程度显著大于B股。进一步的研究结果表明,A股市场的信息噪音、投机动机和投资需求均显著大于B股市场,这是导致这两个市场的PEAD存在显著差异的重要原因。

本文可能的研究贡献在于:(1)大量研究已经证明A股市场存在PEAD现象,但鲜有研究对B股市场PEAD的存在性以及两个市场间PEAD的差异进行研究。本文市场间的比较对研究市场效率和PEAD形成原因具有重要的意义,不仅是对中国证券市场的PEAD在存在性和解释性两方面研究的补充,也为分割市场的研究提供了PEAD这一新的视角。(2)本文聚焦于我国特殊的资本市场结构并特别梳理了B股市场发展状况,运用实证方法解释了其价格形成机制问题、揭示了其市场效率现状。本文研究结论可以引发关于我国分割市场制度功能实现现状的思考,并为如何管理A股市场,如何规划B股市场提供政策性建议。

二、理论分析与研究假设

(一)PEAD的存在性

自Ball和Brown(1968)[1]的研究第一次发现PEAD现象后,众多学者运用实证研究的方式,证实了PEAD在世界各国不同股票市场中存在。国内外较多文献也已证明PEAD异象在我国A股市场上存在(程庆伟,2002;吴世农,吴超鹏2003)[8][9]。然而,尚未有针对B股市场进行的PEAD研究。那么,我国B股市场股票是否也会表现出类似的价格漂移?如果存在,与A股的PEAD现象有何联系或差异?如果差异存在,是什么导致了这种差异?现有研究并没有对这三个问题给出解答。介于此,本文将参考国外PEAD研究规范的实证研究方法对B股市场PEAD现象进行存在性检验,并将研究重心放在对第二、三个问题的解答。

我国B股市场虽然发展过程中流动性、规模等都远不如A股市场,但是作为我国资本市场的一部分,受证监会统一管理、相似法律环境的约束,其投融资环境和制度背景有一定的同质性。而且,并没有证据表明B股投资者可以比A股投资者更快吸收市场信息,因此我们可以预测其价格在新的信息披露后的调整同样会产生反应不足的现象。若年报披露未被预期到的正盈余,市场会逐渐吸收该信息,股票价格会逐步上升;相反,若年报披露未被预期到的负盈余,市场给出消极的市场反应,股票价格会逐步下降。

根据上述分析,本文提出如下待检验假设:

H1:盈余公告后价格漂移现象(PEAD)在A、B股市场都存在。

(二)PEAD的差异

1.A、B股的市场特征。尽管中国两个市场有一定的相似之处,两者发展状况差异较大,这些不同特征可能导致两个市场PEAD程度不同。

首先,两个市场的投资者类型不同。2001年前,B股投资者全部为境外的自然人和机构投资者。2001年2月19日,中国证监会宣布允许境内居民以合法持有的外汇开立B股账户交易。这一政策的的实施显著改变了B股市场投资者结构,B股投资者中境内投资者账户占比超过90%,主要为持有外汇的散户投资者。A股市场投资者包括境内机构投资者、中小投资者,开创沪港通模式后引进了一部分香港投资者。如文献研究部分所述,大量研究发现PEAD受机构投资者占比、投资者获取信息的能力等投资者特征的影响(Bhushan,1994;Bartov、Radharkrishman和Krinsky,2000)[6][7]。

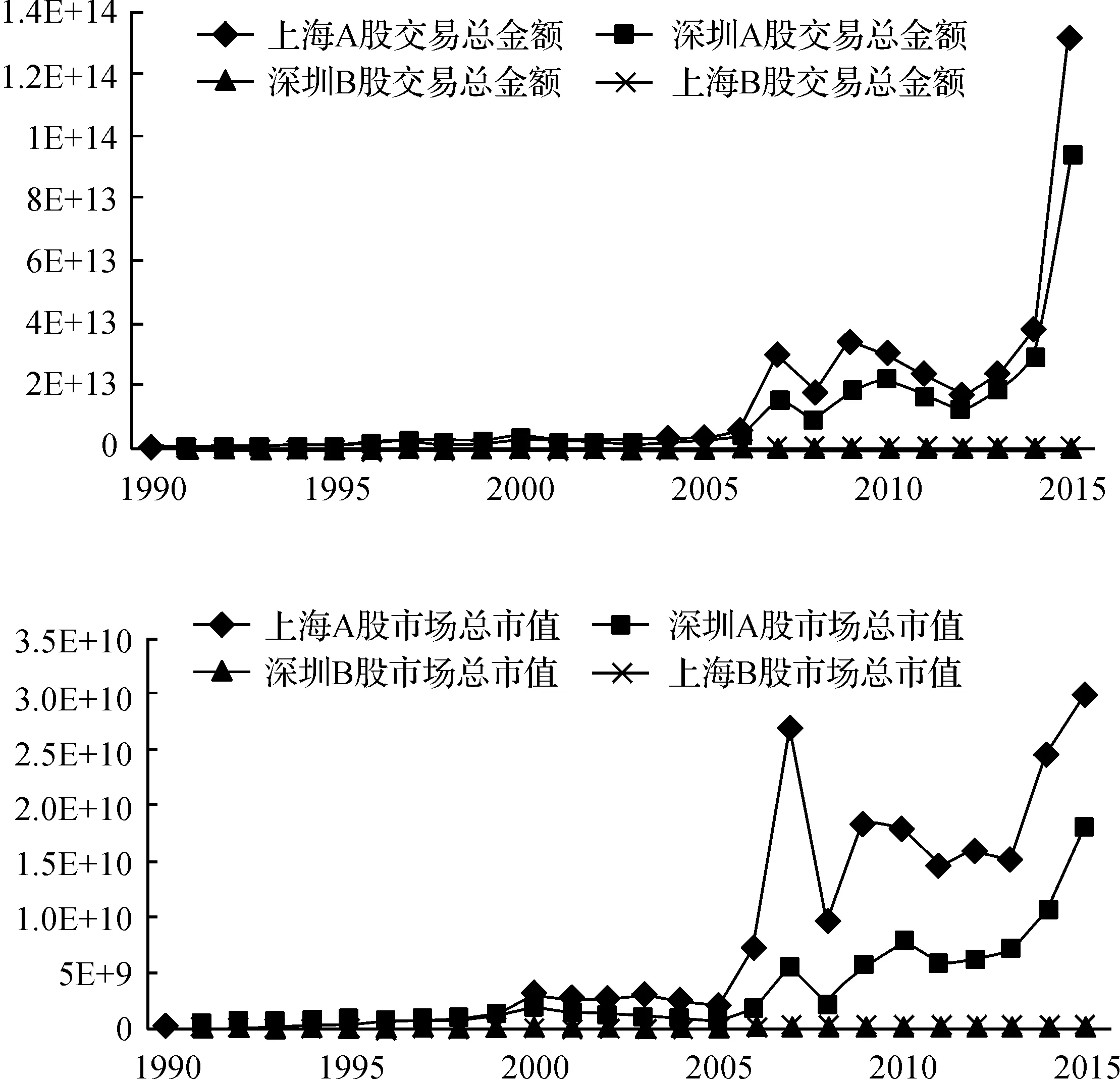

其次,两市场的活跃程度和信息密度不同。截至2015年末,A股上市公司共2904家,而B股上市公司仅101家。由图1年交易金额及总市值可以看出,2000年后A股蓬勃发展,而B股停滞不前,活跃度相较A股如一潭死水。与市场的活跃程度相匹配的是信息密度的差异,活跃的A股投资者充分关注上市公司信息,并且通过除公开报告外的多种渠道获得私人信息。

图1 1990年至今A、B股市场年交易总金额与市场总市值

再次,B股以美元或港币交易结算,可替代的投资渠道较多,例如H股市场和其他境外市场。而A股是人民币股权投资为数不多的投资手段。因此,投资者投资预期可能有显著差异,有替代投资渠道的投资者预期收益较别无选择的投资者更高。这也将影响A、B分割市场的PEAD现象存在差异。

需要补充的是,我国现阶段对资本控制和投资平台的管控仍较为严格,外汇管制也尚未开放,导致两个市场间资金无法自由流通,缺少套利机会。这将使得市场间PEAD的差异持续存在。

2.市场类型对PEAD的影响。在我国特殊的资本市场结构下,A+B双重上市公司为两个市场PEAD差异的研究提供了得天独厚的“试验场”。A+B双重上市公司处于两个分割市场,因此其流通股具有双重价格,其价格形成是分割的。由于投资者类型、风险偏好以及信息获取量等因素不同,两个市场的价格存在明显差异,该现象被称为“同股不同权”现象。和世界上其他分割市场的外资股溢价现象相反,我国A+B双重上市公司B股股价相对A股折价(Andy and Chuck,1998)[10]。另一方面,由于B股市场定位的模糊,其功能逐渐被H股等其他市场所替代,近年来B股交易愈发惨淡,这导致两市场的信息反应效率存在差异。可以推测,在A、B两个市场上PEAD的特征也有所不同。

根据对两市场差异的分析,A、B股市场在投资者类型、信息密度和需求导致的投资者预期有显著不同,这必将导致价格对信息的反应效率不同。一般来说,PEAD幅度与投资者类型和信息不确定性有很大关系(于李胜、王艳艳,2006;于李胜,2006)[11][12]。我国投投资者获取和处理信息的能力差异很大,对信息(包括噪音)的获取和处理将影响投资决策从而影响价格漂移程度。此外,信息不确定性也将影响PEAD程度,这是由于投资者出于保守心理,面对较大的信息不确定性时保守性偏差越大漂移明显;另一个因素是信息不对称性以及市场风险会影响投资者预期,这将导致无论盈余公告后未预期盈余为正还是为负,信息质量差的股票将比信息质量好的股票有更多的超常收益。

根据上述分析,本文提出如下待检验假设:

H2:在盈余公告后,A、B股PEAD幅度存在显著差异。

3.市场类型代理变量对PEAD的影响。现有对PEAD的解释性研究集中于信息不确定性、投资者类型对PEAD的影响。本文研究对象为具有中国特色的A、B股分割市场,因此本文将进一步讨论分割市场间差异,并探讨这些差异是否可以解释市场间PEAD差异。参考上述讨论及现有对分割市场价格形成机制的研究,A、B股市场间差异可以总结为如下三个方面:

第一是信息噪音差异。根据定期报告披露制度,A、B两个市场都遵循中国企业会计准则编制和报告财务报告,对于境外主要发行市场允许按照国际会计准则或者当地会计准则调整财务报告,并将差异在报告中披露。随着中国企业会计准则的国际趋同,中国与国际会计准则的实质性差异进一步缩小。根据手工查找,大部分A+B双重上市公司披露的境内外会计准则差异为“无”,少数差异的主要为商誉,因此可以认为双重上市公司对两市场披露的会计盈余信息质量基本一致。除了公开报告外,投资者还可能通过社会活动、社交平台等方式获取小道消息,这些信息可视为信息噪音。由于语言障碍、缺乏非正式信息渠道等原因,对于B股海外投资者来说了解上市公司的途径非常有限、私人信息匮乏,B股境外投资者非常依赖年报披露的信息作为股票买卖的依据(阎达五,孙蔓莉,2002)[13]。而A股的境内投资者通过不定期报告、媒体、小道消息等多种渠道了解上市公司的经营情况,私人信息非常丰富,信息噪音较大。按照行为金融学理论,国内投资者的投资者不够成熟,容易对私人信息过度自信(Daniel et al.,1998;Fischer,2001)[14][15],加之自我归因的偏差,将会引起更大幅度的价格漂移。

第二是投机动机差异。境外投资者以及持有外汇直接参与B股交易的境内投资者相对于A股大量的散户更为成熟。前者倾向于从基本面分析出发进行长期投资,后者更注重短期收益倾向于从价格波动中寻找投机机会。从现实来情况看,A股市场投资者主体为中小投资者,加之我国资本市场的发展历史较短,投资者普遍缺乏经验和有效的投资理念。我国证券市场的管理也有一定瑕疵——特别是限制卖空的规定——很可能会培养投机氛围(梁立俊,2004)[16]。此外,A股市场机构坐庄的现象也较为严重。由于国内投资者的异质认知和卖空限制,庄家倾向于使用做多的方式,在盈余消息公布之际炒作概念哄抬股价。大量非理性的中小投资者的跟庄产生羊群效应,将会导致A股市场PEAD上漂幅度较 B股更大。

第三是投资需求差异。现有研究认为,受外汇制度和资本市场管制影响,国内投资渠道有限,相较之下国外投资者有更多的投资机会(Stulz and Wasserfallen,1995)[17]。对于无外汇或无交易资质的境内投资者,A股是人民币股权投资为数不多的投资手段。B股以美元或港币交易结算,投资替代品种较多。根据需求差异假说,双重上市公司在需求量大的市场上流通的股票较需求量少的市场具有溢价。对于公布好消息的同一家公司,其在A股发行的股票可能在窗口期内比在B股发行的股票更受追捧,因此产生更大幅度的价格上漂;对于公布坏消息的同一家公司,持有其B股股票的投资者的抛售意愿可能较持有A股的更加强烈,因此B股可能较A股有更大幅度的价格下漂。这既是说,无论公布正或负的未预期盈余,投资需求大的A股可能较B股都有更大的累计超额收益。根据上述分析,本文提出如下待检验假设:

H2a:在盈余公告后,信息噪音越大,累计超额收益越大。

H2b:在盈余公告后,投机动机越强,累计超额收益越大。

H2c:在盈余公告后,投资需求越大,累计超额收益越大。

三、研究设计

(一)模型与变量

1.PEAD存在性检验模型。为验证假设1,本文以公告日为第0日,公告日后90个交易日为窗口期,将A、B股市场上发布好消息(未预期盈余为正)和发布坏消息(未预期盈余非正)的上市公司的累计超额收益按照时间序列作折线图。

本文还将用实证方法进一步验证假设1,运行OLS模型如下:

(1)

上述模型中,被解释变量为累计超额收益率Car,解释变量为未预期盈余UE。预计未预期盈余UE越大,股价上漂幅度越大,UE的估计系数为正。预计公司越小,投资者越会利用PEAD进行套利操作而公司越大仓位越稳定,因此Size的估计系数为负。

2.市场类型对PEAD的解释性检验模型。 为验证假设2,本文运行如下的OLS模型:

(2)

上述模型中,累计超额收益率Car、未预期盈余UE及控制变量与模型(1)相同。B是代表市场类型的虚拟变量,其系数反映市场类型对累计超额收益的直接影响。预期B的估计系数显著为负。B_UE是市场类型和未预期盈余的交叉项,其系数反映未预期盈余与市场类型交互后对累计超额收益的间接影响,该系数的符号及显著性待检验。

本文预计两个市场的信息噪音差异、投资动机差异和投资需求差异均是导致分割市场PEAD差异的原因。本文将模型(2)中的虚拟变量B分别替换成信息噪音、投资动机差异和投资需求差异的代理变量,检验三种差异对分割市场PEAD差异的解释力度。

为验证假设2a,本文运行如下的OLS模型:

(2a)

上述模型中,累计超额收益率Car、未预期盈余UE及控制变量与模型(2)相同。流通股市值的自然对数In(SI)是信息噪音的代理变量。一般来说,公司流通股规模越大,其信息发布的渠道越多,投资者获得的信息中噪音越大。私人信息较多的股东容易因过度自信和自我归因导致更大幅度的价格漂移。因此,In(SI)的估计系数为正。In(SI)_UE是信息噪音与未预期盈余的交叉项,其系数反映未预期盈余与信息噪音交互后对累计超额收益的间接影响,该系数的符号及显著性待检验。

为验证假设2b,本文运行如下的OLS模型:

(2b)

上述模型中,累计超额收益率Car、未预期盈余UE及控制变量与模型(2)相同。换手率TO是股票交易投机动机的代理变量。一般来说较大的换手率体现出活跃的套期交易。在强烈的投机动机下,庄家操控散户跟庄的交易容易导致更大幅度的价格漂移。因此,TO的估计系数为正。TO_UE是投机动机与未预期盈余的交叉项,其系数反映未预期盈余与投机动机交互后对累计超额收益的间接影响,该系数的符号及显著性待检验。

为验证假设2c,本文运行如下的OLS模型:

(2c)

上述模型中,累计超额收益率Car、未预期盈余UE及控制变量与模型(2)相同。流通股占比SQ是股票交易投资需求的代理变量。一般来说,需求量越大的股票在交易后越会产生高溢价,可能会比投资需求小的股票产生更大的超额收益。因此,预计SQ的估计系数为正。SQ_UE是投资需求与未预期盈余的交叉项,其系数α3未预期盈余与投资需求交互后对累计超额收益的间接影响,该系数的符号及显著性待检验。

(二)样本与描述统计

本文以2010年至2015年间同时在沪、深两市的A 、B股上市的公司作为研究样本。样本从2010起选取是考虑到2010年前受2008~2009年金融危机以及我国股市异常波动的影响,价格数据可能会受到较多系统因素干扰。在这六年的时间跨度内,共有86家A+B双重上市公司数据。其中中集B(200039)、丽珠B(200513)、万科B(200002)分别于2012年12月、2014年1月和2014年6月实现B转H,因此将其从样本中剔除。招商局B(200024)于2015年12月退市,但考虑到其退市不影响2015年公告后[0,90]窗口期的数据获取,将该股票样本保留。综上,本文所研究的A+B双重上市公司总数量为83家。

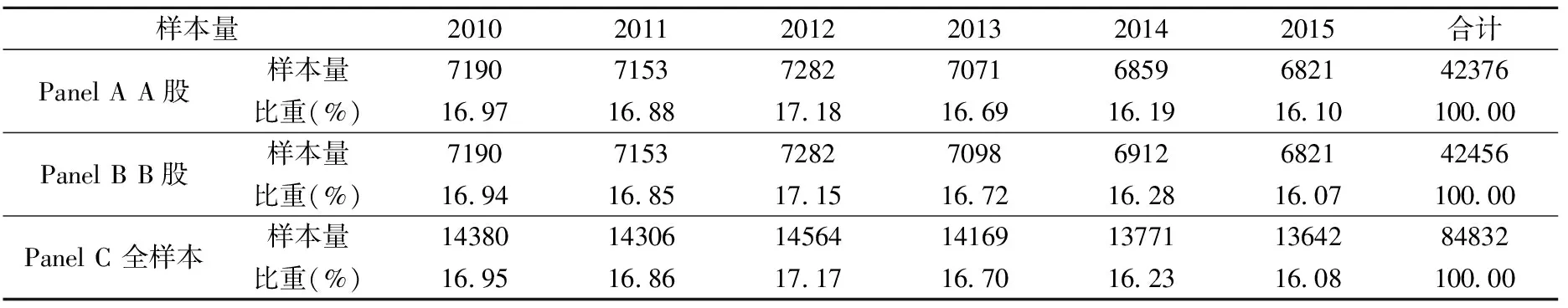

本文使用事件研究法对双重上市公司在两个市场上盈余信息公告后股价漂移的现象进行研究,以年报披露日为第0日设置90个交易日的窗口[0,90]。本文所用数据全部来源于国泰安金融数据库,境内外会计准则差异通过上海交易所、深圳交易所的公司年报手工查找得到。经过上述筛选,最终得到有效样本量84832个,其中A股样本42376个,B股样本42456个。表1报告了样本在A、B市场及各年度分布的情况,结果显示样本在两个市场及年度间的分布比较均匀。

表1 样本分布

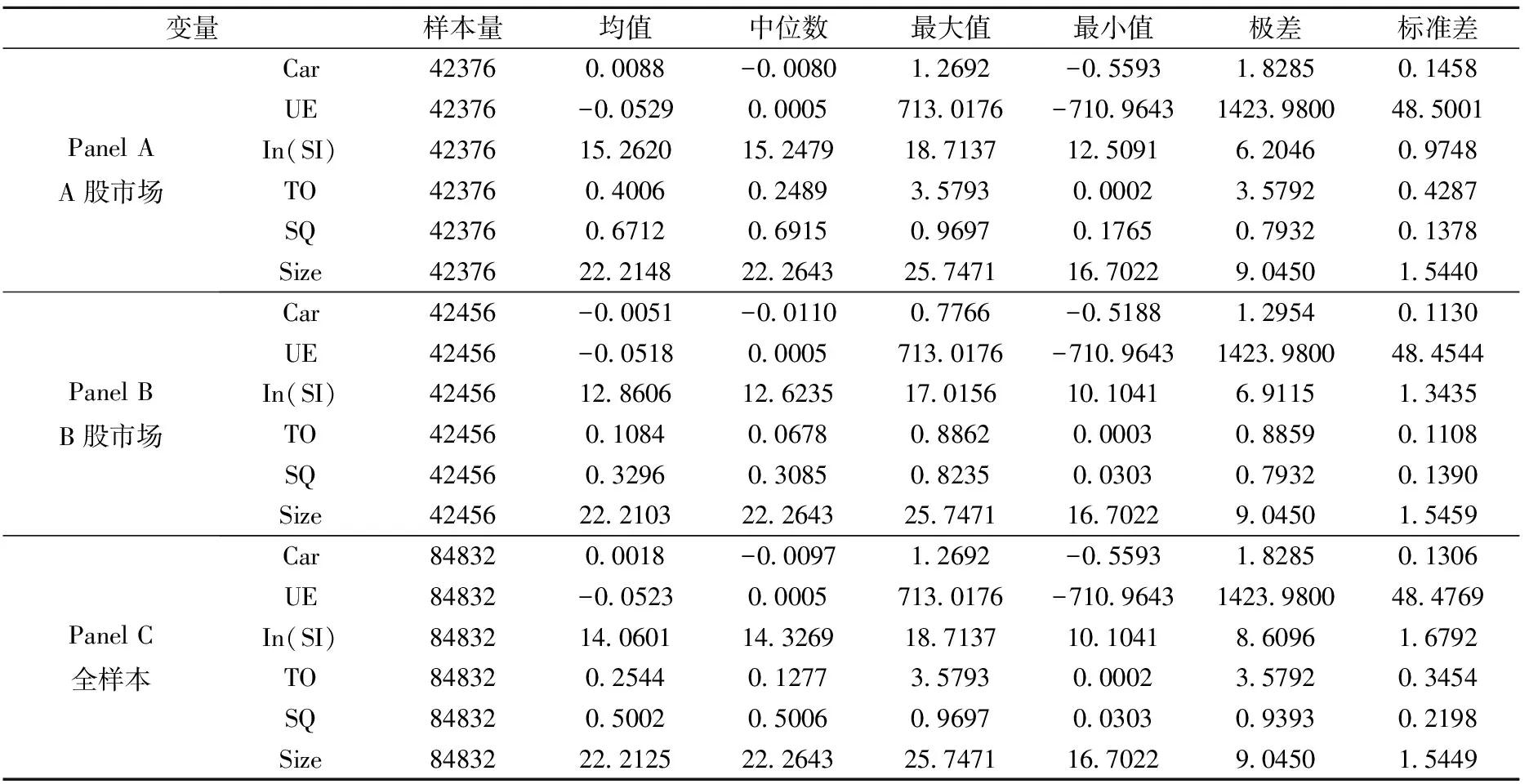

表2报告了模型(1)至(2c)所用变量的描述统计结果。Panel A显示了双重上市公司A股样本的描述统计结果。累计超额收益Car的最大值为1.2692,最小值为-0.5593,均值为0.0088,中位数为-0.0080,说明上市公司累计超额收益分布呈现左偏,正的极端值较多,可能导致公告后总体呈现向上的漂移。未预期盈余UE的最大值为713.0176,最小值为-710.9643,均值为-0.0529,中位数为0.0005,显示出UE的分布结果较为对称。A股UE的标准差为48.5001,显示出UE的分布很分散,可能存在较多极端值,因此后续需要进行缩尾处理。A股流通股市值的自然对数In(SI) 最大值为18.7137,最小值为12.5091,均值为15.2620,中位数为15.2479,分布较为对称。A股换手率TO最大值为3.5793,最小值为0.0002,极差为3.5792。极差较大说明A股股票之间的活跃程度差异明显。流通股占比SQ的最大值为0.9697,最小值为0.1765,均值为0.6712略小于中位数0.6915,为左偏分布。公司规模Size,即资产的自然对数的各描述统计量与B股基本相等,这是由于本文选用配对样本,每对股票的基本面相同。

Panel B 显示了双重上市公司B股样本的描述统计结果。累计超额收益Car的最大值为0.7766,最小值为-0.5188。极差和标准差分别为1.2954和0.1130,较A股较小,这说明B股累计超额收益的极端值较少。未预期盈余UE的描述统计量与A股基本相近,同样存在有较多极端值的现象。B股流通股市值的自然对数In(SI) 最大值为17.0156,最小值为10.1041,均值为12.8606,中位数为12.6235,有轻微的右偏分布。B股换手率TO最大值为0.8862,最小值为0.0003,均值为0.1084,远小于A股,说明活跃程度较低。TO极差为0.8859,标准差为0.1108,相比A股较小,说明B股市场内活跃度相差不大。流通股占比SQ的最大值为0.8235,最小值为0.0303,均值为0.6712,和A不同属于右偏分布。

Panal C分别显示了双重上市公司全样本的描述统计结果。各描述统计量基本处于两市场之间。

表2 描述统计

四、实证结果

(一)PEAD存在性实证结果

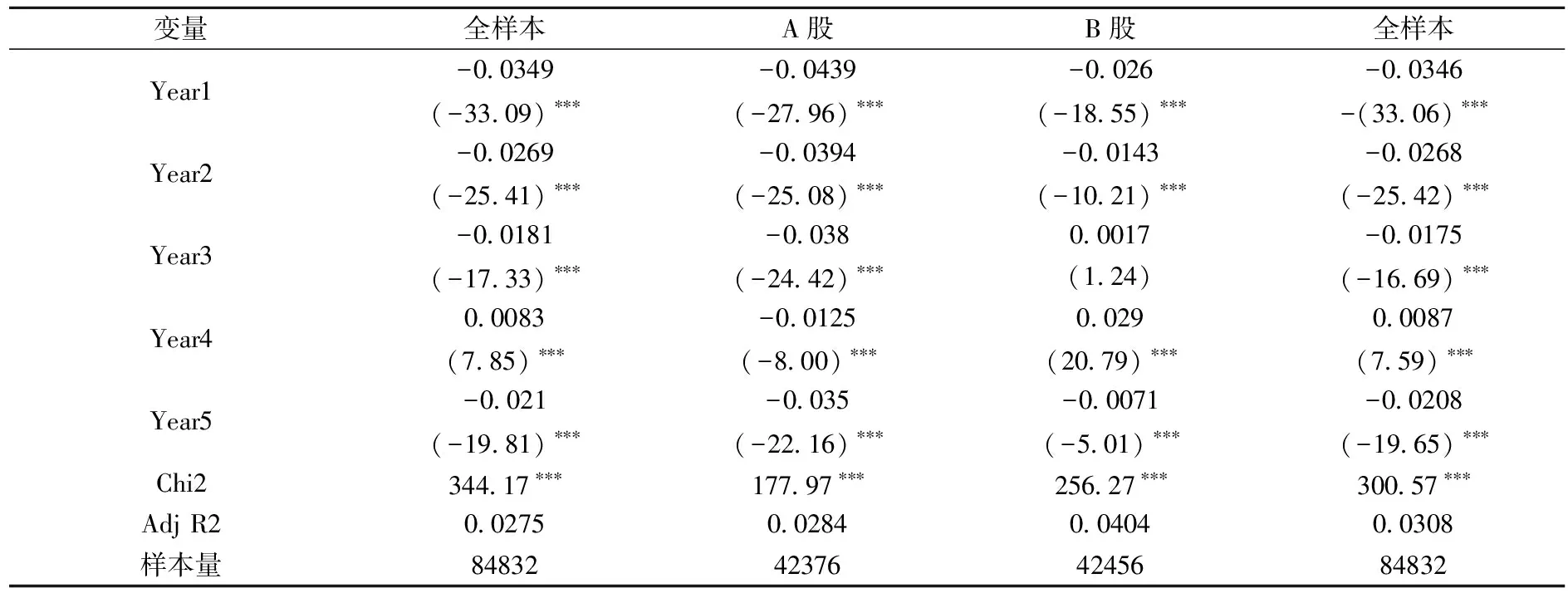

本文使用实证方法补充检验假设1,将全样本、A股样本、B股样本分别代入模型(1)进行回归,回归结果如表3前三列所示。全样本的回归结果显示UE与Car显著正相关,说明未预期盈余越大,累计超额收益越大,未预期盈余越小,累计超额收益越小。Size与Car在1%的显著性水平下负相关,大盘股价值稳定,投机成分低,价格的可预测性更强。表3第二列回归结果验证了A股样本的盈余漂移存在性,其结果与全样本相似。UE与Car在1%的水平上显著正相关,说明未预期盈余越大,累计超额收益越大,未预期盈余越小,累计超额收益越小。第三列回归结果验证了B股样本的盈余漂移存在性,UE及控制变量的检验结果也与全样本相似。

模型(1)回归结果显示,无论是A股还是B股市场,投资者都可以区分对待利好和利空消息。投资者对于有盈余好消息的股票积极做多,产生更高的累计超额收益;对于有盈余坏消息的股票积极做空,产生更低的累计超额收益。因此,PEAD现象在A、B股市场都存在,假设1成立。

表3 市场类型对盈余漂移的影响

续表

变量全样本A股B股全样本Year1-0.0349-0.0439-0.026-0.0346(-33.09)∗∗∗(-27.96)∗∗∗(-18.55)∗∗∗-(33.06)∗∗∗Year2-0.0269-0.0394-0.0143-0.0268(-25.41)∗∗∗(-25.08)∗∗∗(-10.21)∗∗∗(-25.42)∗∗∗Year3-0.0181-0.0380.0017-0.0175(-17.33)∗∗∗(-24.42)∗∗∗(1.24)(-16.69)∗∗∗Year40.0083-0.01250.0290.0087(7.85)∗∗∗(-8.00)∗∗∗(20.79)∗∗∗(7.59)∗∗∗Year5-0.021-0.035-0.0071-0.0208(-19.81)∗∗∗(-22.16)∗∗∗(-5.01)∗∗∗(-19.65)∗∗∗Chi2344.17∗∗∗177.97∗∗∗256.27∗∗∗300.57∗∗∗Adj R20.02750.02840.04040.0308样本量84832423764245684832

被解释变量:Car;*、** 、*** 分别表示在10%、5%、1%水平显著。下同。

(二)市场类型对PEAD的影响检验结果

为检验假设2,将全样本代入模型(2),回归结果如表3第四列所示。UE和Car的相关系数显著为正,与模型(1)一致。代表市场类别的虚拟变量B与Car的相关系数在1%的显著水平下为负,说明A股相对于B股有更大的累计超额收益。B_UE的系数反映市场类型对于PEAD的间接作用,其回归结果为-0.0001,虽然显著负相关,但是系数较小,说明市场类型通过影响UE对累计超额收益造成的间接影响较小。Size与Car在1%的显著性水平下负相关,与基本模型(1)的结果相似。

(三)市场间PEAD差异的解释性研究

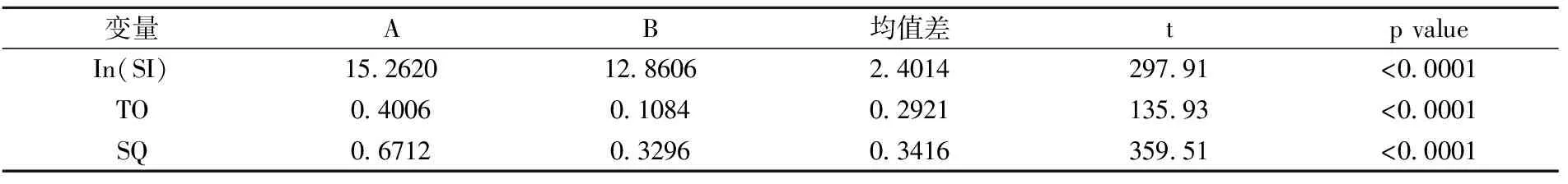

模型(2)证明了A股市场的PEAD与B股市场的差异。本文将进一步证明两个市场的信息噪音差异、投资动机差异和投资需求差异均是导致分割市场PEAD差异的原因。为保证三者的代理变量流通股市值In(SI)、变量换手率TO以及流通股占比SQ对虚拟变量B的解释力度,本文用独立样本T检验考察其实否在A、B市场间有显著不同。表4报告了In(SI)、TO和SQ在A、B股间的独立样本t检验结果。结果显示,在窗口期内,三个变量的均值差分别为2.4014、0.2921、0.3416,均值之差的P值均小于0.0001,拒绝“A、B股市场流通股市值的自然对数/换手率/流通股占比相等”的原假设。结果表明A股市场的信息噪音、投机动机和投资需求显著大于B股市场。

表4 A、B市场间噪音差异、投资动机差异和需求差异T检验

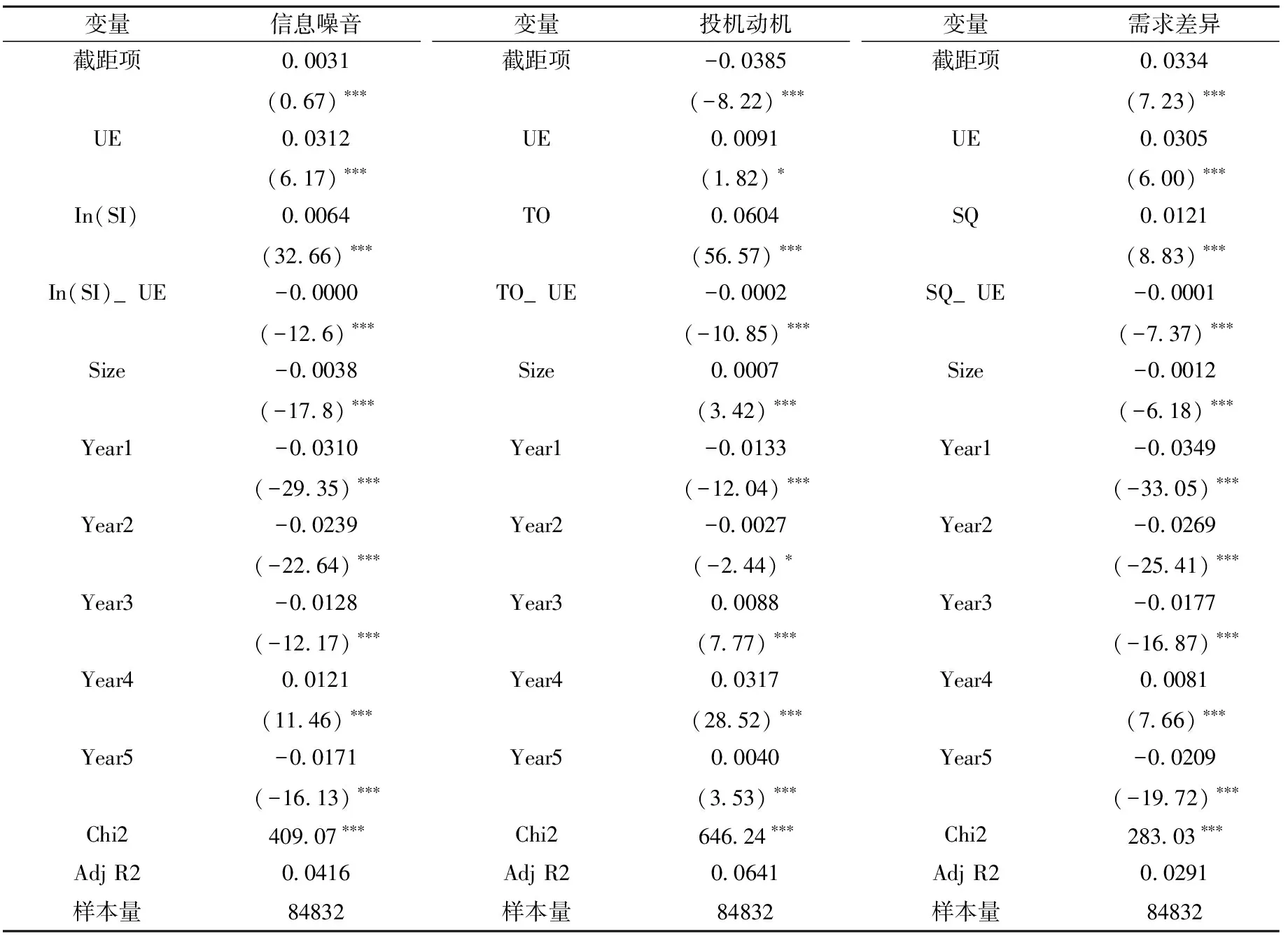

此外,将模型(2)中的虚拟变量B分别替换成信息噪音、投资动机差异和需求差异的代理变量In(SI)、TO和SQ,即用双重上市公司样本检验模型(2a)、(2b)和(2c),回归结果见表5。

表5第一列报告了信息噪音差异对PEAD的影响。UE与Car在1%的显著性水平上正相关,与模型(2)结果一致,验证了PEAD的存在性。信息噪音的代理变量In(SI)与Car在1%的显著性水平上正相关,说明信息噪音越多,PEAD程度越大。这可能是由于盈余公告外丰富的私人信息使投资者产生过度自信引发非理性地交易,累计超额收益较大。In(SI)_UE的系数衡量信息噪音对PEAD的间接影响。其系数为-0.0000,反映出信息噪音通过UE对PEAD的间接影响较小。此外,控制变量系数与模型(2)基本一致。如前文T检验结果所述,A股In(SI)显著大于B股,即A股信息噪音更大。In(SI)系数为正表明A股累计超额收益更大,这与模型(2)的结论一致。因此,信息噪音差异可以很好地解释市场类型差异,结果支持了假设2a。

表5 股票信息噪音、投机动机、投资需求差异对盈余漂移的影响

表5第二列报告了投机动机差异对PEAD的影响。投机性的代理变量TO与Car在1%的显著性水平上正相关,说明股票的投机性交易越活跃,PEAD程度越大。TO_UE系数衡量投机动机差异对PEAD的间接影响。其系数为-0.0002,反映出投机活动通过UE对PEAD的间接影响较小。Size的回归系数为0.0007,而模型(2)中该系数为负,这一变化可能是由于TO和Size存在一定的多重共线性。除此之外,其他系数均与模型(2)中虚拟变量B的结果一致,说明投机动机可以很好地解释市场类型差异。如前文T检验结果所述,A股TO显著大于B股。TO系数为正反映出动机性交易更活跃的A股累计超额收益更大。因此,投机动机差异可以很好地解释市场类型差异,结果支持了假设2b。

表5第三列报告了投资需求差异对PEAD的影响。投资需求的代理变量SQ与Car在1%的显著性水平上正相关,说明投资者交易需求越强,PEAD程度越大。SQ_UE的系数衡量投资需求差异对PEAD的间接影响。其系数为-0.0001,和模型(2)、模型(2a)、模型(2b)的结果类似,反映出不对称性通过UE对PEAD的间接影响较小。此外,控制变量系数与模型(2)基本一致。如前文T检验结果所述,A股SQ显著大于B股,即投资者对A股投资需求更大。同时,In(SI)系数为正表明A股累计超额收益更大,这与模型(2)的结论一致。因此,投资需求差异对虚拟变量B的解释力度也较好,结果支持了假设2c。

五、稳健性检验

为保证结论的可靠性,本文还将从以下几个角度进行稳健性检验。第一,将90天窗口期替换成60天和30天。结果显示无论选择60天还是30天窗口期,模型(1)至模型(2a)的回归结果与当前高度一致。这说明PEAD现象在短期和中长期的窗口中都表现明显,也说明信息噪音、投机动机、投资需求的市场间差异对价格形成持续产生作用。第二,将未预期盈余由小到大排序并等分为十组。UE在0%-10%的定义变量DUE为1,UE在10%-20%的定义变量DUE为2,依次类推。DUE是值为1至10的分类变量。用DUE替换UE代入待检验模型,模型(1)至模型(2c)依次变为:

(1)

(2)

(2a)

(2b)

(2c)

结果显示,替换成DUE后未预期盈余的相关系数与前文的符合完全一致。此外,市场类型及市场类型的替代变量与Car的回归系数也与前文完全一致。本文研究结论稳健。

六、研究结论

本文研究了我国A、B股市场PEAD现象以及两市场间PEAD差异。以2010年至2015年间A、B股上市公司作为样本,使用事件研究法验证了年报披露后股价漂移现象在两市场的存在性。通过实证检验,本文发现盈余公告后A股股价上漂幅度总体大于B股。此外,本文还利用A+B双重上市公司样本并引入市场类型的三个替代变量信息噪音、投机动机、投资需求为分割市场间的PEAD差异进行有效解释。研究结果发现,A股市场的信息噪音、投机动机、投资需求显著大于B股市场,且这三方面差异都会直接影响累计超额收益。具体来说:(1)信息噪音越大,累计超额收益越大。(2)投机动机越强,累计超额收益越大。(3)投资需求越强,累计超额收益越大。相对于B股市场,A股信息容量更大、活跃性更强、投资者更不成熟,且具有相当大的不可替代性,因此A股的累计超额收益水平高于B股。

本文提供了B股市场PEAD存在性的证据以及行为金融学角度的解释,也为我国分割市场研究提供了PEAD这一新的视角。此外,本文的研究结论还具有一定的现实意义。实证分析的结果反映出我国同期建立的A、B股市场发展至今已经产生天壤之别。A股市场投机氛围浓重,管理制度不够健全。B股面临着功能丧失和替代渠道多样等问题,交易极不活跃,几乎失去了新鲜血液。

参考文献:

[1] Ball R. and Brown P. An Empirical Evaluation of Accounting Income Numbers [J]. Journal of Accounting Research,1968,(6):159-177.

[2] Firth. The Value Relevance of the Firm Performance: the Role of Accounting Accruals [J]. Journal of Accounting and Economics,1981,(8):3-4.

[3] 毛新述,王斌,林长泉,王楠.信息发布者与资本市场效率[J]. 经济研究,2013,(10):69-81.

[4] Forster G.,Olsen C.,Shevlin T. Earnings Release,Anomalies and Behavior of Security Returns [J]. The Accounting Review,1984,(59):574-603.

[5] Bernard V. L.and J. K. Thomas. Post-earnings-announcement Drift: Delayed Price Response or Risk Premium?[J]. Journal of Accounting Research,1989,(27):1-48.

[6] Bhushan R. An Informational Efficiency Perspective on the Post-earnings-announcement Drift [J]. Journal of Accounting and Economics,1994,(18):45-65.

[7] Bartov E.,I. Krinsky and S. Radhakrishnan. Investor Sophistication and Patterns in Stock Returns after Earnings Announcements [J]. The Accounting Review,2000,(75):43-63.

[8] 程伟庆.预亏预盈公告对股价影响的实证研究[R]. 深圳证券交易所获奖研究报告,2002,267-267.

[9] 吴世农,吴超鹏.盈余信息度量、市场反应与投资者框架依赖偏差[J]. 经济研究,2005,(2):54-162.

[10] Andy C.W. and Chuck C.Y. Cross-atuocorrelation between A Shares and B Shares in the Chinese Stock Market[J]. The Journal of Financial Research,1998,(3):333-353.

[11] 于李胜,王艳艳.信息不确定性与盈余公告后的漂移现象(PEAD)[J]. 管理世界,2006,(3):40-49.

[12] 于李胜,投资者特征与盈余公告后的漂移现象[J]. 证券市场导报,2016,(12):22-27.

[13] 阎达五,孙蔓莉.深市B股发行公司年度报告可读性特征研究[J]. 会计研究,2002,(5):10-17.

[14] Daniel K.,D. Hirshleifer and A. Scherbina. Differences of Opinion and the Cross-section of Stock Returns[J]. Journal of Finance,1998,(57):1839-1885.

[15] Fischer P. Drift as an Evolutionary Outcome[Z].Penn State University Working Paper,2001.

[16] 梁立俊.噪音、噪音交易和噪音交易者——兼评行为金融与有效市场假说之间的争论[J]. 经济评论,2004,(6):83-85.

[17] Stulz R.,Wasserfallen W. Foreign Equity Investment Restrictions,Capital Flight,and Shareholder Wealth Maximization: Theory and Evidence [J]. The Review of Financial Studies,1995,8(4):1019-57.