四季报看基金操作风格:“精选”角力“轮动”

2018-05-14王骅

王骅

通常,主动操作的基金获取收益的层面有三个:一是市场、二是行业、三是个股,基金经理操作上的方式则有两种,持有或者交易,因此操作风格是指基金经理在操作上的一种倾向。

在实际的调研中我们发现,基金经理的操作风格延续性很强,如基金经理的风格是选股还是做趋势、是集中持股还是分散配置等等。但是操作大体上可以分为两种:轮动风格和精选风格。轮动风格是指基金经理轮换操作行业或者个股来获取收益,基金配置的行业变化越大或者重仓股票变化越大,说明轮动风格越明显;与之相反的精选风格是指基金经理长期持有看好的行业或者个股,行业集中度越高或者重仓股集中度越高、持仓时间越长,说明精选风格越明显。

价值精选为2017年主流

在2017年的市场环境下,以“漂亮50”为代表的大盘蓝筹股受到追捧,市场也表现出结构化的特征。从基金的角度看,全年以精选风格为主的基金,尤其是精选价值股为主的基金表现出色。对应基金经理一般坚持长期价值投资理念,通过自下而上的个股选择,力图从各行业中选出盈利模式清晰、治理结构良好、管理团队优秀、长期竞争力突出、估值合理或低估的股票,然后按照通过中长期持股来获得超额收益。

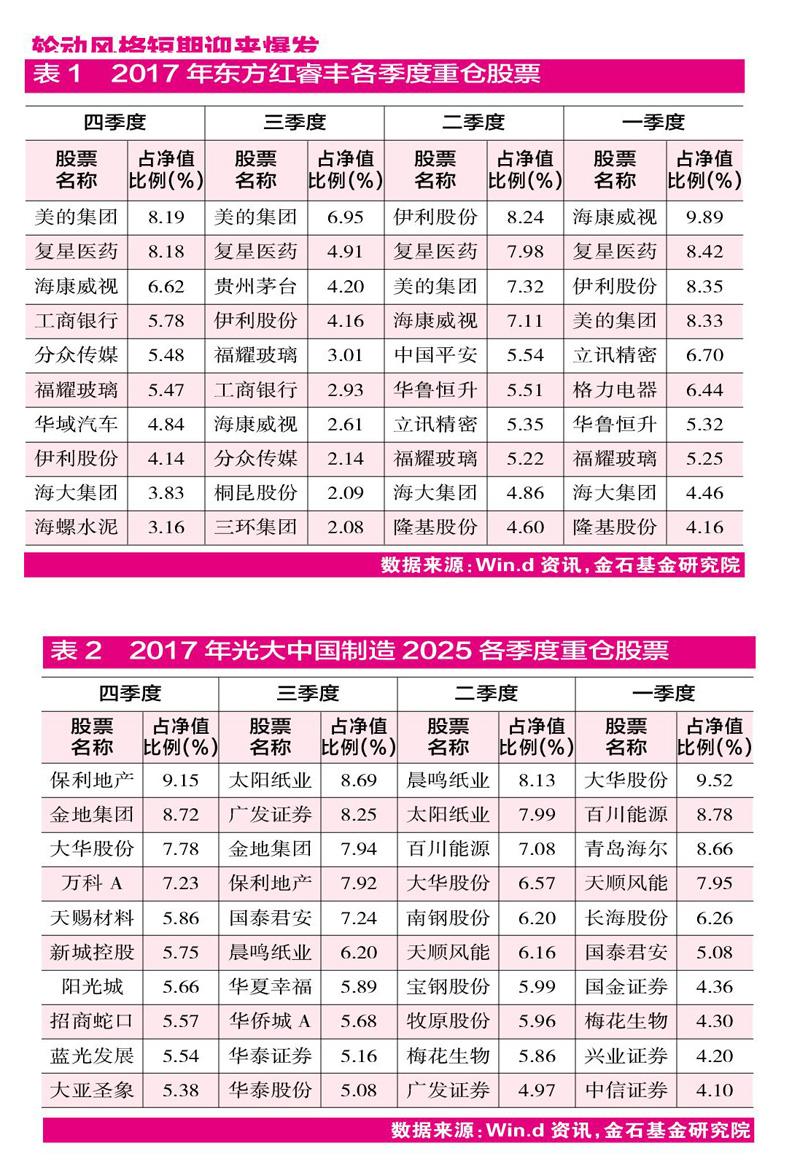

例如东方证券资管,它的股票持仓偏重于业绩稳定、低估值、高分红的蓝筹公司。从其各个公募产品的持股可以看出,几乎所有的产品重仓持股都差不多。公开披露的报告显示,在东方红睿丰四季度前十大重仓股中,不乏工商银行、美的集团这样的传统行业有口碑有估值的优势公司;另外,有些精选的个股长期出现在旗下产品中,比如海康威视自睿丰成立以来始终占据重仓席位。

轮动风格短期迎来爆发

与东方红睿丰截然相反的是,光大中国制造2025混合是采用轮动风格的一个例子。基金经理何奇的风格以提前布局为主,前期集中持有看好的板块,在持仓上涨后卖出调仓,再进行下一轮的布局。从基金的净值走势来看,基金近两年与上证综指或者沪深300关联不大,经常在平淡一段时间后迎来爆发。

从近期表现来看,光大2025混合近3个月收益率为21.30%。从持仓来看,四季度前十大重仓股中地产股票占了七个,而市场情况是,尽管整个地产板块在年尾启动,但是其中优质的地产个股在10月底11月份就开启了上升行情。伴随着2018年房地产的强势表现,其2018年以来收益为19.32%,1月23日单日净值上涨3.01%。

辨证看待两种风格

以上仅仅是在大家熟知的大盘小盘、价值成长持仓风格的基础上,将公募基金依照基金经理管理过程中的操作风格进行了大概划分。如果把时间拉长,可以看到文中列举的两个主要例子,光大2025和东方红睿丰沪港深在近兩年的时间内长期收益相差不多。光大2025略胜。但光大2025明显表现出了较大的波动性。从三季度和四季度基金的规模上看,因为三季度的短期上涨吸引了不少想赚快钱的投资者,从而规模大幅增长;而四季度基金表现一般,部分投机者开始撤出,份额大幅回落,这部分投资者也错过了今年的爆发式增长。

本文只参考了短期或者中长期收益较好的基金的具体情况,市场中当然也存在与市场风格不一致、踩雷等其他原因导致收益下滑的基金。总的来说,在业绩的可持续性方面,国内基金表现出了与海外成熟市场相似的特征,即基金的业绩难以持续。投资者不宜仅根据短期业绩来进行投资决策,最好考察那些在长期内表现出了较好选股、风险控制能力的基金,忽略组合短期的业绩波动,进行中长期的投资。同时,要关注基金总体的管理能力、基金经理投资风格等因素。投资基金是一件既考验心态又需要专业知识的事。任何基金都不可能长期保持领先,投资者也不应过度追求短期收益,多维度的考察才是基金投资时的关键。