融资融券交易对标的股票收益影响

2018-05-14屈森申

屈森申

融资融券交易对我国股票市场具有很重要的影响。目前我国两市双融规模及对A股流通审值的占比虽然在2015年股灾爆发后有所下调,但总体处于较高位置。本文基于事件研究法探究了融资融券交易对标的股票价格影响,并检验了其影响机制。实证发现,融资融券交易使股票超额收益率趋向于0值。而这一影响是通过加强了市场上的信息效率带来的。

融资融券交易 事件研究法

超额收益率 信息效率

绪论

引言

融资融券交易具体分为融资交易与融券交易两种方式。融资交易是通过质押一定证券或者资金来向券商杠杆性借入更多资金来进行证券交易,但同时也要在交易期间内承担一定的利息;而融券交易,和融资交易正好相反,是投资者通过质押一定证券或资金向券商借入证券并且卖出的交易,在到期日时再归还证券及相关费用。

我国股票市场在引用融资融券交易制度之前,一直保持着单边做市的格局,与国外资本市场成熟的交易机制相比显得更加稚嫩。在融资融券交易制度正式推出后,意味着我国股票市场上正式开始出现卖空交易。从根本上来说,股票市场的作用是为上市公司筹措资金,所以整个市场的波动情况就极为重要。而这一制度是否对于股票市场的稳定性起到积极作用却并没有显而易见,而因其所带来的双面性仍需我们进一步探讨。

实证方法与机制识别

(1)实证方法

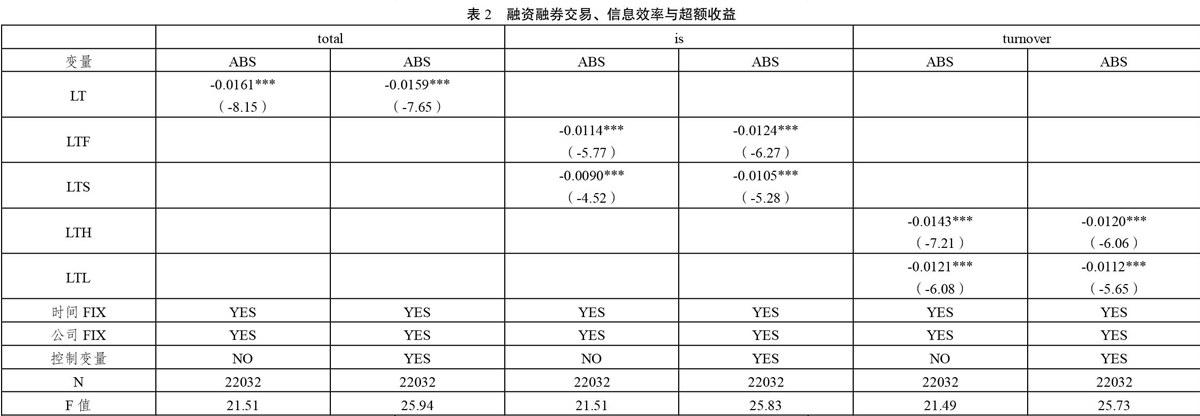

为了检验成为融资融券标的股票后,其股价的变化,所以这里采用事件研究法来作为实证方法。为了对事件期进行细分,这里把(-20,-1)划分为形成期,(1,40)划分为检验期,在这里对平均超额收益率的绝对值做了t检验,见表1。

表1可以看到,平均超额收益率的绝对值均非常显著,并且形成期的值(0.0094)要高于检验期(0.0080),这说明了在股票成为融资融券交易标的前后,平均超额收益率的绝对值出现下降,即股票自身的收益率在事件之后更趋近于市场收益率。所以在股票进人融资融券标的名单之后,相对整个市场而言的超额收益率有向0值收敛的趋势,融资融券交易一定程度上对标的股票带来了价值回归的作用。

(2)机制识别

上述事件研究法的实证结果表明,标的股票进人了融资融券名单并在市场上进行融资融券交易的时候,投资者能从该些标的股票获得相对市场而言的超额收益率的绝对值会下降。因为就如之前的机制影响中所述,证券市场上的投资者类型不同会使得融资融券交易带来不同方向的影响。而就从交易类型而言,我国股票市场上的交易当中包含了信息交易以及噪声交易,虽然存在噪声交易的不可控,但是因为融资融券交易带来的信息效率的改变,一定程度上会影响信息交易的规模,很有可能会使得市场上股价加速趋向于其内在价值,所以这里初步认为信息效率是融资融券交易带来的影响其标的股票价格的因素。

ABS=α+BLT*Group+γx+μ+θ+ε (1)

这里ABS是由之前事件研究法所估参数计算出的股票的超额收益率的绝对值;LT是融资融券变量,若股票进人融资融券名单,则为1; Group表示的是信息效率的分组变量,后面详细介绍;μ是个体固定效应,θ是时间固定效应;X是控制变量,这里考虑了有可能对结果带来影响的一系列变量,用公司当日总市值对数(size),托宾q值(q),账市比(btm),产权比率(leverage)以及该期间有无股利分配(有股利分配则dd=1,反之则为0)作为控制变量来做稳健性检验。

Group中分两类信息变量,第一类是信息进人股价的速度,这里用该股票的日均融资融券余额对当天股票的流通市值的比值(is),因为该值越大,说明利用融资融券进行标的股票交易的量就越大。其中占比较多的是拥有信息优势的投资者,所以is越大,则信息向股价传递的速度也就越快。第二类是信息不对称程度,Petersen and Plenborg(2006)认为换手率反应了投资者交易股票的愿望,而这愿望是与信息不对称程度负相关的,所以这里用换手率(turnover)来衡量信息不对称程度,换手率高则说明投资者的信息不对称程度低。根据分组的高低,得到is组变量曰T和LTS,turnover组变量LTG和LTL。

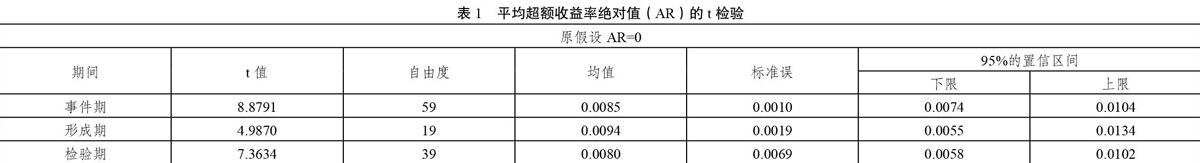

由于该批股票是2013年9月16日起成为融资融券标的股票,故检验的数据期间选择从2013年7月1日到2013年12月6日。回归结果见表2。

注:括号内为t检验值,***,**和* 分别代表在1%,5%和10%的显著性水平上显著。

首先观察不包含控制变量的结果,从表2第一列可知,变量的系数显著为负,这说明了该批股票成为了融资融券标的之后,其股价与内在价值的偏离显著减小了,投资者能获得的超额收益下降。

表2第三列的实证结果表明,值比较高的标的股票,其价格与内在价值偏离大小的下降幅度(-1.14%)要比值较低的标的股票(-0.90%)更大。这说明了股票成为融资融券标的之后,其价格与内在价值的偏离的减小是由于信息进入股价的加快导致的。

表2第五列列说明了较高的股票,其价格与内在价值偏离大小的下降(-1.43%)要比低的股票(-1.21%)更大。这也说明了标的股票超额收益的绝对值的降低是由于市场上投资者的信息不对称程度降低所带来的。

考虑控制变量之后,由表2第二、四、六列的结果可知,虽然数值有一定变化,但是相应系数仍然显著为负,并且与较高组的价格偏离下降程度仍分别大于较低组(-1.24%与-1.05%,-1.20%与-1.12%),所以该结果稳健,融资融券交易对其标的股票价格的影响是通过提高了股票的信息效率来影响的。

结论

融资融券交易从机制上来说会从两个相反方向同时对市场的稳定性产生作用,本文前半部分通过事件研究法检验当股票成为了融资融券标的之后,其相对于市场组合的超额收益率向0值趋近,带来价值回归的作用,对股票市场的稳定性带来了显著的积极作用。文章后半部分则是试图对整个过程的影响机制进行检验,我们发现信息是其主要的影响因子,而且融资融券交易给标的股票带来的价值回归效應很大程度上是来自于市场上的信息效率,这里研究信息进入股价的速度和信息不对称程度两类。通过实证检验,成为融资融券标的股票提高了该股的信息效率,从而使得股票价格趋近自身内在价值。所以根据上述结论,在市场正常运行的情况下,融资融券交易对股票市场的价格稳定是起积极作用的。

[1]冯玉梅,陈漩,王亚男,2012,《融资融券对标的股票价格变化影响的实证研究》,《山东财政学院学报》第3期,15-22。

[2]金智,2010,《新会计准则、会计信息质量与股价同步性》,《会计研究》第7期,19-26。

[3]李志生,杜爽,林秉旋,2015《卖空交易与股票价格稳定性——来自中国融资融券市场的自然实验》,《金融研究》第6期,173-188。

[4]Chiristian Petersen and ThomasPlenborg,2006,“Voluntary disclosureand information asymmetry inDenmark”,Journal of InternationalAccounting Auditing and Taxation,15(2),pp.127-149.