浅析国有商业银行经济资本管理及其运用

2018-05-14伍官引

伍官引

伴随着股东价值革命兴起和当前国家防范金融风险与加强金融监管等新形勢,经济资本管理已成为各国有商业银行重要的管理工具之一。本文在分析国有商业银行经济资本内涵及管理框架的基础上,深入探讨了国有商业银行经济资本管理的实践运用,并分析了当前国有商业银行经济资本管理实践存在的问题,提出了相应的改善措施。

国有商业银行

经济资本 经济资本管理

随着银行业的发展,经济资本管理作为具有有效控制银行风险、优化银行资源配置、提高考核科学合理性、促进银行价值最大化等等多种管理功能的资本管理工具,其重要性日趋凸显,运用领域日趋广泛。

国有商业银行经济资本的内涵及管理框架

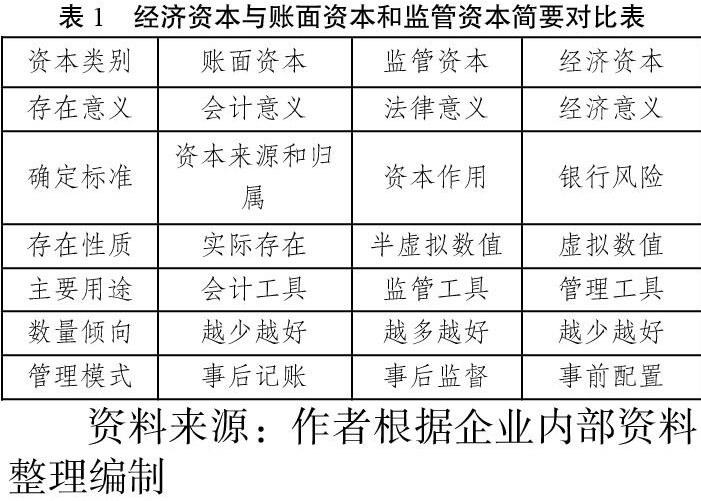

资本是抵御风险,吸收损失,保障商业银行安全的工具,资本管理已经成为银行管理的核心内容。国有商业银行资本按不同的口径具体类别不同,如账面资本、监管资本、经济资本等,其中经济资本是指在既定期间和置信区间内,根据银行实际承担的经营风险计算的用以覆盖非预期损失所需要的资本,它是商业银行在抵御风险时所需要的资本,对银行的风险特征进行全面反映。就对于商业银行而言,经济资本与账面资本和监管资本简要的相对比较如下(表1):

近年来,伴随着股东价值革命兴起和金融监管体系日趋完善严格等新形势下,作为非预期损失风险的缓冲器及实现股东价值最大化的经济资本,日趋成为各大国有商业银行资本管理的方向。

目前国有商业银行经济资本管理仍处在初级阶段,共性的管理框架主要有风险计量、资源分配、绩效考核等方面。风险计量的意义在于反映银行的风险状况(总量和结构);与实际资本比较,判断风险可控性、明确增量空间;作为经济资本分配、考核的基础。资源分配的意义在于优化资源配置;风险限额管理,控制风险及优化资产结构;考核的意义在于运用经济资本回报率和经济增加值等指标,兼顾了收益和风险两方面的因素,充分体现了风险和收益兼顾的原则,既能充分体现商业银行的价值理念和政策导向,又能正确引导业务经营活动的发展,提高考核的科学性、是业务决策依据。如A国有商业银行的经济资本管理总体框架为在经济资本计量基础上,通过优化经济资本分配,以资本约束风险资产增长,并在控制业务风险的同时,提高资本使用效率,使业务发展的速度、效益与风险承担能力相协调,实现银行价值最大化目标的管理活动,框架就涵盖上述计量、分配、考核等内容。

国有商业银行经济资本管理的实践运用

当前,国有商业银行的经济资本主要运用领域有资本约束、定价管理、客户管理、资源配置、效益评价、绩效考核、薪酬管理、风险管理等方面。

(1)资本约束

纵观国有商业银行的资本管理历程,经历了从不计资本占用到计资本占用的过程。资本约束理念最直接的运用就是,经济资本占用运用于信贷资产规模确定,在当前国家“紧货币,严监管”宏观调控环境下,资产规模管控变得尤为重要,各国有商业银行的信贷资产规模无法再维持持续高速增长,如何确定各机构、各贷种的规模并进行限额管控,用好存量和调整结构将成为近期的主旋律,运用经济资本占用可作为调控资产规模的衡量标准之一。

(2)定价管理

经济资本在定价管理方面的运用主要是实现差异化定价,最终达到价值最大化。如在传统的利润导向管理模式下,一笔贷款能否获准发放,信贷客户经理和授信审查更多的是考虑业务发展需要、账面的收益、内部转移定价的资金成本和风险可控,而容易忽略了该笔贷款的全成本信息,没有全局风险加成本的意识,就无法清楚价格的底线及贷款最终的收益及定价的浮动水平。传统一笔贷款定价主要衡量标准的收益率是否高于资金成本率、运营成本率及风险可控,导致了信贷资产的真正回报效益较低,通过引入经济资本成本率,收益率应高于资金成本率、运营成本率、风险成本率、经济资本成本率(股东所要求最低资本回报率)及税收成本等,即:贷款收益率≥[资金成本率+运营成本率+风险成本率+经济资本成本率÷(1-所得税率)×(1+增值税率),能够更全面的考虑成本及股东价值而科学地进行贷款最终定价。

(3)客户管理

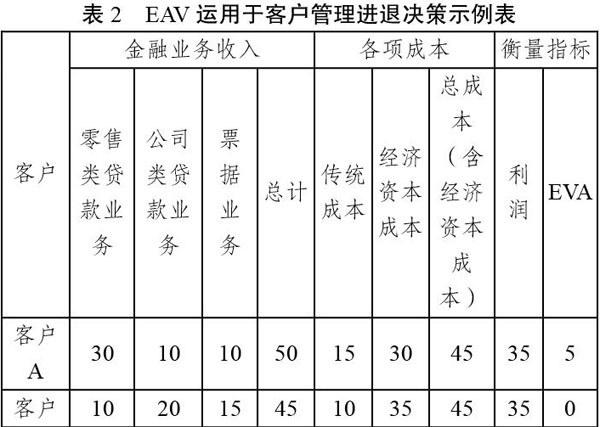

通过经济增加值及经济资本回报率等指标的衡量结果对比,区分行优质劣质客户,有效的选择和淘汰客户。衡量标准如经济增加值(EVA)=净利润-经济资本成本≥0,经济资本回报率(RAROC)≥经济资本成本率(股东最低回报要求),同时在综合对客户组合业务优劣进行对比时,比较经济增加值及经济资本回报率的高低可应用客户准入或退出决策。主要运用实例如下表2(假设AB客户在国有商业银行的全部业务如下,不考虑其他派生收益和其他因素的情况下):

上表,从传统的利润导向方式去评价两个客户的贡献值孰高孰低无法判定,因为双方所创造的利润都是35,但是从经济增加值的角度去评价,客户B的经济增加值为0,从价值回报角度衡量,是未能产生价值的,这样的客户相对客户A来说劣质的,在做客户退出决策时,EVA的运用提供了参考依据。

(4)资源配置

在国有商业银行的机构资源和业务种类资源中运用经济增加值及经济资本回报率等指标进行资源优化配置,运用实践如在贷款总额限定的情况下,如何优化各贷种业务结构以实现资产价值最大化,则需要将有限的资源运用到资本占用低,回报率水平高的贷种中去,与此同时加快融合联动发展;在机构信贷资源调配上,将更多的资源倾向于创造经济增加值较多及资本利用率回报率水平较高的机构,以创造最大化的价值。

(5)效益评价

可利用经济资本回报率进行分机构、分产品效益评价。运用实践如:银行产品的效益评价采用RAROC贷款定价模型作为的基本分析工具,充分考虑各贷款业务部门风险度的不同,可实现贷款价格与风险的匹配,有利于客观准确的评价各产品、各贷款产品部门的真实效益。

(6)绩效考核

经过持续的优化,目前各国有商业银行的经营效果考核方式已经发生较大改变,不再只是传统的利润导向模式,主要表现在考核导向上更加侧重风险管理和发展转型,经营效益类指标占比较低;传统利润指标已经逐步退出绩效考核体系;人均经济资本增加值、经济资本回报率等价值创造类指标考核比重加大,甚至跃居考核的核心地位。相对于传统的利润导向考核体系,采用经济增加值、经济资本回报率等经济资本相关指标进行考核能够更加真实全面的反映银行风险管控后的经营业绩,有助于保证投资者和经营者目标一致性,有助于协调统一的管理制度。

(7)薪酬管理

运用于建立与经济增加值、人均经济增加值等考核指标相挂钩的薪酬绩效方案。如在机构薪酬总额方案上,可设置绩效工资与人均经济增加值相挂钩,设置一定挂钩系数,如全年效益工资总额=人均经济增加值×挂钩系数,经济增加值同样可运用于员工薪酬绩效及业务激励绩效,比传统的利润导向的薪酬体系更加能全面衡量机构或员工价值对银行创造的所应得报酬。

(8)风险管理

将经济资本管理作为全面风险管理的工具之一,主要运用实践中,经济资本的计量已覆盖非预期风险中的信用风险、市场风险、操作风险三大主要风险,涵盖信用风险、操作风险和市场风险,其运用范围还可深入拓展其他风险领域,经济资本或可涵盖银行的全面风险达到与之同步的水平,可视同一体。此外,在资产质量管控方面,对不良资产资金成本提高资本成本率,如针对不良资产,利用提高经济资本系数方式计量经济资本占用额,经济资本回报率等经营考核指标,促进机构条线加大资产质量管控力度;在银行业监管方面,可运用经济资本模型评估资本充足率监管风险。

国有商业银行经济资本管理问题及其改善措施

虽然经济资本管理在国有商业银行中的运用日趋广泛深入,但是仍存在体系不完善、评价方法标准不一、手工核算方式较为粗放、受传统发展思想的影响,实际运用范围较窄、效率不高、基层管理中不重视等诸多问题。完善经济资本管理的保障措施主要有:

(1)加强宣贯及传导,树立经济资本管理核心理念

加强宣贯,提高各层级思想认识,特别是强化基层机构的传导力度,通过加强培训、文件传导、加大考核力度等多种形式促使各机构层级条线建立价值观,逐步树立以经济资本管理为核心的理念。

(2)完善组织架构及人才队伍建设

组织结构上设置经济资本管理部门、設置相应的管理岗位、明确职能职责,加大经济资本管理人才队伍建设。

(3)建立规范化制度流程

制度上顶层设计,建立经济资本管理制度及规范化流程,探索多样化管理方法和管理实施方案,指导经济资本管理的具体实施。

(4)加快信息系统建设

加快经济资本管理信息系统建设,提升自动化水平和精细化程度。改变以往手工核算的粗略方式,通过系统自动计量,从不同的维度,如产品、客户经理、条线、机构、存量、增量等展现精细化的分析报表,提高经济资本管理人员分析运用效率。

[1]刘春志.商业银行经济资本[M].北京:中国社会科学出版社,2011.

[2]刘明坤.商业银行经济资本管理的现状及其建议[J].华北金融,2011,(9):30-33.

[3]陈名良.商业银行经济资本管理的重点与难点[J].商业银行,2013,(4):76-77.