银行业高杠杆原因及去杠杆研究

2018-05-08陈祖仝

陈祖仝

摘要:高杠杆化经营是造成银行系统甚至整个经济体系不稳定的主要原因,不过高杠杆经营也是银行业与其他行业的区别,高杠杆给银行带来了高的回报率,但与此同时也存在很大的风险。文章先整理出近些年的银行业杠杆情况,分析产生这一现象的原因及存在的风险,并借鉴国外去杠杆经验,提出几点相关去杠杆化建议。

关键词:高杠杆:风险:去杠杆

杠杆率在国际银行监管框架中发挥着重要的作用,杠杆率一般是指资产负债表中总资产与权益资本的比率。金融离不开杠杆,当然也缺不了风险的存在,银行天然是以杠杆为经营的行业,因此杠杆水平很大程度上决定了银行的盈利能力,杠杆倍数越大,银行盈利空间越大,风险也随之增高,高杠杆,表示少量的资产收益可以获得成倍资本回报,但同时也意味着少量的资产损失就可能吞噬银行的全部资本。因此在经济新常态下,合理地降低杠杆倍数有助于防止经济下行带来的系统性风险,合理推动经济发展。

一、我国银行业近年杠杆情形

银监会公布的2016年银行业监管统计指标月度情况表显示,截至2016年年末,银行业金融机构总资产规模达226.2557万亿元,比2015年增加了32.0809万亿元,增幅达15.8%:总负债达208.9230万亿元,比去年增加了29.8748万亿元,增幅达16.0%:所有者权益达17.3327万亿元,增幅达14.6%。其中,商业银行总资产占比达到77.8%,总负债占比达到78%,占据了金融机构的主要部分。从统计数据可以看出2016年总资产增长率较上年增加了0.3%,总负债增长率增加了1.2%,这体现了资产负债率在上升。

我国商业银行资本规模的不断扩大表明商业银行融资能力加强,行业发展好,这也是银行实力增加的表现。其中存款额度占负债的比例较大,如果经济下行现象,银行面临的财务风险会迅速放大。

目前我国总共有25家上市银行,其中9家上市银行是在2016年年末及2017年年初上市,另外16家上市银行的杠杆情况如表1所示。

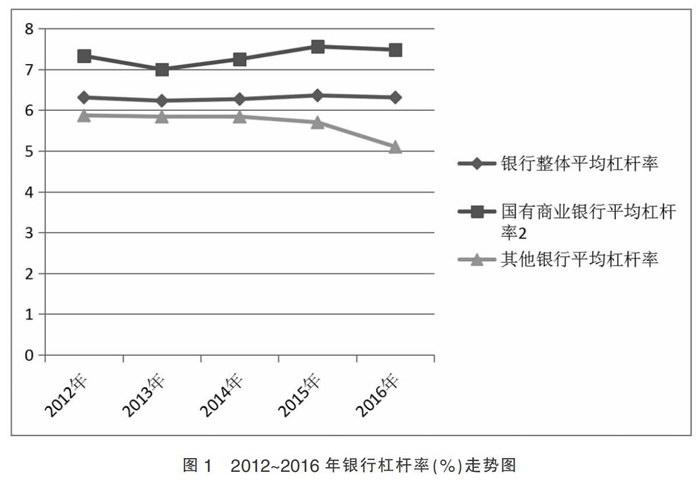

从图1可以看出国有商业银行的杠杆率高于其他商业银行,即其他商业银行的杠杆倍数较高,而且近几年杠杆倍数略有增加。

二、银行高杠杆的原因

金融监管的不完善以及银行追求高利润率共同推高了杠杆。

由于监管限制少,银行表外业务越做越大,影子银行因此产生。部分银行为了应对监管,优化监管指标,把表内资产转移到表外,也就是由银行提供资金、资产对接,却不放在资产负债表内的业务,实现资产出表,

2016年中国银行业理财市场年度报告数据显示,截至2016年年底,全国共有497家银行业金融机构持有存续的理财产品,理财产品数达到7.5万只,理财产品存续余额为29万亿元。

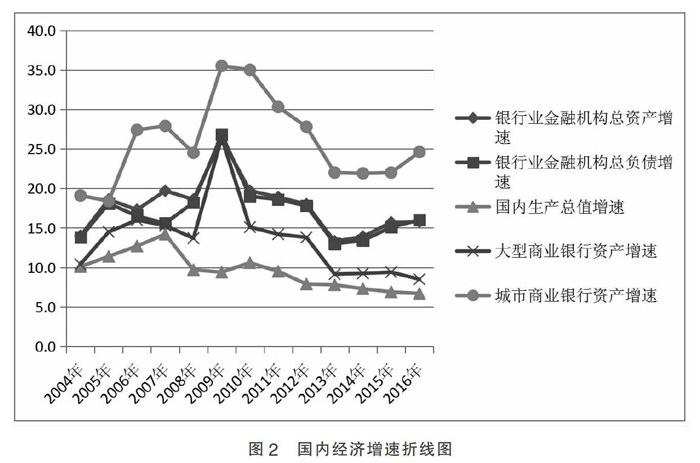

由于监管体系并没有跟上节奏,银行业开始了迅速的扩张,2003~2016年平均增速达17.77%,最高时2009年突破27.7%,而这一时期中国GDP最高增速2007年达14.2%,低于银行业金融机构总资产平均增速,从图2可以看出近几年国内经济增速放缓,而银行业金融机构增速不降反增,表明银行承担过高风险,且银行主要依靠客户的存款来进行负债投资,随着负债的不断扩大,财务风险会不断扩大。其中,大型国有商业银行增长速度相对较低,而城市商业银行等增速较高,最高是达到35.5%

商业银行表内杠杆率保持在较高水平,同时大量高风险资产被转移至表外。从2009年中国商业银行非存款类负债占总负债的比重就维持在30%以上,处于历史最高水平。在2008~2015年的房地产繁荣时期,中国银行业更是充分利用了杠杆,由于中国银行业的报表相对透明,为了规避监管,银行将大量资产和负债转移至表外。截至2016年年末,国有商业银行的表外资产规模达到4万亿美元。

除此之外,包括投行、对冲基金等在内的影子银行体系迅猛增长。由于监管较松,中国影子银行体系的融资规模在2009年以后超过了传统银行融资,影子金融规模约达到了中国GDP的80%。

三、国外银行高杠杆风险分析

雷曼兄弟倒闭对银行业的启示就是高杠杆带来灾难性后果。雷曼兄弟是银行业过度承担风险的结果。银行的资本杠杆如此之高,以至于其资产的细微变动都会带来灾难性的后果。2008年9月15日雷曼兄弟申请破产保护时,其杠杆率高得令人咋舌,2007年年底之前,其杠杆倍数达到了30倍。從国外金融危机的经验可以看出,在宽松货币政策和金融监管放松的情况下,银行等金融机构往往会提高风险偏好,主动加杠杆,将资金配置到高风险高收益的领域,且往往推升资产价格的暴涨:与此同时,金融机构也喜欢期限错配,搏取利差的动机更为强烈,承担的流动性风险和信用风险急剧飙升。在资产端价格上涨的情况下,一切都看起来相安无事,而一旦资产价格反向变动,银行的流动性风险和信用风险都将同时增加,

业务过于集中,所持有的不良资产太多,损失巨大。迫于追求盈利的压力,其采取了高杠杆的盈利模式,高风险业务占其主导地位,加上当时管理层的风险意识不够,未能做好风险控制管理。

四、结论与政策建议

(一)结论

1.近10年我国银行业杠杆率来呈现持续上升态势,2008年后增幅放缓,大型国有商业银行的杠杆率高于股商行和城商行,但基本都达到了我国商业银行对杠杆率的要求。

2.银行杠杆率的变化与银行对利益的追求离不开,银行的业务本身就离不开杠杆,通过存贷款业务,实现利差收入,在宽松货币政策和金融监管放松的情况下,银行往往会提高风险偏好,主动加杠杆,将资金配置到高风险高收益的领域,且往往导致资产价格的不断上升。价格上涨还好,若发生下跌,将面临流动性风险和信用风险都同时增加双重危机。

3.由于金融脱媒的趋势显现以及中长期融资对银行贷款过度依赖等原因,存贷款期限错配使银行需要合理地平衡收益与风险,不可以过高的流动性风险去换取高额收益,一旦发生资金流断裂,流动性缺失,银行便会发生经营危机。

(二)相关建议

1.银行需要严格遵循监管部门的标准,防止风险达到难以控制的水平,避免发生银行破产倒闭的悲剧,若能确保银行资金的高流动性,消除流动性隐患,增加银行的杠杆也是支持的,但是可能性微乎其微,因而需要合理降低资产的扩张速度,减少主动负债,增加银行的自有资本,降低银行的不良资产,保证银行经营的安全。防止无效率地增加杠杆,使泡沫扩大,金融风险上升。因而新巴塞尔协议将杠杆率的引入,作为资本充足率的补充,能够起到有效约束银行的资本无序扩张的目的,保障金融的稳定和健康发展。

2.可以通过收窄利差,增加银行的负债成本。缩小资产与负债的利差,积极引导银行去杠杆。提高法定存款准备金率,可以在一定程度上放缓银行信用扩张。通过对风险准备金制度的规定增加交易成本,规范杠杆,例如银行理财规定理财产品的总资产不能超过净资产的比例要求等。

3.积极稳妥地推进去杠杆,是侧结构性改革基本要求,银行需要不断落实。但银行是以盈利为目的的金融企业,需要面临着盈利的考核,在存贷利差缩小的情况下,银行为了获取更高的利润报酬,可能会钻政策漏洞,绕开金融机构的监管,经营一些高风险高利润项目,来增加收益。所以应该适当合理降低银行利润考核的目标,使银行能够在更好的安全性、流动性范围内追求盈利性,保障金融系统的稳定性。