创业板市场发行监管规则调整对IPO抑价率影响

——基于DID模型的实证分析

2018-05-07张赫茨

张赫茨

(武汉大学经济与管理学院,湖北 武汉 430072 )

1 引言

IPO(Initial Public Offerings),即首次公开发行,是任何一个证券市场发展的源头。通过IPO,资金可以直接通过一级市场进入实体经济。在这一过程中,发行价格起着重要作用。如果发行价格公允地反映了发行主体的内在价值,那么准确的定价将合理地使稀缺的资金分配到最优的生产者手中,从而大大提高了资源配置效率,反之,资源将无法实现有效配置。因此,发行价格是否公允地反映了发行主体的内在价值,是影响IPO市场效率的关键因素。而纵观国内外股票市场,IPO抑价一直都是一个普遍现象,同时也反映了一级市场长期处于低效率状态。

我国资本市场建立的初心是为了满足国有企业的融资需求。自1999年我国新股定价的市场化改革取向之后,对提高新股定价的效率问题越来越得到理论界和实务界的关注。2004年12月10日,中国证监会发布施行了《关于首次发行股票试行询价制度若干问题通知》,2005年1月1日,询价制度在我国正式实施。此后的2006年、2009年和2010年我国又对询价制度进行了进一步的变革,其根本目的就是为了提高IPO市场的新股定价效率。

为了畅通高科技企业的融资渠道,2009年10月30日,我国创业板市场正式开市。但是同其他市场一样,自我国创业板市场正式开市以来IPO抑价率也一直居高不下。为了提高我国创业板市场的新股定价效率,发行监管规则也经中国证监会多次重大调整。那么,发行监管规则的调整对我国创业板市场的新股定价效率到底影响几何,学术界对此探讨甚少。因此,本文将从经济学角度对我国创业板市场IPO抑价的原因进行分析,基于自我国创业板市场正式开市以来IPO的时间序列数据,建立双重差分模型(Difference-In-Differences模型),来分析发行监管规则的重大调整对我国创业板市场IPO抑价率的影响。

2014年5月16日,中国证监会为支持并鼓励成长型、创新型中小企业进入我国创业板市场,进一步完善多层次资本市场体系,对《首次公开发行股票并在创业板上市管理暂行办法》进行了修订,正式发布了《首次公开发行股票并在创业板上市管理办法》。本次修订主要对我国创业板市场发行上市的财务指标要求进行了适当放宽,对发行条件进行了适当简化,另外也取消了对持续增长的苛刻要求。因此,本文将2014年5月16日这一新的调整政策作为主要的影响因素,来分析对我国创业板市场IPO抑价率带来的影响。

2 文献综述

我国IPO市场发展之初,国内学者利用西方主流IPO抑价理论对我国IPO市场进行了多次实证检验,其中较多的是对信号传递理论和赢者诅咒理论的检验。

我国创业板市场成立较晚,蒋葵、向秀红(2010)最早对我国创业板市场IPO抑价进行研究,以截止至2010年2月28日我国创业板市场的57个IPO数据为样本进行实证研究,结果发现我国创业板市场IPO抑价严重,其主要原因是投资者的非理性行为。李善民、陈旭(2011)以2009年10月至2010年3月我国创业板市场的58个IPO数据和我国中小板市场的58个IPO数据为样本,研究发现发行市盈率、中签率与IPO抑价率呈负相关,独立董事比例、高管薪酬与IPO抑价率呈正相关。李十六、唐英凯、胡小东(2012)以2009年和2010年我国创业板市场IPO数据为样本对创业投资机构对IPO抑价影响进行研究,结果发现创业投资机构对我国创业板市场IPO抑价率影响不大。黄俊、陈信元(2013)以2009年10月至2010年5月我国创业板市场的86个IPO数据为样本,研究发现媒体报道次数与IPO抑价存在正相关关系,即使是中性报道这一关系也依然存在。李五四、叶思芊(2014)以2009年10月30日至2011年12月29日我国创业板市场的281个IPO数据为样本,研究发现中签率、首日换手率、总股本、发行规模、市场热度这五个因素对我国创业板市场IPO抑价率有显著影响。黎平海、 刘斐(2015)以2009年10月至2014年4月我国创业板市场的379个IPO数据为样本,研究发现第一大股东持股比例与IPO抑价存在负相关关系,流通股比例与IPO抑价存在正相关关系。谭国威、付冉冉(2016)以2009年至2014年我国创业板市场的411个IPO数据为样本,研究发现我国创业板市场IPO抑价率与董事会的职业经验异质性、年龄异质性呈负相关,与专业背景异质性呈正相关。

3 研究模型

本研究关注我国创业板市场发行监管规则调整对我国创业板市场IPO抑价率的影响,运用双重差分模型, 采用我国创业板市场在2009年9月25日至2016年9月30日发行的543家我国上市公司和500家中小板市场上的IPO数据,将创业板市场IPO抑价率数据定为实验组,而将同在深交所上市的我国中小板市场IPO抑价率数据定为控制组。

数据包含首发发行日期及该日深证成指、首发价格、首发上市日期及该日深证成指、上市首日收盘价、上市后N个交易日的换手率数据的基础上,以及获取发行费用、中签率和公司上市前一年财务(净利润、营业收入、总资产、净资产)等数据。

我国创业板市场上自2009年9月25日第一家公司特锐德IPO发行以来,截至2016年9月30日,共有543家公司IPO发行,选取这543家公司的首发发行日期及该日深证成指、首发价格、首发上市日期及该日深证成指、上市首日收盘价、上市后N个交易日的换手率数据。

利用公司财务数据计算如下财务指标:

销售净利率=净利润/营业收入

总资产周转率=营业收入/总资产

权益乘数=总资产/净资产

利用首发发行日期及该日深证成指、首发价格、首发上市日期及该日深证成指、上市首日收盘价、上市后N个交易日的换手率计算公司IPO绝对抑价率和相对抑价率。

IPO抑价率是用来衡量新股定价效率的重要指标,一般分为不考虑市场影响的绝对抑价率和剔除市场波动影响的相对抑价率两种,绝对抑价率的公式如下:

(1)

相对抑价率的公式如下:

(2)

其中,Underpricing表示IPO抑价率,P0表示首发价格,P1表示上市首日收盘价。K0表示首发日市场价格指数,K1表示上市首日市场价格指数,这里的市场价格指数采用的是深证成指。

为了防控新股被恶意爆炒,加强对新股上市的监管,上海证券交易所在2013年12月13日发布的《关于进一步加强新上市初期交易监管的通知》中明确规定新股首日股价最高涨幅为发行价的44%。按照上述对IPO抑价率的定义,新规出台后的IPO抑价率最高不会超过44%,很显然我们要对IPO抑价率公式进行修正,修正后的绝对抑价率公式如下:

(3)

修正后的相对抑价率公式如下:

(4)

其中,P1'表示修正上市首日收盘价,修正方法如下:取公司上市后每日股票换手率作为参照,首个换手率超过10%的交易日视为上市日,并取当天收盘价为修正上市首日收盘价。Underpricing'表示修正后的IPO抑价率。

Underpricing=β0+β1Gi+β2Dt+β3GiDt+γ1NPMt+γ2AUt+γ3EMt+γ4Feet+γ5Lagt+γ6Lotteryratet+uit(i=1,2,…,n;t=1,2)

其中,Underpricingit表示市场在时期t的IPO抑价率,Gi为IPO抑价率的组别虚拟变量,当IPO抑价率序列为实验组数据时,Gi=1,当IPO抑价率序列为控制组时,Gi=0。Dt为IPO抑价率的实验期虚拟变量,2014年5月16日之前,Dt=0,2014年5月16日之后,Dt=1。GiDt为IPO抑价率的交互影响虚拟变量。β1衡量作用组和控制组不被时间所影响的差异,即实验组和控制组本身的差异;β2衡量政策调整给实验前后两期所带来的差异;β3是模型中关注的重点,衡量我国创业板市场发行监管规则调整给我国创业板市场IPO抑价率带来的净影响,如果显著则表明政策调整给实验组和控制组带来了明显差异。

下面对控制变量进行具体说明。

(1)NPMt表示公司上市前一年的销售净利率。销售净利率越高,说明公司的盈利能力越强,公司盈利能力是股东分享利润的基础,从而公司持续成长能力越强,公司的价值越高,IPO抑价率越低。

(2)AUt表示公司上市前一年的总资产周转率。总资产周转率越高,反映公司资产运营效率越高,公司的价值越高,IPO抑价率越低。

SpaN模型汇聚了背侧where知觉通路的机制,涉及运动知觉、空间注意、客体追踪等加工,它详细模拟空间数字线加工的神经机制,强调数字加工的空间特性。尽管动物也具备数量近似比较能力,但只有人类才能将内部心理数字线空间编码形式以抽象数字符号输出。为此,Grossberg发展了前期理论,提出了空间数字网络修正模型(ESpaN)。SpaN模型主要涉及了where通路,而ESpaN汇合了what和where通路。What通路负责言语获得,位于颞叶和前额的听觉皮层。ESpaN将空间数字类比和言语数量词汇分类结合起来,也将单维空间数字地图扩充为两维地图,增加了言语数量词汇地图。

(3)EMt表示公司上市前一年的权益乘数。公司的权益乘数越高,说明所有者权益在总资产中所占的比重越小,公司杠杆水平越高,进而影响公司未来融资能力,未来发展时遭遇资金瓶颈的可能性越高,从而抬高IPO抑价率。

(4)Feet表示公司上市的发行费用。承销商为实现承销收益的最大化倾向于与发行人共谋,在抬高IPO抑价率的同时也相对使得承销商损失部分当期承销收益。

(5)Lagt表示上市等待期,即发行日与上市日之间的时间间隔。上市等待期也被称为锁定风险,较长的等待期会使投资者担心股东进行损害投资者利益的行为,从而削弱投资者的投资热情,增加了IPO发行失败的概率,所以投资者要求在二级市场中获得溢价对这部分风险进行补偿,从而抬高了IPO抑价率。

(6)Lotteryratet表示中签率,为新股发行时股票发行股数与有效申购股数之比。中签率一定程度上反映了投资者对股票后市价格的预期,中签率越低,说明投资者的投资热情越高,同时也说明新股发行价越低于投资者预期,因此往往会产生更高的抑价水平。

4 结果

4.1 描述性统计

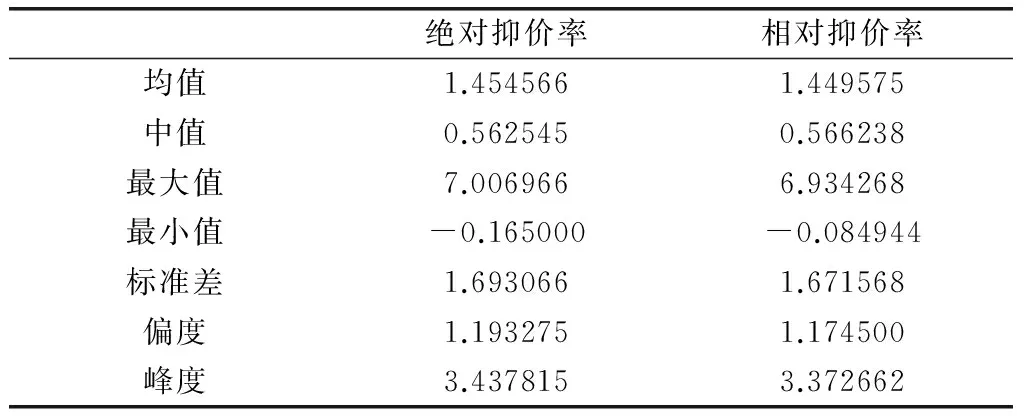

首先观察数据的基本统计特征,创业板IPO绝对抑价率和相对抑价率序列图和基本统计特征如图1和表1所示。

图1 创业板IPO绝对抑价率和相对抑价率序列图

绝对抑价率相对抑价率均值1.4545661.449575中值0.5625450.566238最大值7.0069666.934268最小值-0.165000-0.084944标准差1.6930661.671568偏度1.1932751.174500峰度3.4378153.372662

从图1和表1中我们可以看到,我国创业板IPO绝对抑价率和相对抑价率的均值、中值、最大值、最小值、标准差、偏度以及峰度等一系列基本统计量差异很小,说明市场波动对创业板IPO抑价率影响较小。两序列的均值为1.45,说明创业板IPO抑价程度较高。标准差可以反映数据的离散程度,表中的标准差较大反映了创业板IPO抑价率波动较大。偏度可以反映数据的非对称分布特征,表中的偏度大于0,说明两均为右偏分布。峰度可以反映数据峰部的尖度,表中的峰度大于标准正态分布的峰度3,说明峰部的形状比较尖。综上所述,两序列均为非正态分布序列,序列分布有较长的右拖尾,略有尖峰和厚尾的特征。

4.2 实证分析结果

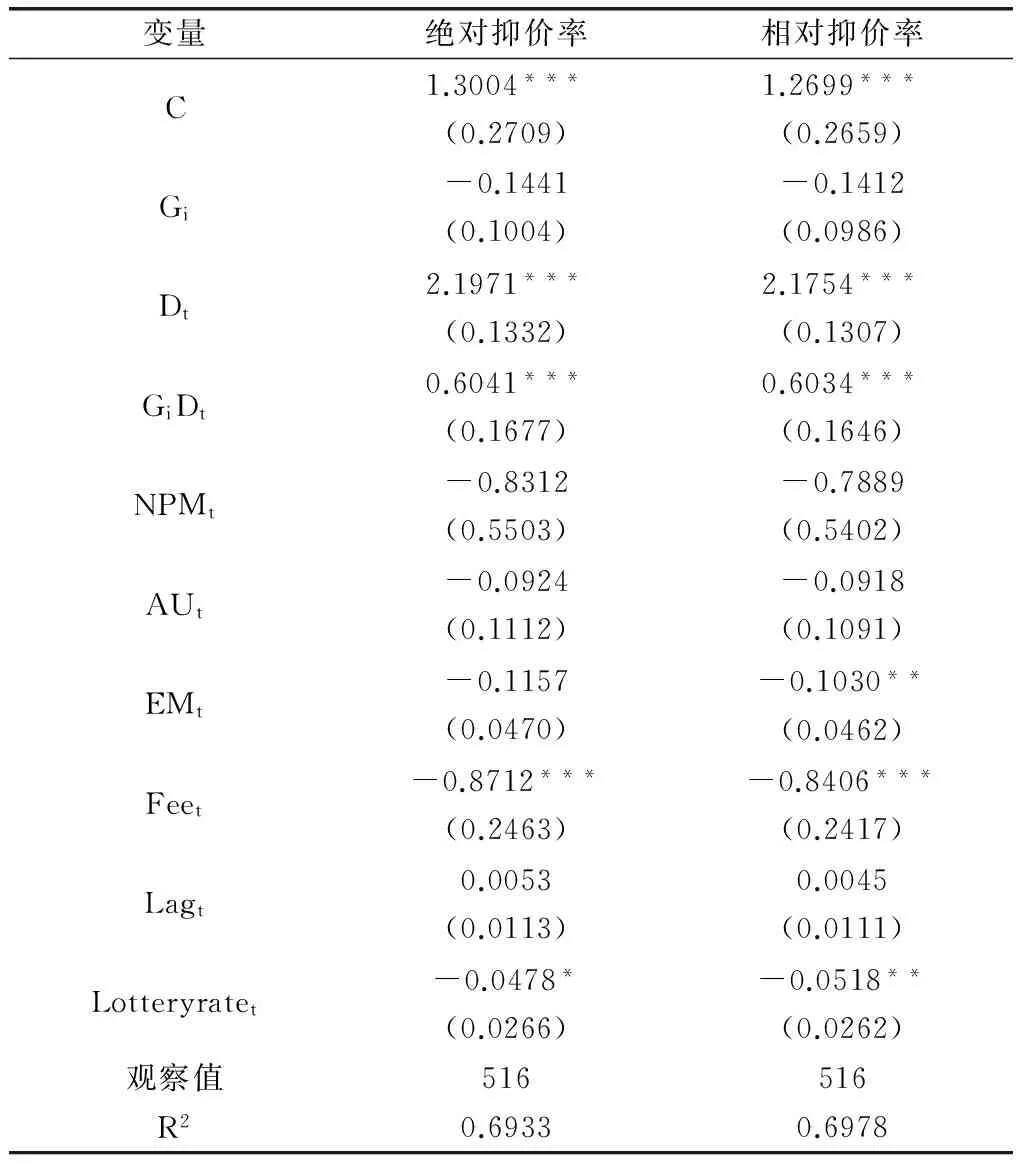

表2为双重差分模型的分析结果,本研究重点关注交互影响虚拟变量GiDt的系数,它表示我国创业板市场发行监管规则调整对我国创业板市场IPO抑价率的净影响。从回归结果我们可以看到,交互影响虚拟变量GiDt的系数均在1%的显著性水平下显著为正,说明我国创业板市场发行监管规则调整对我国创业板市场IPO抑价率产生显著影响,抬高了我国创业板市场IPO抑价率,扩大了我国创业板市场IPO抑价率和中小板市场IPO抑价率的差距。我国创业板市场发行监管规则调整旨在提高新股定价效率,然而此次政策调整并没有实现政策制定者的目的,调整后我国创业板市场IPO抑价率比调整前更高,这说明政策调整并不总起到立竿见影的效果,由于政策的调整强化了监管,提高了上市公司质量,强化了投资者的投资信心,也一定程度上加重了投资者的投机心理,从而使得新股供求更加失衡,抬高了抑价水平,因此政策调整同制度变革一样是一个渐进的过程,而且并不是每一次的政策变革都是完美无缺的,正因为此所以才需要不断的进行政策调整和制度变革。

表2 DID回归结果

注:***p<0.01,**p<0.05,*p<0.1。

实验期虚拟变量Dt的系数均在1%的显著性水平下显著为正,说明如果不存在我国创业板市场发行监管规则调整,我国创业板市场IPO抑价率将呈持续上升态势。

数据结果显示,我国创业板市场发行监管规则调整对我国创业板市场IPO抑价率具有显著影响。双重差分模型的实证结果表明,我国创业板市场发行监管规则调整短期内显著抬高了我国创业板市场IPO抑价率,并没有实现提高新股定价效率的目的,因此后续还需要对政策进行进一步调整。同时结论表明公司上市前一年的销售净利率、公司上市前一年的权益乘数、公司上市的发行费用和中签率均与IPO抑价率存在负相关关系。

5 结论

我国创业板市场发行监管规则调整旨在提高新股定价效率,然而此次政策调整并没有实现政策制定者的目的,调整后我国创业板市场IPO抑价率比调整前更高,这说明政策调整并不总起到立竿见影的效果,由于政策的调整强化了监管,提高了上市公司质量,强化了投资者的投资信心,也一定程度上加重了投资者的投机心理,从而使得新股供求更加失衡,抬高了抑价水平,因此政策调整同制度变革一样是一个渐进的过程,而且并不是每一次的政策变革都是完美无缺的,正因为此所以才需要不断的进行政策调整和制度变革。

理论上,公司股票的首发价格应在公司的内在价值上由市场的真实供需状况决定。但在当前我国的IPO市场发行审批制度下,政府大量的行政干预使得供给处于扭曲水平,只有需求是市场的真实水平,从而使得价格很难处于市场均衡水平,加之政府直接的价格管制,使得价格更加偏离均衡水平。当然为了解决这一问题,政府也试图在IPO的股票分配方式上进行改进,然而这并不能解决这一根本问题。现阶段实行的发行上市保荐制由保荐机构作为发行人的看门人,发挥了市场机制的作用,对提高资源配置效率是有益的。

从国际经验来看,成熟市场的监管机构根本不会对IPO实行发行审批,注册制是市场化改革的最终目标,因此注册制也应是我国发行制度改革的方向。但是就目前我国的发展情况来看,由于我国的证券市场还不够成熟,过早推行注册制会给证券二级市场带来较大的负面压力,容易导致市场中悲观情绪的蔓延,从而不利于证券市场的发展,因此还需要将核准制推行成熟后,再循序渐进过渡到注册制。当然即使在注册制下,市场也会出现失灵,因此政府还是需要对市场进行适量干预。

一般而言,核准制应当侧重的是信息披露,而在当前我国的特殊国情下,核准制更多侧重的是实质性审核。深化发行制度改革,培育市场机制,才是正确的方向,过度干预诱发的寻租行为常常导致监管失灵,造成效率损失,不利于核准制的实施,因此需要采取一些措施来解决这一问题。一方面要提高监管机构核准过程的透明度。更加透明的核准过程更有利于发挥公众的监督作用,从而更容易发现核准过程中存在的问题并予以纠正。另一方面要简化核准手续,缩短审批时间。时间越长,越容易滋生寻租行为,简化核准手续在降低寻租行为成本的同时,也提高了监管机构的工作效率。

[1] 曹麒麟,李十六,唐英凯,胡小东.创业投资机构有限认证作用——基于创业板上市公司IPO抑价的实证研究[J].软科学,2012,(01):87-93.

[2] 陈工孟,高宁.中国股票一级市场发行抑价的程度与原因[J].金融研究,2000,(08):1-12.

[3] 杜俊涛,周孝华,杨秀苔,樊友平.中国新股短期投资回报探讨[J].重庆大学学报(自然科学版),2004,(01):139-142.

[4] 李善民,陈旭.创业板IPO抑价、公司治理与发行特征——中国创业板和中小板上市公司的比较研究[J].兰州大学学报(社会科学版),2011,(05):111-120.

[5] 唐炳南.市场化改革下的IPO定价走向及效率研究——基于2009年新股发行体制改革的分析[J].系统工程,2016,(04):18-25.

[6] Amihud Y,ShmuelH,Amir K. Adverse Selection,and Cascades in IPOs:Evidence from the Tel Aviv Stock Exchange[J].Journal of Financial Economics,2003,(68):137-158.

[7] Habib MA,Liungqvist A.Underpricing and IPO Proceeds:A Note[J].Economics Letters,1998,(61):381-383.