基金年报盘点:总体赚了5586亿机构持基比跌至49%

2018-04-25岑小瑜

岑小瑜

公募基金2017年报披露完毕,公募基金整体实现5585.62亿元盈利,相比2016年全年1748.36亿元的亏损,成功扭亏为盈。

此外,基金年报还显示三大看点:机构持有基金比例跌落至49%;基金管理费、托管费及客户维护费均小幅上涨,合计达773亿元;多位绩优基金经理认为今年A股市场震荡加剧,具有较好成长性且估值合理的公司或将有较好表现。

2017年盈利5586亿元

在2017年“二八分化”的市场行情中,公募基金依然交上了一份亮丽的答卷,合计盈利5585.62亿元。据相关媒体披露,混合型基金和股票型基金分别盈利1946.21亿元、790.12亿元。固定收益类基金方面,债券基金盈利419.21亿元,货币基金盈利2121.51亿元,贡献了基金的主要利润收入。

其他基金类型来看,QDII基金盈利156.17亿元,保本基金盈利76.54亿元,封闭式基金盈利65.98亿元,商品基金盈利9.57亿元,2017年新成立的首批4只FOF(基金中基金)也实现盈利3064.6万元。

基金公司盈利来看,去年全年利润超过100亿元的“百亿俱乐部”名单增至18家,拥有余额宝的天弘基金依旧领先,2017年实现盈利500多亿元,易方达、华夏、嘉实基金分别以380多亿元、370多亿元和340多亿元的盈利紧随其后。

在利润超过30亿元的18只基金中,货币基金占到了6只,余额宝2017年利润超过500亿元,是唯一一只利润超过100亿元的基金。此外,华夏上证50ETF、工银瑞信货币、建信现金添利A、南方消费活力等多只基金的利润超过40亿元。

机构持基比跌至49%

天相投顾数据显示,截至2017年末,在公募10.66万亿基金份额中,机构投资者持有份额5.22万亿份,占比48.89%,同比降低8个百分点。

分类型来看,QDII基金是机构投资者占比萎缩的大类,QDII基金中机构投资者持有份额为170.11亿份,占比为23.02%,同比下降了9.93个百分点。混合型基金中,机构投资者占比为41.17%,同比略降2.46个百分点;风险较高的股票型基金中机构投资者占比相对较低,机构占比为27.69%,与2016年底大体持平。

债券型基金中的机构投资者占比最高,达到91.6%;这一数据已经是在2016年大幅攀升基础上,再度同比提升了9.63个百分点。

值得注意的是,2013年至2014年间,个人投资者持有基金占比始终保持在70%上下,机构与散户的持有比例基本维持在“三七开”左右。到了2015年上半年,机构持有比例首次超过50%,此后,机构持基比例稳步攀升,并在2016年末达到57.47%的历史高点。

业内人士表示,随着A股市场日趋成熟,机构占比按理说应该逐步攀升,并逐渐成为市场主力军,如今这一比例又从前期高点回落至50%以下,虽然其中的原因很多,但是鲜明地反映出A股在通往成熟化过程中存在一定反复,机构与散户之间博弈激烈,未来机构占比这个指标是否还会继续下降值得追踪。

基金各项费用合计773亿

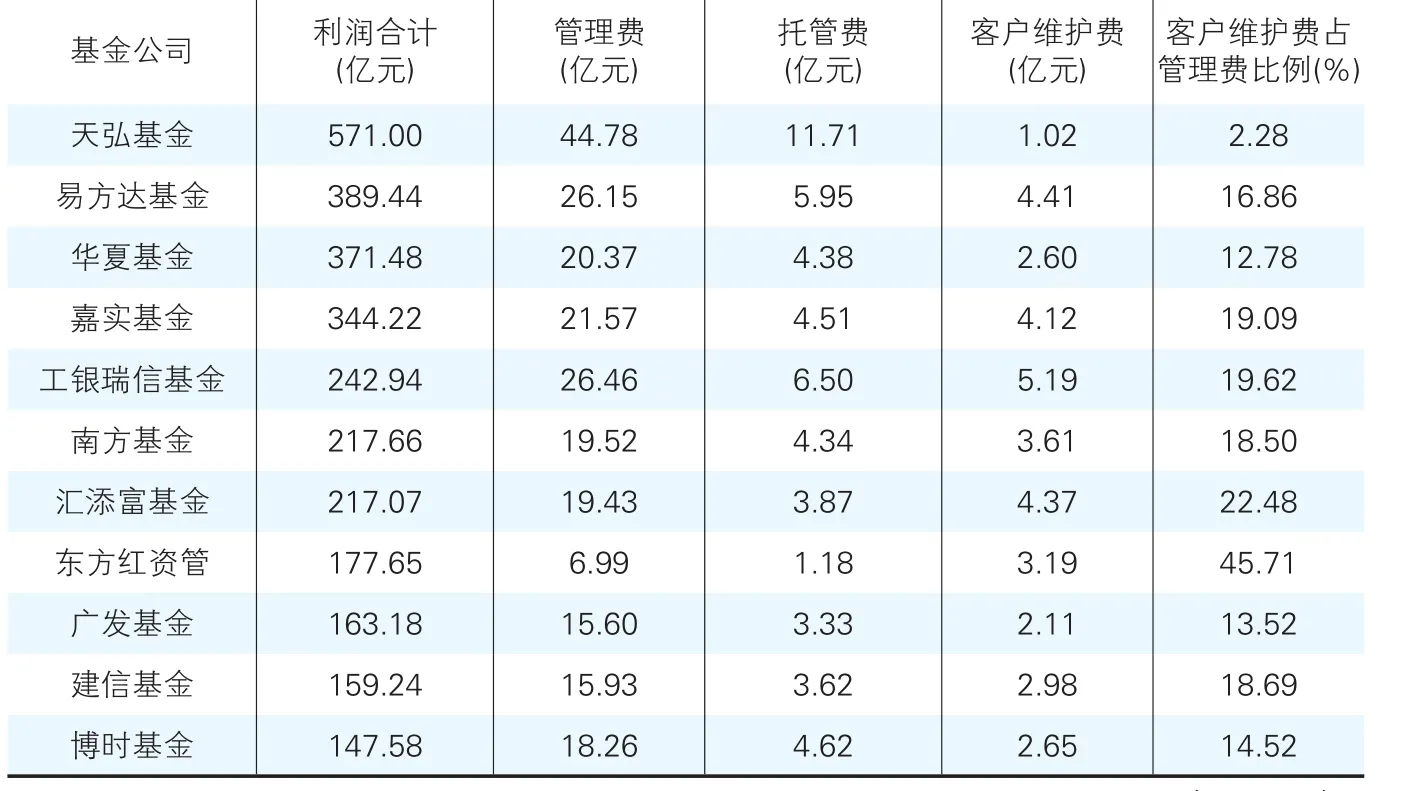

2017年公募基金行业继续保持快速增长,基金公司管理费、托管费、客户维护费也同比小幅增加,合计达773亿元。

Wind资讯数据显示,基金公司在2017年共获取管理费收入551.92亿元,较2016年的498.44亿元同比增长10.73%。其中,管理费最高的是天弘基金,为44.78亿元,同比增长72.82%。工银瑞信基金、易方达基金、嘉实基金和华夏基金的管理费收入均超过20亿元。

托管费方面,2017年基金托管费用共计122.90亿元,同比增长10.82%。其中托管费用最高的同样是天弘基金,为11.71亿元,同比增长71.99%。工银瑞信基金、易方达基金托管费用分别为6.50亿元、5.95亿元,排在第二、第三位。

在剔除无客户维护费的基金后,纳入统计的4034只基金2017年共向销售机构支付客户维护费(即“尾随佣金”)98.74亿元,同比增长12.48%。值得一提的是,管理费排名前二十的基金公司中,除了天弘基金的客户维护费占管理费比例不足3%,其他家公司均超过10%。

去年大盘蓝筹股受宠

从基金持仓情况看,2017年基金相对青睐消费、保险等大蓝筹,累计买入前10大重仓股分别是中国平安(601318)、五粮液(000858)、格力电器(000651)、伊利股份(600887)、中国 太 保(601601)、招 商 银 行(600036)、贵州茅台(600519)、新华保险(601336)、美的集团(000333)、分众传媒(002027)。2017年白酒、消费类绩优蓝筹“起舞”的大行情给公募基金带来可观利润。

不过今年一季度以来市场风格加速转换,大蓝筹总体走弱,成长风格个股迎来反弹。对于2018年度基金投资,多数基金经理在年报中呈现谨慎乐观的态度。

东方红睿华沪港深年报显示,依然对中国经济、中国证券市场抱有期待,但2018年蓝筹股压倒性占优的局面将会改变,市场将会加大震荡的幅度,总体机会会趋于均衡,中小市值公司里也有望出现巨大涨幅。

华泰柏瑞价值精选30年报表示,展望2018年,尽管市场风险有一定上升,但需求复苏叠加供给侧改革深入推进,股市迎来较佳投资机会。权益投资市场仍然存在不错的结构性投资机会,但依然需要保持对风险的警惕,防范系统性风险的短期冲击。精选个股将成为下半年获取权益收益的重要手段。

广发新经济年报也表示,2018年经济仍将体现较强的韧性,同时,考虑到在金融去杠杆和控制整体宏观债务水平的大方向不变的前提下,货币政策仍将保持稳健中性的立场,因此,也不能太乐观期待“水牛”行情的出现。

表:2017年度利润前十的基金公司