信息不对称下基于回购的供应链金融决策研究

2018-04-25谭小芬

谭小芬 张 辉

一、引 言

目前,有大量学者对信贷市场的信息不对称进行了研究。Akerlof(1970)提出了逆向选择问题,指出因信息不对称而造成市场低效率和市场失灵,而道德风险是信息不对称引发的另一问题,同样也会导致市场的低效率。Stiglitz和Weiss(1981)研究了信息不对称下信贷市场中银行的决策问题,结果表明在信息不对称下,银行提高贷款利率可能会导致逆向选择和道德风险。银行为减弱逆向选择和道德风险的影响,便会在低于资金供求相等的水平制定利率,从而使得资金供小于求,银行此时会实施信贷配给。Wette(1983)的研究表明,银行在进行抵押贷款时,即使是针对风险中立的借款者,随着抵押要求的提高也会导致逆向选择。Bester(1985)在 S-W 模型的基础上,研究了以抵押物和贷款利率组成的激励相容贷款合同的信贷市场均衡,他们指出低风险借款者倾向于高抵押、低利率的贷款合同,而高风险借款者倾向于低抵押、高利率的贷款合同。董小洪等(1997)提出,要求借款者提供抵押品可激励企业投资于安全项目,从而减少道德风险。庞素林等(2005)的研究指出较高的抵押率会减弱银行防范道德风险的能力,因此银行倾向于要求充足的抵押品。Miao和Kevin(2012)研究了我国新的信贷管理系统对企业的抵押贷款的影响,他们发现我国企业的信用风险以及抵押贷款比例与信息不对称水平具有正相关性。

现有的有关信贷市场的信息不对称研究表明了在目前的信贷市场中存在大量的信息不对称,而利率和抵押率是银行克服信息不对称问题的必要手段。但是,大量研究发现利率和抵押率又往往是诱发逆向选择和道德风险主要因素。因此,只考虑利率和抵押率也并不能真正改善信息不对称问题。目前关于信息不对称下的融资理论的研究大都只涉及到银行和贷款企业双方,当然这也是由融资方式决定的。供应链金融出现以前,资金的供求博弈往往只限于资金的借贷双方,这也局限了之前的学者在研究信贷市场信息不对称的视野。

近几年兴起的供应链金融是中小企业新的融资方式。在供应链金融系统中,银行参与管理供应链的资金流、信息流和物流,提高经营效率并控制风险。随着供应链金融作为企业新的融资方式逐渐兴起,相关的供应链金融决策研究也在逐渐丰富。Buzacott和Zhang(2004)首次建立了需求不确定情况下银行和零售商之间的主从对策模型,分析了有资金约束与无资金约束下零售商的最优订货决策。Dada和Hu(2008)建立了报童模型来分析下游的消费者面临不确定性需求时企业的融资策略。Lai等(2009)探讨了资金约束下的供应链中各方主体之间Stackelberg博弈的对策,对比研究了三种模式下的效率问题。荆兵等(2012)假设零售商无资金约束,以生产成本为外生变量研究了贸易融资和银行融资,在生产成本满足一定条件下,分析了银行融资和贸易融资的均衡性。Cai等(2013)研究了有资金约束的零售商在面对需求不确定时银行融资与贸易融资的效率,认为银行信贷与贸易市场的竞争以及零售商自有资金对最终的融资结果具有重大影响。

现有的研究表明了供应链金融能有效地提高融资效率,化解企业融资困境,提高供应链的效益。银行、核心企业以及中小企业的决策相互影响,而不同的市场条件又会对各方主体的决策以及最终均衡结果造成很大影响。但是,大多数的研究都假设市场信息是完全对称的,这有悖于现实情况。因此,需要进一步研究信息不对称条件下供应链金融的运作效率以及如何解决信息不对称所带来的问题。

也有一些学者开始研究关于供应链金融中的信息不对称问题。李勤(2010)论证了信息是供应链融资中影响中小企业信贷的媒介,抵押品创新、供应链以及信誉链是解决信息不对称问题的关键。林飞等(2010)提出第三方物流公司作为供应链金融中控制风险的重要环节可有效解决供应链间的信息不对称问题。史运昌(2009)提出第三方物流公司是解决供应链金融中信息不对称问题和控制信用风险的重要角色。目前关于供应链金融中的信息不对称问题的研究表明了供应链与银行间存在的信息不对称会影响其融资效率,并且第三方物流公司是降低供应链金融中信息不对称的关键因素。但是,这些研究均从定性角度去论证,没有对各方的最优决策以及各主体之间决策的相互关系等进行分析。Samar等(2011)通过建立Stackerberg模型研究了信息不对称下两个生产互补产品的生产商在信息共享、信息不共享以及战略联盟下的最优策略问题。Yan Ruiliang和Pei Zhi(2010)研究了一个在多渠道的零售商和生产商均存在“私人信息”时的最优决策问题,对比分析了在信息共享和信息不共享下的均衡价格和利润,其结论是:生产商在信息共享时获益最大而零售商受益较小。Wei Jie等(2015)研究了信息对称和信息不对称下闭环供应链中零售商和生产商的最优决策和议价能力,得出了信息对称和不对称下的最优批发价格、最优零售价格以及最优回收率。周亚平和王先甲(2016)研究了双渠道供应链中供应商和零售商存在成本信息不对称时的合作策略问题,并得出零售商在无共享信息时受益更大的结论。目前关于信息不对称下的各主体最优决策研究主要集中在供应链内部,研究生产商之间或生产商和零售商之间在信息不对称下的最优决策,并未将决策主体延伸至包括银行在内的供应链金融系统。

在现有的供应链金融以及信息不对称理论的基础上,本文首先建立了信息完全对称下基于回购的供应链金融决策模型,研究供应链金融系统中各方主体的最优决策,并以此作为信息不对称下各方主体决策结果的比较基准;在此基础上,借鉴 Stiglitz等均值保留展形的理论,建立了信息不对称下基于回购的供应链金融决策模型,重点研究信息不对称下供应链金融系统中各方主体的最优决策;再在前两个模型的基础上,建立信息不对称下基于回购的存货质押决策模型,研究如何克服信息不对称问题;最后比较三种情况下的融资效率和经营效率。

二、信息完全对称下基于回购的供应链金融决策模型

本文这一部分在传统报童模型的基础上,建立了以银行为主方(leader)、供应链核心企业供应商为次主方(sub-leader)、零售商为从方(follower)的双层Stackelberg模型,研究了在信息完全对称下,供应商回购一定比例的产品时,零售商、供应商以及银行的最优决策。这一部分模型简称为“模型一”,是下文的基础。本文第三、第四部分模型基于“模型一”的拓展,分别简称为“模型二”、“模型三”,且沿用“模型一”有关假设和变量,变量以下标加以区分。

(一)模型变量及假设

1.模型变量①模型一、二、三中的变量以下标1、2、3加以区分,上标“*”表示最优解。

q:零售商向供应商的订购量,为零售商的决策变量;w:供应商制定的产品批发价格,为供应商的决策变量;r:银行为零售商提供的贷款利率,为银行的决策变量;r0:银行的资金成本率,为银行的存款利率加上一定的费用成本折合的资金成本;x:产品的随机需求;s:供应商的回购比例(则回购的最大数量为 sq),记 u=1-s;t:期末零售商产品的滞销率,可表示为t=[(q-x)/q]+;c:供应商的生产成本;v:期末产品的残值;K:零售商的自有资金。

2.模型假设

(1)零售商、供应商及银行信息完全对称;(2)银行充分竞争,预期利润为零;(3)供应商按批发价格 w①回购价格一般来说会较低于批发价格,但因模型涉及的价格变量较多,为方便处理,将其设为批发价格。本文假设供应商为供应链核心企业,制定回购比例可以将供应商可能出现的最大损失控制在一定范围内,符合供应商作为核心企业的优势地位。回购零售商滞销产品(回购的产品数量不超过sq);(4)零售商违约概率内生,即其自有资产和实现收入不足以偿还银行贷款本息时会违约,且当滞销率不大于回购比例时,零售商不会违约;(5)不失一般性,假设产品零售价格为 1,v<c<w<1,w(1+r)<1;(6)需求分布函数F(x)是连续、可导、严格递增的。

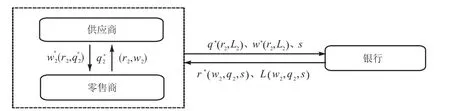

(二)模型框架

图1 信息完全对称下基于回购的供应链金融系统

在本模型中,银行首先根据回购比例确定贷款利率r,供应商根据银行制定的贷款利率确定批发价格w,零售商根据已知的贷款利率和批发价格制定订购量 q。基本模型描述如下:

(三)模型分析

模型的求解采用逆向求解法,即先求出零售商的最优反应函数,然后求出供应商的反应函数,最后求出银行的最优策略。

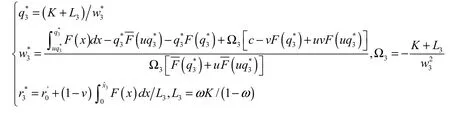

1.零售商决策分析

期初零售商订购产品q1,按贷款利率 r1向银行借款w1q1-K。期末若产品完全售出,实现收入q1;若部分售出且滞销比例t≤s,则实现收入;若滞销比例t>s,则 加 上 产 品 残 值 实 现 收 入;期 末 需 偿 还 银 行 本 息w1q1(1+r),零售商利润为实现的收入减去银行本息和投入的自有资金,若零售商实现收入小于应偿还本息,则零售商会违约,其损失为自有资金。因此,零售商的决策可描述为:

命题1:在信息完全对称下基于回购的供应链金融系统中,给定供应商的批发价格w1和银行的贷款利率r1,零售商的最优订购量满足:,其中。

由推论 1和命题 1可知,因为有供应商的回购,只要期末零售商的产品滞销比例小于回购比例就能保证零售商不违约,降低了保证不违约的临界需求量,且这一临界需求量随着零售商订购量的增加而增加。最优订购量不仅和产品的批发价格有关,而且与产品残值、贷款利率、回购比例等有关。

2.供应商决策分析

期初,供应商向零售商出售产品获得收入w1q1,期末若零售商完全售出产品,供应商期末没有资金流出;若零售商售出部分产品且滞销比例小于回购比例,则供应商回购并处理滞销产品,资金净支出为(w1-v)(q1-x);若零售商滞销产品比例大于回购比例,则供应商回购比例s的产品,资金净支出为 s(w1-v)q1。供应商的预期利润为期初收入减去期末的预期回购支出以及产品的生产成本。供应商的决策可以描述为:

命题 2:在信息完全对称下基于回购的供应链金融系统中,给定银行贷款利率 r1,供应商的最优定价决策为:

推论2:在信息完全对称下基于回购的供应链金融系统中,最优订购量与批发价格不是单调的变化关系,但在较低的订购量水平时降价可以有效提高零售商订购水平。

推论 2表明,最优订购量不会随着批发价格的变化而单调变化,而是在一定范围内,最优订购量随着批发价格的降低而提高,当订购量提高到一定值后会和批发价格同向变化。这是由于在零售商订购水平很低时,订购成本即批发价格为零售商考虑的主要因素,批发价格下降时,零售商的订购成本下降,从而订购量增加;但当零售商的订购水平较高时,零售商需要考虑银行贷款利息及需求水平等,订购成本下降后,可以减少订购量,同样可以保证预期利润,而且减小了破产风险。

3.银行决策分析

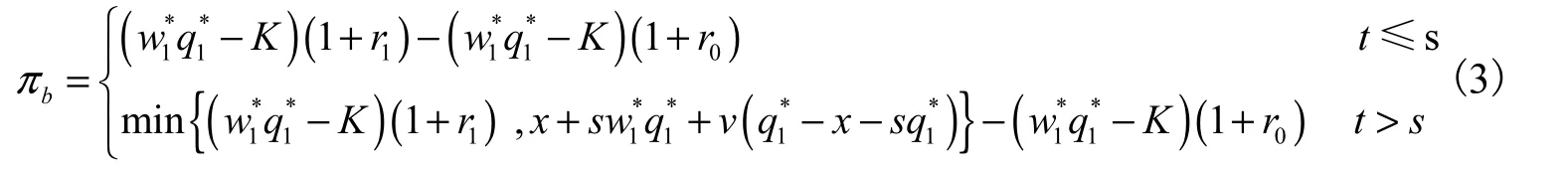

期末,如果零售商不违约,则银行能收到贷款本金和利息;若零售商违约,银行收回的所有款项为零售商销售收入、供应商回购收入以及残值处理收入。银行的利润为期末的收入减去成本。又假设银行充分竞争,其预期利润为零,所以其决策可以描述为:

目标函数:E(πb)=0

命题3:在信息完全对称下基于回购的供应链金融系统中,最优贷款利率为资金成本率加上一定的风险报酬,即,其中。

从命题 3可知,银行制定的最优贷款利率由资金成本率和风险报酬两部分组成。因为残值v<1,所以当产品需求较低时,零售商未能售出足够多的产品而违约,银行处理滞销产品得到的残值收入较低,银行期末就有可能收不回本息,因此银行会要求一个风险报酬1δ以补偿自身承担的风险。风险报酬与零售商破产风险(违约概率)正相关,与残值率及贷款额负相关。

三、信息不对称下基于回购的供应链金融决策模型

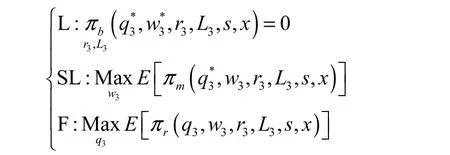

本文这一部分假设供应链内部信息完全对称而银行与供应链信息不对称。为此在供应链内部建立一个以供应商为主方、零售商为从方的 Stackelberg模型,在此基础上建立以供应链与银行为主体组成的静态博弈模型,探究了银行与企业信息不对称下银行与供应链企业的最优决策。

(一)补充假设

银行与零售商信息不对称,银行会估计需求函数G(x),零售商和供应商是同一供应链的上下游,二者信息是完全对称的。借鉴 Stiglitz和Weiss(1981)的做法,设G(x)是F(x)的均值保留展形①G(x)是F(x)的均值保留展形,即:,且。 G(x)与F(x)均值相同,G(x)具有更高的方差。。由于信息不对称,银行会设定贷款额度,一方面能减小零售商将资金投入高风险项目的可能性,另一方面可以限制可能发生的损失。假设银行的风险偏好为(l,θ),其中,l为银行愿意承担的最大可能损失率,θ为风险忍受度(θ越大,表示银行愿意承担的风险更大)。借鉴银行常用的控制风险的在险价值 VaR①在险价值VaR是指在正常的市场条件和一定的置信水平下,某一资产在将来特定时间内可能出现的最大损失,即P(L(t)>VaR)=1-α。L(t)为损失值,α为置信水平,α常为95%或99%。的方法,即保证银行未来可能出现的最大损失率的概率l不超过θ,以此来制定贷款额度,为与模型三相区别,记为L2。

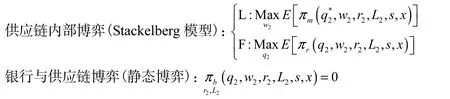

(二)模型框架

图2 银企信息不对称下基于回购的供应链金融决策模型

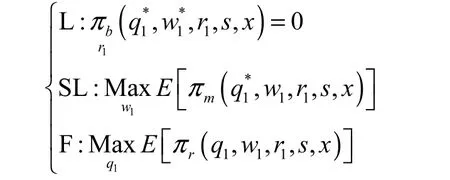

首先考虑供应链内部的博弈,在给定利率与贷款额度下,求解出供应链内部的最优决策结果;在信息不对称下,银行在给定的批发价格、订购量以及回购比例的条件下根据自身风险偏好确定最优策略联立供应链的最优策略集合,最终可求得银行与供应链的均衡策略。因此,决策模型可描述如下:

(三)模型分析

模型的求解可分两步进行。第一步:求解供应链内部的 Stackelberg模型。先考虑零售商在给定贷款利率、贷款额度及批发价格下的最优订购决策,再分析供应商在给定贷款利率、贷款额度下考虑零售商的最优反应策略的最优定价决策。第二步:求解由供应链与银行构成的静态博弈模型。银行在给定回购比例、批发价格及订购量的基础上制定最优的贷款利率和贷款额度,得到银行关于回购比例、批发价格及订购量的最优反应函数。综合考虑供应链与银行各自的最优反应策略可得到最后的均衡解。

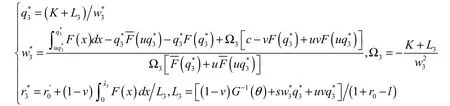

1.零售商决策分析

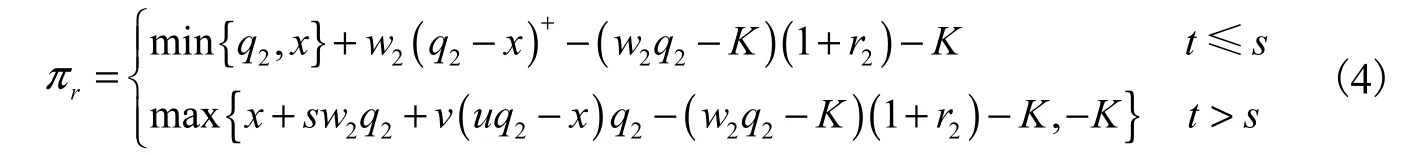

零售商的决策与信息完全对称下的决策有所区别,主要是因为银行为防范风险会设定贷款额度。零售商的决策可描述为:

目标函数:MaxE(πr)

约束条件:w2q2-K≤L2

命题 4:在信息不对称下基于回购的供应链金融系统中,给定供应商批发价格、银行利率及贷款额度时,零售商的最优订购量为,其中 q*满足。

在信息不对称下基于回购的供应链金融系统中,银行贷款额度和零售商的自有资金对零售商的订购决策产生较大影响。当零售商的自有资金较充裕,不会受到银行贷款额度的约束,从而其订购决策与信息完全对称下相同;若零售商的自有资金水平较低,则零售商会面临贷款约束,不能实现最优的订购量,零售商会用尽贷款额度加上自有资金订购产品。

2.供应商决策分析

在信息不对称下,供应商的利润仍为期初向零售商销售产品所得收入减去生产成本以及期末可能回购产品而发生的支出,其决策目标是使预期利润最大化。因此,其决策问题可以如下描述:

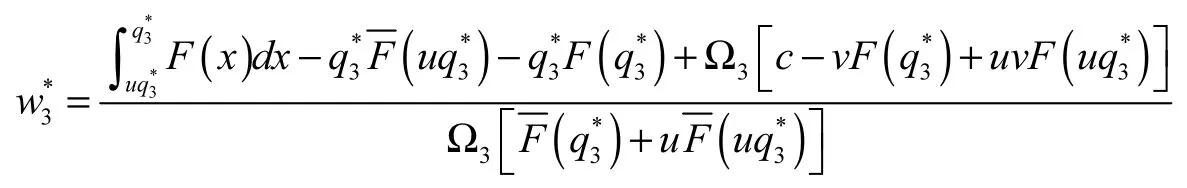

命题5:在信息不对称下基于回购的供应链金融系统中,供应商的最优决策会因零售商订购决策对批发价格的反应不同而不同,且最优批发价格为:

相比信息完全对称下,供应商的决策机制没有变化,但贷款额度的限制会影响零售商的最优策略,从而也会影响供应商最终的决策结果。供应商与零售商约定回购比例,联立零售商与供应商的最优的决策结果,可得到供应链内部博弈所得到的结果,s最终的均衡结果依赖于银行的最优策略。

3.银行决策分析

银行为达到预期利润为零的目标,需根据预期的需求函数、订购量和批发价格等信息制定合适的利率。银行为防范风险,将最大贷款损失控制在一定比例以内,需制定贷款额度。

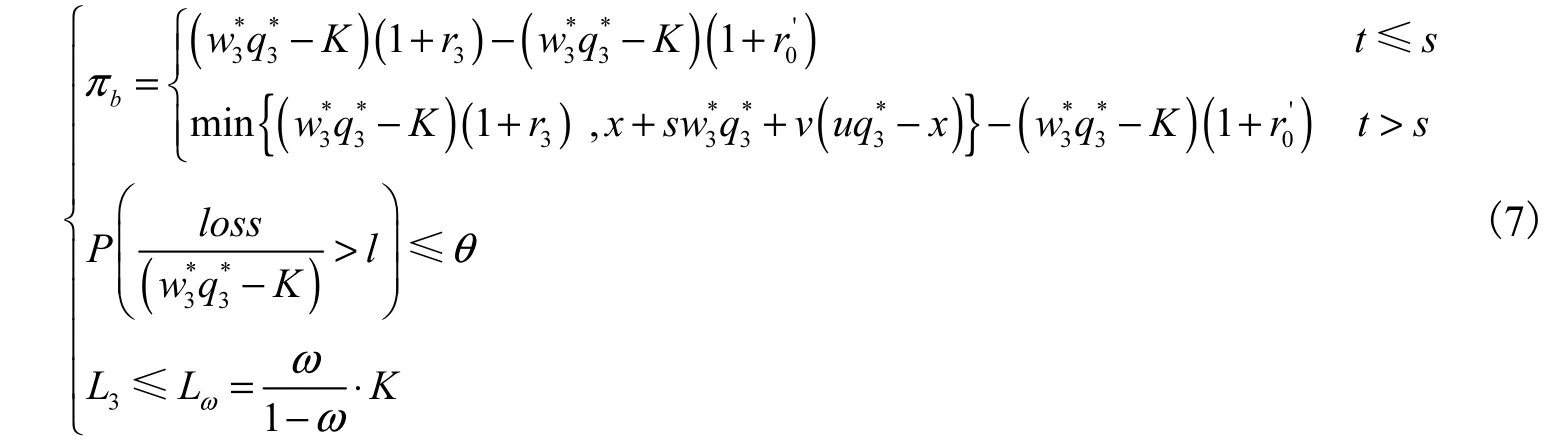

目标函数:E(πb)=0

约束条件:

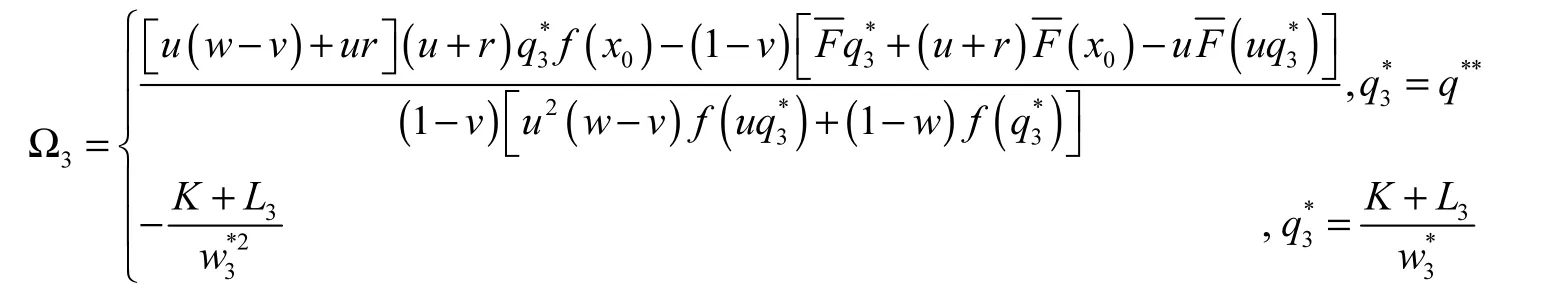

命题 6:在信息不对称下基于回购的供应链金融系统中,银行制定的贷款额度为,且随着银行的风险偏好(l,θ)组合中能忍受的最大损失率l、风险忍受度θ以及供应商回购率s的增大而增大;银行最优利率决策为,其中。

从命题 6可知,银行在信息不对称与信息完全对称下的利率决策区别有两点:第一,信息不对称下银行对需求函数不了解,假设银行估计的需求函数G(x)是真实需求函数F(x)的均值保留展形,所以有,从而造成最终风险报酬的区别,信息不对称下银行的贷款利率高于信息完全对称下的利率;第二,信息不对称与信息完全对称下的博弈过程不同,信息完全对称下银行已知零售商及供应商的最优反应函数,所以银行可将其直接应用到自身决策中。而在信息不对称下,银行是在给定批发价格和订购量时做出最优决策,因此银行的最终结果依赖于零售商及供应商的最终决策。为得到最终的均衡状态,需协调银行与供应链的最优反应策略。

综合考虑银行与供应链的最优策略,联立其各自的反应函数:

从联立的结果来看,零售商的自有资金对最终的均衡结果具有重要影响,零售商自有资金水平直接决定了其是否会受到贷款额度的约束,而其是否会受到约束又会影响到最终的均衡订购量、价格、利率等。以下将根据零售商不同的自有资金水平对均衡结果进行讨论。

零售商的自有资金水平较高时,银行制定的贷款额度对零售商的资金需求不构成约束。即使如此,由于银行估计的需求函数与零售商不同,导致利率偏高,从而零售商的订购量、供应商的定价均不同于信息完全对称的情况。

零售商的自有资金水平过低时,在贷款额度之内,无法实现最优的订购量。此时,银行设定的贷款额度对零售商的资金需求有约束作用,零售商只能按最大贷款额加上自有资金来订购产品,供应商和银行会分别制定各自的最优决策。因此,若要消除约束,则可行的办法是消除信息不对称。下一部分将会介绍基于回购的供应链金融存货质押模式,该模式引入第三方物流公司监管存货并共享信息,可有效地改善信息不对称所带来的不利后果。

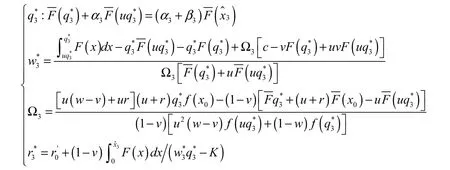

四、基于回购的供应链金融存货质押决策模型

在银企信息不对称条件下,零售商采取存货质押模式向银行贷款,银行委托第三方物流公司监管存货,并由第三方物流公司及时共享产品需求状况、销售行情等信息,银行付给物流公司一定的监管费和信息服务费。采用存货质押模式可避免企业将贷款投入其他高风险项目,并且可以使银行及时了解产品的需求信息,实现信息对称。在实现信息完全对称条件下,可以建立银行作为主方、供应商作为次主方、零售商作为从方的双层Stackelberg模型。

(一)补充假设

银行与企业信息不对称,通过引入第三方物流公司采取存货质押模式,银行和供应链具有相同的产品需求函数F(x)。由于银行需要付给物流公司监管费以及其他信息服务费用,因此银行可将这一部分成本折算到资金成本中,假设最终的资金成本率为,则。一般存货质押模式中,贷款额度是通过质押率和质押物价值来计算,因此由在险价值VaR法和质押率共同决定贷款额度。质押率为ω(0<ω<1)可由银行与物流公司参考信贷市场上同类产品的质押情况进行决定,作为外生变量。

(二)模型框架

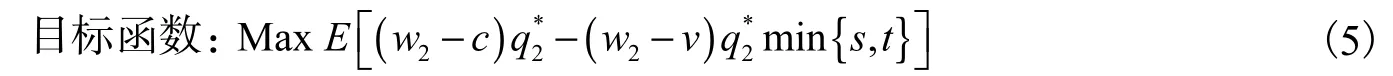

在基于回购的供应链金融存货质押模式中,零售商以自有资金订购货物,将其作为质押品向银行申请贷款,银行向其放款并委托第三方物流公司验收、监管存货。接着零售商可将银行贷款继续用于订购产品,二次订购的产品仍可以作为存货融资,直到零售商不再需要融资或者达到融资上限。

图3 银企信息不对称下基于回购的供应链金融存货值押模型

银行首先制定贷款额度和利率,供应商在给定利率和贷款额度下考虑零售商的最优反应策略制定合适的批发价格,零售商最后在给定的批发价格、贷款利率以及贷款额度下制定最优的订购量。因此,决策问题可以描述如下:

(三)模型分析

本节模型的求解采用逆向求解法,即先求出零售商的最优反应函数,然后求出供应商的反应函数,最后求出银行的最优策略。

1.零售商与供应商决策分析

在信息共享的基于回购的供应链金融系统中,零售商与供应商的决策分析与模型二相同,给定供应商批发价格、银行利率及贷款额度条件下,零售商制定的最优订购决策为,其中q**满足。

2.银行决策分析

采用存货质押模式并委托第三方物流公司监管且提供需求信息时,银行面临的可能损失为,表示零售商是否违约的临界需求量。银行设定质押率ω。

目标函数:E(πb)=0

约束条件:

命题7:在信息共享下基于回购的供应链金融存货质押模式中,银行设定的贷款额度,最优贷款利率,其中。

根据银行的最优策略结果,可以判定零售商的自有资金水平存在两个临界值。

(1)当零售商自有资金水平太低时,零售商初次订购的产品太少,直接影响了银行对零售商的贷款额度。因此,此时贷款额度由质押率和零售商的自有资金水平决定。即K≤K1时,最终的均衡结果为:

(2)当零售商自有资金水平较低时,银行通过在险价值确定的贷款额度首先对零售商的资金需求形成约束。此时,零售商不会转移资金用途,因为零售商所订购的产品在小于最优订购量之前,其预期利润会随着订购量的上升而提高。即K1<K<K2时,最终的均衡结果为:

(3)零售商自有资金比较充裕,银行制定的贷款利率在一定范围内时,零售商的资金缺口小于银行贷款额度。此时,为防止零售商将贷款用于其他投资,银行会制定合适的贷款利率和贷款额度,使得贷款额度等于零售商资金缺口。即K≥K2时,最终的均衡结果为:

命题8:在信息共享下基于回购的供应链金融存货质押模式中,银行的贷款额度和利率受零售商的自有资金的影响。

(1)零售商自有资金过低时(低于第一个临界值K1),不存在转移资金用途的风险,银行会通过质押率制定贷款额度;(2)零售商自有资金较低时(低于第二个临界值K2而高于第一个临界值K1),不存在转移资金用途的风险,银行会按照风险偏好确定贷款额度;(3)零售商自有资金较充裕时(高于第二个临界值K2),为防止零售商转移资金用途,银行会制定适当的利率和贷款额度,使贷款额度等于零售商资金缺口。

由命题 8可知,在零售商自有资金过低时,采用存货质押模式进行融资并不能体现出融资优势,反而融资额还要受到质押率的影响。但随着零售商自有资金的增加,其优势就体现出来,融资不再受到质押率的限制,由银行的风险偏好决定。随着自有资金进一步增加,零售商的融资不再受到贷款额度的限制,零售商可按自身最优的订购决策进行借款,此时整个供应链金融系统的决策结果将近似于信息完全对称时的结果。

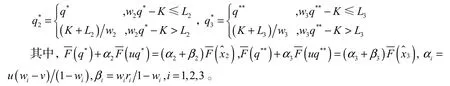

五、对比分析

三种情形下供应链金融系统中各主体的最优决策有所不同,从而导致了融资效率和经营效率的差异,主要体现在银行贷款利率、贷款额度、零售商订购量以及批发价格等方面。其中,贷款利率最能体现融资效率,订购量最能体现经营效率。以下着重分析比较贷款利率以及订购量的大小。

(一)贷款利率的比较

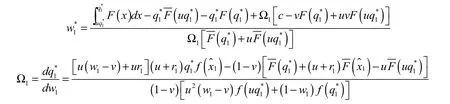

在信息完全对称下基于回购的供应链金融系统中,银行的最优贷款利率为,其中;在信息不对称下银行的最优贷款利率决策为,其中;信息不对称下存货质押模式中,银行制定的最优贷款利率,其中。

在零售商订购量相同即贷款相同这种简单的情形下,很容易得出以及。因为G(x)是F(x)的均值保留展形,所以,风险报酬,所以。又资金成本,所以。但是,与相比,由于资金成本,而风险报酬,所以的大小不定。

(二)订购量的比较

六、算例分析

本文这一部分将对基于回购的供应链金融决策模型分别在信息完全对称和不对称下的条件下进行数值模拟。借鉴 Chen和Wang(2012)中的算例参数,假设随机需求服从均值为 100,标准差为 60(信息不对称下银行估计的需求函数标准差为 150)的正态分布,残值v=0.5,批发价格w=0.8,资金成本率r0=5%,r0′=6%,银行能忍受的最大贷款损失率为l=10%,风险忍受度θ=1%。以下将分别考虑回购比例以及零售商自有资金水平对三种模型下的利率和订购量进行比较研究。

(一)回购比例的影响

在自有资金K=50的水平下考虑回购比例在0.1~0.9之间变动对贷款利率和订购量的影响。

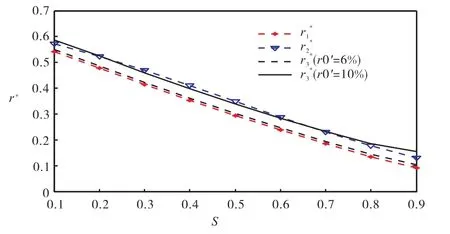

如图4所示,随着回购比例的增加,银行的最优贷款利率降低,在r0′=6%时,始终成立,且与的曲线基本重合,这说明引入第三方物流公司进行存货质押并共享信息时,若物流公司的服务成本费率较低,则银行贷款利率接近于信息完全对称下的利率,融资效率得到改善。此外,经进一步分析发现r0′=10%时,表示最优贷款利率与的曲线基本重合,说明此时引入第三方物流公司增加的成本抵消了因缓解信息不对称所增加的利益。

对于中小企业而言,在融资成本较高的情况下,可以选择与核心企业合作,争取较高比例的回购条件或者向银行提出引入第三方物流公司采取存货质押模式以此来降低融资成本。对于银行而言,如果对中小企业的资信情况和项目的风险情况不是完全了解时,可选择与第三方物流公司合作在控制风险的基础上适当降低利率,扩大业务。

图4 回购比例对利率的影响

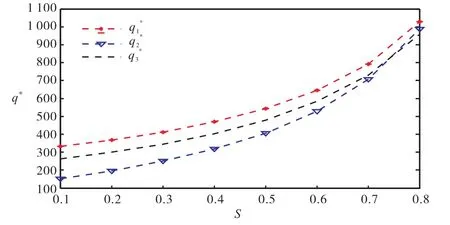

图5 回购比例对订购量的影响

如图5所示,随着回购比例的增加,三种情况下零售商的最优订购量都会提高,且,随着回购比例的增加,三者越来越接近。这表明回购比例能够有效激励零售商多订购产品,而信息不对称会造成零售商减小订购量,尤其是在回购比例比较低的情况下,信息不对称与完全对称下的订购量差额较大。供应商回购产品其实是对零售商提供的一种优惠政策,在需求量低于订购量时,零售商还可以通过供应商的回购而收回一部分货款。因此,在供应商回购比例的提高会降低零售商面临的需求不确定性风险,从而会激励其增加订购量。另一方面,回购是对零售商向银行借款提供的一种担保,它降低了零售商到期不能偿还款项的风险。在回购比例提高的情况下,零售商的贷款偿还风险就更小,零售商就越能以有利的条件获得贷款,从而其订购量与信息完全对称下的订购量的差距会逐渐缩小。

因此,对于核心企业供应商来说,在下游企业产品订购量较低时,可以适当提高回购比例激励下游企业多订产品,当然这会增加核心企业的风险。另一个方法是选择第三方物流公司与银行合作,采取存货质押并共享信息的模式,降低银行的下游企业的融资成本,这同样可以激励下游企业增加订货,而且不会增加供应商的风险。

(二)零售商自有资金水平的影响

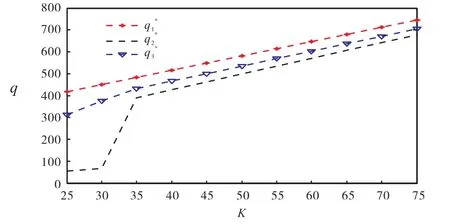

下文将设定回购比例s=0.4,质押率ω=0.9,以此考虑零售商自有资金水平在25~75之间变化时零售商最优订购水平的变化。如图6所示,随着零售商自有资金水平的提高,最优订购量增加,且有,最优订购量在K=35时会出现一个“拐”点,没有出现前文所说的两个“拐”点,可能的原因是零售商贷款额度并没有受到质押率的影响,而是由银行的风险偏好决定,另一可能是数据的问题。从图6仍然可以看出随着零售商自有资金水平的提高,其存货质押模式的优势逐渐显现出来,克服信息不对称的效果越明显。因此,零售商可以考虑采取存货质押的模式向银行借款,这不仅会降低其融资成本,融资额和所能实现的订购量也都将增大。

图6 零售商自有资金对订购量的影响

(三)影响贷款额度的因素

银行贷款额度受许多因素影响,其中最主要的有银行的风险偏好和零售商的自有资金水平以及供应商的回购比例。下面研究这些因素对银行贷款额度的影响。

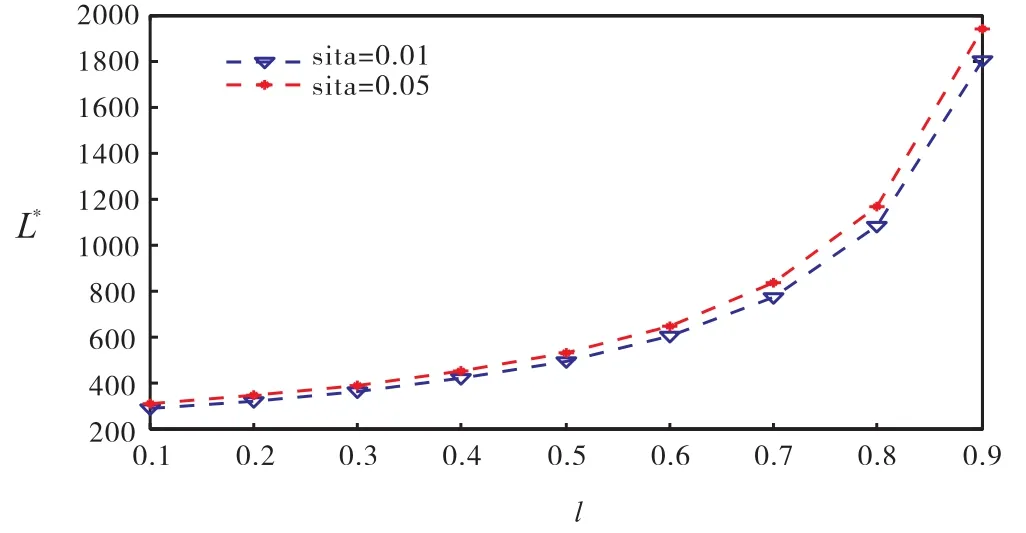

银行通过在险价值VaR法,制定贷款额度,其风险偏好体现在能忍受的最大损失率l以及风险忍受度θ上,不同的风险偏好组合(l,θ)会有不同的贷款额度。下面假设最大损失率在0.1~0.9范围内波动时,不同风险忍受度下的贷款额度。

如图7所示,随着银行能忍受的最大损失率的增加,其制定的贷款额度增加,且风险忍受度θ=0.05时的贷款额度均高于θ=0.01时的贷款额度。这也验证了命题 6,贷款额度随着最大损失率以及风险忍受度的增大而增加。

不同供应商的回购比例和零售商自有资金水平也会影响最终的贷款额度。下面将继续应用前面的数据,银行的风险偏好组合(l,θ)为(0.1,0.01),考虑零售商自有资金分别为25、50的情况下和供应商回购比例在0.1~0.9范围内变化时最终贷款额度的变化情况。从图8中可以看到,随着供应商回购比例的增大,银行制定的贷款额度增加,而且零售商自有资金在K=50时的贷款额度明显高于K=25时的贷款额度。这符合命题6的论断,银行的贷款额度随着供应商的回购比例以及零售商的自有资金的增加而增大。因此,对于零售商来说在自有资金水平太低时,努力争取较大的回购比例是取得更高额度贷款的重要途径。

图7 银行风险偏好对贷款额度的影响

图8 回购比例和自有资金对贷款额度的影响

七、结 语

本文主要结论如下:第一,信息不对称会造成银行贷款利率偏高,零售商订购量减小。信息不对称导致银行对零售商的风险不能正确恰当衡量,并且为防范风险会制定贷款额度,这导致贷款利率偏高并且对零售商的融资形成约束,零售商订购量减小。第二,供应商的回购比例增加会降低银行贷款利率,增加零售商订购量。供应商回购零售商的滞销产品会减小零售商面临的需求不确定性风险,这会激励零售商增加订购量。另一方面,由于零售商风险降低,银行的贷款利率也会降低,零售商在融资成本降低的情况下也会增加订货。第三,零售商的最优订购量会随着自有资金水平的提高而提高,且在信息不对称下自有资金水平较低时易受到银行贷款额度的约束。第四,信息不对称条件下,银行制定的贷款额度会随着自身风险偏好、零售商自有资金水平以及供应商的回购比例的变化而变化。第五,引入第三方物流公司,采取存货质押并共享信息模式可有效改善融资效率,且零售商自有资金水平越高,改善的效果越明显。

与现有文献相比,本文的创新包括三个方面:第一,将信息不对称理论运用到供应链金融领域并以此来研究供应链金融中的信息不对称问题。在中小企业融资难和供应链金融大力发展的阶段,本文的研究具有较高的现实价值。第二,将借贷市场信息不对称理论结合博弈论的方法,在传统报童模型的基础上建立了三个紧密联系又层层深入的模型,对比研究了供应链金融中的信息不对称问题。第三,通过建立模型,理论证明了在信息不对称下,采取存货质押的供应链金融模式,可以有效改善融资效率,并且在零售商自有资金水平较高时,改善效果更加明显。

本文只是对信息不对称下的供应链金融理论进行了初步探索,只考虑了银行与中小企业关于需求信息不对称的情况,其他类型的信息不对称情况都是本文未来可以进一步深入研究的方向。

[1]董小洪,王浣尘,金 武.不对称信息下序贯信贷决策问题研究[J].上海交通大学学报,1997(4):10-15.

[2]李 勤.供应链融资对中小企业信贷配给的影响[D].北京:中国社会科学院,2012.

[3]林 飞,闫景民,史运昌.供应链融资模式下第三方物流消解信息不对称研究[J].金融发展研究,2010(11):13-16.

[4]庞素林,黎荣舟.规避道德风险的信贷风险决策合同模型分析[J].系统工程理论与实践,2005(6):114-120.

[5]史运昌.供应链融资对信息不对称的消解研究[D].长沙:湖南大学,2009.

[6]王继承.2013中小企业年度报告[J].中国经济报告,2014(2):61-67.

[7]王文辉.分散决策下存货质押融资业务的信贷合约设计[J].复旦学报,2008(2):266-272.

[8]周亚平,王先甲.成本信息不对称下双渠道供应链的合作策略[J].统计与决策,2016(10):42-45.

[9]Akerlof G.A.The Market for Lemons:Quality Uncertainty and the Market Mechanism[J].Quarterly Journal of Economics,1970,84(3):488-500.

[10]Bester H.Screening vs Rationing in Credit Markets with Imperfect Information[J].The American Economic Review,1985,75(4):850-55.

[11]Buzacott J.A.,Zhang R.Q.Inventory Management with Asset-based Financing[J].Management Science,2004,50(9):1274-92.

[12]Cai G.S.,Chen X.F.,Xiao Z.G.The Roles of Bank and Trade Credit:Theoretical Analysis and Empirical Evidence[J].Production and Operations Management,2014,23(4):583-98.

[13]Dada M.,Hu Q.Financing Newsvendor Inventory[J].Operations Research Letters,2008,36(5):569-73.

[14]Wette H.C.Collateral in Credit Rationing in Markets with Imperfect Information[J].American Economic Review,1983,73(3):442-45.

[15]Jing B.,Chen X.,Cai G.Equilibrium Financing in a Distribution Channel with Capital Con-straint[J].Production and Operations Management.2012,21(6):1090-101.

[16]Wei Jie,Govindan Kannan,Li Yongjian,Zhao Jing.Pricing and Collecting Decisions in a Closed-loop Supply Chain with Symmetric and Asymmetric Information[J].Computers & Operations Research,2015(54):257-65.

[17]Lai G.,Debo L.G.,Sycara K.Sharing Inventory Risk in Supply Chain:The Implication of Financial Constraint[J].Omega,2009,37(4):811-25.

[18]Miao J.C.,Daly K.Evidence of Collateral,Asymmetric Information,Credit Risk,and Banking Regulations from Firms[J].Chinese Economy,2012,45(2):21-37.

[19]Yan Ruiliang,Pei Zhi.Information Asymmetry,Pricing Strategy and Firm′s Performance in the Retailer-multi-channel Manufacturer Supply Chain[J].Journal of Product & Brand Management,2010,64(1):377-84.

[20]Stiglitz J.E.,Weiss A.Credit Rationing in Markets with Imperfect Information[J].The American Economic Review,1981,71(3):393-410.

[21]Mukhopadhyay Samar K.,Yue Xiaohang,Zhu Xiaowei.A Stackerberg Model of Pricing of Complementary Goods under Information Asymmetry[J].International Journal of Production Economics,2011,134(2):424-33.

[22]Chen Xiangfeng,Wang Anyu.Trade Credit Contract with Limited Liability in the Supply Chain with Budget Constraints[J].Annals of Operations Research,2012,196(1):153-65.