同行对比看融创

2018-04-20李国强

李国强

2017年,融创中国通过与万达商业地产13个文旅项目的合作,高起点完成了文旅板块的布局。在这笔交易中,万达甚至借钱给融创来买自己。有分析认为,万达借钱给融创,低价收购其优质资产,是为了通过这种资本运作可以降低自身资产负债率,提高自身流动性。

反观融创中国,其资产负债率已经超过90%,偿债能力似乎比较糟糕,但如果真是如此,它的股价又为何还能屹立不倒并屡创新高?

资产负债率不算太差

高资产负债率是中国房地产行业的普遍特点。据2017年年报,国内房地产龙头企业资产负债率都很高,排名前十的房企平均资产负债率超过80%,碧桂园、中国恒大、万科的资产负债率分别达到88.89%、86.25%、83.98%。

高资产负债率的风险众所周知,但同时也有其优点,对于房地产企业来说,运作模式就是用银行的钱买地、给客户盖房子,然后自己赚个“手续费”,而高资产负债率的好处就是轻装上阵,更高效的拿地。

当前形势下的房地产运营模式决定了只要拿地和卖房的速度足够快,房企就能还的上银行贷款,资金链就不会断裂。

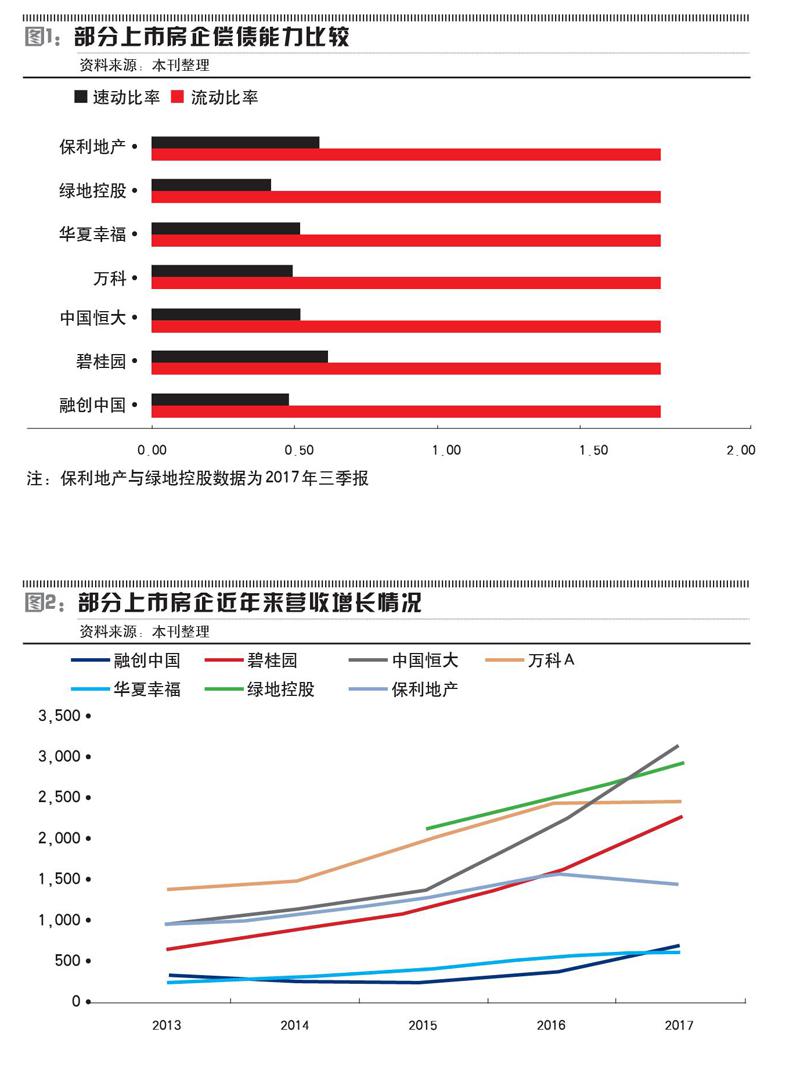

从2017年年报中的偿债能力看,融创中国的流动比率为1.30,速动比率0.48。这样的数据算好还是坏呢?

综合来看,融创中国的偿债能力指标并不算好,但是放在同行里对比来看,也不是太坏。所以在进行基本面的分析的时候,不必一味地去看分析师过度僵化的指标解读,更要和同行业的龙头企业进行横向比较。

有分析师认为,高资产负债率并不是房地产行业的专利,比如香港房地产企业的资产负债率就控制得很好。这样比较其实是不太合理的,香港房地产市场与内地房地产市场差别很大。虽然房地产业在香港也是骨干产业,但是香港房地产商只面对香港这一个城市,每年的土地限量供应,企业在拿地方面相对稳健,而内地房地产商大部分要面对很多城市,通常在拿地方面比较激进,这种区别导致了大陆房地产商的高负债运作。如香港的恒隆地产,甚至零负债经营,而这种经营模式在内地是无法开展业务的。

营收增长符合主流

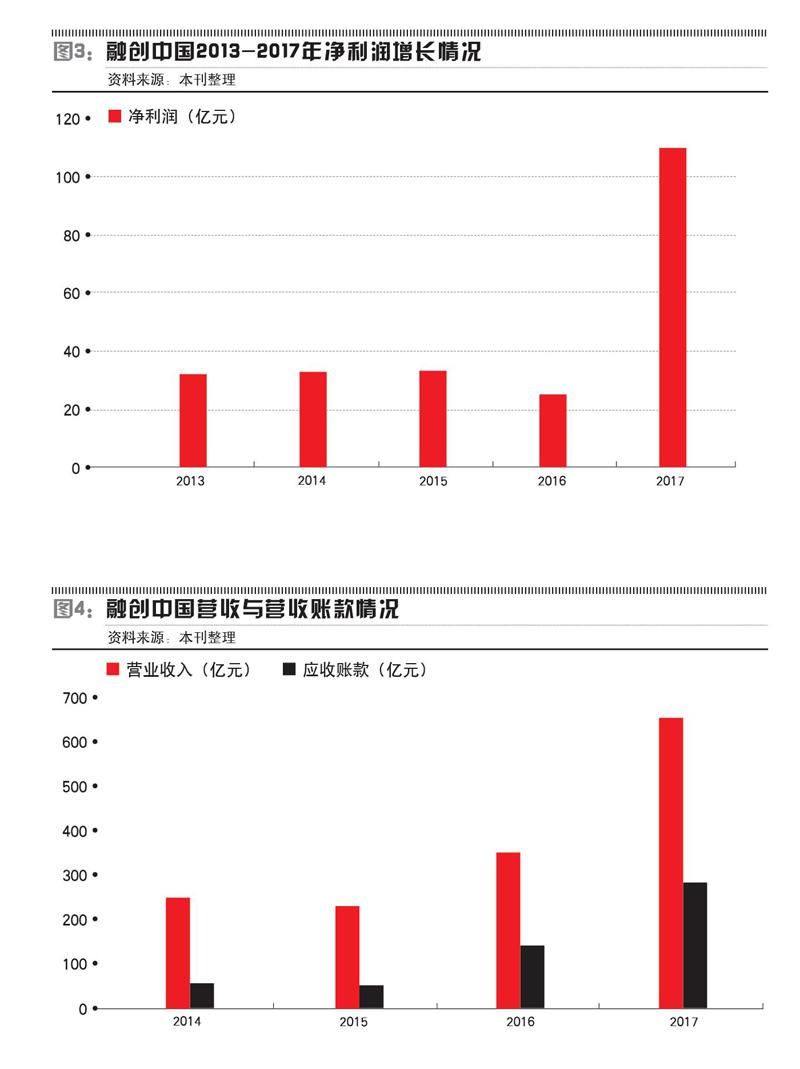

尽管最近几年的房地产政策以限制发展为主,但这并不妨碍融创中国营收的逆势增长,2017年,融创实现合同销售金额3620.1亿元,同比上年大增140.3%,营业收入达到658.7亿元,同比增长86.4%。从这个角度看,融创中国还在成长期。

对比国内房地产巨头5年来的营收变化情况,可以发现融创中国的营收曲线与主流房企基本一致。同样的,短期和长期负债的增幅,也和营收的增幅相匹配,并未出现非常明显的异常。

净利润保持稳定

2017年之前,融创中国的高速发展并没有带来净利润的上升,反倒是由于借款金额巨大导致越来越多的财务费用蚕食了利润空间。

2013-2016年,融创中国连续4年来的净利润几乎没有太大波动,这与其特殊的发展模式有关,与大多数房地产公司不同的是,融创中国主要通过并购拿地。在并购完成后,拿到的基本上是已经完工或者接近完工的项目,融创中国即以较低的价格甚至成本价出售,大大拉低了净利率,从而影响净利润的增长。

融创中国在2017年半年报业绩发布会上表示,随着后期高利润项目的结转并表,加上公司放缓并购及扩张步伐,融创盈利指标会呈现增长。

根据融创中国在各个渠道的表态可以了解到,公司将暂停拿地,暂停拿地意味着借款大幅减少,利息支出会大大降低。这也是一个转型的信号,暂停扩张规模会让公司有難得的喘息机会。截至2017年半年报,融创中国已售未结转收入超过2000亿元,对应的毛利率超过25%,由于房地产行业确认收入的滞后性,这些售房款在后续正式转变为账面收入后,净利润将不断恢复,报表将变得更好看。

果然,融创中国公布的2017年年报显示,公司实现毛利136.3亿元,同比增长181.1%;毛利率20.7%,较2016年同期的13.7%提升7个百分点;实现净利润110.0亿元,同比大增344%。

净利润得到改善后,融创中国的另一个核心指标——市盈率也会跟着变好。此前有机构根据2016年的盈利数据计算,认为融创中国的市盈率过高,并不值得持有。然而,2017年年报公布后,融创中国的静态市盈率已大幅降低。如果下个年度的年报中,融创中国的每股收益仍能够翻番,就算股价不变,市盈率也会大大降低。

对于融创中国这种发展中、转型中的房地产企业来说,简单的根据市盈率的数值进行判断是不合理的,需要结合其预计收入、利润情况综合分析。

充裕的现金流

尽管资产负债率很高,但融创中国却并不缺钱。截至2017年年底,公司拥有账面现金及现金等价物967.2亿元(剔除282.9亿元受限现金后为684.3亿元),同比增长38.5%。

如果单纯从资产负债表看,融创中国流动负债为3857亿元,简单对比的话,现金无法覆盖负债。

但通过拆解融创中国流动负债可以发现,其中相当一部分是预收客户的房款(截至2017年半年报为623亿元)——这是一部分实际上已经实现但尚未结转的收入,919亿元为应付关联方的款项,实际真正需要短期支付的款项要少很多。

孙宏斌曾在2017年7月的业绩沟通会上称,融创中国的现金流是历史上最好的时候。

他表示,到2017年6月30日,融创中国除去即将还债的部分,能动用的现金将近500亿元;其次,融创中国的回款率和销售额基本持平;再加上2016年10月1日后因为感觉地价太贵,融创中国基本停止在公开市场买地,把现金都留作并购之用。

对于融创中国与万达交易,孙宏斌表示只有300多亿元的资金压力,以融创中国的现金流情况来看,没有压力。

2017年业绩发布后,孙宏斌仍认为“融创是一家安全的企业”。他在业绩会上直言,“很多人说风险,但这些数字摆在这里。”截至2017年12月31日,融创中国拥有账面现金及现金等价物967.2亿元,营运充足。

同时,孙宏斌称,“我们2018年就一个目标,就是去杠杆,这个行业就一个风险,就是地买贵了,控制买地的节凑,降负债率,去杠杆,让公司安全。所有人都要重视这次调控,市场变化也是不可忽视的。”

对于对万达的并购,孙宏斌表示,“并购万达别人说是敏感资产,但万达是第一个找我谈的,原因主要还是我们名声好,一方面是硬实力,这是TO C的,一方面是软实力,是信用、口碑,这是TO B的,这也是我们为什么总能并购成功的原因。”

需要警惕的隐患

通过以上主要经营指标的对比,融创中国的业绩似乎还是很不错的,但其财务状况仍存在着隐忧,只是不那么太糟糕而已。

首先,应收账款的增幅远大于营收。房地产企业在营收扩大的同时,应收款项类似比例增加是正常现象。但是融创中国的应收款项比例增长过快,主要增加的是应收关联方款项。考虑到融创中國对乐视、万达等一系列的并购,应收款项中存在着关联交易过大的风险。

其次,净利润不足以覆盖利息支出。由于高杠杆运作,不断的通过借贷并购、买地,融创中国的利息支出一直居高不下,从而带来的风险也是显而易见的。2016年,融创中国利息支出达到22亿元,而其净利润只有24.8亿元;2017年,情况有所好转,公司利息支出达到53亿元,约占净利润的一半。

再次,投资收益2013年以来首次出现负数。由于收购乐视的影响,融创中国自2013年以来首次出现了投资收益负数(-109亿元),大大拉低了净利润,主要原因是联营公司减值损失。2014年,融创中国开始走大规模并购的路子后,历年投资收益约在13亿元到22亿元之间,但乐视的并购说明,融创中国的大手笔也并非是精准和睿智的,在乐视的背后,是否还有隐藏的暂时未浮出水面的投资失误呢?

总之,投资者在对上市公司进行分析和评估的时候,不能简单机械的按照各项指标去生搬硬套,需要结合同行业的情况进行综合对比,不同的行业有不同的特点,行业龙头的对应指标最能说明问题,如果该企业的指标与行业龙头比差别并不太大,那么就算其指标暂时比较难看,也是值得持有的。