中华传统家庭美德视*域的个人所得税改革

——我国香港特区薪俸税及个人入息课税的启示

2018-04-09漆亮亮

◆漆亮亮 ◆陈 莹

一、引言

中华传统家庭美德有利于引导和传承美好家风,是中华传统优秀文化的重要组成部分。2016年,习近平总书记在会见第一届全国文明家庭代表时指出:“尊老爱幼、妻贤夫安、母慈子孝、兄友弟恭、耕读传家、勤俭持家、知书达礼、遵纪守法、家和万事兴等中华民族传统家庭美德,铭记在中国人的心灵中,融入中国人的血脉中,是支撑中华民族生生不息、薪火相传的重要精神力量,是家庭文明建设的宝贵精神财富。”2017年,习近平总书记在党的十九大报告中进一步指出:“深入挖掘中华优秀传统文化蕴含的思想观念、人文精神、道德规范,结合时代要求继承创新,让中华文化展现出永久魅力和时代风采。”理论上而言,个人所得税(以下简称“个税”)具有助推家庭文明建设的功能。然而,由于我国现行个税采取简易分类征收模式,所以无法充分顾及纳税人的家庭因素,从而欠缺中华传统家庭美德元素。为弘扬中华传统家庭美德并助推家庭文明建设,我国有必要改革现行个税,使之融入中华传统家庭美德元素。

二、我国现行个税欠缺中华传统家庭美德元素

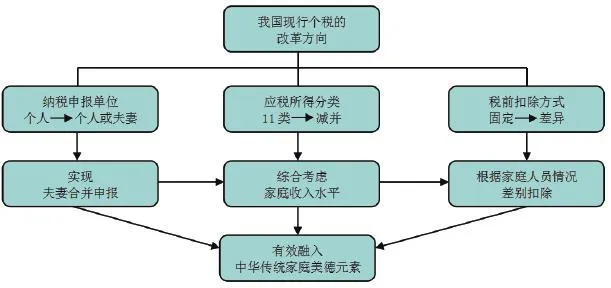

我国现行个税实行简易分类征收模式,其主要特征有三:一是纳税申报单位仅为个人,不允许夫妻或家庭合并申报;二是将个人应税所得分为11类,并分别采取不同的计税方法。其中,对工薪所得征收的个税是主体,其收入占个税总收入之比在个别年度高达70%以上;三是税前扣除方式通常为固定扣除(或不允许扣除)。除个别类型个人应税所得外,绝大多数个人应税所得在计税时,均采取固定扣除(或不允许扣除)相关成本费用的方式。这种简易分类征收模式虽能大大降低个税征收的行政成本,但无法充分顾及纳税人的家庭因素,因而无法有效融入中华传统家庭美德元素(见图1)。

图1 我国现行个税无法有效融入中华传统家庭美德元素

(一)欠缺尊老孝亲元素

尊老孝亲是最重要的中华传统家庭美德,国人也普遍认同“百善孝为先”的传统家庭观念。虽然我国极为注重弘扬尊老孝亲美德,但现实状况并不乐观。在我国人口老龄化加速的背景下,家庭(尤其是“四二一”家庭)的养老负担日益沉重。有研究显示,2020年至2040年间,我国20%~30%的老年人口将是独生子女的父母,而子女养老的人均负担将从目前的1/4至1/5上升到1/2甚至更高。随着家庭养老形势的日趋严峻,老人遭受家庭虐待的现象也日益凸显。有研究显示,我国老人遭受家庭虐待的发生率为13.3%,其中精神虐待、疏于照料和经济虐待是老人遭受虐待的主要类型。同时,简易分类征收模式削弱了我国个税的经济诱导功能,使我国个税欠缺尊老孝亲元素,主要体现为三点:一是未设置赡养老人免税额;二是不允许赡养费支出在税前扣除;三是对赡养患重疾、伤残或高龄老人的纳税人,无特殊税收优惠政策。可见,在我国现行个税下,纳税人的赡养费支出都来自其税后收入,因而家庭赡养老人的经济负担无法减轻,不利于弘扬尊老孝亲美德。

(二)欠缺夫妻和睦元素

夫妻和睦是重要的中华传统家庭美德之一,国人也普遍认同“家和万事兴”的传统家庭观念。虽然我国极为注重弘扬夫妻和睦美德,但现实状况并不乐观。近十几年来,我国夫妻婚姻关系的稳定性不断下降。民政部公布的数据显示,我国离婚率自2002年以来一直处在上升阶段,粗离婚率从2002年的0.90‰上升到2015年的2.8‰;2015年共有384.1万对夫妻办理离婚,其中民政部门登记离婚314.9万对,法院办理离婚69.3万对。同时,我国妇女遭受配偶暴力的现象也日益凸显。全国妇联和国家统计局于2010年联合组织实施的中国妇女社会地位调查显示,我国2.7亿个家庭中大约有30%存在家庭暴力,有16%的女性承认遭受过配偶的暴力,14.4%的男性承认打过自己的配偶;在离婚家庭中,夫妻间的暴力事件比例更是高达47.1%。同时,简易分类征收模式削弱了我国个税的经济诱导功能,使我国个税欠缺夫妻和睦元素,主要体现为三点:一是不允许夫妻合并申报个税;二是不允许扶养配偶的支出在税前扣除;三是对扶养患重疾或伤残配偶的纳税人,无特殊税收优惠政策。可见,在我国现行个税下,夫妻经济利益的一体性没有得到足够重视,纳税人扶养无收入(或低收入)配偶的所有支出都来自其税后收入,因而传统家庭(如“男主外、女主内”家庭)的经济负担无法减轻,不利于弘扬夫妻和睦美德。

(三)欠缺父爱母慈元素

父爱母慈是重要的中华传统家庭美德之一,国人也普遍认可“母慈则子壮”的传统家庭观念。虽然我国极为注重弘扬父爱母慈美德,但现实状况并不乐观。近十几年来,我国育儿支出快速攀升,已占家庭平均收入的近50%,其中教育支出成为最主要的负担。2016年全面二孩生育政策实施后,未来的家庭育儿总支出必将进一步提升。随着育儿支出的快速攀升,很多父母产生“育儿焦虑症”,极易引发针对未成年子女的家庭暴力行为。全国妇联和国家统计局于2010年联合组织实施的中国妇女社会地位调查显示,我国10岁至17岁的未成年人遭受来自父亲和母亲家庭暴力的比例分别为43.3%和43.1%。然而,这一严重状况通常被视为“教育子女的家务事”,并未得到社会充分关注。同时,简易分类征收模式削弱了我国个税的经济诱导功能,使我国个税欠缺父爱母慈元素,主要体现为三点:一是仅对独生子女补贴和托儿补助费不征税,而并未设置抚养子女免税额;二是不允许抚养费支出在税前扣除;三是对抚养患重疾或伤残子女的纳税人,无特殊税收优惠政策。可见,在我国现行个税下,纳税人的抚养费支出大都来自其税后收入,因而家庭抚养子女的经济负担无法减轻,不利于弘扬父爱母慈美德。

(四)欠缺兄友弟恭元素

兄友弟恭是重要的中华传统家庭美德之一,国人也普遍认可“兄弟敦和睦”的传统家庭观念。虽然我国极为注重弘扬兄友弟恭美德,但现实状况并不乐观。尽管我国目前尚无直接针对兄弟姊妹关系状况的权威调查研究证据,但根据各种媒体的报道以及各地法院受理的兄弟姐妹经济纠纷案件量,可以认为兄弟姐妹之间在存在利益冲突的情况下难以保持兄友弟恭的美德。由于我国长期实行计划生育政策,使得可能发生兄弟姐妹不和睦的人口比例日益缩小,但随着普遍二孩生育政策的实施,未来这一问题将会日益凸显。同时,简易分类征收模式削弱了我国个税的经济诱导功能,使其欠缺兄友弟恭元素,主要体现为三点:一是未设置扶养兄弟姐妹免税额;二是不允许扶养费支出在税前扣除;三是对扶养患重疾或伤残兄弟姐妹的纳税人,无特殊税收优惠政策。可见,在我国现行个税下,纳税人的扶养费支出都来自其税后收入,因而纳税人扶养兄弟姐妹的经济负担无法减轻,不利于弘扬兄友弟恭美德。

三、蕴涵中华传统家庭美德元素的我国香港特区薪俸税及个人入息课税

虽然中西方文化在我国香港特区得到了交融,但中华传统优秀文化对我国香港特区的影响更为内在和根本。2017年,习近平总书记在我国香港特区明确提出,“希望香港弘扬中华传统优秀文化,推动同内地的文化交流合作”。我国香港特区的薪俸税及个人入息课税均属于个税。其中,薪俸税是对自然人的受雇所得征收,个人入息课税是对自然人的综合所得征收。薪俸税及个人入息课税蕴涵了尊老孝亲、夫妻和睦、父爱母慈和兄友弟恭等中华传统家庭美德元素,对我国个税改革具有较大的启发和借鉴意义。

(一)蕴涵尊老孝亲元素

薪俸税及个人入息课税设有“供养父母及供养祖父母或外祖父母免税额”“供养父母及供养祖父母或外祖父母额外免税额”和“长者住宿照顾开支扣除上限”。纳税人必须赡养老人,才有可能享有上述免税额或扣除上限,从而降低税负。就此而言,薪俸税及个人入息课税鼓励纳税人赡养老人,因而蕴涵了尊老孝亲元素。

1.“父母”和“祖父母或外祖父母”的“宽定”

一是身份界定宽。“父母”不仅包括纳税人的亲生父母、养父母或继父母,还包括纳税人配偶(包括已故配偶)的亲生父母、养父母或继父母;“祖父母或外祖父母”不仅包括纳税人的亲生祖父母、亲生外祖父母、养祖父母、养外祖父母、继祖父母或继外祖父母,还包括纳税人配偶(包括已故配偶)的亲生祖父母、亲生外祖父母、养祖父母、养外祖父母、继祖父母或继外祖父母。这一界定范围大于各国(地区)民法中对“父母”“祖父母或外祖父母”的界定范围,更多体现了中华传统家庭观念。二是年龄界定宽。赡养的“父母”“祖父母或外祖父母”只需年满55岁,纳税人即可申请“供养父母及供养祖父母或外祖父母免税额”。如果赡养的“父母”“祖父母或外祖父母”年满60岁或虽未满60岁但属于伤残人士,纳税人可申请额度更高的“供养父母及供养祖父母或外祖父母免税额”。老人年龄起点低以及根据年龄等级和伤残情况设置免税额的做法,无疑蕴涵了尊老孝亲元素。

2.免税额和扣除上限的“同住”导向

免税额和扣除上限的设定极为鼓励纳税人与老人共同居住。通常情况下,纳税人只有在纳税年度内连续超过6个月与老人同住且承担老人部分生活费用,才可申请“供养父母及供养祖父母或外祖父母免税额”。如果未与老人同住或未达到与老人连续同住的时间标准,那么纳税人每纳税年度赡养老人的费用必须不少于1.2万元港币,才可申请该免税额。如果在纳税年度内全年连续与老人同住且承担老人部分生活费用,纳税人还可再额外申请“供养父母及供养祖父母或外祖父母额外免税额”。如果老人为伤残人士,纳税人还可再额外申请“伤残受养人免税额”。如果老人居住在养老机构,那么纳税人不可申请上述免税额,但为老人支付给养老机构的费用只要不超过“长者住宿照顾开支扣除上限”,可据实在税前扣除。除“长者住宿照顾开支扣除上限”外,上述免税额还与赡养的老人数紧密相关。自2011—2012纳税年度至今,我国香港特区已先后多次调高上述免税额和扣除上限。目前(2017—2018纳税年度)上述免税额和扣除上限的具体数额见下表。

蕴涵中华传统家庭美德元素的我国香港特区薪俸税及个人入息课税表 单位:港元

(二)蕴涵夫妻和睦元素

薪俸税及个人入息课税设有“合并评税”和“已婚人士免税额”。纳税人必须扶养配偶,才有可能享有上述免税额或评税方式,从而降低税负。就此而言,薪俸税及个人入息课税鼓励纳税人扶养配偶,因而蕴涵了夫妻和睦元素。

1.婚姻的“严定”

一是不承认事实婚姻。与英美等西方国家承认事实婚姻不同,我国香港特区法律不承认事实婚姻。因此,在薪俸税及个人入息课税中,“婚姻”特指在婚姻注册处注册的合法婚姻。不承认事实婚姻,有利于减少不谨慎的婚前性行为,有利于维护婚姻关系的严肃性和稳定性。二是不承认同性婚姻。与英美等西方国家承认同性婚姻的合法性不同,我国香港特区法律不承认任何形式的同性婚姻,也不承认任何国家(地区)的合法同性婚姻。因此,在薪俸税及个人入息课税中,“婚姻”特指由男性与女性建立的异性婚姻关系,“丈夫”是指已婚男性,“妻子”则指已婚女性。不承认同性婚姻,体现了“阴阳结合”的中华传统婚姻观念。

2.评税方式和免税额的“同居”导向

评税方式和免税额的设定较为鼓励夫妻同居。对一方薪俸收入低于“基本免税额”的夫妻而言,选择“合并评税”方式可充分利用“基本免税额”来降低夫妻整体税负。对一方无任何薪俸收入的夫妻而言,纳税人可直接申请两倍于“基本免税额”(适用于单个人)的“已婚人士免税额”。如果扶养的配偶为伤残人士,纳税人还可额外申请“伤残受养人免税额”。然而,纳税人只有在夫妻未分居或者虽夫妻分居但有扶养或经济上支持对方的情况下,才可申请上述评税方式和免税额。自2011—2012纳税年度至今,我国香港特区已先后两次调高上述免税额。目前(20172018纳税年度)上述免税额的具体数额见表1。

(三)蕴涵父爱母慈元素

薪俸税及个人入息课税设有“子女免税额”“子女出生免税额”和“单亲免税额”。纳税人必须抚养子女,才有可能享有上述免税额,从而降低税负。就此而言,薪俸税及个人入息课税鼓励纳税人抚养子女,因而蕴涵了父爱母慈元素。

1.“子女”界定的“宽严相济”

一方面是身份界定宽。“子女免税额”中的“子女”不仅包括纳税人的亲生子女、领养子女和继子女,还包括纳税人配偶(及前配偶)的亲生子女、领养子女和继子女。这一界定范围大于各国(地区)民法中对“子女”的界定范围,更多体现了中华传统家庭观念。另一方面是条件限定严。“子女免税额”中的“子女”必须未婚,并同时符合以下任一条件:未满18岁;年满18岁但未满25岁,并在大学、学校或其他类似的教育机构接受全日制教育;年满18岁,但因身体或精神问题无能力工作。这些限定条件既符合“结婚成家”的中华传统家庭观念,也蕴涵了父爱母慈元素。

2.免税额的“养育”导向

免税额的设定极为鼓励纳税人养育子女。纳税人如果要申请“子女免税额”,必须在纳税年度内支付子女的生活费和教育费。在每名子女出生的纳税年度,纳税人可再额外申请“子女出生免税额”。如果抚养的子女为伤残人士,纳税人还可再额外申请“伤残受养人免税额”。如果纳税人为单亲家庭且负责照护子女的起居生活,还可再额外申请“单亲免税额”。其中,“子女免税额”和“伤残受养人免税额”还与抚养的子女数紧密相关。自2011—2012纳税年度至今,我国香港特区已先后两次调高上述免税额。目前(2017—2018纳税年度)上述免税额的具体数额见表1。

(四)蕴涵兄友弟恭元素

薪俸税及个人入息课税设有“供养兄弟姊妹免税额”。纳税人必须扶养兄弟姊妹,才有可能享有该项免税额,从而降低税负。就此而言,薪俸税及个人入息课税鼓励纳税人扶养兄弟姊妹,可谓蕴涵了兄友弟恭元素。

1.“兄弟姊妹”界定的“宽严相济”

一方面是身份界定宽。“供养兄弟姊妹免税额”中的“兄弟姊妹”不仅包括纳税人(及配偶)的亲生兄弟姊妹和纳税人(及配偶)父母的领养子女,还包括配偶的继父与前妻(或继母与前夫)所生的子女和已故配偶的兄弟姊妹。这一界定范围大于各国(地区)民法中对“兄弟姊妹”的界定范围,更多体现了中华传统家庭伦理观。另一方面是条件限定严。“供养兄弟姊妹免税额”中的“兄弟姊妹”必须未婚,并同时符合以下任一条件:未满18岁;年满18岁但未满25岁,并在大学、学校或其他类似的教育机构接受全日制教育;年满18岁,但因身体或精神问题无能力工作。这些限定条件既符合“结婚成家”的中华传统家庭观念,也蕴涵了兄友弟恭元素。

2.免税额的“扶养”导向

免税额的设定较为鼓励纳税人扶养兄弟姊妹。纳税人如要申请“供养兄弟姊妹免税额”,必须在纳税年度内独力或主力扶养兄弟姊妹。如果扶养的兄弟姊妹为伤残人士,纳税人还可再额外申请“伤残受养人免税额”。其中,“伤残受养人免税额”还与扶养的伤残兄弟姊妹人数紧密相关。自2011—2012纳税年度至今,我国香港特区已先后两次调高上述免税额。目前(2017—2018纳税年度)上述免税额的具体数额见前表。

与中华传统家庭生活方式相比,如今香港社会的家庭生活方式早已发生了较大变化,出现了日益明显的“小家庭化”趋势。然而,大多数香港居民仍保有中华传统家庭观念,家庭(或家族)成员之间的关系多呈现为“疏而不离”的状态。有学者利用我国香港特区政府中央政策组策划的“家人之间关系”随机抽样入户调查数据的研究显示,大多数香港居民仍保有中华传统家庭观念,且有较强中华传统家庭观念的香港居民享有更高的家庭生活满意度。这反映出中华传统家庭观念可与现代家庭生活方式有效相融。可以说,蕴涵中华传统家庭美德元素的薪俸税及个人入息课税既是香港社会保有中华传统家庭观念的体现,又对促进香港社会保持中华传统家庭观念发挥了积极作用。

四、融入中华传统家庭美德元素的我国个税改革路径及建议

《中共中央关于全面深化改革若干重大问题的决定》指出:“逐步建立综合与分类相结合的个人所得税制。”我国个税改革应遵循这一指导原则,并适当借鉴我国香港特区薪俸税及个人入息课税的经验,有效融入中华传统家庭美德元素。

(一)改革路径

为融入中华传统家庭美德元素,我国个税改革应有合理的路径方向(见图2)。首先,应将现行的个人单独申报模式改为个人单独申报与夫妻合并申报并存的模式。其目的主要是允许一方无收入(或低收入)的夫妻可以合并申报个税,从而适度降低税负,促进家庭公平。然后,应将现行的11类应税所得进行减并优化。可优先考虑将一些连续性收入(如工薪所得、劳务报酬所得和财产租赁所得)进行合并,以利于综合考虑家庭收入水平。最后,应将现行税前的固定扣除(或不允许扣除)改为差异化扣除。实现根据家庭的不同情况差别扣除,以改变现行税前扣除不考虑家庭人员情况的弊端,从而促进家庭公平。

图2 有效融入中华传统家庭美德元素的我国个税改革路径

(二)改革建议

我国历来注重采用法治手段弘扬中华传统家庭美德,深刻体现了中华传统的“德法相济”理念。税收属于法律,我国个税改革也应秉持“德法相济”的中华传统理念,融入中华传统家庭美德元素。

1.融入尊老孝亲元素的个税改革建议

在我国,尊老孝亲不仅是中华传统家庭美德,在很大程度上也是公民的法律义务。例如,《宪法》不仅规定“成年子女有赡养扶助父母的义务”,而且规定“禁止虐待老人”;《婚姻法》不仅规定“子女对父母有赡养扶助的义务”,而且要求“家庭成员间应当敬老”;《老年人权益保障法》不仅规定“禁止歧视、侮辱、虐待或者遗弃老年人”,而且要求“家庭成员应当尊重、关心和照料老年人”,以及要求“赡养人应当履行对老年人经济上供养、生活上照料和精神上慰藉的义务,照顾老年人的特殊需要”。

为融入尊老孝亲元素,我国个税改革可考虑如下建议:一是应设置“赡养老人扣除额”,允许有赡养老人的纳税人在其应税所得中扣除。其中,“老人”不仅应包括纳税人的直系尊亲属,还应包括纳税人配偶(及已故配偶)的直系尊亲属。同时,老人年龄标准应与我国法定退休年龄相统一。二是应设置“赡养老人附加扣除额”,对一些特殊情况允许附加扣除。如:长期与老人同住并照护老人的起居生活;赡养高龄(年满80岁)老人;赡养患重病或有伤残的老人。此外,“赡养老人扣除额”和“赡养老人附加扣除额”均应与赡养老人数紧密相关。也即,赡养的老人越多,扣除额越高。

2.融入夫妻和睦元素的个税改革建议

在我国,夫妻和睦不仅是中华传统家庭美德,在很大程度上也是公民的法律义务。例如,《宪法》不仅规定“禁止破坏婚姻自由”,而且规定“禁止虐待妇女”;《婚姻法》不仅规定“夫妻有互相扶养的义务”,而且要求“夫妻应当互相忠实,互相尊重”;《反家庭暴力法》也要求“家庭成员之间应当互相帮助,互相关爱,和睦相处,履行家庭义务”。

为融入夫妻和睦元素,我国个税改革可考虑如下建议:一是应允许夫妻合并申报个税,并设置“已婚人士免税额”。其中,“已婚人士免税额”应为“个人基本免税额”的两倍。对配偶一方收入较低(或无收入)的情况,应允许夫妻选择合并申报(或直接适用“已婚人士免税额”)来降低夫妻整体税负。二是应设置“已婚人士附加扣除额”,对一些特殊情况允许附加扣除。如:扶养患重疾或有伤残的配偶。三是应将“离婚奖励”改为“离婚惩罚”。如:改变现行对夫妻离婚财产分割免征个税的规定,堵塞通过“假离婚”方式获取各种经济利益的漏洞。上述改革建议可使个税具有“结婚奖励”性质,从而增强夫妻经济利益的一致性,有利于促进夫妻和睦。

3.融入父爱母慈元素的个税改革建议

在我国,父爱母慈不仅是中华传统家庭美德,在很大程度上也是公民的法律义务。例如,《宪法》不仅规定“父母有抚养教育未成年子女的义务”,而且规定“禁止虐待儿童”;《婚姻法》不仅规定“父母对子女有抚养教育的义务”;而且要求“家庭成员间应当爱幼”;《未成年人保护法》不仅规定“父母或者其他监护人应当创造良好、和睦的家庭环境,依法履行对未成年人的监护职责和抚养义务”,还要求“不得歧视女性未成年人或者有残疾的未成年人”;《反家庭暴力法》还进一步规定“未成年人的监护人应当以文明的方式进行家庭教育,依法履行监护和教育职责,不得实施家庭暴力”。

为融入父爱母慈元素,我国个税改革可考虑如下建议:一是应设置“抚养子女扣除额”,允许抚养子女的纳税人在其应税收入中扣除。其中,“子女”不仅应包括纳税人的直系亲属,还应包括纳税人配偶(或前配偶)的直系亲属。同时,“子女”应未婚,并同时符合以下任一条件:未满18岁;年满18岁但未满25岁,并在大学、学校或其他类似的教育机构接受全日制教育;年满18岁,但因身体或精神问题无能力工作。二是应设置“抚养子女附加扣除额”,对一些特殊情况允许附加扣除。如:抚养患重疾或有伤残的子女;单亲家庭抚养子女。此外,“抚养子女扣除额”和“抚养子女附加扣除额”均应与抚养子女数相关。也即,抚养的子女越多,扣除额越高。当然,对抚养不符合我国生育政策的子女(如超生子女和非婚生子女),不应享受上述扣除额。

4.融入兄友弟恭元素的个税改革建议

在我国,兄友弟恭不仅是中华传统家庭美德,在特定情况下也是公民的法律义务。例如,《婚姻法》不仅规定“有负担能力的兄、姐,对于父母已经死亡或父母无力抚养的未成年的弟、妹,有扶养的义务”,而且规定“由兄、姐扶养长大的有负担能力的弟、妹,对于缺乏劳动能力又缺乏生活来源的兄、姐,有扶养的义务”;《老年人权益保障法》还进一步规定“由兄、姐扶养的弟、妹成年后,有负担能力的,对年老无赡养人的兄、姐有扶养的义务”。

为融入兄友弟恭元素,我国个税改革可考虑如下建议:一是应设置“扶养兄弟姐妹扣除额”,允许扶养兄弟姐妹的纳税人在其应税收入中扣除。其中,“兄弟姐妹”应与我国民法中的“兄弟姐妹”统一。即:不仅包括同父母的兄弟姐妹、同父异母或同母异父的兄弟姐妹,还包括养兄弟姐妹、有扶养关系的继兄弟姐妹。同时,“兄弟姐妹”应未婚,并同时符合以下任一条件:未满18岁;年满18岁但未满28岁,并在各类全日制教育机构接受教育;虽年满18岁,但因身体或精神问题无能力工作。二是应设置“扶养兄弟姐妹附加扣除额”,对一些特殊情况允许附加扣除。如:父母已经死亡,扶养未成年的弟妹;扶养患重疾或有伤残的兄弟姐妹。此外,“扶养兄弟姐妹扣除额”和“扶养兄弟姐妹附加扣除额”均应与扶养的兄弟姐妹数紧密相关。也即,扶养的兄弟姐妹越多,扣除额越高。当然,对扶养不符合我国生育政策出生的兄弟姐妹(如超生的兄弟姐妹和非婚生的兄弟姐妹),不应享受上述扣除额。

参考文献:

[1]漆亮亮.尊老孝亲文化与税收优待制度[J].中国税务,2016,(7).

[2]漆亮亮.义门同居与“孝悌”税收[J].中国税务,2017,(3).

[3]陈雯.“四二一”家庭结构假设与家庭养老压力事实[J].华中师范大学学报(人文社会科学版),2012,(5).

[4]伍小兰,李晶.中国虐待老人问题现状及原因探析[J].人口与发展,2013,(3).

[5]宋秀岩.新时期中国妇女社会地位调查研究[M].北京:中国妇女出版社,2013.

[6]赵永佳,丁国辉,黄子为,尹宝珊.现代香港人的传统家庭观念[J].当代港澳研究,2014,(4).

[7]胡荣明.传统赋役减免制度的亲属伦理旨趣新探——兼论未来中国个人税负法制的亲伦改良[J].杭州师范大学学报(社会科学版),2014,(1).