企业政治关联与过度投资的相关性研究

——基于我国民营上市公司的经验证据

2018-03-30郭世辉朱雨辰

郭世辉,朱雨辰

(西北大学 经济管理学院, 陕西 西安 710127)

一、引 言

政治关联指企业与政府部门或拥有政治权力的个人之间形成的一种特殊而非正式的政企关系。企业政治关联普遍存在于各个国家中。由于我国制度因素的特殊性,国企具备天然政治背景,获得各种资源的能力更强,而民营企业并不具备这种优势,受发展驱动拥有强烈的意愿主动建立政治关联。实际上,民营企业往往选择聘请前任政府官员到企业任职,或是民营企业家主动竞选人大代表、政协委员或党代表,直接进入或设法靠近政府资源岗位。

已有研究表明,政治关联同时存在两种效应,即“扶持之手”的正效应和“攫取之手”的负效应。一方面,民企政治关联通过企业家当选人大代表、政协委员或接受政府委派高管等方式具有政治资源,可显著提升融资便利性、增大税收优惠力度以及加强产权保护程度,极大改善企业外部资源环境,满足内部资源需求,促使民营企业主动通过高管建立政企关系[1-3]。另一方面,政治关联也可能导致企业正常经营行为被扭曲:关联关系引发的政府干预易造成信贷资源配置效率降低,雇员薪酬成本也随着政治目标的承担而增多,显著降低企业会计稳健性[4]。政治资源的诅咒效应显著阻碍了企业创新活动,通过降低市场竞争力、助长过度投资等方式影响企业创新,导致企业技术创新乏力、资源分散并产生挤出效应[5]。政治关联可能使民企具有更多的资金来源,但这些企业并不一定具备将获得的政治资源和经济资源转变为竞争力乃至财务绩效的能力,往往导致企业过度投资问题更加严重。随着政治关联程度的逐渐升高,过度投资水平也越高,当企业实际控制人和董事会同时具备政治背景时,过度投资问题更加严重[6]。政治关联促使管理者产生盲目自信心理,那些具有政治背景的高管往往认为其自身能力显著提升,“官员型”高管所产生的过度自信心理远大于“代表委员型”,投资决策异化更严重[7]。

梳理已往研究发现,有关政治关联的规范和定性研究较多,实证、定量成果相对较少。同时,研究政治关联单个因素与过度投资关系成果较多,多因素整体性对过度投资综合作用的研究文献极少。本文拟以我国沪、深两市A股民营上市公司为研究样本,以2013-2015年经验数据实证研究我国民营企业政治关联与过度投资的相关性,从政治关联存在性、政治关联程度与强度以及政治关联类型三个维度构建综合分析模型,实证分析多个政治关联因素与过度投资之间的关系。

二、理论分析与研究假设

为满足政绩目标,地方政府有强烈动机伸出“攫取之手”,将社会稳定、经济发展、地方就业、政府责任等转嫁至其所关联企业,导致关联企业承担过多政策负担。政治关联民营企业为维持外部资源输入通道,会投入更多人力、物力和财力以确保政治关系存在,往往发生非效率投资行为,导致过度投资。随着关联关系强度的增大、层级的增高,民营企业承担的政府责任也越多,在政府“扶持之手”作用下融资规模扩大,过度投资问题更加严重。实际上,我国民营企业建立政治关联的根本目的在于通过构建政企关系以改善外部资源环境,实现其利益最大化。当关联企业管理者具有一定政治背景时,可能会认为自身驾驭能力显著提升,产生盲目自信的心理状态,引发过度投资行为。基于上述分析,本文提出假设1:

H1:政治关联会引发民营企业过度投资。相比于无关联的民营企业,政治关联企业过度投资水平更高。

民营上市公司具有政治关联的董事人数越多,占比越大,会越广泛地与政府打交道,获取政治资源的概率就越大,发生过度投资行为的可能性也越高。同时,高管政治关联层级越高,可获取的政治资源就越多,由此带给企业更多发展机会,受政府干预影响,企业承受的政策性负担会较高,发生过度投资的概率和程度也更强。由此,本文提出假设2:

H2a:政治关联程度会促进民营企业过度投资。民营企业政治关联程度越高,过度投资水平也越高。

H2b:政治关联强度会加重民营企业过度投资。民营企业过度投资水平随政治关联强度增强而升高。

以往研究对政治关联范围的认定仅局限于企业董事长与总经理,忽视董事会成员的群体决策作用。随着市场机制的不断完善,独立董事在上市公司治理作用的表现越来越受到重视。独立董事一般具有较高社会地位,为维持自身声誉稳健,不会武断地因企业业绩要求而出现监督缺位。因此,当企业中独立董事具有政治关联背景时,考虑自身声誉,其公司治理作用能够有效提升董事会决策能力,降低过度投资发生的可能性,从而提升投资效率。

与独立董事监督治理不同,当企业高管以政治关联背景获得外部资源时,易形成过度自信心理,往往造成更严重的过度投资。戚拥军、冯楚立、尹开国等人认为,管理者过度自信会引起过度投资问题,并且股权集中度和股权制衡度的提高不仅不能缓解公司过度投资行为,反而加剧过度投资,但独立董事的加入随着人数的增多可适当缓解过度投资局面[8]。从融资来看,政治关联虽然缓解了企业融资约束,为企业带来大量自由现金流,但代理问题的存在会诱使高管在机会主义驱动下将自由现金投资于净现值不佳甚至为负的项目上,发生过度投资行为。为巩固和增强政治关联,民营企业可能会迫于政府扩大投资的压力而投资不利于企业价值最大化的项目,从而导致过度投资。基于以上分析,考虑董事会成员利益与职位设置的差异,提出假设3:

H3a:独立董事型政治关联会缓解或抑制民营企业过度投资。

H3b:其他高管型政治关联会加剧或促进民营企业过度投资。

三、研究设计

(一)样本选择与数据来源

本文选取2013-2015年沪、深两市A股上市的民营公司为样本,最终控制人为个人或家族的公司。民营上市公司财务数据来自国泰安数据库(CSMAR);政治关联数据主要通过手工整理而得,具体方法为:从国泰安上市公司人物特征数据库中导出高管政治背景信息,与民营上市公司高管综合资料进行对比确认,手工整理样本企业政治信息。根据研究需要,对样本公司进行以下筛选:(1)剔除发起上市时非自然人或民营企业控制的公司;(2)剔除最终控制人披露不详的公司;(3)剔除金融业公司;(4)剔除同时在B股或H股上市公司;(5)剔除ST或*ST公司;(6)剔除有缺失值的公司。经过以上处理,最终得到3年共536个样本企业,其中,2013年有172个,2014年有198个,2015年有166个。数据整理工作主要通过EXCEL处理,统计分析则以STATA12软件完成。

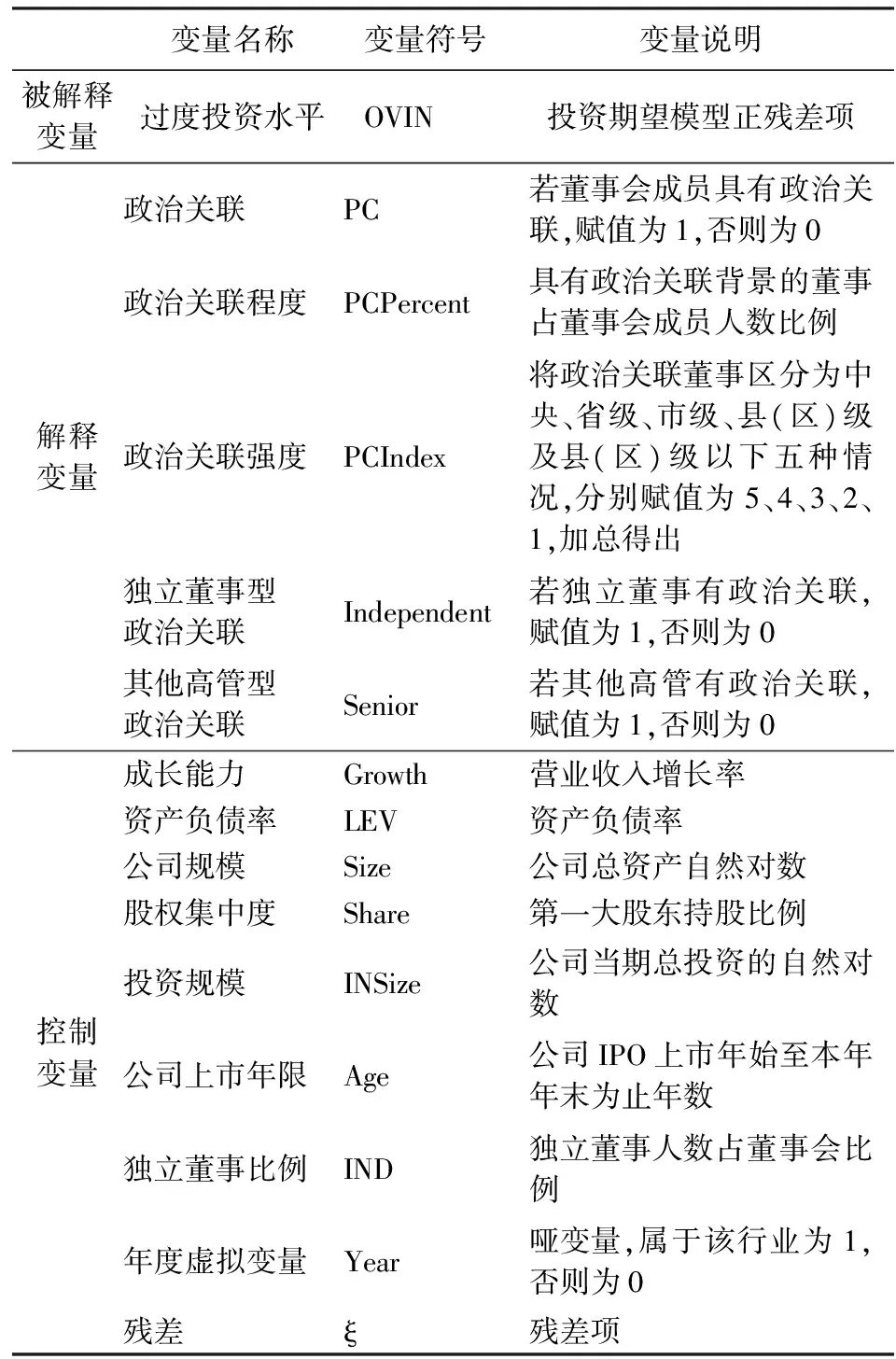

(二)研究变量

1.政治关联

政治关联即“Political Connection”,具体表现为企业高管现在或曾在政府部门任职,或企业通过选举、捐赠而形成与政府间密切联系,但不包括因政府持股所形成的关联[9]。为更全面衡量民营企业政治关联,本文选用多重维度构建政治关联轮廓,以董事会各成员是否曾经或现任人大代表、政协委员或曾在政府、军队任职为标准,设置政治关联哑变量。借鉴罗党论等人的变量赋值方法,若企业董事中至少有一人具备政治关联身份,则认定该企业为政治关联企业,赋值为1,否则为0[10];借鉴陈冬华研究,以董事会中具有政治关联背景的董事占董事会成员的人数比例作为政治关联程度变量[11];参照胡旭阳研究,将政治关联董事区分为中央、省级、市级、县(区)级及县(区)级以下五种情况,分别赋值为5、4、3、2、1,汇总加和得出政治关联强度变量[1];按董事会成员利益和职位设置不同,区分独立董事型政治关联和其他高管型政治关联,进一步分析政治关联类型对企业过度投资的影响[12]。

2.过度投资水平

Itotal,t=ΔAsset+ΔIntangible+ΔUncompleted+ΔOtherasset

=Imaintain,t+Inew,t

(1)

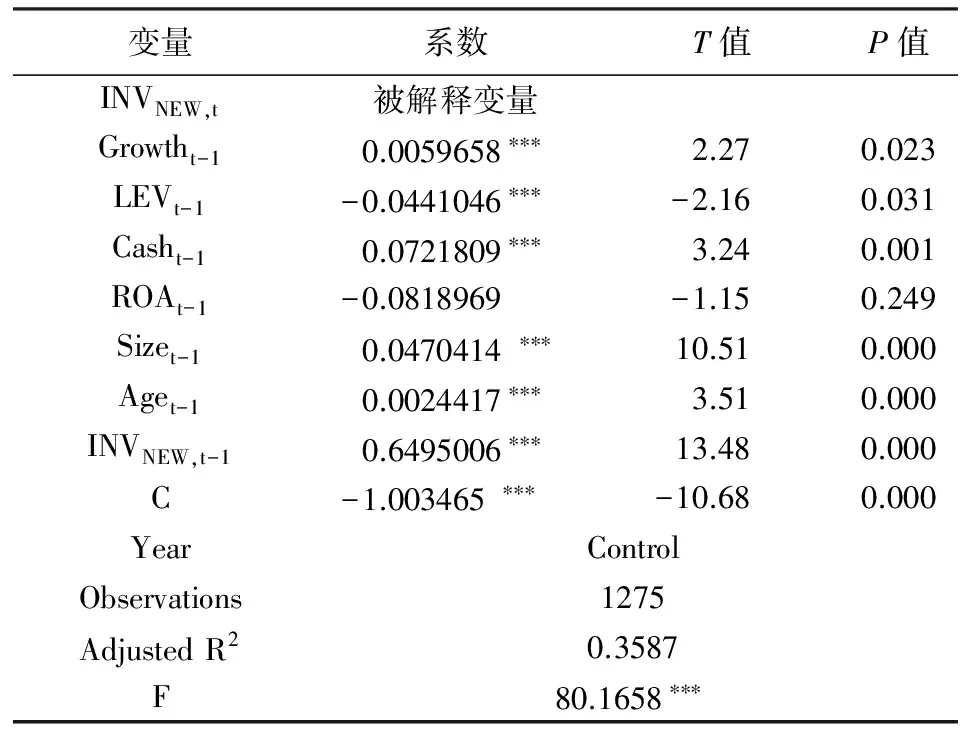

本文构建投资期望模型如(3.2)式所示:

INVNEW,t=α0+α1Growtht-1+α2LEVt-1+α3Casht-1+α4ROAt-1+α5Sizet-1+α6Aget-1+α7INVNEW,t-1+Year+ε

(2)

(2)式中,Growth表示公司成长机会,选用年初托宾Q值衡量;LEV即公司年初资产负债率;Cash表示公司货币资金,取年初货币资金与总资产之比;ROA即公司盈利能力,选用年初总资产报酬率衡量;Size为公司规模,取年初总资产的自然对数;Age即公司上市年限,为IPO年度到上年末为止年数;INVNEW,t-1表示上年新增投资水平;Year为年度虚拟变量;ε是模型残差,即过度投资水平,若残差大于0,则表示过度投资。值得注意的是,最初设置的投资期望模型中包括了行业虚拟变量,但其回归系数均偏低且不显著,并且数个行业产生了严重的多重共线性,不能拒绝为零的假设。为更准确地度量企业过度投资水平,将行业虚拟变量剔除后再次进行回归,结果如表1所示。

表1 投资期望模型

注:***,**,*分别表示在1%、5%、10%的水平上显著。

(三)检验模型

借鉴梁莱歆、冯延超[6]的研究,本文构建以下检验模型:

OVIN=β0+β1X+β2Growth+β3LEV+β4Size+β5Share+β6INSize+β7Age+β8IND+β9Year+ξ

(3)

式(3)中,OVIN表示过度投资水平,X表示解释变量,其他条件不变,X依次被替换为政治关联哑变量PC、政治关联程度PCPercent、政治关联强度PCIndex、独立董事型政治关联Independent和其他高管型政治关联Senior,即形成五个检验模型,下文称模型1-模型5。式(3)中各变量定义如表2所示。

四、实证分析

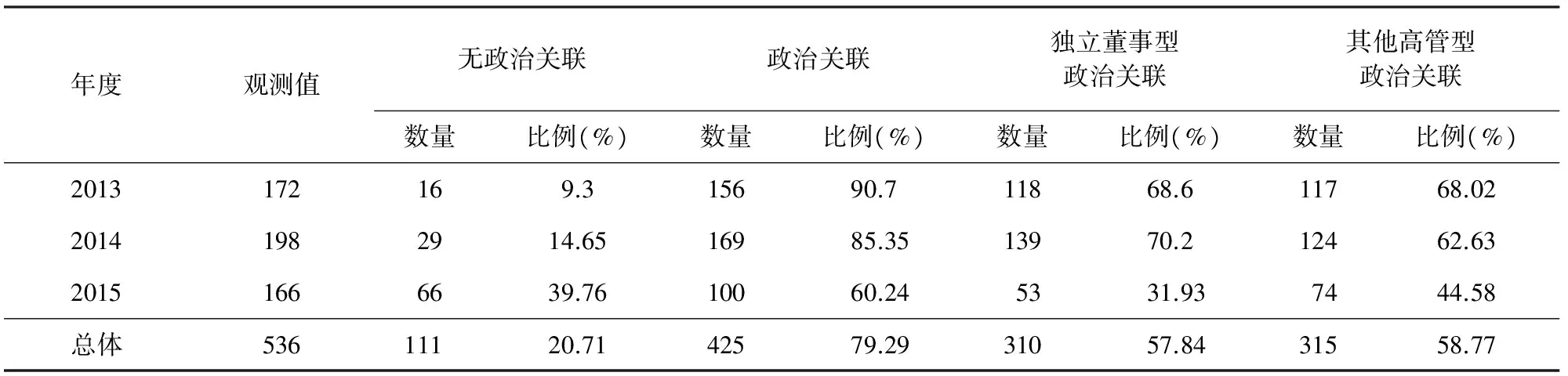

(一)描述性统计

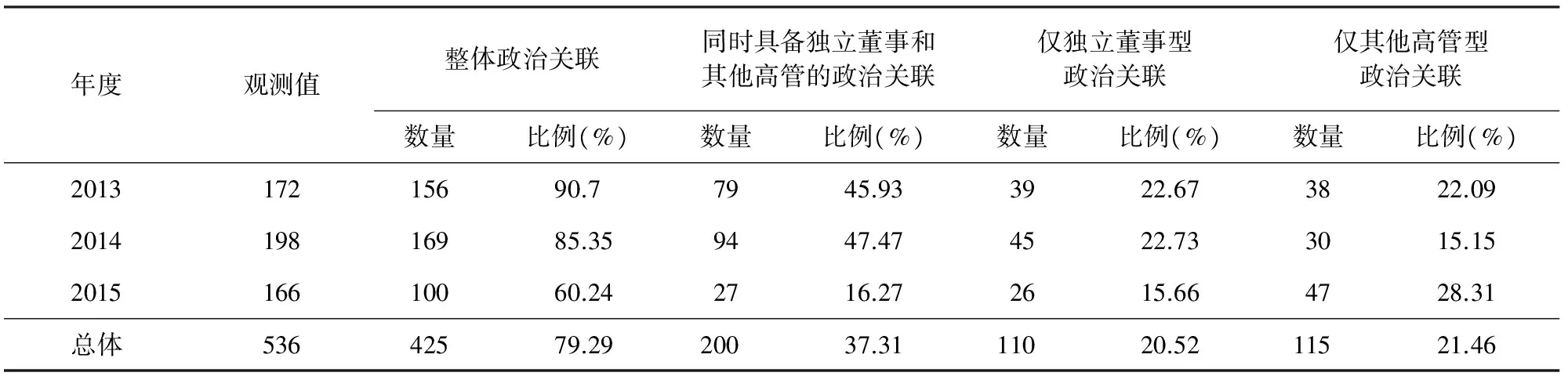

据统计,我国2013-2015年民营上市公司中过度投资企业达536个,有政治关联的企业有425个,占比79.29%,无政治关联企业仅为111个。本文将536个过度投资样本按基本情况和政治关联类型两种标准分类,相关数据如表3和表4所示。

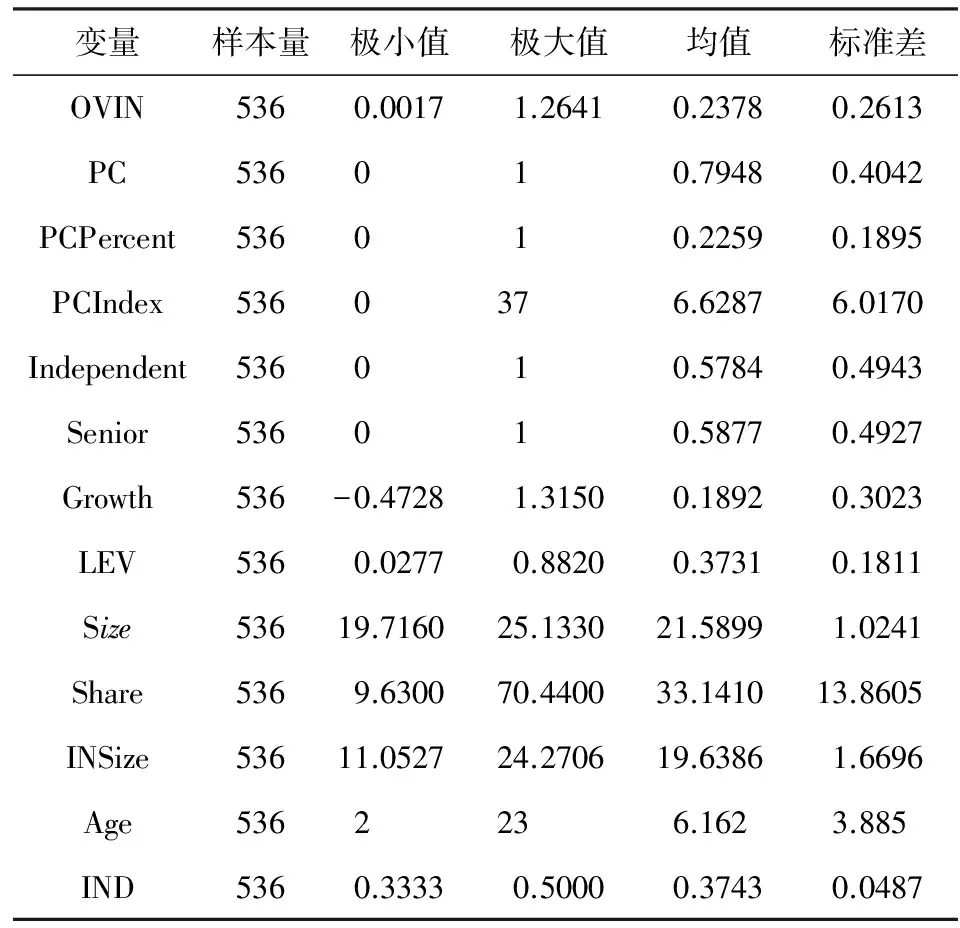

表2 变量定义

由表3可知,我国民营企业政治关联比例较高,占比高达79.29%,具有独立董事型政治关联的企业与其他高管型政治关联企业同样超过一半观测值,说明两类政治背景均会引起过度投资。从表4可知,我国民营企业中,存在仅以独立董事依据自身社会网络而建立政治关联的企业,说明独董政治关联会引起企业过度投资。值得注意的是,至少三分之一的民营企业同时存在独立董事与其他高管政治关联,说明董事会政治关系更加广泛,独立董事政治背景值得关注。基于以上分析,变量整体的描述性统计分析如表5所示。

(二)多元回归结果与分析

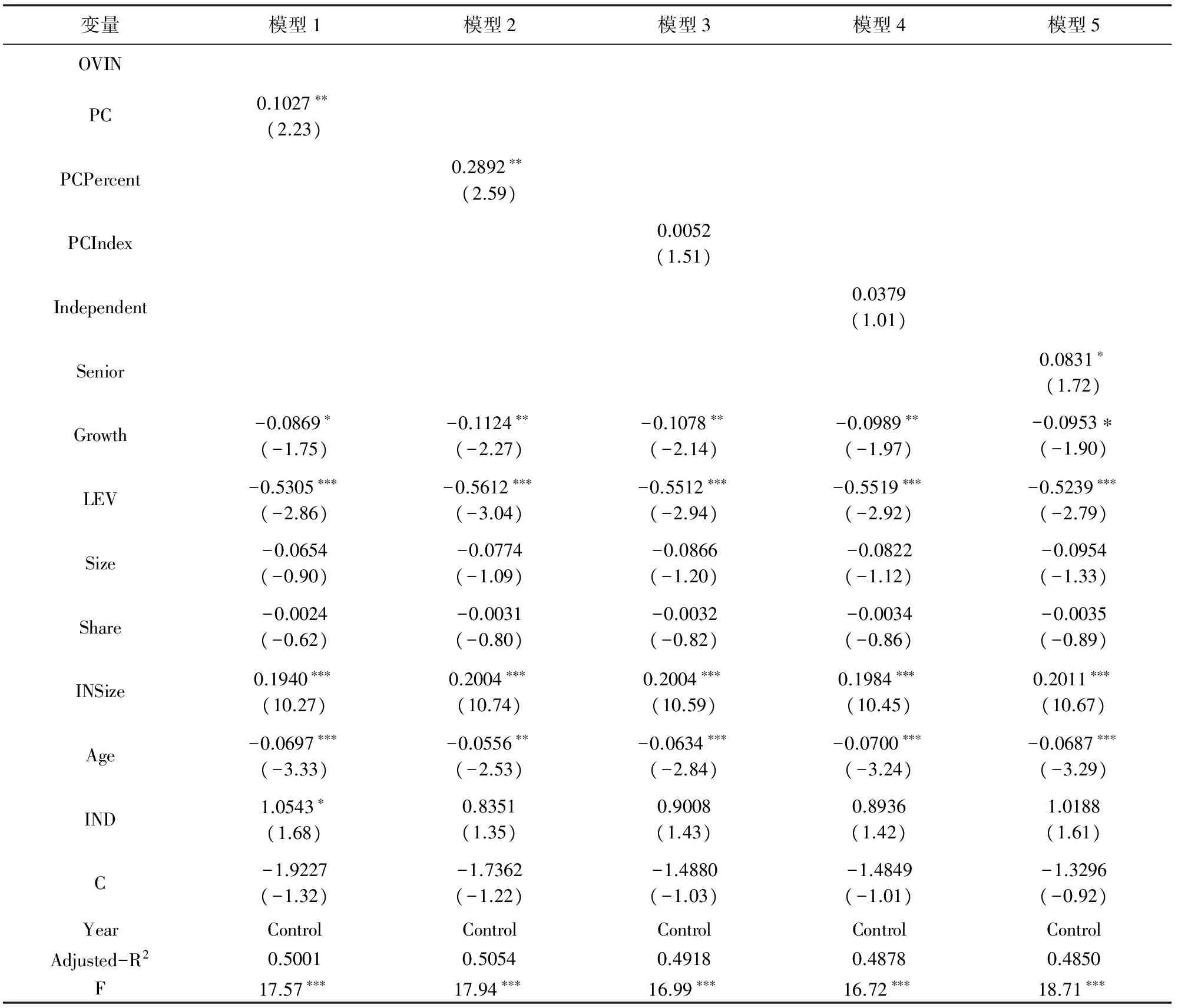

多重共线性诊断表明,模型中各变量平均VIF小于2,容忍度均大于0.5,不存在明显的多重共线性问题。由表6回归检验结果可知,政治关联与过度投资水平在5%的显著性水平下回归系数为0.1027;政治关联程度与过度投资水平在5%的显著性水平下回归系数为0.2892,而政治关联强度与过度投资水平之间系数为0.0052,正相关但不显著。该实证结果与假设H1和H2a一致,但与假设H2b并不一致,即政治关联、政治关联程度与过度投资水平呈现显著的正相关关系,而政治关联强度与过度投资水平之间正相关但不显著。

表3 政治关联基本情况

表4 政治关联类型

表5 变量整体描述性统计

由表6中模型4和模型5的回归检验结果可知,独立董事型政治关联与过度投资水平之间系数为0.0379,并不显著,而其他高管型政治关联在10%的显著性水平下与过度投资水平回归系数为0.0831,表明独立董事并没有抑制企业过度投资,反而呈正向不显著的促进作用,其他高管型政治关联则显著促进企业过度投资,从而支持了H3b,但假设H3a没有通过检验。由此可知,民营企业政治关联程度越高,过度投资水平也越高,并且这种效果在其他高管型政治关联企业中更加明显,而政治关联强度的增强和独立董事型政治关联的建立对民营企业过度投资水平的影响并不显著。同时,公司上市时间越久、成长性越好、资产负债率越高,公司发生过度投资的可能性越低;但投资规模越大、独立董事比例越高,公司过度投资水平也越高。

表6 回归检验结果

注:括号内是对应的T值;***、**、*分别表示在1%、5%、10%的水平上显著。

表7 稳健性检验

注:括号内是对应的T值;***、**、*分别表示在1%、5%、10%的水平上显著。

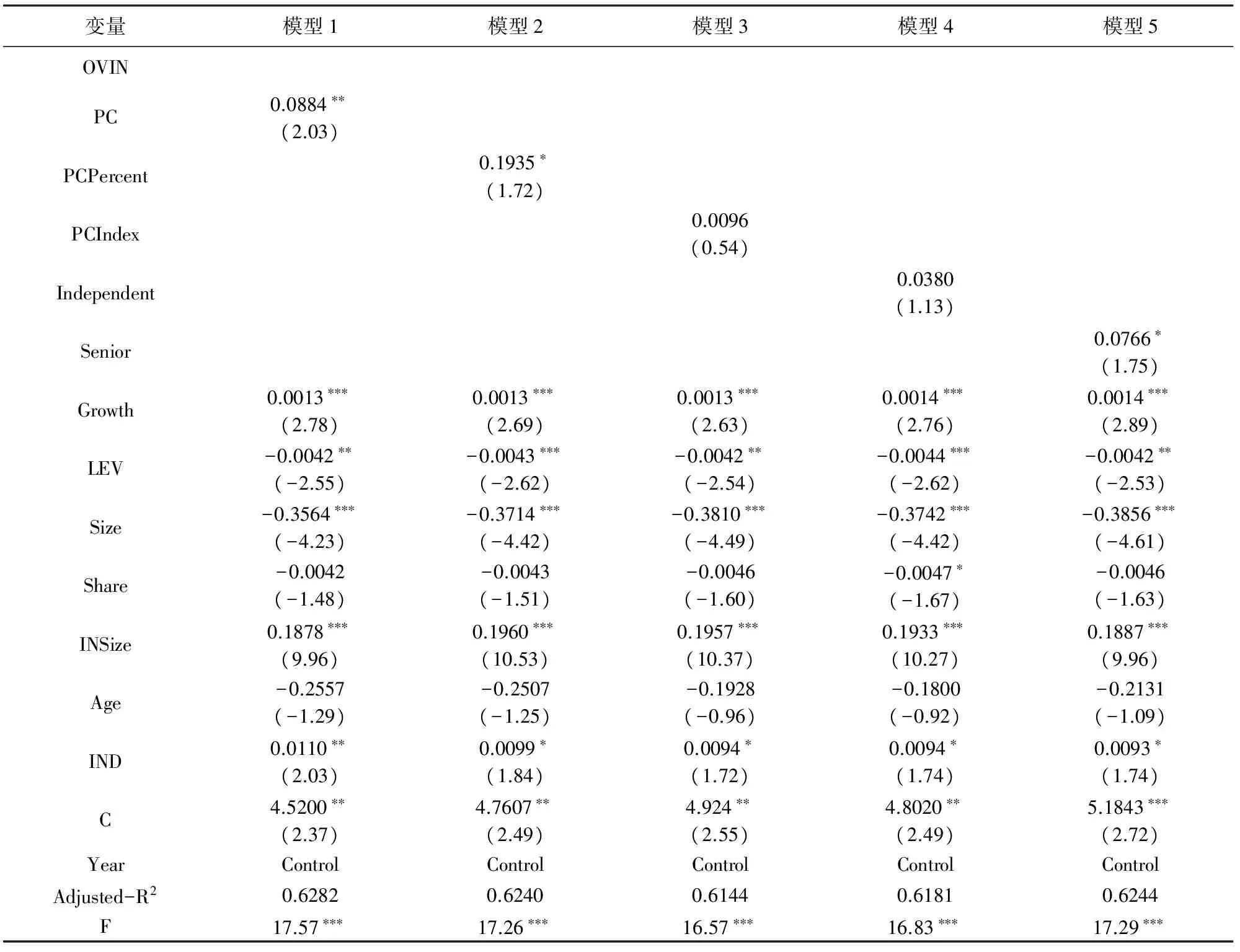

(三)稳健性检验

结合以下方法,进行回归模型的稳健性检验:(1)将Richardson投资期望模型中所有残差按大小排序后三等分,取残差值最大组为过度投资组,替代原过度投资水平,以残差值最小组为投资不足组,以残差中间组为对照组;(2)将控制变量中成长能力替换为总资产增长率衡量,股权集中度扩充至前三大股东持股比例;(3)按行政层级将具有政治关联背景董事划分为中央、省级、市级、县(区)级和无,分别赋值1、0.75、0.5、0.25及0,加总得出政治关联强度。经过以上处理,再次进行回归检验,如表7所示,检测结果与表6回归检验结果得出的结论一致。

五、研究结论

本文以我国2013-2015年沪、深A股536家发生过度投资的民营上市公司为样本,实证分析政治关联与过度投资之间相关性,得出如下结论:

第一,民营上市公司政治关联会引发过度投资。相比于没有政治关联的民营企业,政治关联企业过度投资水平更高,主要因政治关联带来的各种资源优势及政策优惠,可显著改善民营企业外部资源环境,提供更便捷的融资、更多的税收优惠、更多的政府补助及更强的产权保护等,从而使民营企业获得额外寻租收入,融资约束变弱,过度投资从可能变为现实。

第二,我国民营上市公司政治关联程度显著促进过度投资水平升高,但政治关联强度不会加剧过度投资。即民营企业政治关联程度越高,过度投资水平会越高,但并不会随着政治关联强度增强而升高。政治关联可以使民营企业获得各种稀缺资源从而显著提升企业价值,但也会因代理成本、过度自信、高管能力不足等引起过度投资,且随着政治关联人数的增多过度投资愈发严重。政治关联强度则可能因单个董事的政治因素对企业投资决策产生重大影响而并不显著地促进过度投资。

第三,我国民营上市公司独立董事型政治关联并未抑制过度投资行为,其他高管型政治关联则显著促进过度投资,说明无论独立董事还是高管建立政治关联,都会对企业过度投资产生助推作用,而高管的促进作用更强,可能是因为有些民营上市公司上市年限较短,缺乏稳定的治理经验,内部监管制度尚不完善,同时法律、规章以及行业内对独立董事的约束也有限,造成民营企业过度投资问题更加严重。

我国民营上市公司建立政治关联的确会引发过度投资行为,一方面,政治关联带来诸多好处,优化投融资环境、软化预算约束以及提供资源输送渠道,使民营企业有着更强烈的内在动机进一步扩大投资规模;另一方面,政治关联使得民营企业为维持政治资源而付出一定代价,不惜将企业自由现金投资于效率低下项目,导致过度投资行为发生。在今后相当一段时期民企政治关联难以避免情形下,如何在法律、制度层面限制政府部门对关联企业政策倾斜,通过各种监督机制防止政治关联成为民营资本和政府相关权力部门相互输送利益的通道,逐步完善上市民企独立董事制度,充分发挥独立董事在抑制过度投资中的作用,改善公司股权结构通过内部制衡避免过度投资,从制度上减少政治关联带来的影响,维护各类企业间公平竞争,避免民营企业投资规模过大造成社会资源浪费,是今后亟待研究的新问题。

[1]胡旭阳.民营企业家的政治身份与民营企业的融资便利——以浙江省民营百强企业为例[J].管理世界,2006(5):107-113.

[2]吴文锋,吴冲锋,芮萌.中国上市公司高管的政府背景与税收优惠[J].管理世界,2009(3):134-142.

[3]潘红波,夏新平,余明桂.政府干预、政治关联与地方国有企业并购[J].经济研究,2008(4):41-52.

[4]杜兴强,雷宇,郭剑花.政治联系、政治联系方式与民营上市公司的会计稳健性[J].中国工业经济,2009(7):87-97.

[5]袁建国,后青松,程晨.企业政治资源的诅咒效应——基于政治关联与企业技术创新的考察[J].管理世界,2015(1):139-155.

[6]梁莱歆,冯延超.政治关联与企业过度投资——来自中国民营上市公司的经验证据[J].经济管理,2010(12):56-62.

[7]胡国柳,曹丰.高管过度自信程度、自由现金流与过度投资[J].预测,2013(6):29-34.

[8]戚拥军,冯楚立,尹开国.管理者过度自信、公司治理与过度投资行为[J].财会通讯,2015(3):42-45.

[9]Faccio M Masulis,R W McConnell J J.Political connections and corporate Bailouts[J].Journal of Finance,2006,61(6):2597-2635.

[10] 罗党论,刘晓龙.政治关系、进入壁垒与企业绩效——来自中国民营上市公司的经验证据[J].管理世界,2009(5):97-106.

[11] 陈冬华.地方政府、公司治理与补贴收入——来自我国证券市场的经验证据[J].财经研究,2003(9):15-21.

[12] 刘颖斐,陈亮.独董与其他高管的公司治理作用有差异吗?——基于政治关联与审计契约视角的检验[J].审计与经济研究,2015(1):36-45.

[13] Richardson S.Over-investment of free cash flow[J].Review of accounting studies,2006,11(2-3): 159-189.