区域产业结构升级中的金融支持

——基于合肥市的实证分析

2018-03-26胡艳,江玲

胡 艳,江 玲

安徽大学经济学院,合肥,230601

1 问题提出与相关研究

随着供给侧结构性改革不断深入,合肥市以创新发展为主线,调整优化产业结构,经济保持上升势头,2015年实现地区生产总值5 660.27亿元,比上年增长9.7%,顺利完成“十二五”规划确定的主要目标和任务。作为“十三五”规划的开局之年,2016年地区生产总值达到6 274.3亿元,比2015年增长10.8%,但是产业结构不合理不协调问题依然突出,在全省经济加快发展的重要机遇期和战略转型期,必须优化升级产业结构,才能实现经济发展方式的根本转变,推动合肥市的经济健康稳定持续的发展。

2017年10月18日,在党的十九大报告中,习近平总书记指出,“深化金融体制改革,增强金融服务实体经济能力”,凸显了金融是新时代经济发展的核心。金融作为经济发展的助推器,是资源配置的重要手段,通过资金形成功能、资金导向功能、资金集中功能和风险管理功能使社会资金在各个企业和部门间能够得到优化配置,直接影响产业结构升级的速度及质量,助力产业结构调整与升级。那么金融发展究竟如何为产业结构优化升级提供动力支持?如何通过深化金融体制改革来带动产业结构的优化升级?这对转型时期的合肥撬动金融因素推动产业结构升级具有极其重要的现实意义。

金融发展与产业结构升级作为经济活动中的重要现象,其内在联系引起了国内外学者的关注。1912年熊彼特(Schumpeter)在《经济发展理论》中系统地展示了银行的信用创造功能是如何将资金配置到创新活动领域去,从而推动了产业结构优化升级并有利于经济增长[1];戈德史密斯(Goldsmith)创造性地认为“通过建立多层次、多方面的金融服务体系,金融发展为产业升级奠定了坚实的资金基础”[2];McKinnon提出的“金融深化”理论和Shaw提出的“金融抑制”理论,指出金融与以产业结构变动为特征的经济增长之间是互为因果关系的[3];Levine认为“金融体系结构的差异不能影响两个国家总量增长差异,但可以影响不同工业部门的增长”,即金融结构对产业结构具有较大的影响[4]。Bernanke等提出了“金融加速器”理论,分析了金融是通过资产负债渠道影响实体经济的[5]。从已有的国外学者们的研究理论中,可以看出他们的关注点在于金融发展与经济增长之间的态势,而金融发展所产生的产业结构变动效应未得到充分研究。

国内理论研究方面,最早是1996年刘世锦关注了金融与产业问题,他认为,中国产业发展新阶段所遇到的一个重要问题就是如何为产业结构的升级创造一个必要的金融体制机制[6];徐剑钧认为风险投资能够促进高科技产业的发展和催生新的产业的产生与发展,进而带动整个产业结构的战略性升级[7];肖大伟等提出了金融是通过对产业结构高级化和合理化的推动来支持产业结构的升级[8];范方志等从理论和实证相结合的角度探讨了我国金融结构转变与产业结构升级之间的关系[9]。实证分析方面,张玉喜运用因子分析法、协整分析的方法,对我国金融总量、金融结构、金融效率与产业发展之间的关系进行了分析和研究[10];马智利等利用非平稳时间序列分析法描述了我国产业结构升级和金融市场化比率之间存在双向因果关系[11];刘珍利用面板Hausman检验发现我国中部地区的金融服务业对产业结构的升级给予了很大的支持[12];陈聪和张璟分别通过格兰杰因果检验法、柯布道格拉斯生产函数和采用广义矩估计(GMM)方法对我国金融发展与产业发展之间的关系进行了分析和研究[13,14]。

综上研究可知,虽然国内外众多学者开始注意到金融发展在产业结构升级中的重要性和必要性,但是就金融发展在产业结构升级中的支持力度的研究还不够深入,并不能明确论述金融发展对于产业结构升级的具体作用;且鉴于各区域金融发展存在非均衡性,导致金融发展在区域产业结构升级中的作用不同,所以有必要将相关的探讨深入到地区层面进行分析。本文在前人研究的基础上,以合肥市为切入点,深入剖析了产业结构升级中的金融支持作用,并据此为合肥市的金融支持产业结构优化升级提出切实可行的政策建议。

2 实证分析

本文以合肥市为研究对象,从产业升级角度研究金融发展在经济活动中的支持作用,通过相关统计数据,利用实证分析的方法对金融支持在产业结构升级中的支持力度进行检验,希望可以为定性分析提供定量依据。

2.1 指标选择

在做实证检验之前,首先要选定衡量产业结构升级和金融发展的指标。本文借鉴前人的研究,再结合合肥市地区实际的产业结构升级与金融发展的现实情况,选取了以下指标。

2.1.1 产业结构升级指标

在遵循产业结构演化规律的基础上,选择产业结构优化率(ISR)来衡量地区的产业结构水平[15],即第二产业和第三产业增加值之和占地区生产总值(GDP)的比重,其中地区生产总值(GDP)表示区域经济产出水平。

2.1.2 金融发展指标

(1)金融相关率(FIR):表示金融与经济的相关程度,选取地区的年终金融机构存款总额(D)、年终金融机构贷款总额(L)的和与GDP的比值来表示金融相关率,即为FIR=(D+L)/GDP;(2)金融发展效率(SC): 体现了金融机构的资金自给和信贷配置能力,选取一个地区年终金融机构贷款总额与存款总额的比值来衡量,即为SC=L/D[13]。

2.2 数据的来源和基本特征统计

考虑到时间序列的长度要尽可能的足够长,以及2017年的相关历史数据是能得到的最新数据,本文样本设定为1990—2017年。其中1999—2017年合肥市的GDP、第二产业产值、第三产业产值和年终金融机构存贷款总额的数据来源于《合肥统计年鉴2018》 、各年的《统计公报》,部分早年的数据来源于《区域金融运行报告》中。1990—2017年合肥市主要变量的数据特征描述性统计如表1所示。

表1 变量的描述性统计表

2.3 数据检验

2.3.1 数据的平稳性检验

由于选取的数据均为时间序列数据,而大部分时间序列数据都是非平稳的,如果直接将非平稳性数据进行回归分析,则会造成“伪回归”现象。为了避免估计结果和检验统计失去通常的性质而得出错误的结论,在建立VAR模型之前首先对各时间序列进行平稳性检验,因为平稳性检验是可以提高实证分析可靠性的有效方法。本文选取ADF单位根检验对各时间序列进行检验,采用计量经济学软件Stata 15.0。具体结果如表2所示。

表2 变量的ADF单位根检验结果

注:DFIR是FIR的一阶差分。

根据表2的检验结果,在5%和10%的置信水平下,ISR和SC的零假设(即时间序列是非平稳的)是可以被拒绝的,说明这两个变量是平稳性序列。而FIR是非平稳性序列,但其一阶差分DFIR在5%和10%的置信水平下是能够拒绝零假设的,是平稳性序列[16]。

2.3.2 数据的协整检验

根据ADF单位根检验的结果,为更好地了解变量之间的关系,本文采用协整检验分析产业结构优化率(ISR)、金融相关率(FIR)和金融发展效率(SC)之间的稳定均衡关系。这里运用的是“E-G两步法”来进行协整检验[17]。

第一步计算非均衡误差Et,先估计方程:

Y=β0+β1X1+β2X2+Et

(1)

其中,变量Y、X1和X2分别表示ISR、FIR和SC,β0、β1和β2分别表示常数项、X1的系数和X2的系数。

第二步检验单整性,对估计得到的残差序列进行ADF单位根检验,检验结果如表3所示。

表3 残差ADF单位根检验结果

从表3中可以看出,ADF统计量为-2.964 823,是小于5%显著性水平下的临界值-1.958 42和10%显著性水平下的临界值-1.611 21的,所以可以拒绝原假设,是接受不存在单位根的结论,说明残差序列是平稳的。因此,ISR和FIR、SC之间是存在协整性关系的,即具有长期稳定的均衡关系。

2.4 向量自回归模型(VAR)估计

根据协整检验,可以清楚地看到ISR和FIR、SC之间是存在长期均衡关系的,为了进一步地分析FIR和SC对ISR的影响程度,建立VAR模型观察他们之间的动态特征。

2.4.1 建立VAR模型

向量自回归模型(VAR)通常用于时间序列系统的预测和随机扰动对变量系统的动态冲击,从而了解各种经济冲击对经济变量形成的影响。本文在数据平稳性的基础上根据AIC和SC最小信息准则来确定VAR模型的最大滞后期为2期,通过Stata 15.0运算得到以下方程式:

ISR=0.512 156ISR(-1)-0.140 501ISR(-2)+0.043 633FIR(-1)+0.003 212 2FIR(-2)+0.136 425SC(-1)+0.120 323SC(-2)

(2)

由回归结果可知,其中回归方程的拟合优度R2值为0.884 092,表明了估计效果较好。为了进一步地检验模型的稳定性,本文采用AR根进行检验。从图1可以看出,数据所有特征根的倒数值全部位于单位圆之内,表明模型是稳定的。

图1 特征根倒数位置图

2.4.2 脉冲响应分析

以上的分析只是根据历史统计数据来反映ISR、FIR和SC之间的关系,其分析的前提是外部环境保持基本稳定。但外部环境是不断变化的,所以分析三者的关系就需要借助脉冲响应分析,通过观察各变量之间脉冲扰动的长期反映,确定各变量之间的长期关系,脉冲响应分析结果见图2。

图2 ISR、FIR、SC的脉冲响应结果

由图2可知,ISR对其自身一个标准差新息立即做出了响应,在前五期都是产生正向冲击,第一期最高,达到了0.55左右,随后正向冲击逐期减弱,在第五期变成了0后继续缓慢下降,基本在0到-0.1之间保持。当本期给FIR一个新息冲击后,在第一期不会对产业结构优化率ISR产生冲击,但在第二期时达到了将近0.1的正向冲击,接下来平缓下降至0.05左右一直保持。对于SC,在第一期不会对产业结构优化率ISR产生冲击,但在第二期后开始正向冲击,到第三期达到了0.2左右,接着冲击减弱到第六期变为0开始负向冲击,第十期保持0.5左右的负向冲击。

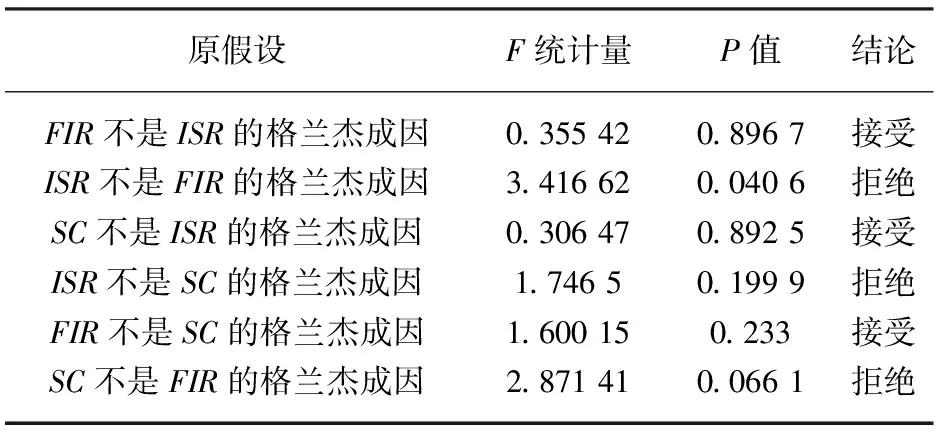

2.4.3 格兰杰因果关系检验

克莱夫·格兰杰于1969年提出了一种基于“预测”的因果关系检验,主要用于检验时间序列变量之间的因果关系,看现在的变量在多大程度上能够被过去其他变量解释[17]。本文选择滞后期1,对ISR、FIR和SC进行格兰杰因果关系检验,结果如表4所示。

表4 ISR和FIR、SC的格兰杰因果关系检验结果

从表4可以看出,在1990—2016年期间,在ISR的方程中,FIR和SC不是ISR的格兰杰原因的概率将近0.9和0.87;在FIR方程中,产业ISR和SC是FIR的格兰杰原因的概率高达0.96和0.94;在SC的方程中,ISR是其的格兰杰原因概率为0.81,FIR是其的格兰杰原因概率只有0.066 1。

综上可知,在格兰杰意义下,金融相关率和金融发展效率并不是产业结构优化率的格兰杰原因;但产业结构优化率和金融发展效率是金融相关率的格兰杰原因;产业结构优化率是金融发展效率的格兰杰原因,而金融相关率不是。由此可见,合肥市的金融相关率与金融发展效率对产业结构优化升级的支持力度不够,金融发展并没有发挥出应有的功效;但产业结构优化升级反过来却对金融相关率和金融发展效率的影响显著;其中金融相关率需要通过金融发展效率的提高来发挥对产业结构优化升级的推动作用。

3 主要结论与政策建议

本文通过分析产业结构优化率、金融相关率和金融发展效率三个指标,考察了金融发展对合肥市区域产业结构优化升级的支持作用,发现三者在长期呈现出均衡的关系、回归效果较好且具有一致的动态性特征,但金融发展对产业结构优化升级并没有发挥出应有功效,即金融总量不够,金融发展水平较低;金融发展效率有待提高,金融机构的资金自给和信贷配置能力不足。在未来的一段时间内,合肥市要实现“十三五”规划中的产业结构显著优化升级这一目标,就要从以下几个方面做出努力:

首先,加强政府对金融发展与产业结构优化升级的统筹协调,以产业政策引导金融资源向重点产业与领域集聚。合肥市政府可以强化金融支持产业结构调整升级工作的组织领导及政府与银行、企业之间的相互合作;制定好金融发展对产业结构升级支持的产业政策,以政策为约束和向导来影响金融资源在不同产业间的分配,平衡各产业发展。

其次,加快金融产品和服务的创新力度,完善产业结构升级的资本形成机制。合肥市金融机构应积极发挥互联网金融创新优势,推出一系列线上融资产品;主动与各级政府合作,加强银政合作,为具有发展潜力但缺乏抵押物的小微客户提供融资支持;创新运用商投互动、投资联动等手段,积极支持战略性新兴产业、高科技产业和创新创业企业的发展,促进产业结构升级新动能发展壮大;促进构建多层次资本市场,为产业结构转型升级筹集稳定的低成本资金和满足不同类型产业发展的多层次需求;构建完善发达的科技金融体系,科技带动金融产品和服务创新,以带动产业结构整体优化。

最后,完善金融监管机制与金融生态环境,为产业结构升级提供良好的外部环境。监管体制的改革要解决多头监管的问题,应由证监会负责主要的监管责任,加大金融监管力度[18];同时要从根本上防止黑幕交易,尽可能地让金融资产用到最需要的产业部门去;另外要加强金融各级部门的自律行为和作风建设,从内部预防金融风险;完善中央和地方金融监管工作协调机制,在地方政府部门和中央金融监管部门之间有效进行信息交换、资源共享和联防联动,加强纵向的业务指导和横向的经验交流,形成常规化、制度化的机制保障,争取为产业结构的升级提供一个健康的发展环境。