内部控制融资约束对企业R&D投资的影响

2018-03-21曾祥飞

秦 娜,曾祥飞

(1.河海大学文天学院,安徽 马鞍山 243031;2.安徽工业大学 商学院,安徽 马鞍山 243010)

0 引言

经典的MM理论认为,在完美的资本市场下,企业的投资行为只受投资需求影响,不受其自身的财务状况影响。但完美的资本市场是不存在的,企业内部资金成本低于外部融资成本,所以当企业内部现金流不足,外部融资成本又较高时,可能会放弃一些好的投资项目,导致融资约束。因此,大部分学者通过考察R&D投资对企业内部现金流的依赖程度来判断融资约束是否存在。

已有研究表明,中国企业R&D投资更多地依赖内部现金流。首先,企业的R&D项目所需资金大,周期长,在研发过程中要有充足资金做保障,否则可能使得前期投资报废。其次,研发投资就是一种高风险活动,收益和投入呈现的是偏态分布,即投入的多少并不一定决定收益。美国的R&D经费投入2004年就达到4.9%,中国2015年R&D经费投入才为2.07%。导致这一现象主要原因是企业的R&D项目融资的高度信息不对称和代理问题。国外研究发现,良好的内部控制能够保证会计信息的可靠性,缓解因信息不对称导致的企业和资金供应者的信息摩擦,还可以减轻代理问题,提高投资效率。因此本文从信号传递理论入手,为企业R&D融资缓解提供经验证据。

内部控制是一种补充机制和控制机制,可以减少企业的不完备性并保证企业获得低成本收益。大量研究表明,不论是企业正常的购销活动,还是融资活动,利益相关者都希望了解企业真实的会计信息,高质量的内控有助于提高会计信息的真实性,提升企业和利益相关者之间的信任度,信任的提高进一步使得企业获取更多的融资。分析内控质量如何影响企业R&D投资,为提高中国企业创新能力提供了一个有效的视角。

1 理论分析和假设的提出

1.1 融资约束对企业R&D投入的影响

融资约束理论指出,当企业内部资金不足而又无法获得成本合理的外部资金时,不得不放弃净现值大于零的投资项目,导致融资约束。大量研究表明中国R&D投资存在融资约束。

国内很多学者基于中国金融环境,研究融资约束对于企业R&D投资的影响。卢馨(2013)研究发现中国高新技术企业的融资约束限制了企业R&D投资。况学文(2010)通过构建LFC和DFC两个融资约束指数,发现融资约束的程度影响企业R&D投资强度,并通过投资-现金流来验证其结论的正确性。当没有有效的融资体系支持,内部资金就成会为企业R&D投入主要来源,企业自主创新能力的提升根本无从谈起。通过扩大融资渠道来增加资金来源,可以促进企业的R&D投入(解维敏,2011)。据此,本文提出假设1。

假设1:企业R&D投资存在融资约束,即融资约束越高,企业R&D投资越低。

1.2 内部控制、融资约束与企业R&D投入

融资约束对企业研发的抑制源于以下原因:一是由于信息不对称问题,R&D投资本身就存在高风险和收益不确定性,企业很难有效地将R&D投资项目信息传递给外部投资者,外部投资者在不了解信息的情况下会要求较高的利率来避免风险。二是代理问题。主要指管理者和投资者之间的第一类代理问题,及大股东和小股东之间的第二类代理问题。第一类代理问题导致经理们出于自身利益而放弃好的投资项目。企业筹集资金后经理们对R&D项目进行衡量,当投资该项目所带来的私人收益小于私人成本时,他们会选择有利自己而不利于企业的投资决策。或者风险厌恶的管理者不愿投资不确定研发项目,以减少其承担的风险。第二类代理问题导致企业资金外流,大股东控制企业的经营管理,他们可能采取不当手段,来“掏空”上市公司,导致上市公司资金不足,无法投资。

高质量的内部控制有助于提高财务报告质量,会降低债务融资成本,从而对上述两类问题起到缓解效应。首先,内部控制可以保证财务报告可靠性,降低信息的不对称程度,从而缓解第一类原因导致的R&D投资不足。内控中的信息与沟通要素,通过准确收集、传递信息来降低交易中各方的信息不对称,使得利益各方可以及时获取企业R&D项目盈利能力和风险状况,做出更加正确的决策,减少信息不对称导致的融资约束。同时,内部控制中的风险评估和控制活动两大要素,通过对风险的识别和控制来提高了所披露信息的可靠性,避免债权人过高估计风险提高融资成本或信贷配给,进而导致的融资约束。其次,高质量的内部控制可以缓解两类代理问题,内部控制是由企业董事会、监事会、经理层和全体员工实施的,旨在合理保证实现企业基本目标,是一种激励和监督的内部机制。可以规范和监督管理者行为,预防经理们私利行为而导致的第一类代理问题。另外,防范关联方交易损害中小股东利益是内部控制重要内容。综上所述,高质量的内部控制可以缓解信息不对称和代理问题导致企业融资约束,从而提高企业R&D投资支出。据此提出假设2。

假设2:内部控制缓解了融资约束对于企业R&D投入的影响。

目前中国金融体系是以四大国有商业银行为主,大量研究表明,中国银行对非国有企业的贷款存在明显的“所有制歧视”以及“规模歧视”,所以非国有企业R&D投资面临更大的融资约束。首先,由于中国金融市场环境尚不完善,银行的信贷决策很大程度上还受到政府的影响。出于“父爱主义”政府更加倾向于将信贷资源配置给国有企业。其次,银行很清楚当国有企业面临财务困境时政府会“出手相助”,比如补贴和援助,政府实质上成为国有企业的担保人,这使得国有企业的预算约束变软。所以国有企业面临的融资约束减弱,民营企业对外融资约束增强。

长期以来中国小规模、年轻企业融资很困难,这主要因为信息不对称的状况在这些企业中更为严重。与成熟的大企业相比,这些企业经营和信息透明度相对都不够规范,又没有良好的信誉和抵押品,银行不愿意为其提供贷款;同时由于R&D投资项目的特殊性,加剧了企业和银行之间的信息不对称,进而导致企业融资约束。根据信号传递理论,为了能够获得融资,小规模和年轻的企业更有动机提高内部控制质量,向债权人传递积极信号,以缓解融资约束。根据上述分析,本文提出假设3。

假设3:内部控制对于企业R&D融资约束的缓解作用,在非国有企业、小规模、年轻企业中更加显著。

2 研究设计

2.1 样本选择与数据来源

2.1.1 样本选择

本文以2011—2015年中国沪深A股上市公司为初始样本。遵循如下程序选择样本:(1)剔除了金融保险业公司;(2)剔除ST类公司;(3)剔除实际控制人缺失的公司;(4)剔除财务数据缺失的公司;(5)选取信息技术业和制造业的上市公司作为样本,因为这两个行业的研发投入强度最大。

2.1.2 数据来源

本文的企业R&D投入数据使用wind数据库计算得出,内部控制评价来源于迪博数据库,其他财务数据来源于CSMAR数据库(本文对回归模型中的连续变量上下1%的样本进行了Winsorize处理)。

2.2 模型设定

借鉴Fazzari将现金流变量系数的大小用于衡量公司的融资约束程度,系数越大则融资约束越严重。为了验证本文假设1、假设2和假设3,设定以下模型:

模型(1)中被解释变量是R&D投资支出,借鉴解维敏(2011)和卢馨(2013)的做法,用企业当年研发支出/年初总资产作为企业R&D投资。解释变量是CFK,主要借鉴Fazzari(1988)和况学文(2010)的经验,用内部现金流来衡量融资约束程度。

模型(1)同样可以用来检验内部控制质量是否有助于缓解企业融资约束,为企业R&D投资资金来源带来保障。ICQ为企业内部控制质量,以及内部现金流和内部控制质量的交互项CFK*ICQ。根据假设2预期交互项CFK*ICQ的符号显著为正。

在模型(1)的基础之上,通过分样本回归检验假设3。按照实际控制人划分为国有企业和非国有企业;年龄和规模分组标准借鉴张杰(2012)的方法,企业年龄按均值划分,高于均值为成熟企业,反之为年轻企业;企业规模按固定资产净值划分,大于均值的为大规模企业,反之为小规模企业。预期内部控制的缓解效应在非国有、年轻及小规模企业显著正相关。

控制变量参考郑军(2013)、解维敏等(2011)、卢馨等(2013)、杨金等(2016)的研究,具体如下页表1所示。

3 实证分析

3.1 描述性统计

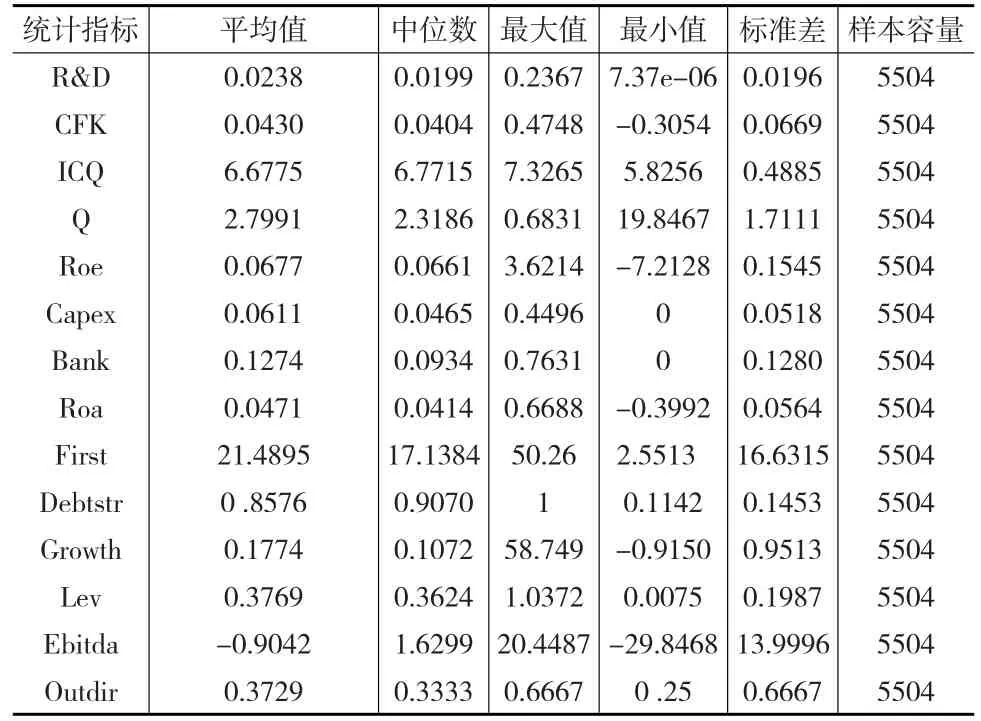

如下页表2所示,企业的R&D投入均值为0.0238,标准差为0.0196,中位数0.0199,这表明中国现有研发投入水平较低,大部分企业还达不到平均水平。CFK均值为0.0430,标准差为0.0669,中位数0.0404。ICQ均值为6.6775,标准差为0.4885,中位数6.7715,表明企业内部控制处于刚合格的水平,企业间差距也较大。

表1 变量定义说明

表2 总体样本的描述性统计

3.2 相关性分析

变量相关性分析表明,CFK、CFK*ICQ与R&D投入都是正相关关系,并且显著。这在一定程度上可以说明内部控制质量对R&D投资的融资约束起缓解作用,假设1和假设2得到验证。变量VIF值都小于3,多重共线性不会影响回归结果。

3.3 实证结果及分析

3.3.1 R&D投资、内部控制与融资约束

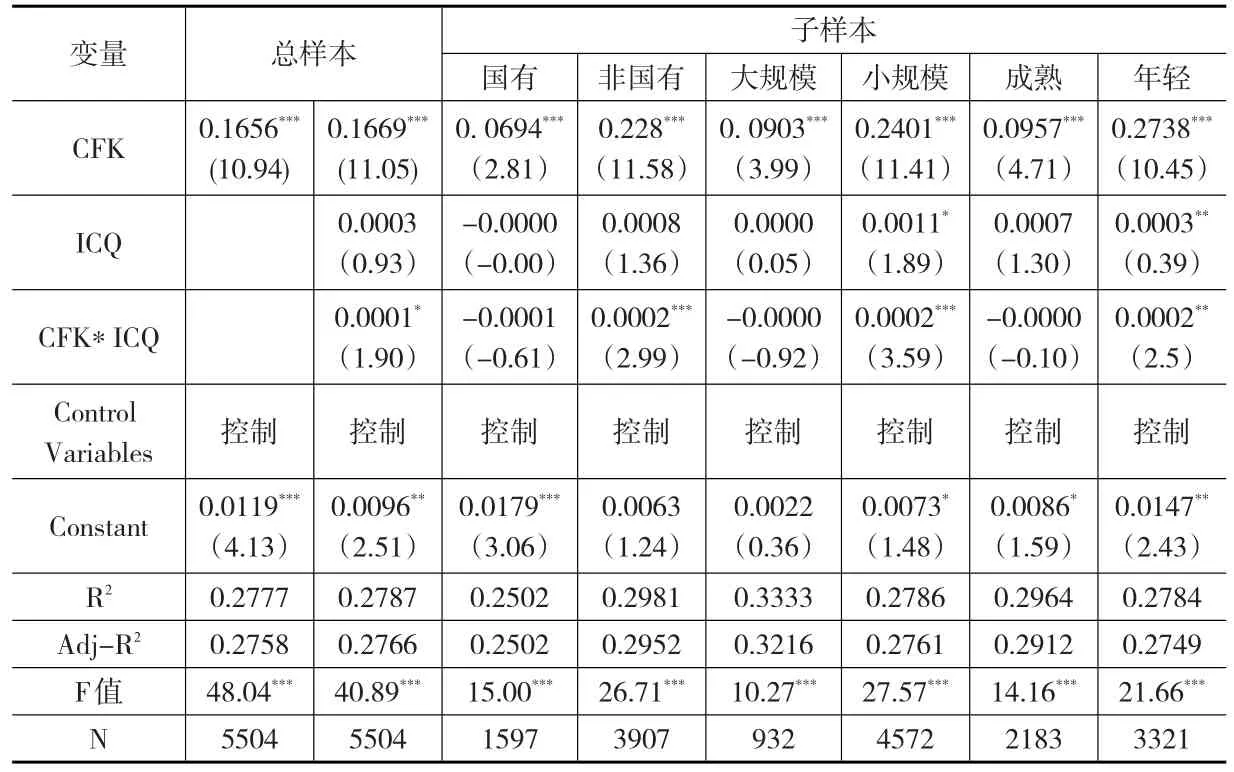

首先考察企业内部现金流和R&D投资支出的关系。下页表3第1列回归结果表明,在全部样本中企业内部现金流对R&D投资支出在1%的水平上正相关,表明企业的R&D投资支出对于内部资金依赖性较显著。根据Fazzari(1988)提出的企业是否存在融资约束的原理,本文检验结果表明样本公司R&D投资存在融资约束,从而引起R&D投资支出与内部现金流呈显著正相关关系,验证了本文的假设1。

进一步地考察内部控制对企业R&D投资融资约束的缓解效应,表3第2列显示,企业R&D投资和交互项CFK*ICQ与在5%的水平上正相关,回归系数为0.0002,这表明内部控制质量的提高缓解了融资约束的对于企业的影响,提升企业R&D投资,假设2得到了验证。

接着进行分组回归,表3的第3、4列分别列示了国有和非国有企业子样本回归结果,对比看出非国有企业R&D投资支出与CFK*ICQ在10%的水平上显著正相关,而国有企业未显示两者有显著的正相关性。主要原因是非国有企业比国有企业面临更为严重的融资约束。表中第5、6列表明在小规模企业中内部控制的缓解作用比大规模企业更加明显,企业R&D投资支出与CFK*ICQ在5%水平上显著正相关。第7、8列表明在年轻企业中内部控制的缓解作用比成熟企业更加明显,企业R&D投资支出与CFK*ICQ在5%水平上显著正相关。这是因为小规模和年轻企业更容易面临融资约束。假设3得到验证。

3.3.2 内生性检验

公司R&D投资和融资约束之间存在内生性关系,即融资约束可能导致企业R&D投资的变化,R&D投资有可能反过来影响企业的现金流,导致融资受约束。为了避免这种内生性关系,本文采取两种方法检验:第一,用滞后一期融资约束指数替代原变量进行回归,即实际样本期间为2010—2014年,结果不变。第二,参照况学文等(2010)的研究,利用融资约束的Instrument Variable,进行2SLS回归,结果依然显著,具体结果如下页表4所示。

3.4 稳健性检验

为了保证结论可靠,本文进行以下稳健性检验:(1)变换R&D计量方法,用研发费用/营业收入代替原变量。(2)五部委要求2012年开始上市公司要完善内部控制信息披露,有90%以上的上市公司披露了内部控制评价报告,因此本文选取2012—2015年数据进行回归分析。通过以上检验结果依然显著。

4 结论与启示

本文以2011—2015年沪深A股上市公司为样本,检验了融资约束和企业R&D投资支出之间的影响,进一步研究了内部控制在其中所起的缓解效应。研究结果发现,高质量的内部控制能够缓解融资约束对R&D投资的影响,提升企业R&D投资支出。通过进一步分组发现内部控制的缓解作用在非国有、小规模和年轻企业中显著正相关。在国有、大规模和成熟企业则不显著。这主要由于前者融资约束更为严重。

表3 R&D投资支出、融资约束与内部控制的回归结果

表4 R&D投资支出、融资约束与内部控制的2SLS回归结果

本文的启示在于:第一,中国上市公司面临的融资约束严重制约了企业的R&D投资,极大遏制了中国企业的创新能力。特别是中小企业,他们已经成为中国经济增长和创新的主力军。因此,本文的研究有着非常重要的政策意义,政府要从金融资源分配着手,想办法拓宽融资渠道,建立融资政策和完善融资平台,帮助有实力的中小企业获得贷款,促进中国创新投入的快速提升。第二,本文研究表明内部控制能缓解企业融资约束提升R&D投资,监管者要进一步推动内部控制建设和完善。企业也应该积极提高内控质量,提升信息可靠性,加强和外界沟通的渠道,共同解决融资难的问题。

[1]Bertrand M,Mullainathan S.Enjoying the Quiet Life?Corporate Governance and Managerial Preferences[J].Journal of Political Economy,2003,111(5).

[2]Fazzari S M,Hubbard R G,Bruce C.Petersen.Financ⁃ing Constraints and Corporate Investment[J].Brook⁃ings Paper on Economic Activity,1988,19(1).

[3]解维敏,方红星.金融发展、融资约束与企业研发投入[J].金融研究,2011,(5).

[4]况学文,施臻懿,何恩良.中国上市公司融资约束指数设计与评价[J].山西财经大学学报,2010,(5).

[5]李万福,林斌,宋璐.内部控制在公司投资中的角色:效率促进还是抑制?[J].管理世界,2011,(2).

[6]卢馨,郑阳飞,李建明.融资约束对企业R&D投资的影响研究——来自中国高新技术上市公司的经验证据[J].会计研究,2013,(5).

[7]郑军,林钟高,彭琳.高质量的内部控制能增加商业信用融资吗?——基于货币政策变更视角的检验[J].会计研究,2013,(6).

[8]张杰.融资约束、融资渠道与企业R&D投入[J].世界经济,2012,(10).