“一带一路”战略下江西与东盟贸易互补性和竞争性研究

2018-03-15

一、引言及文献综述

“一带一路”战略是我国在面临经济、政治和外交等一系列变化和国民经济发展新形势下提出的以推动国内进一步改革开放和促进沿线国家共同发展为目标的重要发展战略。“一带一路”战略秉持开放的国际区域合作精神,旨在与沿线国家合力打造“政治互信、经济融合、文化包容”的利益共同体、命运共同体和责任共同体。在对国际合作以及全球治理新模式的积极探索过程中,“一带一路”战略遵循了先经济后政治的合作步骤原则,提出以“政策沟通、设施联通、贸易畅通、资金融通、民心相通”为合作的主要内容,且重点聚焦于投资贸易合作,力图构建一个开放、包容、均衡、普惠的新型区域经济合作架构。江西是全国唯一同时毗邻长江三角洲、珠江三角洲、海西经济区三个经济最活跃区域的省份,融入“一带一路”战略具有独特的区位优势,更应通过加强同沿线国家的经济文化合作,提升对外开放的水平。因此,本文选取了江西与其最大贸易伙伴东盟地区的贸易合作为研究对象,分析其双边贸易的互补性与竞争性程度,探讨发展潜力和趋势、重点发展领域等问题,为江西在“一带一路”战略大背景下如何进一步加强与东盟地区的贸易合作提供理论基础和实证依据。

“一带一路”沿线国家资源禀赋各有差异,经济互补程度高,这为贸易合作开辟了广阔空间。目前,国内外关于双边或多边贸易互补性和竞争性的研究,大多定位于大国与大国或区域经济体之间的贸易竞争合作问题。Shao B等借助计算出口相似度、贸易一体化指数等指标,运用定期市场占有模型研究了中国同东盟国家在CAFTA签订后双边贸易关系竞争与合作出现的新特点。[1]Lv J等运用实证分析的方法研究了中美双边贸易的互补性特征。[2]宣善文通过计算显示性比较优势指数和贸易竞争优势指数分析了中国同东盟农产品贸易的互补性与竞争性特点。[3]沈子傲等基于贸易互补性和竞争性的视角对中国和中东欧贸易合作进行了研究。[4]桑百川等利用修正的CS和CC指数构建评价体系测算我国同沿线不同区域国家的贸易互补性与竞争性关系。[5]韩永辉等对“一带一路”背景下中国与西亚贸易合作的竞争性和互补性进行了研究等。[6]

但学者的研究对象定位于中国具体省份与区域经济体之间贸易关系呈现出的互补性与竞争性的研究文献却不多。张建中比较了广西与东盟对外贸易产业结构、市场结构和商品结构的异同,利用双边贸易指数和显示性比较优势指数研究了广西与东盟贸易互补性和竞争性及其演进的发展趋势。[7]“一带一路”战略的实施改变了中国同沿线国家的贸易格局,公丕萍等采用显性比较优势指数、敏感性行业度量及k值聚类算法等研究了2014年中国各省区市与沿线国家贸易的国家结构及商品结构。[8]邹嘉龄等则研究发现中国与“一带一路”沿线国家间的贸易依存程度加深,并呈现出不对称性分布,且进一步从省(市、区)域层面来看,沿海省份向“一带一路”沿线国家的出口对其GDP增长的贡献较高,新疆与中亚5国的进出口贸易对其GDP增长的贡献力度非常高,对中亚5国的出口有着很强的依赖性。[9]以上研究都表明“一带一路”战略的实施拉近了中国同沿线国家的贸易关系,但不同省市由于地缘和经济发展等因素在主要对外贸易产品种类和主要贸易对象方面有较大差异。

二、江西与东盟贸易总体趋势与结构

(一)总体概况

随着中国—东盟自由贸易区(CAFTA)的建立,中国和东盟贸易发展迅速,自贸区已经成为涵盖11个国家、19亿人口的巨大经济体,也是发展中国家间最大的自贸区。江西与东盟地区的贸易总额增长迅速,2004年江西与东盟地区贸易总额仅有2.93亿美元,2015年攀升到66.52亿美元,年平均增长率为32.82%。随着贸易规模的增大,东盟地区的贸易伙伴地位愈加重要,江西与东盟地区双边贸易总额2004年仅占江西对外贸易总额的8.03%,江西对东盟地区出口额占江西总出口额的8.54%;2015年这两项数据分别上升为15.69%和17.73%。东盟地区已经超过欧洲和美国,成为江西最大贸易伙伴和出口市场。

(二)结构分布

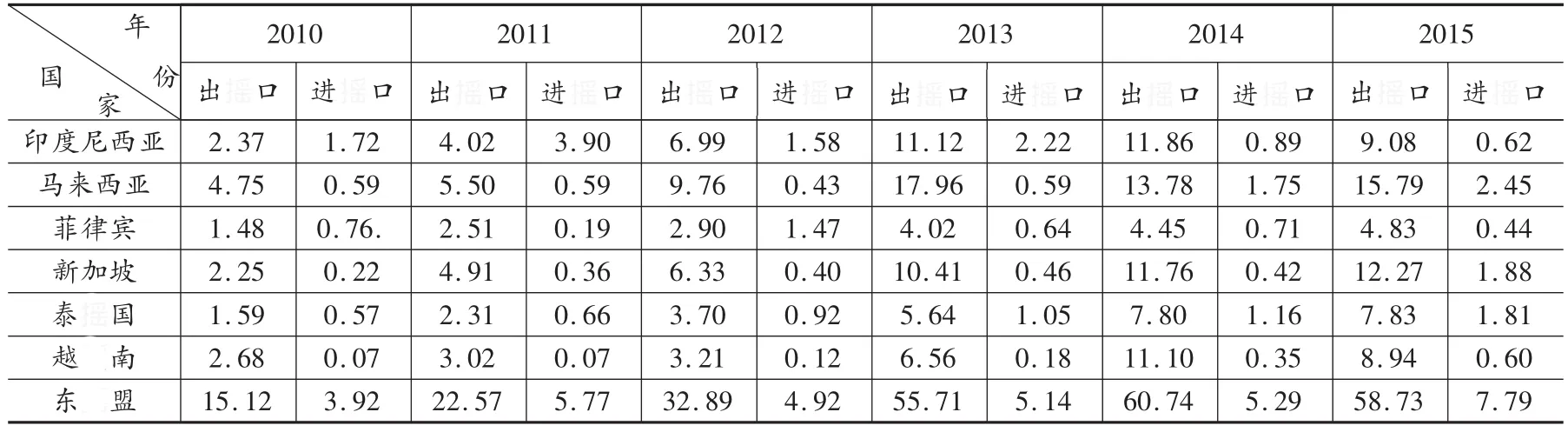

1.江西与东盟地区贸易的国别差异。从2010年至2015年具体各个东盟国家与江西贸易进出口总额来看(见表1),马来西亚与江西的贸易进出口数据表现突出,尤其在出口方面,已成为近些年江西向东盟地区出口的主要国家。此外,江西与印度尼西亚、新加坡和越南的出口贸易近年来发展势头良好,贸易联系日趋紧密。进口方面,印度尼西亚一直是近几年江西在东盟的主要进口贸易国。

表1 2010—2015年江西与东盟各国进出口贸易状况(单位:亿美元)

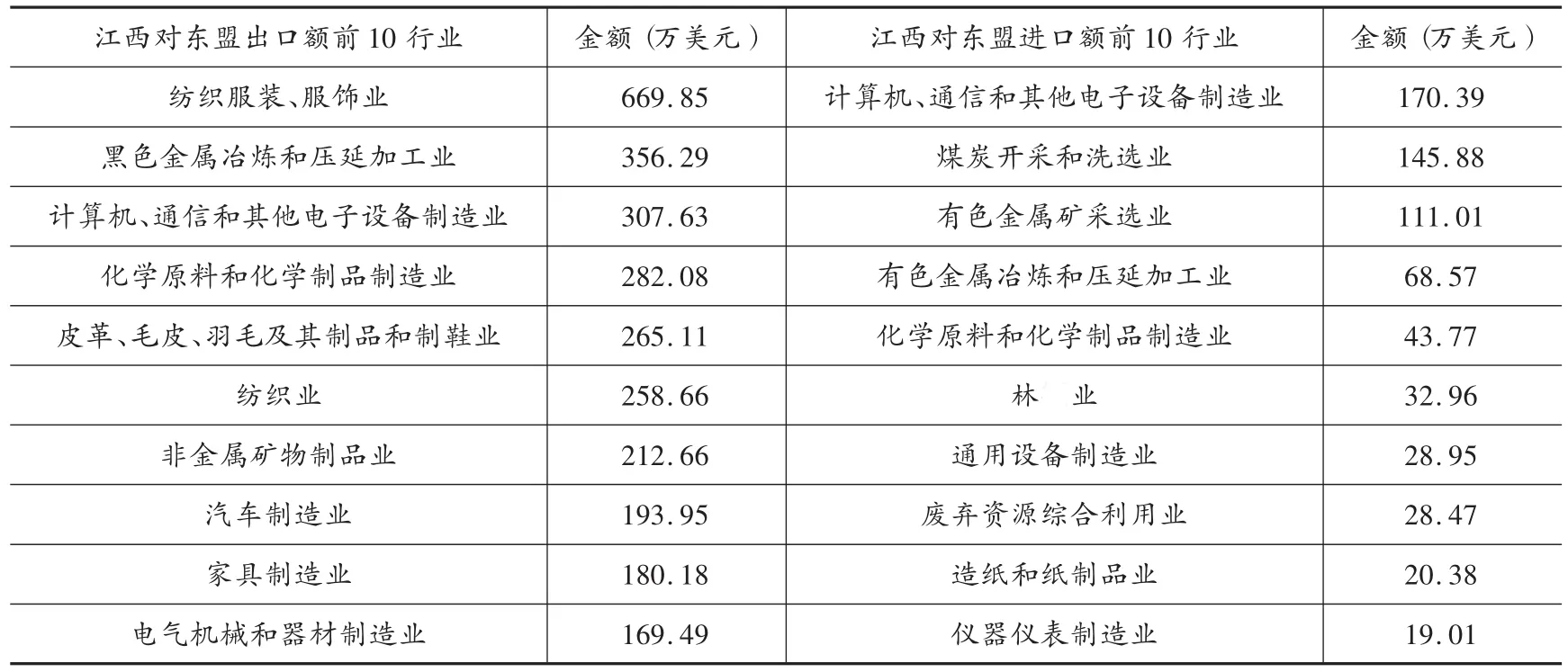

2.江西与东盟地区贸易行业与产品差异。目前,国际上对贸易行业和产品的分类主要有三个体系,分别是:国际贸易标准分类(SITC)、商品名称及编码协调制度(HS)和按广泛经济类别分类(BEC)。由于江西省对外贸易数据主要按HS编码方法进行分类,因此本文采用HS海关编码分类方法。HS分类原则根据货物的加工程度将贸易产品分为22大类①,99章,共计5053个6位数产品基本编号。本文所用数据来源为相应年份的江西省统计年鉴、东盟贸易统计数据库和联合国UNCOMTRADE数据库。从2015年江西对东盟进出口贸易额前10行业分布来看,江西对东盟出口行业中纺织服装、服饰业占据绝对优势地位,其次为金属冶炼加工及其他制造业加工产品;从东盟进口的则大部分为初级产品,包括矿产资源及化学原料等(见表2)。

从产品结构来看,江西与东盟地区进出口贸易的关联呈现出互补性和竞争性交叠的态势。一个国家或地区的进出口贸易产品结构反映了生产要素配置的密集和稀缺情况,出口相对富足生产要素生产的物品,而进口相对稀缺生产要素生产的物品。[10]因此,进出口贸易产品结构通常可以反映进出口贸易的互补性和竞争性情况。江西与东盟地区贸易上的互补性表现为中国进口或出口的产品恰为东盟地区出口或进口的产品,江西与东盟在第39章、第71章、第84章、第85章、第90章等产品的贸易上表现为较强的互补性。江西与东盟贸易上的竞争性主要体现在双方同质或相似产品在世界市场上的竞争,由表3我们可以看出,江西与东盟在第16大类(第84、85章)产品的出口方面具有很强的竞争性,值得注意的是第16大类产品在双方进口额中也占有较大的比重。此外,双方在塑料及其制品(第39章)产品的出口上也表现为有一定的竞争性。总体来说,双方在出口优势产品种类的重叠部分并不很显著,整体来看进出口产品贸易上的互补性态势强于竞争性。

表2 2015年江西对东盟进出口贸易额前10行业

三、江西与东盟贸易的互补性和竞争性分析

江西与东盟贸易在地理国别以及行业和产品类别都体现出较集中的特点。进一步分析江西与东盟地区贸易的比较优势和互补性及变化趋势,下文将依次测算双边贸易指数、出口相似度指数、贸易结合度指数、显示性比较优势指数。

(一)双边贸易指数

双边贸易指数反映一个国家或地区进出口贸易市场结构状况,其大小可以测度出一个国家或地区贸易伙伴国在该国或地区进出口贸易中的相对重要性,进而再从两个国家或地区在进出口市场的重合度分析两个国家或地区间贸易的竞争性或互补性程度。其计算公式如下:

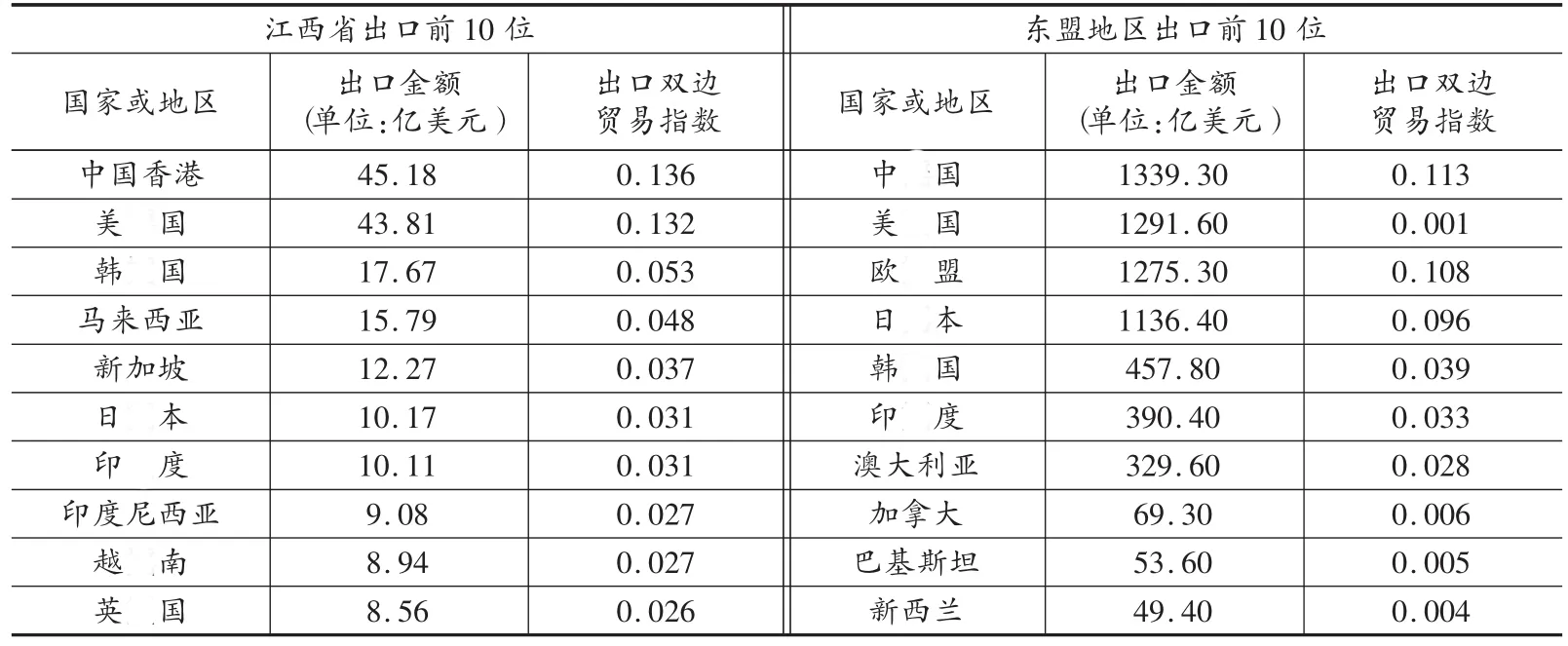

其中,a、b分别表示所要研究的两国或者两地区;BTSa,b表示a、b两国或地区间的双边贸易指数;Ta,b表示国家或地区a对国家或地区b的出口额或者进口额;Ta,w表示国家或地区a对整个世界的出口额或者进口额。表3测算了江西与东盟2015年前10位的出口金额及双边贸易指数。

对表3中数据进行分析,可得到如下结论:江西与东盟均以美国、韩国、印度和日本为主要出口对象,且江西对美国和韩国的双边贸易指数均超过东盟,显示出江西与东盟地区在这几个国家的出口方面有一定的竞争性。另外,经数据研究发现,江西的出口对象主要集中在亚洲,在欧盟等非亚洲市场出口的竞争性不足。而东盟的出口市场较为广阔,呈现多元化发展趋势,在欧盟和澳大利亚出口也占有较大比重。

表3 2015年江西及东盟前10位出口市场及双边贸易指数

(二)出口相似度指数

出口相似度指数是用来衡量任意两个国家在世界市场上出口产品的相似程度,该指数的上升能反映出一国快速的经济增长、产业结构演进与工业化进程等特征。基于出口产品的类型或主要出口地区两个不同的角度,可将ESI测算分为商品域[11]和市场域[12]。由于数据搜集的局限,本文只选择基于商品域角度对出口相似度指数进行测算。计算公式如下:

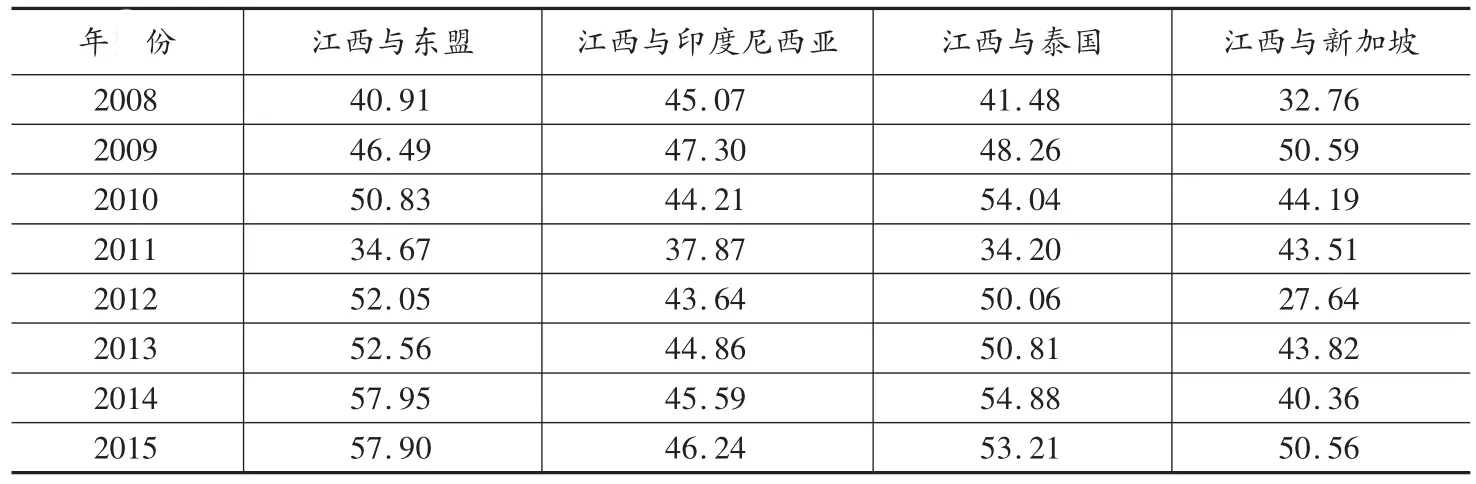

其中,a、b分别表示所要研究的两国或者两地区;ESIa,b表示a、b两国或地区间的出口相似度指数;Xa和Xb分别表示a和b国或地区总出口;分别表示a和b国或地区产品k的出口额。另外,出口相似度指数取值范围为[0,100],指数越接近于100,说明双方在世界市场上的竞争性越强。江西与东盟各国家基于商品域计算的出口相似度指数包含了HS编码的22大类商品的出口数据。由于东盟各国经济水平参差不齐,为了研究更加有区分度,本文根据东盟各国的经济发展水平将10国划分为3个层次:第一层次为新加坡、文莱,人均GDP20000美元以上;第二层次为泰国、马来西亚,人均GDP为5000-10000美元;第三层次为印度尼西亚、越南、菲律宾、老挝、柬埔寨、缅甸等6个国家,人均GDP低于5000美元。再在三个层次里依次选取新加坡、泰国、印度尼西亚三个有代表性的国家进行示例分析,经过测算,江西与东盟及江西与新加坡、泰国、印度尼西亚在2008年至2015年的出口相似度指数见表4。

从表4中可以看出,2012年至2015年江西与东盟地区出口相似度指数在50—60之间,说明双边贸易既有互补性,也有竞争性,且发展过程中呈现出竞争性趋于增强、互补性趋于削弱的特点,说明随着双方经济水平的发展及经济结构的变化,出口产品上逐渐具有较大的趋同性。其次,江西与东盟地区中等经济发展水平的代表国泰国的贸易出口相似度指数最大,笔者分析认为,这是由于江西与这一层次国家的经济情况最为相似,都是第二产业在经济体量中占比最大,出口优势产品行业都主要分布于制造业、工业及农业。再次,当前,江西与东盟地区经济发展水平较高和较低的国家总的来看产品上的竞争程度较低,但这一贸易现状将逐渐随着江西全行业生产技术水平的提高和经济结构的优化而发生改变。再加之东盟地区第三层次的国家经济也在同步发展进程中,江西与位列这两个层次的国家间的贸易出口竞争程度将会出现逐步增强的势头。

表4 江西与东盟及其代表性国家2008—2015年的出口相似度指数

(三)贸易结合度指数

贸易结合度指数,也称贸易密集度指数,由经济学家Brown提出,用来衡量两国贸易联系的紧密程度。[13]后经小岛清等人对该指数进行拓展和完善,进一步明确该指数的含义为一国对其贸易往来国的出口占该国对外贸易出口总额的比重与该贸易往来国进口总额占世界进口总额比重的比例,以此衡量两国贸易的依存度。其计算方法如式所示:

其中,a、b分别表示所要研究的两国或者两地区;TIIa,b为a、b两国间的贸易结合度指数;Xa,b为a国对b国的出口额,Xa为a国的总出口额;Mb是b国总进口额,Mw为世界进口总额。该指数大于1,表明两国贸易关系比较紧密,如该指数小于1,则说明两国贸易关系较疏离。经测算,江西与东盟地区及三个层次经济水平的东盟代表国家之间贸易结合度指数如表5所示。

表5 江西与东盟及其代表性国家间2004—2015年贸易结合度指数

表5的结果显示,2004—2015年,江西对东盟的贸易结合度指数始终大于1,且总体呈上升势头,尤其是2012年以来该趋势更为显著。这一指数变化说明江西与东盟间的贸易关系较紧密,特别是“一带一路”倡议实施以来,关联度在持续加强,事实上东盟地区已在同时期发展为江西第一大贸易伙伴。而东盟对江西的贸易结合度指数尽管起点较低(2004年仅为0.677),但近几年增长速度迅猛,2015年已超过门槛值1,相关贸易数据也反映东盟地区对江西的贸易依存度不断提高。2004年江西对东盟出口额占江西总出口额的8.54%,2015年上升为17.73%;江西与东盟进出口贸易总额2004年仅占江西对外贸易进出口总额的8.03%,2015年上升为15.69%。可以断定的是,未来随着“一带一路”倡议具体措施的稳定推进,江西对东盟或是东盟对江西的贸易联系会更趋于密集。再从代表国家来看,江西与东盟经济发展水平较低的代表国家贸易关系最为紧密,印度尼西亚对江西的贸易结合度指数基本上处在大于1的水平。这是由于经济发展水平较低的国家对江西的出口产品具有较大的需求,而中等及以上经济发展水平的国家进出口产品与江西的同质性较大,在一定程度上局限了双边贸易的纵深发展。

除此之外,表中的指数还揭示江西对东盟及东盟代表性国家的贸易结合度指数明显高于东盟及东盟代表国家对江西的贸易结合度指数。进出口贸易数据显示,江西对整个东盟及东盟各国的出口额远高于东盟地区及东盟各国对江西的出口额,不对等的贸易状态也影响了贸易结合度指数的分布。

(四)显示性比较优势指数

显示性比较优势指数剔除了国家经济总量波动和世界经济总量波动的影响,可以较好地衡量一个国家某些产品或产业在国际市场上的比较优势。计算公式如下:

其中,RCAi,a为a国或地区在第i类产品上的显示性比较优势指数;Xi,a为a国或地区在第i类产品的总出口额,∑iXi,a为a国或地区特定产品集的总出口额;∑aXi,a为世界各国在第i类产品上的出口总额,∑i∑aXi,a为世界各国各特定产品加总的出口额。一般认为,一国RCA指数小于0.8,则国家或地区在该类产品上的国际竞争力较弱;RCA指数介于0.8-1.25之间,则具有较强的国际竞争力;RCA介于1.25-2.5之间,则具有很强的国际竞争力;若RCA>2.5,则具有极强的国际竞争力。江西和东盟地区产品的RCA测算结果见表6和表7。

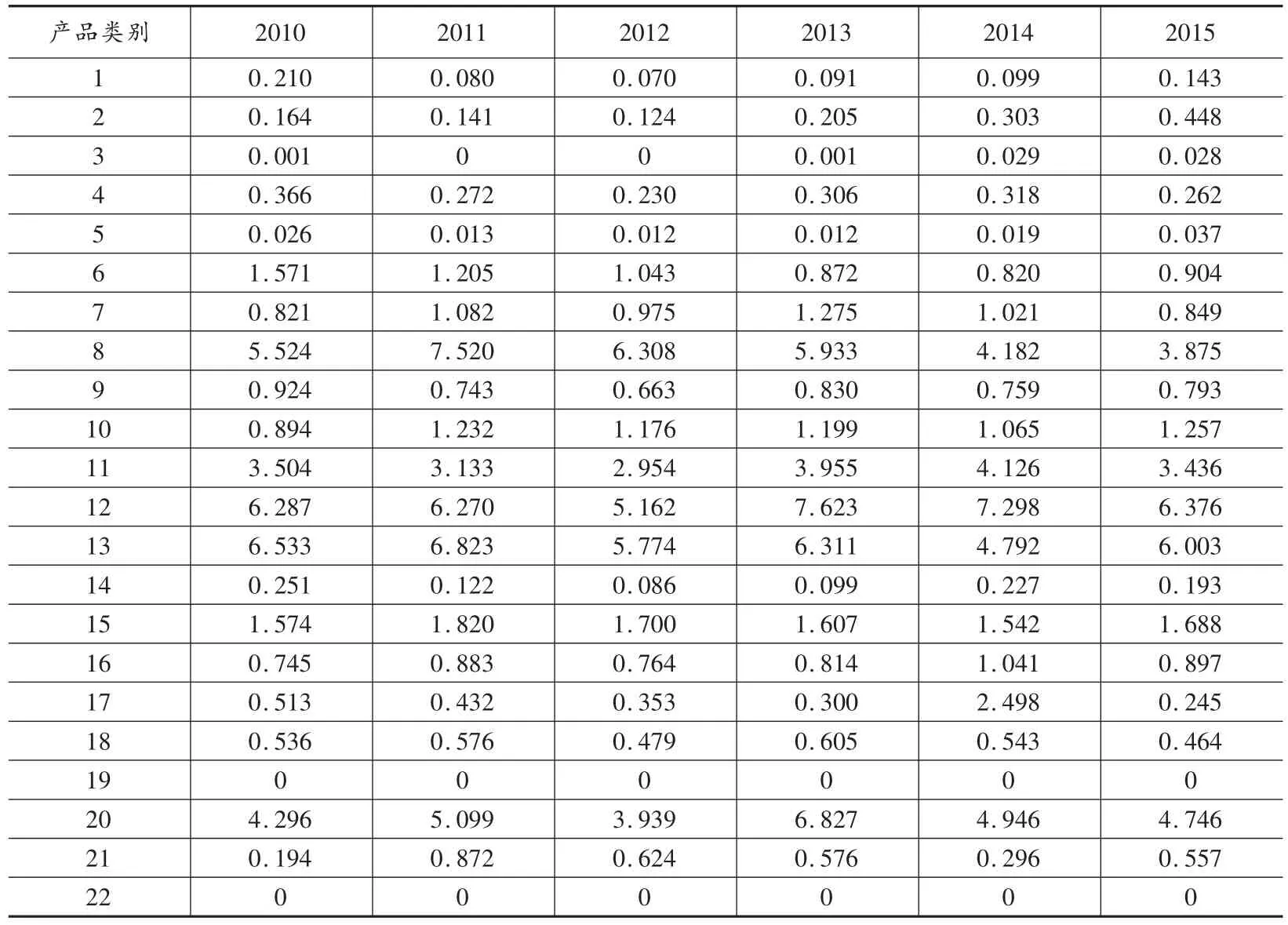

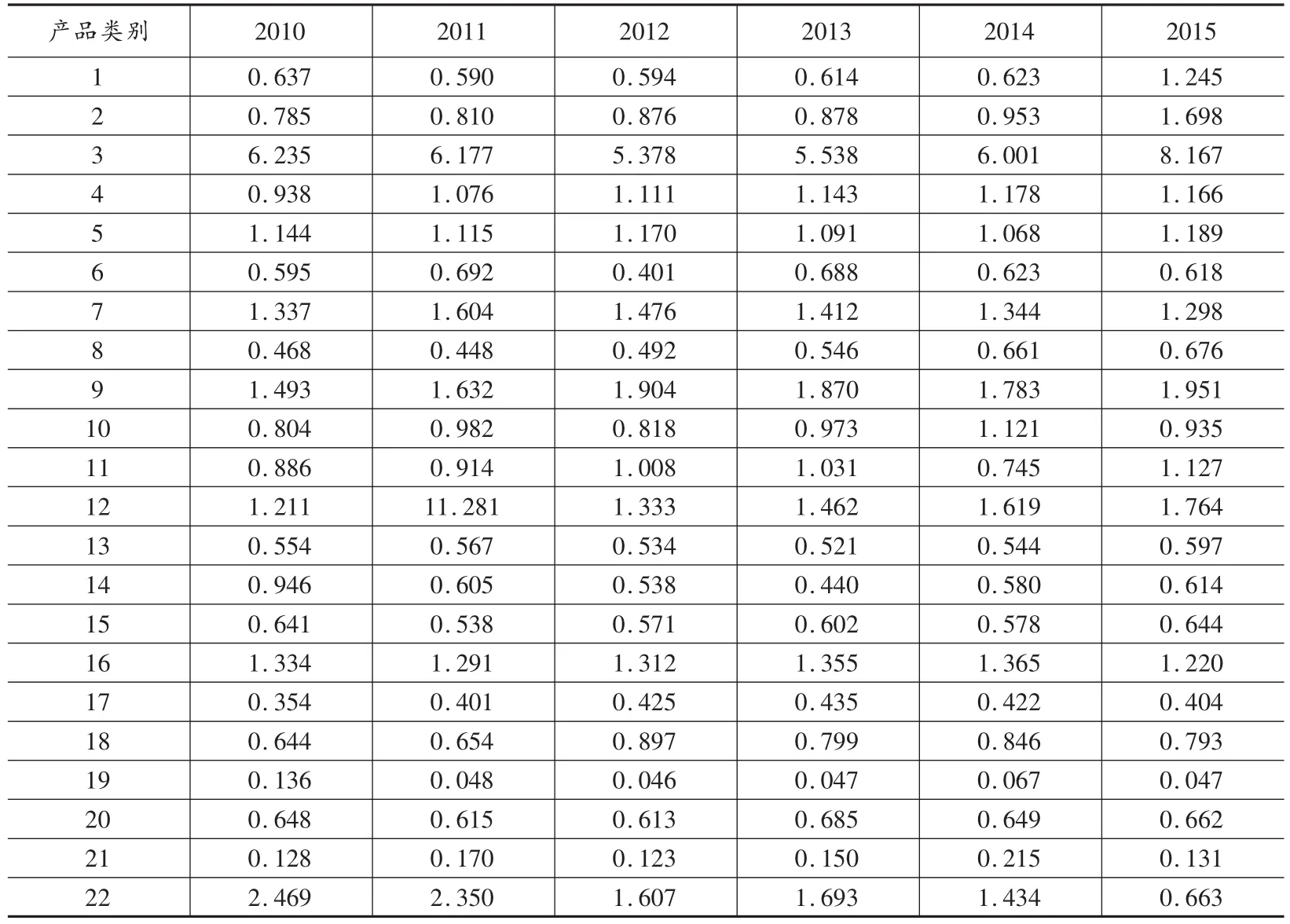

根据上述两地HS分类的22大类产品的指数可以得出以下结论:江西在第8类、第11类、第12类、第13类、第20类产品的出口方面具有极强的竞争力,第15类产品的出口具有很强的竞争力,在第6类、第7类、第10类产品的出口方面具有较强的竞争力,其他的产品竞争力则较弱。并且RCA指数具有明显的逐年上升趋势的是第2类、第16类产品,具有明显的逐年下滑趋势的是第6类产品。比较来看,东盟在第3类产品的出口方面具有极强的竞争力,第7、9、12、16、22类产品的出口具有很强的竞争力,第2、4、5、10、11类产品的出口具有较强的竞争力,其他类别产品的竞争力较弱。RCA指数具有明显的逐年上升势头的是第2类、第4类、第12类产品。①

因此,上述分析发现江西与东盟在第11类产品出口方面存在较强的竞争性,第2类、第16类产品的出口市场份额竞争有加强的趋势。但从总体上来看,江西与东盟各自具有比较竞争优势的产品类目并不存在较大的重叠,极强、很强和较强竞争力梯队里都具有各自的优势类别产品,说明江西与东盟进出口贸易之间存在很大的贸易潜力,互补性特征非常明显(如双方在第3、8、12、13、20类产品的出口上就呈现出较强的互补性)。

四、研究结论与政策建议

(一)研究结论

表6 江西各类产品2010—2015年的RCA指数

表7 东盟各类产品2010—2015年的RCA指数

本文通过对比江西与东盟进出口贸易行业和产品差异,利用相关数据依次测算了江西与东盟贸易的双边贸易指数、出口相似度指数、贸易结合度指数及显示性比较优势指数,分析了双方贸易往来的互补性和竞争性。结论显示:从双边贸易指数来看,江西与东盟在美、日、韩等发达国家的出口上表现有一定的竞争性但出口国家市场分布差异较大;从出口相似度指数来看,双边贸易交织着互补性与竞争性两种态势;从贸易结合度指数来看,江西与东盟间的贸易关系较为紧密,特别是“一带一路”倡议实施以来,关联度和密集度在持续加强;从显示性比较优势指数来看,双方优势产业项目重叠少且竞争优势差距较大,双边贸易表现出较强的互补性。因此,综观整体的贸易格局,江西与东盟的贸易特征更多地显示出互补性,且未来贸易合作发展潜力很大。

(二)政策建议

在政府推进“一带一路”建设、拓宽经贸合作的理念指引下,应发挥江西与东盟资源禀赋优势,确定现实可行的双边贸易发展路径。

第一,加强基础设施建设,实现双方互联互通。便利的交通基础设施是双边贸易搭建桥梁的基础,为进一步巩固和紧密东盟各国与江西的贸易合作关系,江西应加大基础设施建设投资力度,既加强本省内交通基础设施的建设,同时积极寻求与邻省如广西和福建以及东盟国家的支持和合作,推进铁路、港口和航线的建设。此举旨在通过拓宽海陆空交通通道,为江西与东盟贸易向纵深发展扫除交通运输障碍,实现双方的“设施联通”,以推动双边贸易的便利化从而全面提升与东盟地区的贸易合作层次。同时,江西可加强对东盟欠发达地区的基础设施建设投资,充分发挥贸易互补优势,实现互利共赢。

第二,改善贸易状况,优化贸易结构。江西与东盟贸易额近年来规模攀升迅猛,但是从进出口贸易结构分析,江西对东盟的出口规模远大于东盟对江西的出口规模。长远来看,这种不均衡的贸易伙伴关系会导致江西对外贸易中过度依赖于东盟市场,不利于双边贸易合作的进一步发展。因此,江西应适当增加对东盟地区有竞争力又自身急需产品的进口,增强并紧密双方间的贸易联系,提高相互依存程度。同时,江西应当拓宽对外贸易分布格局,实施出口市场多元化战略,防止过度依赖于单一市场而导致承担较大的风险。在“一带一路”战略大背景下,江西应在巩固东盟为第一大贸易伙伴地位的同时,扩大针对欧盟的出口市场,开拓俄罗斯、中亚、中东欧、非洲等新兴市场,降低与东盟出口市场的重叠密度,一定程度上缓解伴随的贸易竞争性。

第三,抓住“一带一路”契机,推进经济结构转型升级。凭借自身资源禀赋优势,顺应国际贸易形势变化,去除低效率与落后产能,加大技术研发和技术创新的投入,推动产业结构升级,优化对外贸易结构。江西要在推动具有出口竞争力优势的农产品和纺织服装产品更新换代,继续扩大出口市场占有份额的基础上,通过引进先进技术、研发新技术、紧跟国际技术潮流等方式进行产业结构的转型升级,培育新的经济增长点,优化对外贸易的产品种类结构。具体来说,进一步提升机械制造、电子信息等机电产品和高新技术产品的出口能力,创造新的贸易增长点。

第四,进一步深化双边全方位合作,推进共同发展。随着“一带一路”战略的深层次推进,江西应根据东盟国家经济水平的不同层次,建立多元化、平等互利、可持续发展的全方位合作关系。首先,江西可利用自身技术参与东盟国家如印尼、柬埔寨等资源丰富国家的资源开发,丰裕有助于江西工业发展的资源和能源的供给来源,同时也促进相应国家的经济发展;其次,江西与东盟地区应通过建立跨国产业园和跨国企业等方式加强技术交流,在竞争和合作中提升生产效率和生产水平;再次,在文化交流方面,双方可通过建立文化交流中心以增进文化的沟通,同时通过简化手续和完善配套设施等方式促进双边旅游业的发展。

第五,加强政策引导和支持,为双方贸易合作发展铺平道路。政府作为政策的制定者与实施的引路人,在“一带一路”战略的顺利推进中发挥着重要的作用。2017年江西省政府贯彻“创新、协调、绿色、开放、共享”五大发展理念,作出全面对接融入“一带一路”国际合作的布局规划,着力突出重点国别、重点企业、重大项目。

注释:

①HS分类的22大类分别为:第一类:活动物、动物产品。第二类:植物产品。第三类:动、植物油、脂及其分解产品;精制的食用油脂;动、植物蜡。第四类:食品;饮料、酒及醋;烟草、烟草及烟草代用品的制品。第五类:矿产品。第六类:化学工业及其相关工业的产品。第七类:塑料及其制品;橡胶及其制品。第八类:生皮、皮革、毛皮及其制品;鞍具及挽具;旅行用品、手提包及类似容器;动物肠线(蚕胶丝除外)制品。第九类:木及木制品;木炭;软木及软木制品;稻草、秸秆、针茅或其他编结材料制品;篮筐及柳条编结品。第十类:木浆及其他纤维状纤维素浆;纸及纸板的废碎品;纸、纸板及其制品。第十一类:纺织原料及纺织制品。第十二类:鞋、帽、伞、杖、鞭及其零件;已加工的羽毛及其制品;人造花;人发制品。第十三类:石料、石膏、水泥、石棉、云母及类似材料的制品;陶瓷产品;玻璃及其制品。第十四类:天然或养殖珍珠、宝石或半宝石、贵金属、包贵金属及其制品;仿首饰;硬币。第十五类:贱金属及其制品。第十六类:机器、机械器具、电气设备及其零件;录音机及放声机、电视图像、声音的录制和重放设备及其零件、附件。第十七类:车辆、航空器、船舶及有关运输设备。第十八类:光学、照相、电影、计量、检验、医疗或外科用仪器及设备、精密仪器及设备;钟表;乐器;上述物品的零件、附件。第十九类:武器、弹药及其零件、附件。第二十类:杂项制品。第二十一类:艺术品、收藏品及古物。第二十二类:特殊交易品及未分类。

[1]Shao B,Yang T.Trade relation between China and ASEAN countries:Competition or integration?—An empirical analysis based on export similarity,trade integration and regular market share model.International Conference on Management Science and Engineering,IEEE,2013.

[2]Lv J,Xiang L.Empirical Analysis of Bilateral Trade Complementary between China and the USA.International Conference on Management and Service Science,IEEE,2010.

[3]宣善文.基于RCA和TC指数分析的中国—东盟农产品贸易研究[J].商业经济研究,2015,(35).

[4]沈子傲,韩景华.中国与中东欧贸易合作研究——基于贸易互补性和竞争性的视角[J].国际经济合作,2016,(8).

[5]桑百川,杨立卓.拓展我国与“一带一路”国家的贸易关系——基于竞争性与互补性研究[J].经济问题,2015,(8).

[6]韩永辉,罗晓斐,邹建华.中国与西亚地区贸易合作的竞争性和互补性研究——以“一带一路”战略为背景[J].世界经济研究,2015,(3).

[7]张建中.广西与东盟贸易互补性和竞争性及其转变的发展趋势研究[J].东南亚纵横,2008,(10).

[8]公丕萍,宋周莺,刘卫东.中国与“一带一路”沿线国家贸易的商品格局[J].地理科学进展,2015,(5).

[9]邹嘉龄,刘春腊,尹国庆,唐志鹏.中国与“一带一路”沿线国家贸易格局及其经济贡献[J].地理科学进展,2015,(5).

[10]Michael E.Porter.The Competitive Advantage.NewYork:the Free Press,1985.

[11]Finger J M.Kreinin.M E.A Measure of Export Similarity and Its Possible Uses.The Economic Journal,1979,89(356).

[12]Glick R Andrew K.Rose.Contagion and Trade:Why Are Currency Crisis Regional.NBER Working paper,1998,(6806).

[13]Brown A J.Applied economics:aspects of the world economyin war and peace.Rinehart,1948.

[14]BalassaBela.Trade Liberalization and Revealed Comparative Advantage.Manchester School of Economics and Social Studies,1965,(33).

[15]BalassaBela.Comparative Advantage,Trade Policy and Economic Development.New York:Harvester Wheatsheaf,1989.