营改增对契税计税依据影响的解读

2018-03-08方涌

方 涌

(安徽文达信息工程学院,安徽 合肥 231201)

营改增后,房地产转让、商品房销售等业务由征收营业税改为征收增值税。增值税价外税的特点和平移原营业税有关差额征税的规定对契税计税依据的确定产生了较大影响。本文以营改增相关政策为依据,在对政策进行解读的基础上,结合实例,着重对增值税差额征税、全额开票与实务中契税征缴之间的关系进行全面总结。

一、增值税差额征税与契税计税依据的关联

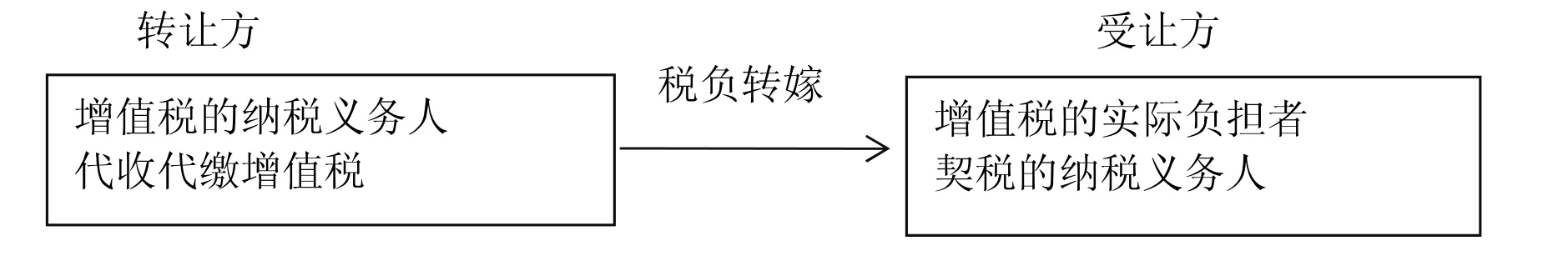

按营改增暂行办法规定,土地使用权转让、房屋买卖业务转让方需缴纳增值税,受让方应当缴纳契税。《财政部国家税务总局关于营改增后契税房产税土地增值税个人所得税计税依据问题的通知》规定,计征契税的成交价格不含增值税。因此,受让方支付的价款中包括土地、房屋的价格和转让方缴纳的增值税,在确定契税的成交价格(计税依据)时应当进行价税分离。两税的关联如图所示:

就增值税而言,价税分离通常按不含税价=含税价÷(1+增值税税率或征收率),而契税价税分离是按增值税的实际税款负担率进行。为什么会出现这种差异呢?原因在于转让方的增值税采用差额征税,导致转让方缴纳增值税的计税依据(不含税销售额)与受让方缴纳契税的计税依据(成交价格)可能出现差异。根据现行政策规定,以下几类业务由于差额征税使其增值税名义税率和实际税负率不一致。为了帮助纳税人在实务中准确理解政策的含义,避免误解误读,特作如下总结:

上述业务转让方缴纳增值税销项税的计税依据与受让方缴纳契税的成交价格不一致。以下通过实例计算说明。

表1:增值税差额征税业务类型、政策规定、计税依据和征收率对照

例1.A公司2013年以1000万元购入写字楼一层,2016年7月转让给B公司,转让取得收入1735万元。A公司为增值税一般纳税人,该项业务选择简易计税方法,契税税率为3%,计算B公司应缴纳的契税。

第一步 A公司增值税应税销售额=(1735-1000)÷(1+5%)=700(万元)

A公司应纳增值税销项税=700×5%=35(万元)

第二步 B公司契税成交价格=1735-35=1700(万元)

B公司应缴纳契税=1700×3%=51(万元)

例2.H公司为小规模纳税人,2017年6月转让其2014年购买的办公用房一间给I公司,取得该办公用房的成本(含税)为80万元,转让价款为122万元,契税税率为3%,计算I公司应纳的契税。

第一步 H公司增值税应税销售额=(122-80)÷(1+5%)=40(万元)

H公司应纳增值税=40×5%=2(万元)

第二步 I公司契税成交价格=122-2=120(万元)

I公司应缴纳契税=120×3%=3.6(万元)

例3.M房地产企业为增值税一般纳税人,自行开发了某商业地产项目,《建筑工程施工许可证》注明的开工日期为2015年3月20日,2016年9月将该项目中一栋商业大楼转让给N公司,收到预收款5340万元,同月办理交房及产权转让手续。商业大楼可售面积占项目总可售面积的50%,项目用地的土地价款及拆迁补偿费为1800万元,M公司选择一般方式计税,契税税率为3%,计算N公司应纳的契税。

第一步 M公司增值税计税销售额=(5340-1800×50%)÷(1+11%)=4000(万元)

M公司增值税销项税=4000×11%=440(万元)第二步 N公司契税成交价格=5340-440=4900(万元)

N公司应缴纳契税=4900×3%=147(万元)

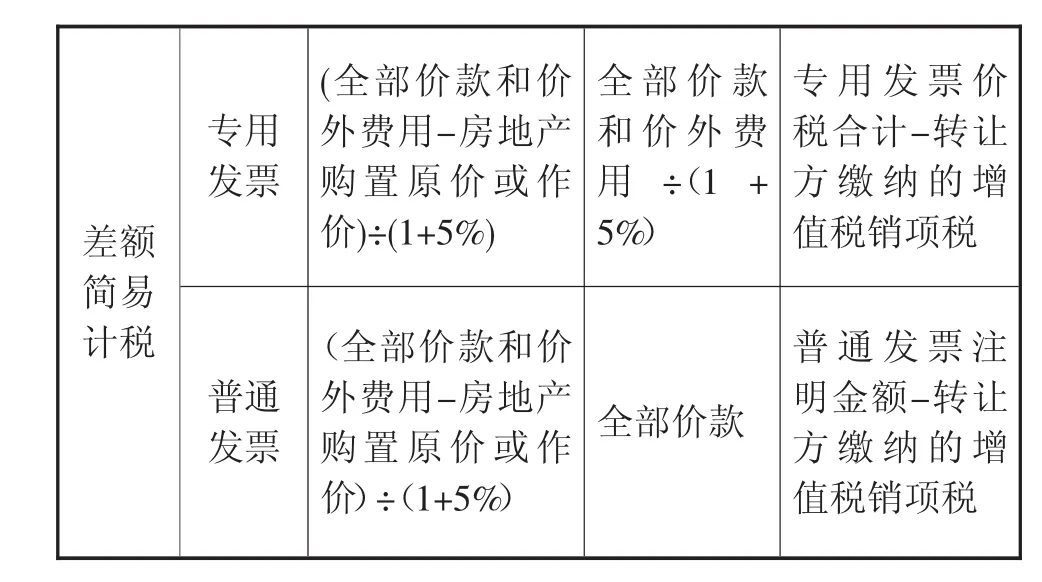

二、增值税“差额征税”“全额开票”对契税计税依据的影响

根据增值税专用发票开具规定,纳税人转让不动产、土地使用权以及房地产开发企业销售开发产品允许差额征税的,可全额开具专用发票。在一般计税方式下,增值税销项税的计税销售额和契税计税依据(专用发票注明的销售额)是一致的,但在简易计税的情况下,增值税计税销售额和增值税专用发票上注明的销售额可能不一致。

表2:房地产转让增值税 “差额征税”“全额开票”与契税计税依据对照

专用发票差额简易计税(全部价款和价外费用-房地产购置原价或作价)÷(1+5%)全部价款和价外费用 ÷(1+5%)专用发票价税合计-转让方缴纳的增值税销项税普通发票(全部价款和价外费用-房地产购置原价或作价)÷(1+5%)全部价款普通发票注明金额-转让方缴纳的增值税销项税

表3:销售房地产开发产品增值税“差额征税”“全额开票”与契税计税依据对照

差额征税实际上是虚拟了房地产的进项,全额开票是为了让受让方抵扣前面流转环节的所有进项税。增值税专用发票是价税分开,普通发票价格含税。因此导致契税计税依据和发票注明的价格不一致。

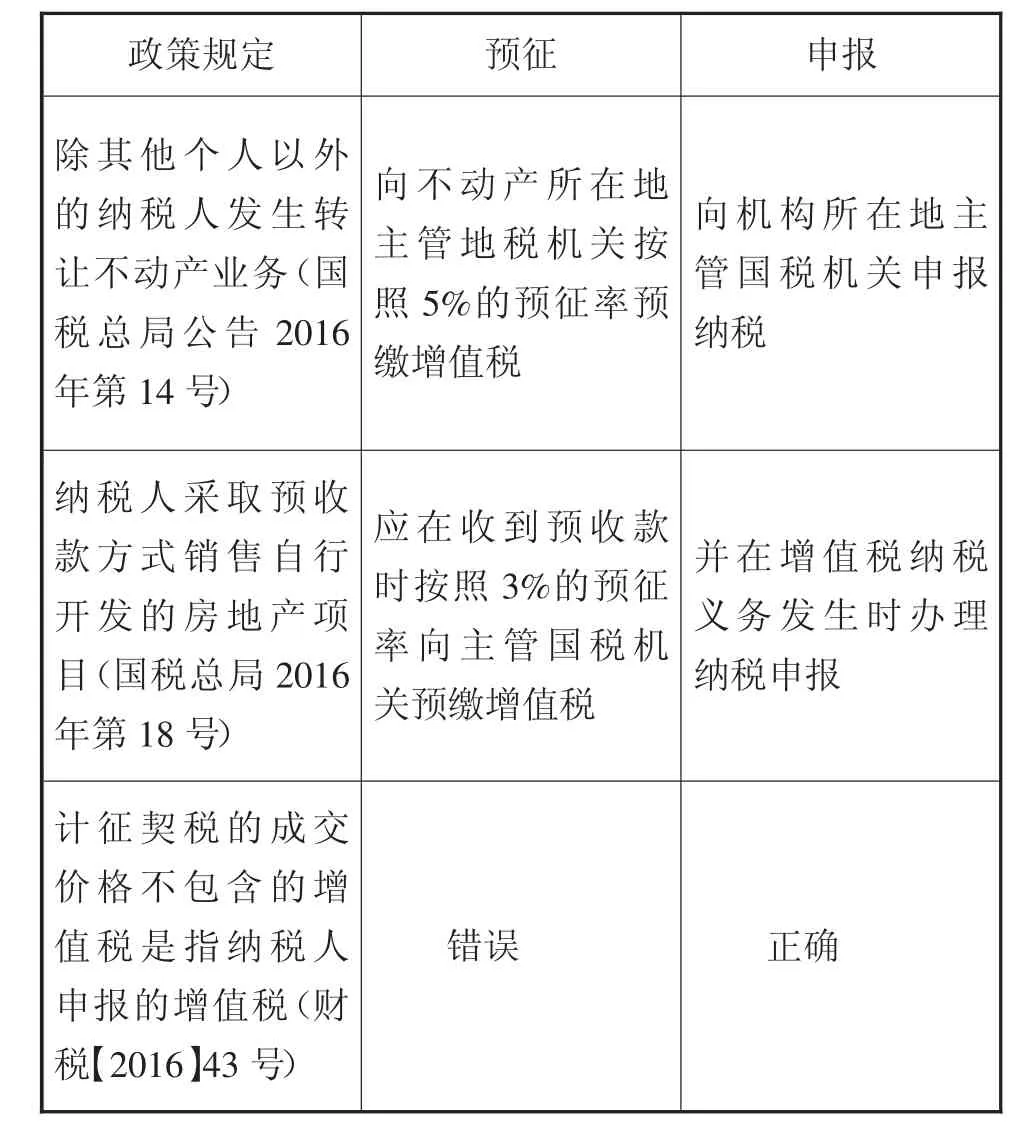

三、增值税预征与申报对契税计税依据的影响

目前主要针对不动产和建筑行业采用预征办法,主要有5%、3%和2%的档次。预征增值税是一种出于税款均衡入库需要的预缴方法,需要在规定时间内按照规定税率或者征收率重新进行计算和申报。纳税人在地税预缴增值税与在国税申报销项税额存在差异的情况下,如何确定契税计税依据?

表4:增值税预征与申报和契税成交价格对照

受让方在缴纳契税时从支付的价款中扣除预缴的增值税将导致计税依据确认错误。

例4.E公司2017年8月向F公司转让其2016年5月购入的写字楼,取得转让收入1110万元。该写字楼的购入时取得增值税专用发票,注明价款800万元,税款40万元,价税合计840万元。其在办理产权过户前,需要在主管地税机关预缴增值税。其后,其自行开具增值税发票,注明价款1000万元,税款110万元,并向主管国税机关申报销项税额110万元。E为一般纳税人,选择一般计税方法。契税税率为3%,计算F公司应缴纳的契税。

第一步 E公司应向地税部门预缴的增值税=(1110-840)÷(1+5%)×5%=12.86(万元)

第二步 E公司应向国税部门申报的增值税销项税额=1110÷(1+11%)×11%=110(万元)

第三步 F公司契税成交价格=1110-110=1000(万元)

F 公司应纳契税=1000×3%=3(万元)

契税的计税依据应以不含增值税销项税额的金额确定。理由是,从增值税的计税原理来看,如果在缴纳契税前,卖方已经开具了发票,买方持发票申报契税,发票显示的价款是不含销项税额的价款。

例5.城改集团公司为增值税一般纳税人,自行开发了一商业地产项目,2016年10月将此项目中的一栋商业大楼转让给了大鹏公司,收到预收款11100万元,。11月办理房屋及产权转让手续。商业大楼可售面积占项目总面积的50%,项目用地的土地价款及拆迁补偿费为6660万元。城改集团公司选择一般计税方式。契税税率为3%,计算大鹏公司应缴纳的契税。

第一步 城改集团公司应预缴的增值税=11100÷(1+11%)×3%=300(万元)

第二步 城改集团公司应申报的增值税销项税额=(11100-6660×50%)÷(1+11%)×11%=770(万元)

第三步 大鹏公司契税成交价格=11100-770=10330(万元)

大鹏公司应缴契税=10330×3%=309.9(万元)

大鹏公司申报缴纳契税时提供的发票不可作为确定计税依据的证据,发票上并不显示城改集团公司实际申报的销项税额。

四、增值税免税及核定计税价格的,契税成交价格不含税

表5:转让房地产、土地使用权及销售房地产开发产品免征增值税、核定计税价格与契税计税依据对照

例6.甲公司为小规模纳税人,2017年6月转让其2015年购买的办公用房一间给乙公司,取得该办公用房的成本(含税)为65万元,申报的成交价格为108万元,该房在税务机关“二手房”评估系统中的评估价格为118万元,契税税率3%,计算乙公司应纳的契税。

乙公司应缴纳契税=118×3%=3.54(万元)

四、结论

由上文可知,营改增实践中为确保所有行业税负只减不增的任务,对房地产行业和不动产转让实行差额征税,既扣额又扣税的课税方式突破了我国增值税所采取的凭专用发票抵扣法的基本原理,另外,营业税属于价内税,而增值税属于价外税,营改增后导致了相关税种协调上的困难,增加了税种之间的差异。建议在增值税立法中协调与民商法关系,确立以“遵从民商法为原则,以再评价为例外”的交易定性原则,完善特殊交易税法再评价规则。同时,回归增值税发票抵扣法基本原理,在适当时取消或仅部分保留差额课税制度,从进项端入手寻求解决部分交易抵扣不足问题的对策。

[1]薛 娟.营改增后契税计税依据的四项风险提示[J].中国税务,2017,(7):61-63.

[2]国家税务总局关于发布《纳税人转让不动产增值税征收管理暂行办法的公告》(国税总局公告2016年第14号).

[3]国家税务总局关于发布《房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法》的公告(国税总局公告2016年第18号).

[4]《财政部国税总局关于进一步明确全面推开营改增试点有关劳务派遣服务收费公路通行费抵扣等政策的通知》(财税[2016]47号).

[5]《财政部国税总局关于明确金融房地产开发教育辅助服务等增值税政策的通知》(财税[2016]140号).

[6]《财政部国税总局关于营改增后契税、房产税、土地增值税、个人所得税计税依据问题的通知》(财税[2016]43号).