烧碱行业现状分析及前景预测

2018-03-07

(新疆天业集团有限公司,新疆 石河子 832000)

回顾烧碱行业近10年的发展历程,可谓是跌宕起伏。从10年前2 181万t/a的产能、81%的高位开工率,到产能增速下降、68%的开工率低谷、艰难前行,再到当前4 012万t/a的历史高位产能、86.4%的历史顶峰开工率,用过山车来描述也不为过。当前的行业,如何保证装置的满负荷和高开工率属于共识,但是细究行业存在的问题和发展的前景也是焦点。通过此文,笔者就是要分析当前行业存在的问题到底是什么,未来的发展前景又是如何,为广大读者提供一条思路。

1 烧碱行业现状分析

1.1 烧碱产能恢复到正增长水平

近10年来,中国的烧碱产能整体呈现增长之势,大致可以分为3个阶段。

第一阶段是2008—2013年。自2008年开始,随着全球经济危机的到来,与国民经济息息相关的烧碱行业告别了产能的高速增长,逐渐放缓,保持在10%左右。

第二阶段是2013—2016年。随着前期产能的高速增长,供需关系逐渐发生变化,行业失去高额利润的吸引,烧碱行业的新增以及扩建更加理性,同时市场规律产生的优胜劣汰、落后产能的退出逐渐显现,烧碱产能的净增长呈现出了快速下降的态势,2015年烧碱产能首次出现负增长。

第三阶段是2016年至今。随着国家供给侧结构性改革、环保管理力度加大和烧碱下游行业需求向好产生影响,烧碱市场价格持续上涨,企业盈利状况好转,前期滞留的产能加速投产,尽管仍有部分烧碱产能退出,产能整体再次出现正增长,2017年恢复到4%的水平。

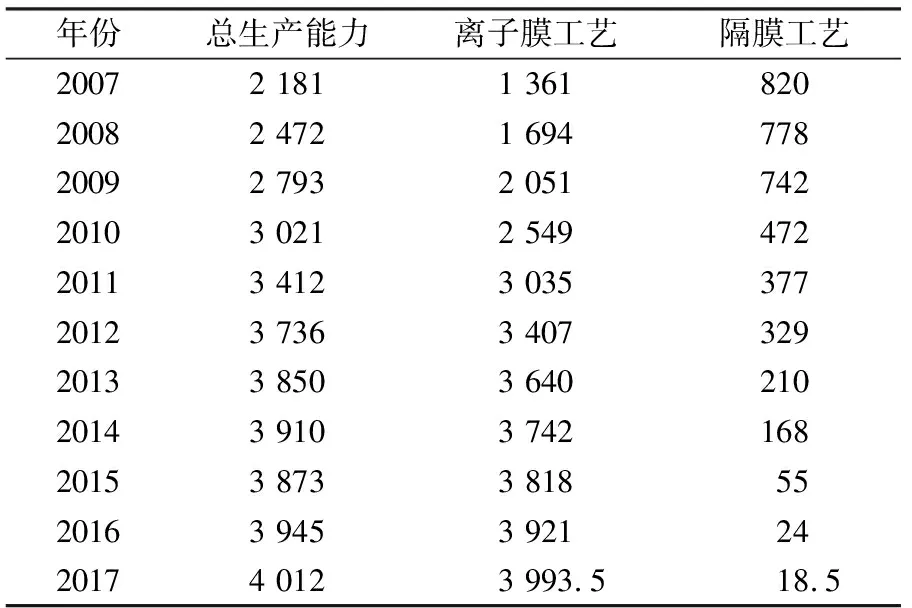

1.2 离子膜法生产工艺占比继续提升

近年来,随着行业技术进步、环保管理需要和产业政策影响,中国烧碱行业生产工艺变化明显,离子膜法烧碱比例快速增加。截至2017年底,中国烧碱产能为4 102万t/a,其中离子膜工艺所占的比例已经达到99.6%,隔膜法产能较2016年的24万t/a继续降低至18.5万t/a,占比仅为0.5%。2018年仍将会有隔膜碱退出市场,因为无论是工艺能耗、产品质量、产业政策亦或是市场规律,隔膜碱工艺已无法和离子膜法相比拟[1]。

表1为2007—2017年的烧碱总产能以及离子膜法生产、隔膜法生产工艺的占比。

表1 2007—2017年离子膜法生产工艺和隔膜法生产工艺产能变化情况Table 1 Production capacity ofion-exchange membrane caustic soda and that ofdiaphragm caustic soda between 2007 and 2017 万t/a

1.3 行业集中度进一步提升

2016—2017年国内烧碱企业产能规模对比如表2所示。

表2 2016—2017年国内烧碱企业产能规模对比Table 2 Comparison of production capacity scale of caustic soda enterprises between 2016 and 2017

从表2统计情况看,截至2017年底,中国共有烧碱生产企业160家,较2016年增加2家;总产能为4 012万t/a,较2016年增长67万t/a;企业的平均产能为25.6万t/a,较2017年增长0.6万t/a,行业集中度继续提升。

从企业产能规模数量看,截至2017年,生产能力大于100万t/a的企业为4家,与2016年持平;产能为50万~100万t/a的企业为14家,较2016年增长3家;产能为30万~50万t/a的企业为33家,较2016年增加1家;产能大于30万t/a的企业总产能为2 502万t/a,占到了行业总产能的61%,说明烧碱行业的产能正在向大企业集中。

1.4 产量持续增长

近年来,受到经济形势、下游产业需求量、新增产能数量、市场景气程度、碱氯平衡制约等因素的影响,烧碱产量呈现出持续增长的形势。

2007—2017年国内烧碱行业产量及增长率变化如表3所示。

表3数据显示:2007—2017年,平均每年产量增长160 t。2018年1月至1—7月累计产量为1 956.4 万t,比2017年同期上涨0.1%,预计2018年全年总产量为3 440万t左右。

表3 2007—2017年国内烧碱行业产量及增长率变化分析Table 3 Caustic soda output andincrease rate in China between 2007 and 2017

1.5 开工率达近10年最高水平

2007—2017年国内烧碱行业产能、产量及开工率变化如表4所示。

表4 2007—2017年国内烧碱行业产能、产量及开工率变化Table 4 Capacity, output and operation rate of caustic soda industry in China between 2007 and 2017

从最近10年来烧碱行业的开工情况来看,2008年之前,中国烧碱供不应求,产能、产量增长迅速,开工率也保持了较高水平。

自2008年开始,由于受到经济危机的影响以及产能快速增长导致的过剩产能出现,烧碱行业开工率逐渐降低,2009年行业装置利用率最低,整体开工率为69%。

2010年以后,由于退出产能增多,产能增速放缓,开工情况逐渐好转。

2016年开始,受益于烧碱下游景气度上升和国家供给侧结构性改革的深入,行业开工率快速上升。

2017年,国内烧碱行业开工率达到86.4%的历史最高水平。

预计2018年烧碱行业的开工率将维持在87%左右,相较2017年继续小幅上升。

2 烧碱行业存在的问题

在下游形势普遍向好的支撑下,我国的烧碱行业在近年来似乎始终是风调雨顺、财源滚滚,但是在利润的背后却蕴藏着巨大的危机与挑战,主要包括环保压力、原料高消耗压力、配套产品结构压力三方面。

2.1 环保压力巨大

当前,我国氯碱工业面临的首要问题便是环保压力。国际上已经实施了蒙特利尔议定书,同时我国签约了POPS公约,重新制定了排污收费标准,这些都在为氯碱行业增添着巨大环保压力。与此同时,我国氯碱生产中三废综合治理和利用与各种政策、条款存在一定差距,如何按照可持续发展及循环经济的要求提升企业水平,对氯碱工业来说是一重大考验。

党的十九大以来,更是将环境保护提高到了前所未有的政治高度,如何提高行业的环保水平和能力、降低消耗成为横亘在烧碱行业面前的大山。

2.2 盐耗水平较高

统计数据显示:我国烧碱生产过程中盐耗处在较高水平(普遍在1.55~1.60 t),甚至有些企业高达1.67~1.76 t。相对而言,国外离子膜法烧碱的盐耗一般在1.5 t以下[2]。

分析其中的原因在于,虽然我国烧碱生产工艺已经采用较为先进的离子膜生产工艺,但离子膜核心技术仍然是国外所拥有,国内氯碱生产厂家普遍进口国外的离子膜,这对我国氯碱工业发展始终是巨大隐患。与此同时,原盐已经成为烧碱生产成本的重要组成部分。但是,产业结构调整、公路治超治限、扬尘治理等正在对原盐市场产生深层次影响,从而对烧碱造成巨大影响。因此,做好氯碱生产和配套设备研发,开发先进的国产离子交换膜,降低能耗和盐耗,降低生产成本是促进氯碱工业发展的重点之一。当然,生产出优质、能够领跑国外的离子膜交换树脂也是中国氯碱行业的共同心愿,国内研发机构研发出的离子膜交换树脂也是成绩显著,其中一些主要指标已经达到或超过国外同类离子膜水平。相信,伴随着工信部将离子交换膜列为“十三五”新材料产业发展指南的关键战略材料,国产离子膜交换树脂完全达到甚至超过国外水平指日可待[3]。

2.3 产品结构单一

烧碱在氯碱工业中始终是盈利产品,而中国氯碱产品结构不合理已成为行业内一个不容忽视的问题。

简单来说,就是耗氯产品普遍附加值低,市场抗风险能力弱。尽管多年来,氯碱行业已经认识到问题的严重性,从各个方向改善。但从目前的状态来看,低附加值的无机氯产品比例过大,高附加值的有机氯产品比例较小,高档产品、专用产品、深加工产品、高附加值产品,特别是对氯碱工业发展具有重要意义的精细化工产品普遍存在比例较小、开发力度不够的现象,很多企业的氯产品还停留在盐酸、液氯及电石法PVC上[4]。

谈到PVC,我国生产的PVC中75%是依靠电石法,而电石法PVC能耗高、污染大也是公认的事实。回看近两年的烧碱和PVC价格,烧碱始终是高位坚挺,为氯碱企业带来巨大效益,但PVC确实屡次触底成本红线,为氯碱企业增添巨大压力。因此,如何彻底解决产品结构单一、摆脱“以氯定碱”的局面需要我国的氯碱企业深入思考。

3 烧碱行业的发展前景

谈到烧碱行业的发展前景,可谓是春天依旧。从以上分析情况看,烧碱行业的可持续发展面临诸多问题,但是客观分析,可以说烧碱行业是典型的风险与挑战,机遇与困境并存。原因在于,烧碱自2016年上半年开始的价格飙升、高位坚挺,并不是平白无故,是有前提条件支撑的,其中最主要因素就是供给侧结构的改革和烧碱下游最大用户氧化铝的强势支撑。

数据显示:在烧碱涨价前夕的2015年,氧化铝产能达到了5 898万t/a,较2014年增加了1 121万t/a,增幅为23.47%。可想而知,在2016年对烧碱的需求会是怎样深的影响。

展望未来,氧化铝行业消耗烧碱的能力呈现持续高位上涨。主要原因有2方面。

(1)“十三五”期间,在稳步推进新型城镇化的拉动下,烧碱终端产品市场需求仍将保持较快增长。预计到2020年我国城镇化率将超过60%,新型城镇化和消费升级将极大地拉动基础设施和配套建设投资,促进建材、家电、服装及日用品的等需求增加,进而拉动烧碱产品需求持续增长。

分析原因为:氧化铝行业是烧碱下游最大的用户,占比34%[5];而建筑业、交通业又是铝的两大消费领域,在铝的下游消费比例中,建筑业占比为30%以上,交通运输业占比为20%以上。因此,从经济发展形势看,正在拉动下游对烧碱产生巨大需求。

(2)从统计情况看,当前我国新建和扩建的氧化铝项目绝大多数采用拜尔法,全部使用烧碱生产,从而导致对烧碱的需求迅速增大。同时,伴随近年来国内氧化铝产能的快速增长,造成铝土矿资源持续紧张,供矿能力不足,矿石品位不断呈现下降趋势,造成氧化铝生产对烧碱的消耗逐年增加,耗碱比例明显提升。

毫不隐晦地说,即使目前氧化铝产能不再增加,其对烧碱的需求也将呈现增长之势。当然,氧化铝对烧碱行业的影响只是一部分,其他方面包括深入推进供给侧结构性改革、高质量发展都在对烧碱行业向好发展产生深层次影响。

中国粘胶纤维行业产能持续增长,也对烧碱产生强劲支撑。国内化纤行业用烧碱主要集中在粘胶纤维行业,合成纤维用碱量很小。从生产工艺过程看,国内粘胶纤维的生产在溶解和挂胶等生产工序对烧碱的需求较大,目前国内粘胶纤维主要有粘胶短纤和粘胶长丝两个品种。

数据显示:2018年1—6月,中国粘胶纤维长丝累计产量为11万t,同比增长0.7%。粘胶短纤领域,2017年底,中国粘胶短纤维行业产能在390万t/a左右,有预测显示,2018年将有100万t/a的产能释放。

4 结语

综上所述,烧碱行业的发展前景大好,但是紧抓烧碱价格高位运行的契机,满负荷、高开工、提产量、抓效益的同时,我们也要正视行业存在的矛盾与挑战,提前布局谋好路,深入探究谋发展,化困境为坦途,化挑战为机遇。