金融脱媒对商业银行盈利性影响的研究

2018-02-28杜思宇费洋

杜思宇+费洋

[摘 要] 金融脱媒对商业银行的盈利性的影响有很多方面,通过对2004-2016年商业银行数据的统计分析,采用多元回归模型,从实证的角度对银行的资产端脱媒和负债端脱媒进行分析,研究表明资产脱媒对银行的盈利性产生了负面影响,而负债脱媒则是对其盈利性产生正相关关系,由此结论给商业银行提出了更好的启示和建议,商业银行在发展过程中,应当适当控制自身的资产规模,提高资本充足率,注重资产质量,降低不良贷款的发生,提高营运效率。同时应优化银行业务结构,减少冗员机构;促进银行的创新能力,转变传统的以存贷利差作为主要利润来源的经营模式,适应当前发展创造新的盈利模式。

[关键词] 金融脱媒;商业银行盈利性;多元回归模型

[中图分类号] F830.4 [文献标识码] A [文章编号] 1009-6043(2018)02-0148-02

Abstract: Financial disintermediation exerts influence on the profitability of commercial banks in many aspects. Based on the statistical data of commercial banks from 2004 to 2016, using a multiple regression model, the asset disintermediation and liability disintermediation of the banks are analyzed from the empirical perspective. The result shows that asset disintermediation has a negative impact on the profitability of the banks, and the liability disintermediation is positively related to the profitability. Hence, some enlightenment and suggestions are put forward. In the development process, commercial banks should control their own assets, improve capital adequacy ratio, pay attention to the quality of assets, reduce the occurrence of bad loans, and improve operational efficiency. At the same time, the banks should optimize the business structure, reduce redundant sectors, promote the innovation ability, so as to change the traditional management mode taking interest spread of deposits and loans as the main source of profit and to create a new profit model adapting to current development situation.

Key words: financial disintermediation, profitability of commercial banks, multiple regression model

一、引言

隨着我国金融体制的深入改革,证券市场和互联网金融等领域得以不断发展,快速推进了利率市场化的进程,企业或者居民为追求更低的融资成本和更高的投资收益,逐渐将视线从商业银行转为非银行金融机构,金融脱媒的现象开始不断涌现。金融脱媒,是指资金的供给方和资金的需求方绕开了商业银行,直接将资金进行融通和配置,形成了资金的体外循环。金融脱媒现象的出现使商业银行的存贷的资金规模和期限结构正在发生变化,一方面商业银行要解决流动性短缺问题,另一方面还要做好业务创新,以顺应金融市场的发展。

二、文献综述

“金融脱媒”现象最早出现在美国,美国早在20世纪60年代之前实行利率市场化,由于人们对于资本的逐利性,导致了金融脱媒的形成。Madan Sabnavis(2010)认为,金融脱媒是基于资金供求双方对于低成本的追求,降低金融中介的参与成本,而做出的必然选择。宋旺、钟正生(2010)运用资产(负债)中介化比率和证券化率对我国金融脱媒的度量进行实证研究。娄飞鹏(2014)认为融资方为追求低廉的融资成本,会考虑进行直接融资的方式来获取资金,从而减少了对银行贷款资金的需求。

三、实证分析

(一)变量选取

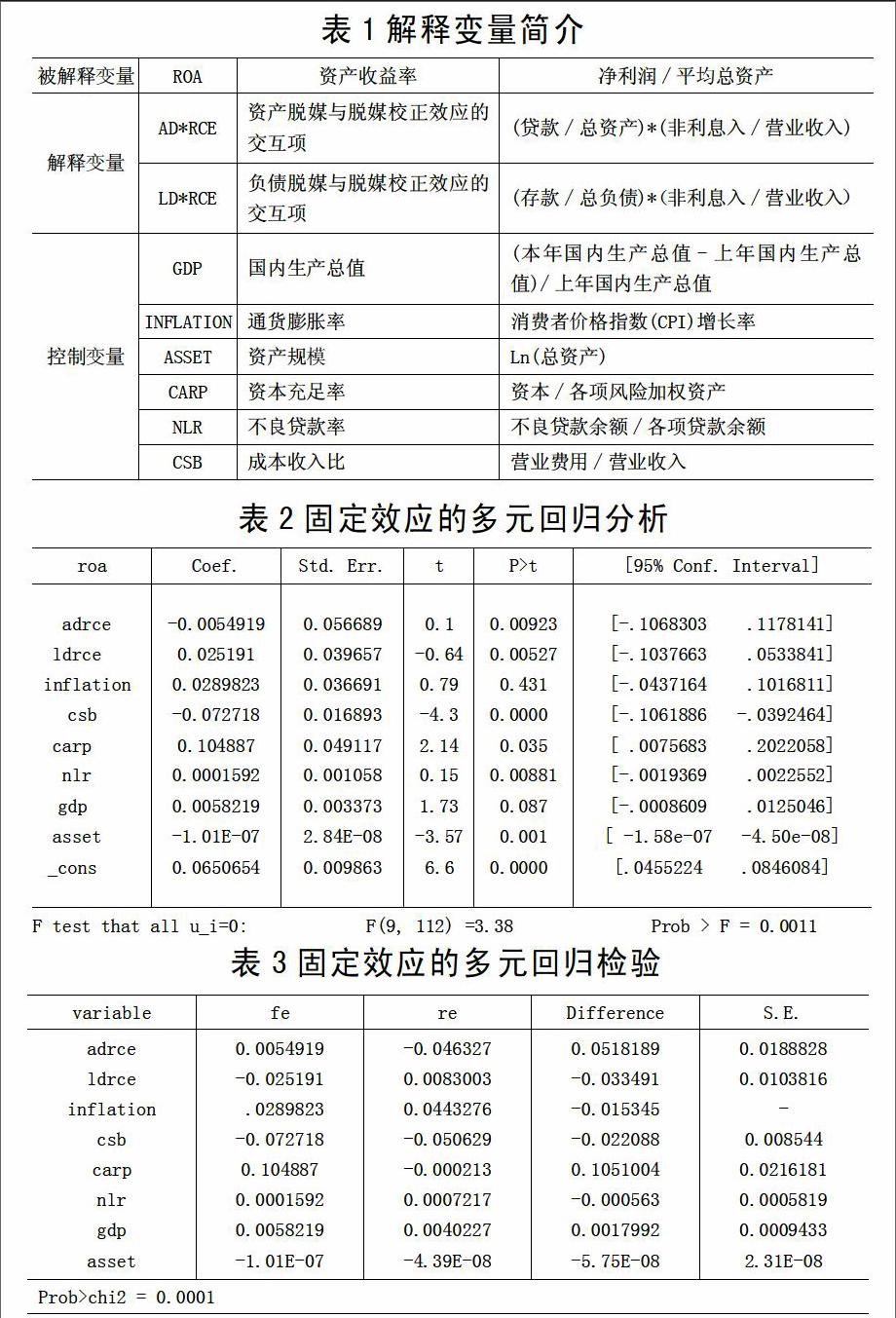

金融脱媒变量的选取:釆用非利息收入比(RCE)来衡量脱媒效应,非利息收入占比即非利息收入在利息净收入与非利息收入之和中所占的比重。综上所述,衡量脱媒校正效应影响下的资产脱媒和负债脱媒程度,可以选用资产脱媒与脱媒校正效应的交互项(AD*RCE)、负债脱媒与脱媒校正效应的交互项(LD*RCE)来表示。采用ROA作为盈利性指标,GDP和通货膨胀率作为宏观控制变量,资产规模、成本收入比、资本充足率、不良贷款率作为微观控制变量。

为了研究金融脱媒对商业银行盈利性的影响,因此选取间接指标从商业银行的资产端脱媒和负债端脱媒进行研究,用银行贷款在总资产中的占比来反映银行资产方的脱媒程度(AD),用银行存款在总负债中的占比来反映银行负债方的脱媒程度(LD)。脱媒校正效应(RCE)采用非利息收入占比来衡量,由于脱媒校正效应的存在,商业银行会增强自身对金融工具的创新能力,增加获利渠道。endprint

(二)样本的选取

选取的是四大国有银行以及排名前六的股份制商业银行(交通银行、招商银行、中信银行、民生银行、华夏银行、平安银行),分别选用这些银行的2004到2016年的数据作为研究的样本。

(三)变量统计性描述

对10家银行的数据进行统计性描述,得出2004-2016年的资产收益率均值为4.27%,全样本的资产脱媒指标和负债脱媒指标均值分别为10.63%和15.86%,说明我国商业银行的脱媒效果比较低。另外非利息收入在总的营业收入中占比不是很高,说明10家上市银行的非利息收入增長速度比较慢,脱媒校正效应并不能消除金融脱媒给商业银行盈利带来的冲击。

(四)实证模型的构建

由于采取净资产收益率ROA作为被解释变量,以资产脱媒校正效应的交互项、负债脱媒与脱媒效应的乘机作为解释变量,另外GDP、通货膨胀率、资产规模、收入成本比、资产充足率、不良贷款率作为控制变量,通过利用STATA软件,拟合出具有固定效应的面板数据计量模型,运用多元回归方法分析计算出2004-2016年上市商业银行金融脱媒对盈利性的影响。具体模型如下:

ROA=α+β1ADRCEt+β2LDRCEt+β3GDPt+β4inflationt+β5assett+β6CARPt+β7NRLt+β8CSBt+εt

通过STATA计量软件,运用查询的数据得出表2相关结论,具体多元回顾方程如下:

ROA=α+-0.0054919ADRCEt+0.025191LDRCEt+0.0058219GDPt+0.02893inflationt+β5assett+0.104887CARPt+0.0001592NRLt+-0.072718CSBt+0.0650654

从表3可知,解释变量ADRCE、LDRCE对被解释变量ROA的影响是显著的,并且P值为0.009、0.001,通过显著性测试分析,说明整体的固定效应模型的效果很好。从系数来看,资产脱媒和脱媒校正效应的交互项与银行资产回报率为负相关关系,即前者的交互项越大,银行资产回报率越小,盈利性越差,也反映出资产方脱媒对商业银行盈利能力的冲击较大。负债脱媒与脱媒校正效应的交互项同资产收益率正相关,商业银行的ROA越大,其盈利性愈好。表明脱媒带来的正效应不但抵消了负债脱媒对商业银行盈利性带来的负面作用,还在一定程度上使银行的盈利能力得到了提升。另外GDP、资产规模与ROA呈正比关系,但是不良贷款率、成本收入比与资产收益率存在明显的负相关关系。

(五)hausman检验

通过上述hausman检验,得出Prob>chi2=0.0001,说明固定效应模型特别显著,可信度比较高,因此在99%置信区间下是可以相信的。

四、结论和政策建议

通过多元回归模型对其拟合得出以下结论:

资产脱媒和脱媒校正效应的交互项与银行资产回报率为负相关关系,即前者的交互项越大,银行资产回报率越小,盈利性越差,脱媒校正效应并没有抵消脱媒对资产方的冲击,也反映出资产方脱媒对商业银行盈利能力的冲击较大。

负债脱媒与脱媒校正效应的交互项与资产收益率正相关,即负债脱媒与脱媒校正效应的交互项越大,商业银行的ROA越大,其盈利性越好。

因此,商业银行在发展过程中,应当适当控制自身的资产规模,提高资本充足率,注重资产质量,降低不良贷款的发生,提高营运效率。同时应优化银行业务结构,减少冗员机构;促进银行的创新能力,转变传统的以存贷利差作为主要利润来源的经营模式,适应当前发展创造新的盈利模式。

[参考文献]

[1]Madan Sabnavis. It is time for financial disintermediation.www.thehindubusinessline.com, 2010-11-03

[2]宋旺,钟正生.中国金融脱媒度量及国际比较[J].当代经济科学,2010(2):26-37.

[3]娄飞鹏.我国金融脱媒的主要成因仍在国内[J].福建金融,2014(7):19-23.

[责任编辑:纪晨光]endprint