政府投资对房地产和非房地产部门效应的非对称性分析

2018-02-09王文甫王瑞祥

王文甫+王瑞祥

摘要:本文通过构建一个动态随机一般均衡(DSGE)模型,引入垄断竞争、信贷约束等非完全竞争因素,考察了我国政府投资对房地产和非房地产部门效应的非对称性及其传导机制。参数校准后,模拟分析发现,政府投资和居民消费价格指数明显负相关,与房价表现为初期负相关、后期正相关,两者呈现非对称性;政府投资与房地产投资呈现明显的正相关,与非房地产投资初期负相关、后期正相关,这两者也呈现非对称性。同时分析表明,在我国政府投资对房地产和非房地产部门的非对称效应的传导机制中,政府投资的正外部性、负财富效应、居民理性收入预期和土地财政担当重要角色。

关键词:政府投资;房地产;非房地产;非对称;DSGE

文献标识码:A文章编号:100228482018(01)003508

一、 引言

1998年以后,住房的实物分配制度成为历史,按揭政策正式实施,房地产业亦突飞猛进。房地产业除了作为居民的住宅需求之外,还被一些社会闲置资本用来投机,进而引发全国范围的炒房行为,资产配置不公平所导致的收入分配不公,严重威胁我国的社会稳定。“房屋是用来住的,不是用来炒的”也写入了十九大报告。近期,在住房投机需求遭遇国家行政限购干预的情况下,不仅购房数量出现短期下降,而且房价上涨态势得到一定程度上的遏制,然而,房地产部门仍然存在着较大的潜在风险。我国政府通常实施积极的财政政策,过分强调大政府的作用,我国经济发展形势不容乐观,扩张性的财政政策被政府广泛采用以谋求经济发展。2003年至今,我国的房价居高不下,尽管政府出台了密集的房地产调控政策,但收效甚微,开发商拿地建设房地产的意愿越来越强,房价泡沫也越来越大。过热的房地产投资导致一些房地产企业资不抵债,一些地级市的楼盘建设一半就因为资金问题被搁置,虽然房地产的投机需求近期有所下滑,但是购房的刚性需求难以抑制。由于房地产作为当代宏观经济发展主要推动力量地位的削弱,给地方政府财政收入带来了极大的压力,房价高企、楼盘空置以及居民购置房地产受限,这些不合理的经济现象引发了社会和学界的高度关注。与此同时,我国经济已经步入“新常态”,非房地产部门的发展态势却一直不佳。此外,政府投资在推动经济高速增长的同时,必然对房地产和非房地产部门产生非对称性的影响。

国外关于非对称性的大量研究表明,经济周期在扩张和收缩过程中,常常具有显著的非对称特征,伴随着经济周期的动态协同演变,作为经济稳定器的财政收支也呈现出相应的非对称性[1]。近年来,国外学者的研究侧重于财政政策的产出效应和乘数效应,财政政策的“挤出”和“挤入”效应学术成果颇丰,缺乏针对财政政策效应非对称性的研究,探讨政府投资对房地产和非房地产部门效应的非对称性文献更是屈指可数。Sorensen和Yosha[2]研究认为财政政策的非对称性是由政府机构遵循预算平衡导致的。Christiano等[3]和Woodford[4]研究发现当经济处于衰退期时,名义利率降为零,政府投资拥有较大的财政乘数,直观来看,是因为当经济萧条时,政府扩大投资必然对私人消费和投资产生挤入效应。理论上,财政政策减缓经济衰退相比抑制通胀更加有效,财政政策效应在经济周期的不同阶段都具有非对称性,而且国外学者认为财政政策非对称性效应的产生主要是因为流动性约束[58]。

同样,国内学者对于非对称性的研究也主要在货币政策上聚焦[910],针对财政政策非对称性的研究相对较少,且在研究视角和模型使用上存在较大差异。针对财政政策非对称性内涵界定的研究主要有两种观点:首先是指在经济周期的不同阶段,财政政策对国内生产总值变化的响应不一致。刘金全等[11]研究发现,我国财政收支和预算盈余在经济发展的不同阶段非对称性特征明显。储德银和童大龙[12]认为财政政策冲击对居民消费具有显著的非对称性凯恩斯效应。其次为相机抉择的财政政策,也就是不同类型的财政政策对产出和价格所产生的宏观调控效果有明显差异。王立勇和李富强[13]认为我国相机抉择财政政策的产出效应呈现明显的非对称性。

房地产周期和经济周期的趋势整体一致,房地产繁盛时期,经济发展形势一片大好,房地产萧条时期,经济发展步步维艰,所以房地产问题的研究变得尤为重要。同时,为了研究我国政府投资对房地产和非房地产部门效应非对称性的传导机制,笔者遵循研究经济冲击传导机制的通常做法,选用动态随机一般均衡(Dynamic Stochastic General Equilibrium,DSGE)框架来研究。国内学者研究政府投资对房地产影响的成果不多,董昕[14]发现政府对房地产的投资对私人投资具有挤出效应。同时,国内外有关房地产问题的研究中几乎还没有在DSGE框架下来讨论政府投资与房地产问题。

在国外,有关研究房地产的宏观模型主要选取的是Iacoviello[15]构建的动态随机一般均衡模型。参照国外通行的房地产宏观模型构建,本文也采用Iacoviello的模型进行研究。但本文对此模型作了三方面的拓展:首先,选择财政视角来讨论房地产问题,尤其是有针对性的研究我国相关热点问题。其次,假设房地产产量内生,而不是外生给定,房地产部门是一个生产部门。最后,引入土地要素在生产函数中。目前,我国大多数地方政府的财政还仅仅是“吃饭财政”,地方政府财权严重不足,事权支出责任又没有减少,土地财政便成为地方政府弥补财力不足的重要手段,所以在政府收入行为中考虑土地财政。

本文的结构安排如下:第二部分构建一个包含中间品厂商、最终品厂商、没有借贷约束的家庭和有借贷约束的家庭的DSGE模型;第三部分涉及模型的参数校准;第四部分着重分析政府投资冲击的脉冲反应结果,以及讨论政府投资冲击的效应传导机制;第五部分进行总结和说明。

二、 理论模型

(一)模型的经济背景考察

这部分将在DSGE模型分析框架中,按照国内研究通常做法,主要引入垄断竞争、粘性价格[1617]、政府投资的正外部性[1820]、居民消費习惯或习惯形成(Habit Formation)[21]、投资调整成本[22]、融资约束[2327]等不完全竞争因素,分析我国政府投资对房地产和非房地产部门效应的非对称性。同时,高然和龚六堂[28]参照Iacoviello,Iacoviello和Neri[29],以及Liu等[30]的模型,建立一个比较贴合我国实际的DSGE模型,探讨我国土地财政对宏观经济波动的影响。王频和侯成琪[31]也在Iacoviello的模型基础上,建立包含消费品和房地产部门的具有我国特征的DSGE模型,研究预期对住房价格和宏观经济总量的效应。由此可见,在Iacoviello的模型分析框架下,引入我国的一些非完全竞争因素对我国房地产市场问题研究具有解释性或匹配性,这意味着借用他的模型分析框架具有一定的合理性。endprint

(二)经济主体的行为

1.最终品厂商的行为

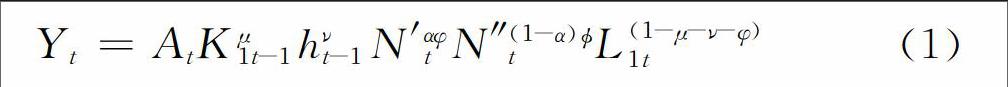

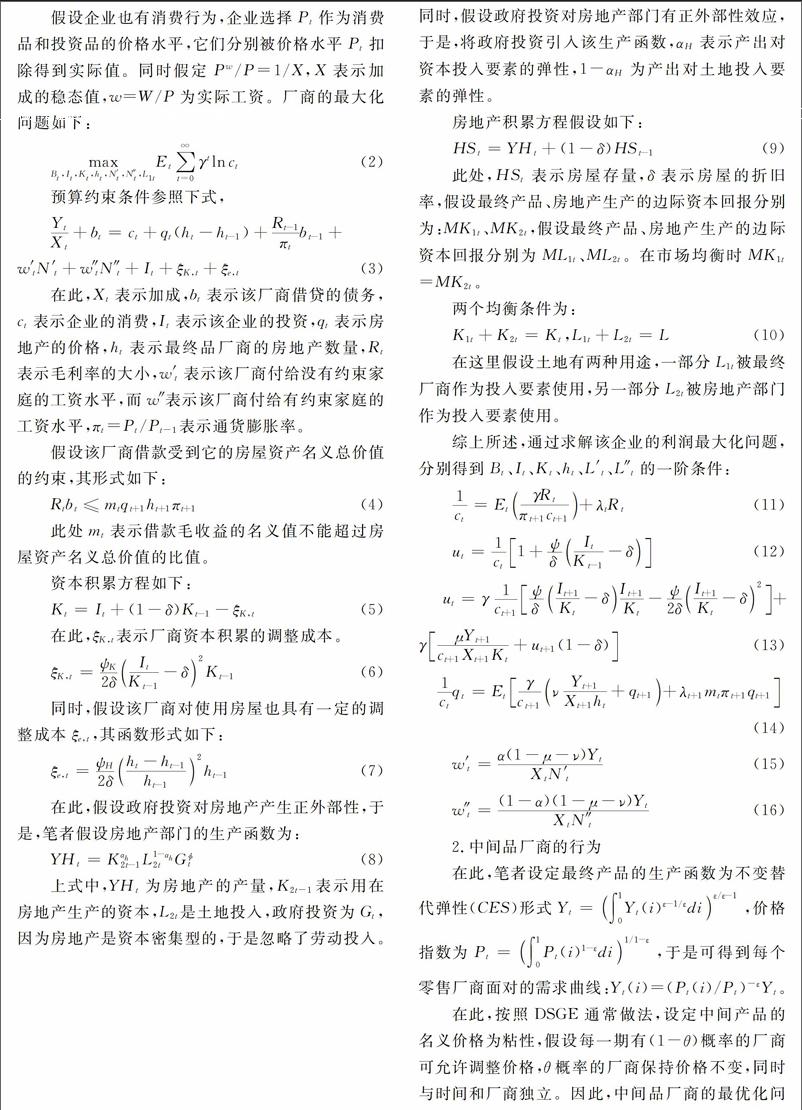

假设该厂商在价格水平Pw生产出总产品,总产品通过使用劳动、房屋、资本以及土地生产出来,总生产函数设定为CD形式:

Yt表示总产出,At表示技术水平,K1t-1表示資本要素投入,ht-1表示厂房或房地产也作为一种投入要素,N′表示来自没有借款约束家庭的劳动要素投入,N″表示来自有借款约束家庭的劳动要素投入,L1t表示土地要素用于生产最终品厂商的投入。μ、ν、φ分别是产出对资本、房地产以及劳动的弹性大小,而α表示N′和N″作为投入要素之间的权重大小,1-μ-ν-φ就为产出对土地的弹性大小。

三、 参数校准

(一)居民偏好参数

参照梁斌和李庆云[32],笔者将没有借贷约束的家庭效用主观贴现率设置为β=09926,根据Iacoviello,有借贷约束家庭的效用主观贴现率β2取值095,这里假设两种消费者的劳动供给弹性是相同的,依据王云清等[33],对它们取值为η=15126,政府投资对家庭具有外溢效应,按照黄赜琳,针对政府对家庭作用取该系数值为αG=037。

(二)厂商生产参数

依据Iacoviello,最终产品厂商的效用主观贴现值γ=098,最终产品厂商产出对资本的弹性系数大小为μ=026,最终产品厂商产出对劳动的弹性大小为ν=003。王云清等文中调整成本弹性系数为ψ=44166,参照陈昆亭和龚六堂,资本折旧率δ=0025, 依据Iacoviello,中间品厂商的稳态加成值为X=105,αE=037,依据陈昆亭和龚六堂,取中间品厂商保持价格刚性的比率为θ=060,没有借贷约束家庭提供的劳动对最终产品生产劳动贡献的权重α=064。

在房地产厂商的生产函数中,假设只有资本和土地这两种投入要素,我国资本对产出的比重一般取值050附近,而且我国房地产是资本密集型的,因此在我国房地产函数中资本对收入的弹性大小应该在050以上,为此笔者假设房地产产出对资本投入的弹性为αH=060,而房地产产出对土地投入的弹性为1-αH=040,同时,假设政府投资对房地产经济具有正外部性影响,在此笔者假定产出对政府投资的产出弹性为βH=035。

(三)政策偏好参数

依据梁斌和李庆云利用我国数据进行贝叶斯估计的结果,在此,本文泰勒规则中利率的权重rr=075;通货膨胀的权重rπ=260;产出的权重rx=060。根据我国年度数据,笔者将政府投资占产出比重取值为G/Y=020。按照王文甫和王子成[34]的做法,作为政府投资冲击的一阶自回归系数ρG=057,其对应的标准差σG为376%。

综合以上分析,居民偏好参数、厂商生产参数和政策偏好参数的校准值汇总如表1。

四、 脉冲反应结果分析及其传导机制

(一)政府投资冲击的脉冲反应结果分析

按照以上参数值进行模拟,分别得到房价、非房地产投资、居民消费价格指数、房地产投资对政府投资冲击的动态响应图形,其中qhat表示房价、Ihat表示非房地产投资、phat表示居民消费价格指数、Hhat表示房地产投资,分别见图1和图2。

图1中,首先分析房价对政府投资冲击的响应。房价在当期大约下降12%,然后以较快的速度上升,在第4期左右达到峰值,上升大约4%,第5期后房价逐渐下降,在14期以后收敛到稳态附近。然后对政府投资就非房地产投资冲击的影响进行观察。非房地产投资当期大约下降37%,然后以较快的速度上升,在第6期左右达到峰值002,然后以较缓的速度下降,在第15期左右收敛到稳态附近。

图2中,首先观察政府投资冲击对居民消费价格指数的影响。居民消费价格指数在当期以较快的速度下降,在第6期左右达到拐点,下降大约50%,第10期以后保持一个比较稳定的值。接着说明政府投资冲击对房地产投资的影响,房地产投资在当期以较快的速度增长,在第8期左右达到峰值0035,然后以较缓的速度下降,在第100期左右收敛到稳态附近。

总的来看,一方面,政府投资和居民消费价格指数强负相关,对房价表现为初期负相关、后期正相关关系,对居民消费价格指数和房价呈现非对称性特征;另一方面,政府投资对房地产投资具有强正相关关系,对非房地产投资表现为初期负相关、后期正相关的关系,对房地产投资和非房地产投资呈现非对称性特征。在此得出的结论与国内学者的主流观点基本吻合,地方政府投资对商品房价格、房地产价值均存在显著的正面影响[3538]。

(二)政府投资冲击的效应传导机制讨论

首先,来看政府投资对非房地产投资和房地产投资的效应传导机制。政府投资对非房地产投资首先会有负向的阻碍作用,第5期后产生正向的促进作用,在第15期左右收敛到稳态附近。政府投资促进房地产投资持续增加,第7期之前促进作用效果明显,第7期之后促进作用减缓,在第100期左右收敛到稳态附近。这主要是因为政府投资会使消费者和房地产企业的行为产生一正一负的效应。郭庆旺和贾俊雪认为财政收支分权对地方政府投资规模具有显著的非对称性影响[39]。李永友认为中央财政支出政策的调控效果具有显著的非对称性[40]。我们可以从两个方面来分析政府投资对消费者和房地产企业行为一正一负的效应。首先是正外部性。一般政府投资对消费者和企业具有一定的正外部性[4142]。公共领域是政府投资的主要范围,包括基础设施和公益性项目投资。刘生龙和胡鞍钢[18]发现政府作为投资主体对基础设施进行投资,消费者对房地产的需求和房地产企业对房地产的供给均产生正效应。其次是负财富效应[43],因为作为政府融资方式的税收和公债水平的提高,主要源于政府投资的增加,促使消费者收入和企业利润下降,消费者和企业对非房地产投资和房地产需求也会相应减少,从而引起非房地产投资和房地产投资下降。

接着,来看政府投资对房价和居民消费价格指数的效应传导机制。政府投资对房价在第2期之前是负相关的关系,在第2期之后变得正相关,第15期左右收敛到稳态值。政府投资和居民消费价格指数整体负相关,在第6期左右达到拐点,第10期以后保持一个比较稳定的值。政府投资对房价的促进作用,也主要得益于政府投资的正外部性,由于政府投资侧重于公益项目和基础设施建设,房地产周边基础设施自然会受到政府投资的正外部性影响而受益,居民居住环境的美化必然导致房价进一步提升。政府投资和居民消费价格指数负相关,表明从消费情况来看,尽管政府投资的政策刺激不断加大,由于房价长期以来居高不下,居民的理性收入预期比较低,导致居民缺少充足的消费理由。我国的经济发展从源泉上缺乏消费和民间投资的内生动力,主要源于政府投资资金没有真正意义上进入相关领域,实体经济的政府投资资金流入严重不足,一部分政府投资资金进入了比较热的楼市和股市等领域。我国的居民消费价格指数依然处在通货紧缩区域内,居民没有足够的动力去扩大消费。因此,政府投资对房价和居民消费价格指数效应的非对称性影响由政府投资正外部性、居民理性收入预期降低综合而成,从而表现出,政府投资增加的同时会导致房价长期呈增长趋势,居民消费价格指数整体下降。endprint

综上所述,可概括政府投资对房地产和非房地产部门效应的非对称性传导机制如下:首先,政府投资增加后,会通过四个渠道对房地产发生作用,分别是政府投资的正外部效应、土地财政、负财富效应和居民理性收入预期。在我國,负财富效应和居民理性收入预期的负效应小于政府投资的正外部性和土地财政所表现出来的正效应,结果表现为,政府投资增加促进了房地产投资和非房地产投资上升。同时,政府投资的正外部性大概小于负财富效应和居民理性收入预期的放大效应产生的负效应,引起房价进一步上升的同时,居民消费价格指数下降,进一步表明政府投资对房地产和非房地产部门效应具有非对称性的影响。上述传导机制表明,在我国政府投资对房地产和非房地产部门效应非对称性的传导机制中,政府投资的正外部性、负财富效应、居民理性收入预期以及土地财政担当重要角色。五、 总结和说明

本文通过引入垄断竞争、价格粘性等非完全竞争因素,在动态随机一般均衡模型框架内考察政府投资对房地产和非房地产部门效应的非对称性。模拟结果发现:政府投资除了和居民消费价格指数呈现明显负相关,以及和房地产投资强正相关外,对房价、非房地产投资均表现为初期负相关、后期正相关的关系,呈现非对称性。同时,在我国政府投资对房地产和非房地产部门效应非对称性的传导机制中,政府投资的正外部性、居民理性收入预期以及土地财政起到重要作用。

尽管本文认为,政府投资对房地产和非房地产部门效应的非对称性分析的传导机制中,政府投资的正外部性具有重要作用,“次贷危机”发生近10年以来,我国政府投资效应明显减弱,这可以从近年来政府的几次微调效果不断减弱可见一斑。同时,我国的经济发展速度减缓,我国地方政府投资对经济发展的正外部性作用也在减弱,政府投资对目前低迷的房地产市场拉动作用疲乏,通过政府投资来带动房地产经济的传统思路已经走到尽头,政府行为应该由需求管理向供给管理为主导转变,转变主要依靠房地产带动国民经济的范式。为此,我国政府要在不断完善社会保障制度的前提下,进一步创造就业机会,以吸纳更多的劳动力加入社会主义经济建设中,达到增加居民收入的目的,也有利于社会稳定。在我国政府投资对房地产和非房地产部门效应的非对称性分析传导机制中,土地财政发挥的作用不容忽视,我国目前正处于“后土地财政时代”,房地产市场低迷势必减少地方政府的土地财政收入,“营改增”的全面实施间接造成地方主体税种进一步缺失,中央政府要对如何尽快完善地方政府税收体系做进一步的深入思考,以解决当前地方政府收入增长乏力的不利局面。

虽然本文研究了我国政府投资对房价、居民消费价格指数、房地产投资、非房地产投资的非对称性效应,但是主要从政府投资总量方面去探讨政府投资对房地产和非房地产部门效应的非对称性问题,并没有就政府投资结构对我国房地产和非房地产部门进行深入的讨论。同时,由于我国地区经济发展不平衡性意味着地方经济存在一定的内在异质性,这必然影响地方政府投资对房地产经济的效应形成机制,等等这些问题是以后研究待拓展的方向。参考文献:

[1]Clements M P, Krolzig H M. Business cycle asymmetries: characterization and testing based on markovswitching autoregressions [J]. Journal of Business and Economic Statics, 2003, 21(1): 196211.

[2]Sorensen B, Yosha O. Is state fiscal policy asymmetric over the business cycle? [J]. Economic Review, 2001, 86(3): 4364.

[3]Christiano L, Eichenbaum M, Rebelo S. When is the government spending multiplier large? [J]. Journal of Political Economy, 2011, 119(1): 78121.

[4]Woodford M. Simple analytics of the government expenditure multiplier [J]. American Economic Journal: Macroeconomics, 2011, 3(1): 135.

[5]Tagkalkis A. The effects of fiscal policy on consumption in recessions and expansions [J]. Journal of Public Economics, 2008, 92(56): 14861508.

[6]Giavazzi F, Jappelli T, Pagano M. Searching for nonlinear effects of fiscal policy: evidence for industrial and developing countries [J]. European Economic Review, 2000, 44(7): 12911326.

[7]Afonso A. NonKeynesian effects of fiscal policy in the EU15 [R]. ISEG Economics Department Working Paper No. 7, 2001.

[8]Afonso A. Expansionary fiscal consolidations in Europe: new evidence [J]. Applied Economics Letters, 2010, 17(2): 105109.endprint

[9]刘金全. 货币政策作用的有效性和非对称性研究 [J]. 管理世界, 2002(3): 4351, 59153.

[10]陈日清. 中国货币政策对房地产市场的非对称效应 [J]. 统计研究, 2014(6): 3341.

[11]刘金全, 崔畅, 谢卫东. 财政政策作用的阶段性和非对称性检验 [J]. 财经科学, 2003(1): 5760.

[12]储德银, 童大龙. 中国财政政策对居民消费需求的非对称效应——基于流动性约束视角下一个新的分析框架 [J]. 公共管理学报, 2012(1): 7079, 126.

[13]王立勇, 李富强. 我国相机抉择财政政策效应非对称性的实证研究 [J]. 数量经济技术经济研究, 2009(1): 5866.

[14]董昕. 政府投资是否导致“国进民退” [J]. 当代财经, 2010(10): 7785.

[15]Iacoviello M. House prices, borrowing constraints, and monetary policy in the business cycle [J]. American Economic Review, 2005, 95(3): 739764.

[16]陈昆亭, 龚六堂. 粘滞价格模型以及对中国经济的数值模拟——对基本RBC模型的改进 [J]. 数量经济技术经济研究, 2006(8): 106117.

[17]李春吉, 孟晓宏. 中国经济波动——基于新凯恩斯主义垄断竞争模型分析 [J]. 经济研究, 2006(10): 7282.

[18]刘生龙, 胡鞍钢. 基础设施的外部性在中国的检验: 1988—2007 [J]. 经济研究, 2010(3): 415.

[19]黄赜琳. 中国经济周期特征和财政政策效应——一个基于三部门RBC模型的实证分析 [J]. 经济研究, 2005(6): 2739.

[20]王文甫. 价格粘性、流动性约束与中国财政政策的宏观效应: 动态新凯恩斯主义视角 [J]. 管理世界, 2010(9): 1125, 187.

[21]王君斌, 王文甫. 非完全竞争市场、技术冲击和中国劳动就业——动态新凯恩斯主义视角 [J]. 管理世界, 2010(1): 2335, 43.

[22]朱微亮, 刘海龙, 史青青. 基于调整成本的产出资本资产定价模型研究 [J]. 管理工程学报, 2009(4): 121132, 138.

[23]胡永刚, 刘方. 劳动调整成本、流动性约束与中国经济波动 [J]. 经济研究, 2007(10): 3243.

[24]许志伟, 薛鹤翔, 罗大庆. 融资约束与中国经济波动 ——新凯恩斯主义框架内的动态分析 [J]. 经济学(季刊), 2010(1): 83110.

[25]Song Z, Storesletten K, Zilibotti F. Growing like China [J]. American Economic Review, 2011, 101(1): 196233.

[26]汪伟, 郭新强. 收入不平等与中国高储蓄率: 基于目标性消费视角的理论与实证研究 [J]. 管理世界, 2011(9): 725, 52.

[27]吕朝凤, 黄梅波. 习惯形成、借贷约束与中国经济周期——基于RBC模型的实证分析 [J]. 金融研究, 2011(9): 113.

[28]高然, 龚六堂. 土地财政、 房地产需求冲击与经济波动 [J]. 金融研究, 2017(4): 3245.

[29]Iacoviello M, Neri S. Housing market spillovers: evidence from an estimated DSGE model [J]. American Economic Journal, 2010, 2(2), 125164.

[30]Liu Z, Wang P, Zha T. Landprice dynamics and macroeconomic fluctuations [J]. Econometrica, 2013, 81(3): 11471184.

[31]王频, 侯成琪. 预期冲击、房价波动与经济波动 [J]. 经济研究, 2017(4): 4863.

[32]梁斌, 李庆云. 中国房地产价格波动与货币政策分析: 基于贝叶斯估计的动态随机一般均衡模型 [J]. 经济科学, 2011(3): 1732.

[33]王云清, 朱启贵, 谈正达. 中国房地产市场波动研究: 基于贝叶斯估计的两部门DSGE模型 [J]. 金融研究, 2013(3): 101113.

[34]王文甫, 王子成. 積极财政政策与净出口: 挤入还是挤出基于中国的经验与解释 [J]. 管理世界, 2012(10): 3145.

[35]梁若冰, 汤韵. 地方公共品供给中的Tiebout模型: 基于中国城市房价的实证研究 [J]. 世界经济, 2008(10): 7183.

[36]高凌江. 地方财政支出对房地产价值的影响——基于我国35个大中城市的实证研究 [J]. 财经理论与实践, 2008(1): 8590.

[37]周京奎, 吴晓燕. 公共投资对房地产市场的价格溢出效应研究——基于中国30省市数据的检验 [J]. 世界经济文汇, 2009(1): 1532.

[38]踪家峰, 刘岗, 贺妮. 中国财政支出资本化与房地产价格 [J]. 财经科学, 2010(11): 5764.

[39]郭庆旺, 贾俊雪. 财政分权、政府组织结构与地方政府支出规模 [J]. 经济研究, 2010(11): 5972, 87.

[40]李永友. 多级政府体制下财政支出政策的调控效果: 理论与实证 [J]. 数量经济技术经济研究, 2009(1): 4557.

[41]Glomm G, Ravikumar B. Public investment in infrastructure in a simple growth model [J]. Journal of Economic Dynamics and Control, 1994, 18(6): 11731187.

[42]Linnemann L. The effects of government spending on private consumption: a puzzle? [J]. Journal of Money, Credit and Banking, 2006, 38(7): 17151735.

[43]Baxter M, King R G. Fiscal policy in general equilibrium [J]. American Economic Review, 1993, 83(3): 315334.

责任编辑、 校对: 李斌泉endprint