香港拟设创新板与新三板对比研究

2018-01-25华财咨询

文/华财咨询

香港拟推创新版在职能上与新三板市场有所重叠,并且在相关制度上有一定优势,一旦推出可能将对新三板市场产生一定的冲击,这也或将加速新三板各项制度改革的出台。

香港交易所于2017年6月就设立新板以及对检讨创业板征求市场意见,旨在拓宽香港资本市场上市渠道及完善香港上市机制,让更多类型的发行人能够来港上市。

发展背景及历程

(一)国内新三板

1、三板市场的由来

最先起源于2001年的股权代办转让系统,是为解决原STAQ、NET系统挂牌公司股份流通问题。代办股份转让系统规模很小,股票来源基本是原NET和STAQ系统挂牌的不具备上市条件的公司和从沪深股市退市的公司(也是现在称为的“老三板”)。

表1 国内新三板发展历程

表2 香港拟设创新板的两个板块特点总结

2、新三板的建立

“老三板”虽然提供了一个股份流通的交易平台,但市场规模小,市场投资主体关注低,市场交易冷清,缺乏融资功能。在2006年,国务院发布了《证券公司代办股份转让系统中关村科技园区非上市股份有限公司股份报价转让试点办法》及相关配套文件,将北京市中关村科技园区内具备规定资质的非上市高科技公司纳入代办股份转让系统中实现融资,北京中关村园区非上市股份有限公司“代办股份转让系统”开始进入试点。服务宗旨为更多高科技成长型企业提供股份流动的机会,同时改变我国资本市场柜台交易落后局面。

3、新三板市场的发展

中国证监会当届主席尚福林提出的2011年八大工作重点中,扩大中关村试点范围、建设统一监管的全国性场外市场,即业内惯称的“新三板扩容”,被作为年内证监会主导工作之首。首批扩大试点除中关村科技园区外,新增上海张江高新产业开发区,东湖新技术产业开发区和天津滨海高新区。

2013年1月16日,全国中小企业股份转让系统正式揭牌运营,全国中小企业股份转让系统是经国务院批准设立的全国性证券交易场所,全国中小企业股份转让系统有限责任公司为其运营管理机构。2013年6月29明确全国股份转让系统扩大至全国。2014年5月19日,全国股份转让系统新交易结算系统切换上线。2014年8月25日,做市商制度正式上线实施。2016年5月27日,全国股转系统发布了分层管理办法,新三板迎来了“分层时代”。

全国中小企业股份转让系统官方网站统计数据显示,截止2017年9月底,全国新三板挂牌公司达11594家。

(二)香港拟推创新板

2017年6月16日, 香港交易及结算所有限公司(香港交易所)及其附属公司香港联合交易所有限公司(联交所)刊发了两份公众咨询文件以强化香港的上市机制, 该两份咨询文件为:创新板框架咨询文件;检讨创业板及修订《创业板规则》及《主板规则》的咨询文件。此举旨在拓宽香港资本市场上市渠道及完善香港上市机制,让更多类型的发行人能够来港上市,提升联交所旗下市场的质素和巩固香港作为全球金融中心的竞争力。

表3 香港拟设创新板与新三板上市(挂牌)条件对比

根据香港交易所及其附属公司联交所发布的《创新板框架谘询文件》提出的建议方案,创新板分为创新主板及创新初板,根据每个板块的不同风险水平将设定相应的股东保障标准。创新主板将对散户开放,因此会采取与主板相似的监管方针。创新初板将只对专业投资者开放,因此上市要求会“比较宽松”。为了确保市场质素,创新板两个板块均设快速除牌机制。

咨询文件发出之后在市场引发高度的关注,港交所想通过创新板吸引一些国内新经济类的公司去香港挂牌上市。其咨询期为期两个月,已于2017年8月18日截止。港交所表示,如果咨询顺利,最快2018年初将推出相关细则。

两者上市(挂牌)条件对比

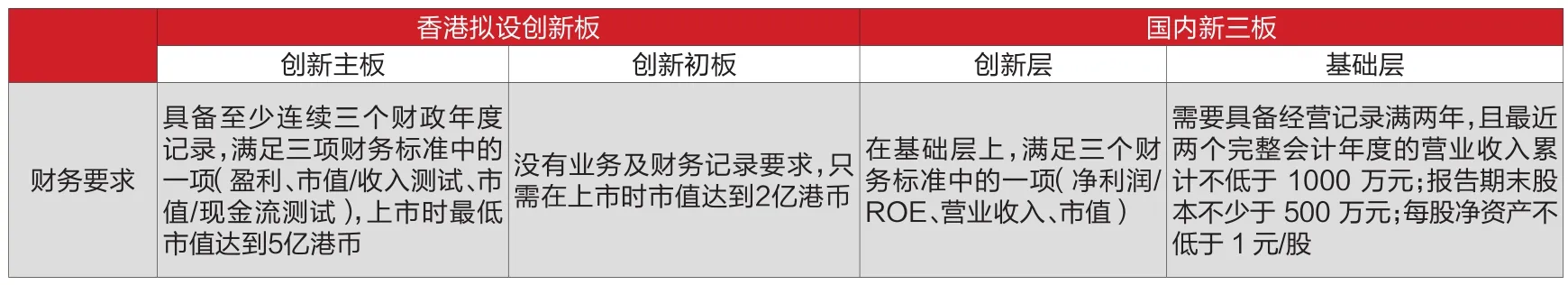

(一)财务条件

为了针对不同风险类型和不同条件的发行者和投资者,同时根据不同板块的风险水平设定股东保障方式,香港拟设创新板将分为创新初板和创新主板两大板块。

表4 香港拟设创新板与新三板上市(挂牌)公众持股要求

表5 香港拟设创新板与新三板交易制度对比

表6 香港拟设创新板与新三板上市(挂牌)目标投资者对比

表7 香港拟设创新板与新三板摘牌机制对比

创新初板上市条件较为宽松,不设最低财务记录和财务要求,只需达到上市时的市值最少2亿港币,并且容许不同投票权架构(即同股不同权),及容许内地公司进行第二上市。为保证创新初板的流动性,上市时至少有100名投资者及公众持股量至少达25%。因此创新初板吸引的公司主要是未符合创业板或者主板财务要求的公司,与内地新三板制度有点类似。

创新主板监管与主板类似、相对更加严格,上市的申请门槛等同于主板的规定,容许不同投票权架构以及内地公司的第二上市。可以说,创新主板主要针对的公司是在财务和营业能力满足香港主板上市要求,但是管制架构方面不符合香港主板上市条件的公司。

对比来看,香港拟设创新板中创新初板和新三板基础层财务门槛相差无几,而创新主板较创新层上市难度要高一些。

(二)公众持股要求

香港拟设创新板对企业上市时公众持股提出要求,要求创新主板在上市时至少300名股东,公众持股量需占已发行的25%;创新初板上市时至少100名股东,公众持股量需占已发行的25%。拟设创新主板与现有香港主板上市的公众持股情形一致,而创新初板则与现有香港创新板一致。国内新三板市场对企业在挂牌时对公众持股方面没有相关要求。

(三)交易制度

香港拟设创新板实行连续竞价交易制度,国内新三板市场现实行做市转让或协议转让方式。前者在流动性及信息披露及时性上要优于后者。

(四)目标投资者及门槛

香港拟设创新初板和创新主板对目标投资者对象不同,风险较高的创新初板拟只开放给专业投资者,而门槛较高的创新主板则允许散户参与,创新初板和创新主板对投资者不设门槛。国内新三板市场只对专业投资者开放,并设有500万元个人金融资产或注册资本的门槛要求。

TIPS 大咖视角

香港创新板与国内新三板的关系

【新鼎资本董事长张驰】香港创新板的最大特点是允许AB股,也即同股可以不同权。不过,港交所创新板的推出,短期内对新三板构不成大的冲击,因为目前大多数国内企业,如果客户和产品都在国内市场的话,香港上市的意愿并不强烈。

【凤博投资合伙人李媛媛】短期内香港创新板并不会对新三板产生冲击。

【英诺天使香港基金合伙人谭伟豪】目前新三板的流动性不足,融资功能较弱,如果香港创新板能做好,新三板上的新兴科技公司很有可能会移师香港。

【前海梧桐阳光私募总经理侯海文】创新板可能会吸引一些达不到A股上市标准,但又不甘心上新三板的公司。

【汇石资本董事长王晋勇】新三板自有其定位的魅力和吸引力,港交所创新板的未来具体走向如何还有待观察;从另一个方面来看,创新板可能倒逼新三板的制度改革。

【东北证券研究总监付立春】香港交易所推出创新板是一种新的尝试,希望能够吸引战略新兴产业的公司进入香港资本市场。其中的创新初板,更是与新三板构成了比较直接的竞争关系,两者面向的无论是公司群体还是投资资金,都有一定的重合度。目前新三板制度创新滞后于市场发展,香港创新板无疑会对新三板产生明显的冲击。创新板如果能够及时、清晰地实现目前所展示的制度建设方向,那么它对创新型企业产生的巨大吸引力,可能会引起新三板的优质企业流失与资金分流。从另外一个角度来看,竞争对手的出现也将给予目前陷入制度创新瓶颈的新三板市场一个刺激性信号,倒逼新三板创新发展。

【铭耀资本管理合伙人金铭】对于VC/PE机构来说,最需要关注的是被投资企业的基本面和退出渠道是否顺畅。目前创新板尚未建立,除了港交所的努力,香港市场的投资者、特别是机构投资者的认同也很重要。但是,切忌过早或者过高的乐观估计。

【德勤中国全国上市业务组联席领导合伙人欧振兴】刚完结咨询阶段的创新板,绝对有能力吸引中国100家未上市的“独角兽”(成立5年内、估值逾10亿美元)公司。