基于幅度差异的公司业绩修正市场反应研究

2018-01-24陈建英邹秉昊赖麒霖

陈建英+邹秉昊+赖麒霖

【摘 要】 我国的上市公司业绩预告制度自颁布以来已经有十余年,在证券市场中发挥着重要的作用。业绩预告一方面提高了信息的相关性,使投资者能更及时地掌握公司的信息,但另一方面由于准确性难以保证,使得相关的修正公告不断出现,而且幅度差别很大,对市场产生了不同程度的影响。针对沪深两市中发布了2014及2015年度业绩预告修正的公司,文章采用事件研究法证明:在[-30,30]事件窗口期,市场对于不同修正幅度公告的反应存在明显差异,其中大幅度修正的市场反应更激烈。修正方向也会影响公告的市场反应,其中向下修正比向上修正市场反应更明显,表明投资者对负面消息更加敏感。

【关键词】 业绩预告修正; 修正幅度; 市场反应

【中图分类号】 F276.06 【文献标识码】 A 【文章编号】 1004-5937(2018)02-0079-08

一、引言

业绩预告修正公告是公司用于修正业绩预告可能与正式财务报告之间存在明显预期差异的文件。它是一种预测性的财务信息披露公告,其目的不仅在于减少业绩预告的不确定性,同时也在于减轻正式财务报告披露所引起的股票价格波动。由于证券市场中存在大量的信息不对称,投资者在做出投资决策时希望获得相关可靠的会计信息。与传统的财务报告相比,业绩预告一方面提高了信息的相关性,使投资者能更及时地掌握公司的信息;但另一方面由于主观判断和市场风险的存在,可靠性难以得到保证,使得其可信度受到一些质疑。近几年业绩预告修正公告频频出现,导致个股股价短期内异常波动,其中大幅度修正的公司股价波动很明显,而且表现为短期的市场反应剧烈,引起了投资者的质疑和证券媒体较多的关注。

现有研究表明业绩预告及其修正公告有显著的市场反应,但修正公告中修正方向不同,幅度也有很大区别,而在之前研究中没有对其做出区分。是否不同修正方向市场反应不同,不同修正幅度对市场反应激烈程度有所差异?本文基于修正幅度的视角对业绩预告修正公告按幅度大小和修正方向不同进行分类,通过事件研究法研究2014年及2015年发布年度业绩预告修正公告的公司,观察其在公告日前后30天内的股价变动情况,并以超额收益率度量其市场反应的程度。通过考察修正公告的修正方向和幅度对市场的不同影響,发现大幅修正的修正公告相比小幅修正的修正公告的市场反应更明显,同幅度向下修正比向上修正的市场反应更明显。

本文希望通过从修正幅度和修正方向的视角对业绩预告修正公告的市场反应进行更加全面深入的研究,丰富关于业绩预告修正公告的研究文献,为进一步认识上市公司业绩修正公告的重要性和经济后果奠定理论基础。同时,本文的研究结论可以为投资者的投资决策提供一定的参考,使其更加理性地对待不同幅度的业绩预告修正公告,减少投资时机选择的失误和投资损失。此外,本文也希望为相关部门制定制度提出合理的政策建议,促使业绩预告修正幅度的管理更加详细化、规范化,制定出真正能够保护中小投资者利益的业绩预告信息披露制度和相关政策。

二、文献综述

(一)业绩预告的市场反应研究

在业绩预告制度的规定下每个上市公司都会按时公布预告,这也为业绩预告的研究提供了不少素材。已经有不少学者对业绩预告的市场反应做了研究。虽然业绩预告不是本文的中心议题,但其研究方法对业绩预告修正的研究也有一定的帮助,所以做如下简述:

证监会强制推行盈余预告制度是从1998年开始的,关于业绩预告较早的研究主要是围绕业绩预告描述性研究和信息含量研究,主要有张维迎(2002)、薛爽(2001)、杨朝军(2002)、童驯(2002)等。其中童驯[ 1 ]实证研究得出:年报业绩预告具有明显的信息含量,2001年末新预告制度的推出使得上市公司业绩风险得到提前释放,同时股价提前反应。

随后学者们从不同角度开始进一步研究,杨德明[ 2 ]在业绩预告的市场反应研究中发现业绩预告的信息会产生明显的市场反应,并且市场对不同属性业绩预告信息的反应存在显著差异,市场对坏消息的反应比对好消息的反应更加剧烈。正因如此,管理层极有可能为了降低坏消息对市场产生的冲击,利用自身信息优势自主地选择信息披露时间或方式等策略。张馨艺等[ 3 ]基于2001—2008年A股市场的业绩预告样本研究发现,在业绩预告时存在择时披露的行为:好消息更倾向于在交易日披露,坏消息更倾向于在休息日披露。高管持股比例会显著影响择时披露策略:高管持股比例越高的公司,进行择时披露的可能性也越高。从市场反应角度看,休息日披露的坏消息与交易日披露的坏消息没有显著差异,休息日披露的好消息反而会产生更加显著的正面市场反应。Dellavigna和Pollet[ 4 ]也得出相似结论,他们认为好消息在交易时披露,坏消息在收市后披露。Rogers和Stocken[ 5 ]研究发现,管理层倾向于发布错误的预告误导市场参与者。而乔君和宋海燕[ 6 ]的研究侧重于业绩预告与盈余管理的关系,发现发布业绩预告的公司盈余管理水平更高。

也有学者从不同市场板块研究此问题,比如王贵海[ 7 ]研究业绩预告对创业板市场收益率的影响;杨萍[ 8 ]则以西部上市公司为研究对象;王振山等[ 9 ]针对ST板块股票做的类似研究中发现ST股票的价格对业绩预告的反应更强烈,并且存在一段时期的异常收益直至消失。

(二)业绩预告修正的市场反应研究

2010年后,由于业绩预告修正公告逐渐增多,相关的新闻报道和评论也开始关注这个话题。谢小红和罗晶晶[ 10 ]分析了沪深两市812家公司的业绩预告修正背后的逻辑,认为发展不同于预期和新近出台宏观经济政策是主要影响因素,但也有公司修正是为了满足公司操作业绩的需要、迎合机构投资者或一些不可告人的目的。因此,企业发生业绩预告修正会对投资者产生一定影响,当企业发生较大修正时,市场会特别关注。张颖[ 11 ]以3家一季度业绩预告修正后向上调整幅度超过百点的公司(冠昊生物、汤臣倍健和超华科技)为研究对象,发现它们的股价均在业绩预告修正后出现弹升,备受市场关注。endprint

尽管随着业绩预告修正公告增多,相关的新闻报道和评论也相应增加,但是相关的学术研究还是相对较少。有关学者对此做了案例研究。张云林[ 12 ]以欣龙控股为例,对上市公司业绩预告“变脸”原因进行了研究。在宏观的制度设计层面,他认为业绩预告制度的不完善使得欣龙控股业绩预告“变脸”有机可乘,并且ST制度诱发欣龙控股的一系列业绩变脸;在微观的公司治理层面,大股东控制外部监管的失效是主要原因。

前文提到,关于业绩预告较早的研究主要是围绕业绩预告描述性研究和信息含量研究,有学者受此启发也在业绩预告修正的信息质量方面做了相应研究。杨萍[ 13 ]在业绩预告的盈余预测特征分析中,提出预测值的精确性、准确性、及时性和修正四个特征并就此研究得出结论:业绩预告的精确性在逐渐增强的同时及时性在减弱,而与之相关的准确性并没有因此得到普遍的提高,修正后的业绩预告仍然存有一定量误差,与实际结果相距甚远。胡志颖等[ 14 ]在对2007—2009年业绩预告修正的分析中发现:预告修正过程中存在盈余管理,预告坏消息的公司会在预告之后主动修正预告,盈余管理与业绩修正方向相同;而原预告好消息的公司进行的预告修正是被动的,盈余管理的方向与预告修正的方向相反;另外,資产重组和债务重组是业绩预告修正公司常用的调高盈余的手段。

越来越多的公司发布业绩预告修正公告,其修正原因不尽一致,既有外部原因,也有内部原因,因此有学者对上市公司业绩预告修正原因进行了研究。纪新伟和宋云玲[ 15 ]实证分析结果表明,预测难度是影响“变脸”的重要原因。审计师规模或公司规模比较大的样本“变脸”的可能性比较低。损害投资者利益的可能不是“变脸”行为,而是“变脸”公司被操纵的进而持续性非常弱的“盈余”。而上市公司竭力操纵盈余实现“扭亏”的动机无非是避免ST或退市,因为只要实现一年的“扭亏”,便为上市公司赢得了至少两年继续苟延残喘的机会。

基于不同原因发布的业绩预告其修正的方向也会不同,当企业销售超过预期时,业绩预告修正方向会向上,反之则向下。因此,在不同类型业绩预告修正的市场反应研究方面,根据业绩预告修正报告的业绩与上年同期比较,业绩预告修正可分为五种类型:同向上升、扭亏为盈、同向下降、亏损、其他。刘婷和昝玉宇[ 16 ]比较全面地研究了不同类型业绩预告修正的市场反应。他们发现,修正公告存在信息含量:在[-50,25]、[-20,20]、[-1,1]三个窗口,不同修正类型公告的市场反应存在显著差异;“同向上升”“同向下降”及“亏损”修正在公告日后存在显著逆向反应,表明我国资本市场存在逆向投资行为和高抛低买的前景效应。而刘骁[ 17 ]在针对扭亏为盈的研究中发现:第一,经营业绩改善带来显著的超额收益。第二,市场更关注公司业绩扭亏预告本身。第三,牛市时,市场风险偏好较强,扭亏类股票跑赢大盘概率较大;熊市时,市场风险偏好弱,扭亏类股票获得正向超额收益的概率较低。

综上所述,得到几点启示:一是大多数研究都采用事件研究法,以超额收益率作为市场反应的度量指标。二是业绩预告和业绩预告修正公告都具有显著的信息含量且都会产生市场反应。三是业绩预告修正幅度对市场反应的影响虽然较多地被媒体关注,但相关研究很少,更没有考虑到修正方向的差异性。所以从幅度和修正方向的角度研究市场对不同幅度修正的市场反应,可以解释幅度对市场反应的影响,作为进一步研究业绩预告修正的基础。

三、制度背景与理论分析

(一)制度背景

从业绩预告制度的发展历程来看,业绩预告是为了满足投资者决策中对及时业绩信息的需求而设立。自1998年开始,证监会强制推行盈余预告制度,在一定程度上减少了公司管理者与投资者之间的信息不对称,提高了资本市场的效率。之后沪深交易所也分别对上市公司业绩预告提出了要求。2002年,沪深交易所确立了前一季度预告下一季度业绩的原则,要求上市公司在第三季度中对年报预计亏损或大幅度变动的情况进行预告。

业绩预告制度从制定以来经历了不断地产生问题和完善修改的过程。在业绩预告的发展过程中人们发现有一些公司利用其来操控股价,使业绩预告不但不能起到减少信息不对称的作用,反而使投资者因不确定性受到伤害。2006年5月,上交所在发布的新《股票上市规则》中再一次强调建立业绩预告制度,并重视业绩预告的准确性。

公司在做出业绩预告时,由于预告与正式财务报告的间隔期间存在一些不确定事项及市场风险和经营风险,公司可能需要对业绩预告做出相应的调整,减少业绩预告与最后的正式财务报告之间的差异。2010年后沪深两所分别在相关的公告中都有提到业绩预告及其修正的规定,允许合理的业绩预告修正。

之前的业绩预告制度定性要求较多,而定量要求较少,这使得公司在执行制度时有一定的选择余地,制度期望的效果没有达到。2012年1月深交所出台的《创业板信息披露业务备忘录第11号》要求业绩预告中变动范围上下限差异不得超过30%,盈亏金额预计范围不超过500万元。2013年深交所在《创业板信息披露业务备忘录第11号——业绩预告、业绩快报及其修正》的修订中规定了业绩预告修正公告的公布最晚时间:第一季度业绩预告修正公告的披露时间不得晚于4月10日,半年度业绩预告修正公告的披露时间不得晚于7月15日,第三季度业绩预告修正公告的披露时间不得晚于10月15日,年度业绩预告修正公告的披露时间不得晚于1月31日。公布公司预计实际数据与业绩快报、招股说明书或者上市公告书中披露的数据之间的差异达到或者超过20%的,应当及时披露业绩快报修正公告。

业绩预告制度虽然在逐渐完善,但是还存在一些问题。比如大多数公司的业绩预告修正没有经过预审计,修正原因的详细程度没有要求。修正幅度在制度中有一些规定,但不是很全面而且执行力度不够,有不少修正幅度较大的公司的股价在修正公告日有明显的波动,市场反应激烈。

(二)理论分析和假设提出endprint

根据有效市场理论,市场会对公司公布的历史和公开信息做出反应。业绩信息是衡量公司经营成果和发展状况的重要信息,一定程度上影响着投资者对股票价值的预计,而上市公司公布的业绩预告修正公告是预测性的业绩信息之一,其预示业绩的增减应该也会影响投资者对公司未来净现金流的预测和对股票价值的判断。已有学者对公司股价与业绩做了一些研究,其中叶德磊等[ 18 ]的研究得出两者正相关的结论,即公司的业绩增长对股价上涨有推动作用,在熊市则会增强股价的抗跌性。然后投资者就会做出买卖或者继续持有股票的决定,相应地,股价也会随之而产生波动。

由于信息披露不对称的存在,张晓曦[ 19 ]认为在我国的证券市场上,高级管理人员以及机构管理人员往往占有一些信息优势,对市场进行操纵以此来牟取私利,这样一来就会使得我国的证券公司长期处于不稳定的状态。而相比机构投资者可以凭借公司数据和专业分析预测业绩,处于信息劣势的个体投资者能获取的预测业绩信息有限,所以业绩预告及其修正公告是影响他们决策判断的重要因素。而个体投资者的换手率一般来说高于机构投资者,股价的波动容易受到个体投资者的影响。

已有研究表明业绩预告具有信息含量,也说明市场对于业绩预告会做出反应。修正公告作為业绩预告的后续公告,格式与内容上与业绩预告相似,对未来业绩也有一定的预测作用。而且从公告时间上来说,修正公告比业绩预告更靠近正式财务报告,其预测业绩也应该更接近正式报告的业绩。在业绩预告可信度和公布时间研究方面,罗玫和宋云玲[ 20 ]发现资本市场投资人更相信在会计年度结束后发布的业绩预告。这说明,投资者更愿意相信时间更新的业绩预告,由于修正公告比业绩预告时间更靠近正式报告,因而投资者决策时应该会更多地参考。所以业绩预告修正公告也具有信息含量,会产生相应的市场反应。因此,本文提出以下假设:

假设1:市场会对业绩预告修正公告做出反应。

在研究样本中发现某些发布大幅度修正公告的公司股价在公告日前后有明显的波动,相反,小幅度修正的公司股价在公告日前后变化不大,这引起了笔者对修正幅度可能对市场反应有影响的思考。

公司财务理论指出公司价值应该等于未来净现金流折现。现金流量直接影响企业的生存能力、盈利能力和价值创造[ 21 ]。业绩利润是现金流的重要来源之一,所以业绩利润变动也会影响未来现金流和未来公司价值。

进而,在不考虑其他影响条件时,未来现金流和公司价值的增减将引起股票价值的增减。而修正幅度是预期业绩增减的度量,当然会影响预期未来现金流,所以对于投资决策来说应该是一个重要的指标。虽然在现行的修正公告样本中,一般只公布业绩修正后与去年同期比较的变化幅度,并没有单独说明业绩修正前后的变化幅度,但是如果投资者长期关注某只股票应该会比较其修正前后的业绩变化幅度。所以,修正幅度不同的业绩修正公告带来的市场反应也应该有所不同。具体来说:修正幅度越大预期业绩的变动越大,未来现金流增减会越多,进而预期股价变化也会越大,投资者会对投资决策做出相应的调整,所以市场反应越明显。因此,本文提出以下假设:

假设2:修正前后业绩变化幅度越大,其市场反应越明显。

根据行为金融学的期望理论,人们对相同情境的反应取决于是盈利状态还是亏损状态。一般而言,当盈利额与亏损额相同的情况下,人们在亏损状态时会变得更为沮丧,而当盈利时却没有那么快乐。个体在看到等量损失时的沮丧程度会比同等获利情况下的高兴程度强烈得多。

正因如此,公司在披露业绩预告时会考虑投资者情绪对股价的影响,选择不同的时机和方式发布业绩预告。在此之前,张馨艺等[ 3 ]对业绩预告中的“好消息”和“坏消息”做了比较,发现投资者对坏消息更加敏感。在最近的研究中,顾彦春[ 22 ]对业绩预告披露的时机和投资者情绪有所关注,他发现管理层的时机选择动机造成所发布的坏消息的业绩预告信息质量较差。这表明公司有掩饰“坏消息”的动机,反过来也说明投资者确实对于“坏消息”更加敏感。业绩向下修正对于公司业绩来说也是“坏消息”,相比向上修正投资者可能会更加关注,更加敏感。

由此,当业绩预告向上修正时市场反应不如向下修正时激烈,但考虑到幅度大小也会影响市场反应的程度,所以控制修正幅度为同一水平下考察不同修正方向的市场反应。因此,本文提出以下假设:

假设3:同修正幅度向下修正比向上修正市场反应明显。

四、研究设计和数据分析

(一)研究设计

1.数据收集

本文的原始数据均选自国泰安CSMAR数据库。笔者收集了发布2014年及2015年年度业绩预告修正的441家公司的个股日收盘价和对应市场日收盘指数(代码000、001、002开头的采用深圳综合A股指数,200开头的采用深圳综合B股指数,300开头的采用创业板指数,600开头的采用上证综合指数)。剔除其中两次修正的公司和在观察窗口期长时间停盘的公司,剩余297家公司作为研究样本。

2.计算方法

按修正前后业绩变化分为向上修正(修正后业绩大于修正前)和向下修正(修正后业绩小于修正前),得到向上120家,向下177家。根据事件研究法,选择业绩预告修正公告日(如果修正公告日为节假日,则选择之后的首个交易日)作为第0天,观察前后30天,观察时间窗口[-30,30],用超额收益率来度量事件引起市场反应的程度,按以下步骤来计算:

(1)计算修正幅度

修正幅度=■×100%

然后分别将向上和向下修正样本按照修正幅度排序,分为大、中、小幅修正三类。大幅为修正幅度超过100%,中幅为30%~100%,小幅为30%以下。修正方向和幅度分类如表1所示。

(2)计算日收益率

个股日收益率:Rj,t=■

其中Pj,t表示第t日的个股j收盘价,Pj,t-1表示第t-1日的个股j收盘价。endprint

市场日收益率:Rm,t=■

其中Pm,t表示第t日的市场指数收盘价,Pm,t-1表示第t-1日的市场指数收盘价。

(3)计算超额收益率

在Ball & Brown[ 23 ]的研究框架中,他们认为有效市场假说指出资本市场的根源是会计信息是否给投资者带来预期之外的变动,因此可以用异常收益率(本文称超额收益率)的变动来衡量业绩预告信息的决策有用性。

根据市场调整模型计算超额收益率:

Rj,t=?琢j+?茁jRm,t+?着j

其中?茁j是股票j的个股日收益率对市场指数日收益率的回归系数,表示股票j的系统性风险,?琢j是截距项。

回归所得预期正常股票收益率就是个股收益率的期望:

ERj,t=■j+■jRm,t

则超额收益率ARj,t是模型残差的估计值:

ARj,t=Rj,t-ERj,t=■j

同类样本进行平均值计算,得到平均超额收益率AARt,可以消除与事件无关因素和个股偶然性因素的干扰:

AARt=■ (N为样本数)

再计算CARt,表示业绩修正事件对所有同类公司从-30天起到第t日的平均总体影响:

CARt=■AARt

(二)数据分析

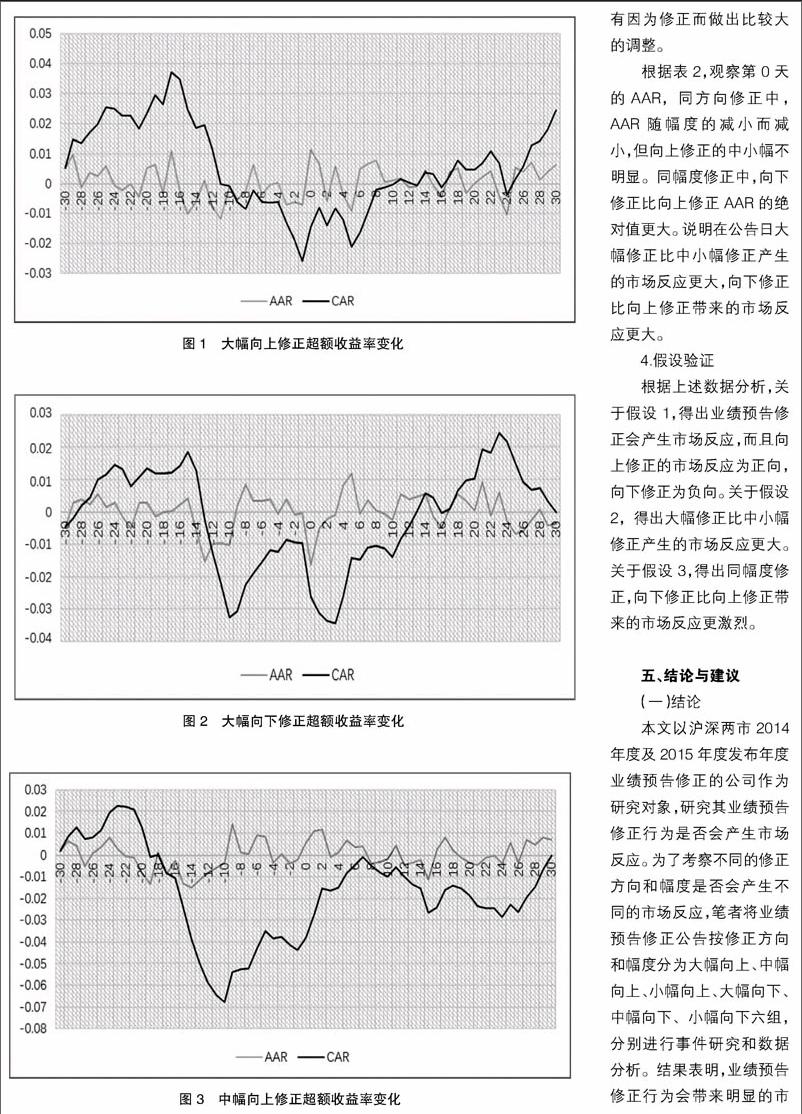

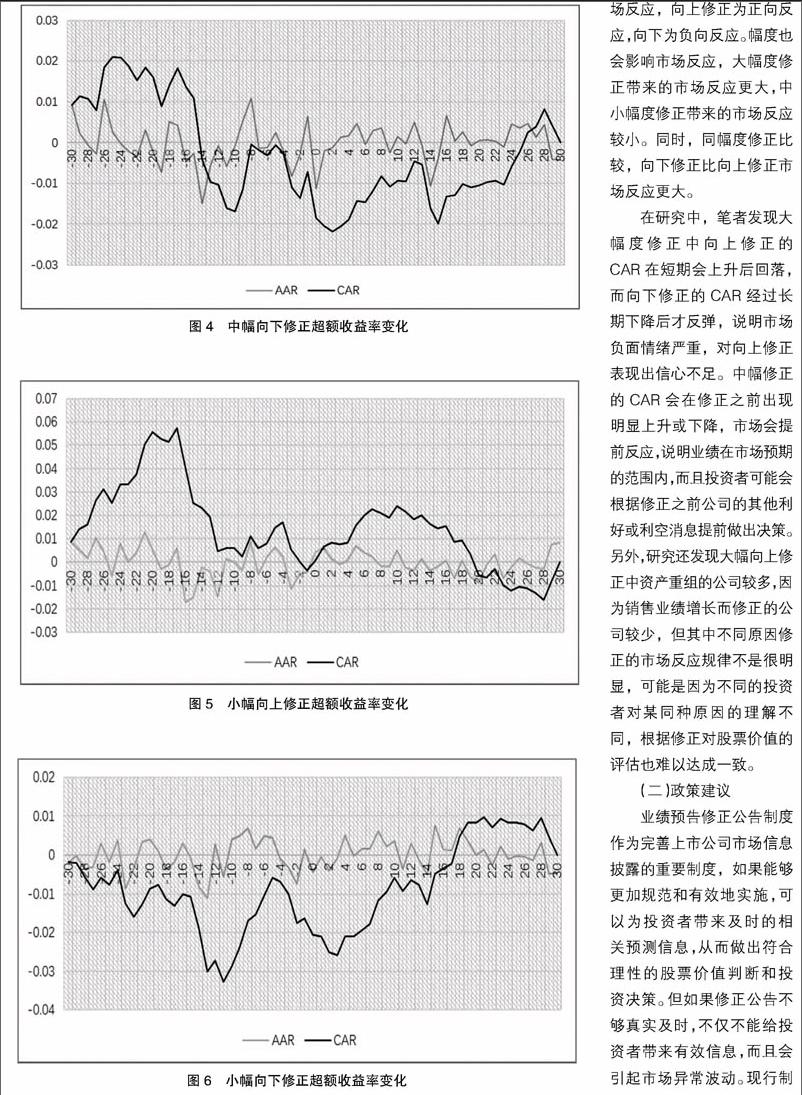

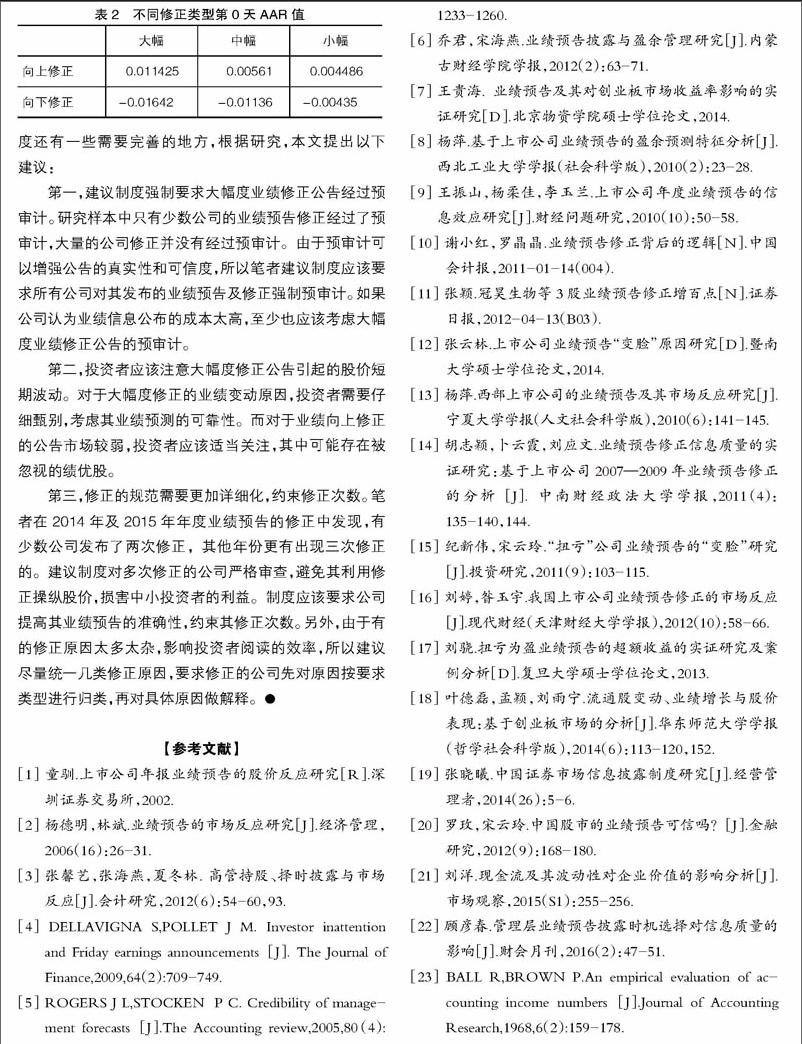

根据计算所得的数据做出图像,观察AAR和CAR在时间窗口期的变化趋势,如图1—图6。

1.大幅修正的市场反应

计算得出大幅向上的AAR在-0.01173到0.011425之间波动,其中第0天为0.011425,为区间最大值;大幅向下的AAR在-0.01642到0.011967之间波动,其中第0天为-0.01642,为区间最小值。

由图1和图2观察AAR变化。比较第0天与窗口期的其他时间点,大幅向上修正第0天的AAR明显高于窗口期的其他时点,大幅向下修正明显低于窗口期的其他时点。说明大幅业绩预告修正当日有明显的市场反应,而且大幅向下修正更加明显。

观察CAR变化:大幅向上修正在[-10,10]为负,其他观测期间为正;大幅向下修正在[-14,12]为负,其他观测期间为正。说明大幅向下修正带来的市场负效应较明显且持续时间较长,而大幅向上带来的正效应不明显且持续时间较短,也说明市场对利空消息更加敏感,反应更加激烈,相反对于利好消息则信心不足。

2.中幅修正的市场反应

计算得到修正第0天AAR值:中幅向上为0.00561,向下为-0.01136,窗口期内其值大多都集中在-0.01至0.01内波动。

由图3和图4观察AAR的变化。比较第0天与窗口期的其他时间点,中幅向上和中幅向下第0天的AAR都没有明显高于或者低于窗口期的其他时点。表明中幅业绩修正当日带来的市场反应不明显。

观察CAR,中幅向上修正在[-30,-18]为正,之后一直为负。相比大幅向上修正的CAR变化趋势图,其市场正向反应时间较短;而向下修正[-14,25]为负,与大幅向下修正一样,都会带来长时间CAR呈现负值。但与大幅修正不同的是,中幅向上修正在修正之前11天左右CAR就开始呈现明显的增加,同样中幅向下修正在修正之前也是呈现出下降。表明中幅修正的公司在市场预期的范围内,投资者可能根据修正之前公司的其他业绩评价或者其他利好或利空消息提前做出反应。

3.小幅修正的市场反应

计算得到修正第0天AAR值:小幅向上為0.004486,向下为-0.00435,窗口期内其值也几乎都集中在-0.01至0.01内波动。

由图5和图6观察AAR的变化。比较第0天与窗口期的其他时间点,同中幅修正一样,第0天的AAR都没有明显的高于或者低于窗口期的其他时点,而且其值比中幅更小。表明小幅业绩修正当日带来的市场反应很微小,相比之下可以忽略不计。

观察CAR,小幅向上修正的基本为正,相比大幅和中幅,CAR在修正前后变化不大;而向下修正大多数时间为负,业绩修正后CAR出现小幅度下降,且持续3天左右。表明小幅修正的公司对市场没有产生太大影响,投资者没有因为修正而做出比较大的调整。

根据表2,观察第0天的AAR,同方向修正中,AAR随幅度的减小而减小,但向上修正的中小幅不明显。同幅度修正中,向下修正比向上修正AAR的绝对值更大。说明在公告日大幅修正比中小幅修正产生的市场反应更大,向下修正比向上修正带来的市场反应更大。

4.假设验证

根据上述数据分析,关于假设1,得出业绩预告修正会产生市场反应,而且向上修正的市场反应为正向,向下修正为负向。关于假设2,得出大幅修正比中小幅修正产生的市场反应更大。关于假设3,得出同幅度修正,向下修正比向上修正带来的市场反应更激烈。

五、结论与建议

(一)结论

本文以沪深两市2014年度及2015年度发布年度业绩预告修正的公司作为研究对象,研究其业绩预告修正行为是否会产生市场反应。为了考察不同的修正方向和幅度是否会产生不同的市场反应,笔者将业绩预告修正公告按修正方向和幅度分为大幅向上、中幅向上、小幅向上、大幅向下、中幅向下、小幅向下六组,分别进行事件研究和数据分析。结果表明,业绩预告修正行为会带来明显的市场反应,向上修正为正向反应,向下为负向反应。幅度也会影响市场反应,大幅度修正带来的市场反应更大,中小幅度修正带来的市场反应较小。同时,同幅度修正比较,向下修正比向上修正市场反应更大。

在研究中,笔者发现大幅度修正中向上修正的CAR在短期会上升后回落,而向下修正的CAR经过长期下降后才反弹,说明市场负面情绪严重,对向上修正表现出信心不足。中幅修正的CAR会在修正之前出现明显上升或下降,市场会提前反应,说明业绩在市场预期的范围内,而且投资者可能会根据修正之前公司的其他利好或利空消息提前做出决策。另外,研究还发现大幅向上修正中资产重组的公司较多,因为销售业绩增长而修正的公司较少,但其中不同原因修正的市场反应规律不是很明显,可能是因为不同的投资者对某同种原因的理解不同,根据修正对股票价值的评估也难以达成一致。endprint

(二)政策建议

业绩预告修正公告制度作为完善上市公司市场信息披露的重要制度,如果能够更加规范和有效地实施,可以为投资者带来及时的相关预测信息,从而做出符合理性的股票价值判断和投资决策。但如果修正公告不够真实及时,不仅不能给投资者带来有效信息,而且会引起市场异常波动。现行制度还有一些需要完善的地方,根据研究,本文提出以下建议:

第一,建议制度强制要求大幅度业绩修正公告经过预审计。研究样本中只有少数公司的业绩预告修正经过了预审计,大量的公司修正并没有经过预审计。由于预审计可以增强公告的真实性和可信度,所以笔者建议制度应该要求所有公司对其发布的业绩预告及修正强制预审计。如果公司认为业绩信息公布的成本太高,至少也应该考虑大幅度业绩修正公告的预审计。

第二,投资者应该注意大幅度修正公告引起的股价短期波动。对于大幅度修正的业绩变动原因,投资者需要仔细甄别,考虑其业绩预测的可靠性。而对于业绩向上修正的公告市场较弱,投资者应该适当关注,其中可能存在被忽视的绩优股。

第三,修正的规范需要更加详细化,约束修正次数。笔者在2014年及2015年年度业绩预告的修正中发现,有少数公司发布了两次修正,其他年份更有出现三次修正的。建议制度对多次修正的公司严格审查,避免其利用修正操纵股价,损害中小投资者的利益。制度应该要求公司提高其业绩预告的准确性,约束其修正次数。另外,由于有的修正原因太多太杂,影响投资者阅读的效率,所以建议尽量统一几类修正原因,要求修正的公司先对原因按要求类型进行归类,再对具体原因做解释。

【参考文献】

[1] 童驯.上市公司年报业绩预告的股价反应研究[R].深圳证券交易所,2002.

[2] 杨德明,林斌.业绩预告的市场反应研究[J].经济管理,2006(16):26-31.

[3] 张馨艺,张海燕,夏冬林. 高管持股、择时披露与市场反应[J].会计研究,2012(6):54-60,93.

[4] DELLAVIGNA S,POLLET J M. Investor inattention and Friday earnings announcements[J]. The Journal of Finance,2009,64(2):709-749.

[5] ROGERS J L,STOCKEN P C. Credibility of management forecasts[J].The Accounting review,2005,80(4):1233-1260.

[6] 乔君,宋海燕.业绩预告披露与盈余管理研究[J].内蒙古财经学院学报,2012(2):63-71.

[7] 王贵海.业绩预告及其对创业板市场收益率影响的实证研究[D].北京物资学院硕士学位论文,2014.

[8] 杨萍.基于上市公司业绩预告的盈余预测特征分析[J].西北工业大学学报(社会科学版),2010(2):23-28.

[9] 王振山,杨柔佳,李玉兰.上市公司年度业绩预告的信息效应研究[J].财经问题研究,2010(10):50-58.

[10] 谢小红,罗晶晶.业绩预告修正背后的逻辑[N].中国会计报,2011-01-14(004).

[11] 张颖.冠昊生物等3股业绩预告修正增百点[N].证券日报,2012-04-13(B03).

[12] 张云林.上市公司业绩预告“变脸”原因研究[D].暨南大学硕士学位论文,2014.

[13] 杨萍.西部上市公司的业绩预告及其市场反应研究[J].宁夏大学学报(人文社会科学版),2010(6):141-145.

[14] 胡志颖,卜云霞,刘应文.业绩预告修正信息质量的实证研究:基于上市公司2007—2009年业绩预告修正的分析[J].中南财经政法大学学报,2011(4):135-140,144.

[15] 纪新伟,宋云玲.“扭亏”公司业绩预告的“变脸”研究[J].投资研究,2011(9):103-115.

[16] 刘婷,昝玉宇.我国上市公司业绩预告修正的市场反应[J].现代财经(天津财经大学学报),2012(10):58-66.

[17] 刘骁.扭亏为盈业绩预告的超额收益的实证研究及案例分析[D].复旦大学硕士学位论文,2013.

[18] 叶德磊,孟颖,刘雨宁.流通股变动、业绩增长与股价表现:基于创业板市场的分析[J].华东师范大学学报(哲学社会科学版),2014(6):113-120,152.

[19] 张晓曦.中国证券市场信息披露制度研究[J].经营管理者,2014(26):5-6.

[20] 罗玫,宋云玲.中国股市的业绩预告可信吗?[J].金融研究,2012(9):168-180.

[21] 刘洋.现金流及其波动性对企业价值的影响分析[J].市场观察,2015(S1):255-256.

[22] 顾彦春.管理层业绩预告披露時机选择对信息质量的影响[J].财会月刊,2016(2):47-51.

[23] BALL R,BROWN P.An empirical evaluation of accounting income numbers[J].Journal of Accounting Research,1968,6(2):159-178.endprint