量化分析宏观金融风险的非线性演变速度与机制

2018-01-12

近些年,次贷与欧债的危机突出说明了金融方面的动荡在很大程度地影响了实体经济。我国在增加宏观的认识过程中,也同时提出了相关性政策的大体框架及其主要的目的,即加强对金融稳定的维护与预防风险的出现。本文章重点对宏观性金融风险的变化和其机制的详细解析;整合汇总了宏观性的金融风险造成国民经济的内积累增加与蔓延的主要原因;通过量化的分析与直观性的展现方式有效地说明风险存在时的危害性变化的速度与机制,从而达成了准确并且完整的实证性研究。当经济在面对冲击的过程中,负面的因素出现和蔓延都会存有非线性。对此特征的深一层详细分析,将会更进一级的论证了关于主权机构在风险的预防中与维护过程中的不可缺少的作用;并且还有利于现时期更好地应对欧债危机、银行界的评级下调等一部分不利的因素,如此会对给经济的速度与机制所带来的影响因素有一个透彻性的理解。

1.理论模型与数据的基础

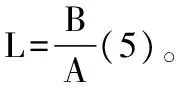

Black-Scholesgn Metron期权定价理论的未定权益分析法是分析宏观金融风险的积累增长与传染非线性机制主要的方法。数据的方面,本文章采用的是由作者宫晓琳所汇总编定的我国从2000年到2008年间系统性的宏观金融存量的数据。目前,有关宏观金融风险中的演变速度所进行的系统性研究内容还不是很多。因此,我们通过对本世纪初八年间的宏观金融数据进行了系统性研究,并将研究范围进一步扩大,针对风险指标不仅不再单一性地局限于对单指标进行分析,同时还能直观地进行财务危机的距离、违约的概率及预期损失的净现值等一系列的风险指标演示,并对金融机构内部因素与外部因素所带来的非线性演变规律进行再现。针对多种风险指标的这一类综合性进行比较和分析,不但可以有效地揭露局限性的单指标分析以及可能产生的危害性,还能有效地为选取与设计宏观金融风险的预警指标打下理论性的基础。尽管汇率与利率的波动变化,以及GDP增长、就业市场的动荡等方方面面的影响因素,以及与这类因素间效应的反复作用都将会通过固定的方式来影响着宏观性的金融风险,然而从未定权益分析方法的层面总结,上面所提到的所有因素大多数都是利用杠杆率和波动率及隐含的资产价值来对宏观金融风险进行控制。重要的风险因子其简单的测算方法是:如让A和σA他们所表示的是国民经济中隐含资产的价值和它的波动率,B所表示的是它的负债额度,L表示的是杠杆率。利用CCA的方法计算得出,隐含资产值是各索取权值的总和,即:A=J+D(1) 在此当中高级别的索取权价值不可与无违约的风险债务值相等,其真正所指的是债务账面值B与可模型中的看跌期权P相减所得出的违约担保值。如果B在T-t期后到期,r表示的是无风险的利率,t的风险债务价值便可以用式子表示为:Dt=B·e-r·(T-t)-Pt(2) 明确1.1隐含资产值是A,即所指的是国民经济的资产市场值,所具体表示的是经济市场中对各部门未来的收益整体状况的预期。因为A和σA的不可进行直接性的观测这一特点,它的数值是通过迭代优化的计算方法解决CCA模型的非线性的方程组得出的:J=A·N(d1)-B·e-rT·N(d2)(3) J·σJ=N(d1)·A·σA(4) 定义1.2在本文章中波动率σ并且还表示隐含资产值的波动率σA及推算σA低级索取权的波动率σJ。波动率的指标确定了金融市场中的资产价动荡状况与市场牢靠性。

2.机构内部风险演变所形成的非线性速度和机制

2.1 杠杆率和风险的指标

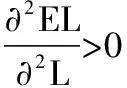

本文章对杠杆和宏观金融风险间所形成的非线性联动性进行了深入的分析,取得了债务能力和宏观金融风险在积累增涨间的所形成的危险联系,从而指出了需重点的关注监控宏观金融上的债务数量、杠杆率能力对于维护金融稳固的主要作用。特别是对我国的银行贷款在整个社会融资当中所占的比例较高,信贷变动和经济的周期变动及系统风险间的联系密切。

经过测算,从2000年Q1到2008年Q4,我国的一些企业在以隐含资产市场价值为基础的情况下的实际波动值域:[22.54%,37.50%]。为了体现杠杆率对金融风险的作用,利用2008年当中的第4季度末期的非金融企业的索取权及隐含资产的价值、隐含资产的波动率、无风险性的利率的参数取值作为参考,并且依据2000-2008年间的非金融企业杠杆率形成的波动状况,对杠杆率和风险指标之间产生的联动性进行了分析。

2.2 波动率和风险指标间的联系

我们都清楚,金融市场中的资产价格与所计算出的波动率值,一般都存在很大的不稳定性。而可以看出引发资产价格的变化与波动率的超强变动的因素比较多。经济市场当中很多的状况都会引起波动率短时间内快速的增涨。从更大范围的层面来说,企业正常运行的基础与金融市场中的竞争、资本与产品市场的动荡、国家政策的变化及所存有的潜在因素、不同类型和不同级别所造成的影响都会使波动率形成不利的变化。而且波动率和宏观金融风险之间还存在恶性的联系,需要我们提高警觉性。

为了较好的表示波动率给金融风险所带来的影响,我们通过金融与非金融机构为参考,分析有关机构的风险标对其波动率形成的敏感性。2000-2008年之间,我国的金融各类机构中的潜藏资产波动率数值域区间是:[1.85%,12.03%]与[10%,45%]。我们把在实施微调后的值域明确成[1%,15%]与[10%,45%]上面来考察σ对于有关机构的金融风险所带来的具体影响。

当所潜藏的资产值波动率由8%增涨到15%时,银行方面的预期损失净现值将从小数额快速的增到大数额。并且,在波动率涨到15%的时候,1%波动率的增量可能会引发大数额的预期损失。

2.3 风险指标在风险因素影响下的非线性变动

3.机构风险传播过程中的非线性速度和机制

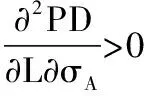

机构内的风险敞口积聚不具有非线性,各机构之间的风险传播也同样存在非线性。这一特点明显的影响着宏观金融风险在骤变时的因子。L、σ和A不但可以作用于机构内的风险指标,还同时会造成金融所关联的机构风险指标非线性的变化。风险跨越机构的传染主要的路径之一是机构之间的金融资产与负债的关联。

Pf,t=f((Bn·e-rT-pn,t),σAf,Bf,r,t)(8)机构f负债预期损失的净现值Pf,t所表示的是一个和机构n密切关联的复合隐性看跌期权,从此可获得其和机构n的杠杆率、波动率与隐含的资产价值间所形成的风险演变的另外一种超强性的非线性。

4.结束语

在复杂的现实经济当中,各种风险因素积聚并随时变动,不断地给国家宏观金融的稳定与实体经济的稳固发展带来不同程度的影响。世界各国都对宏观金融的弱性与其将要产生的系统危机特别的重视,本文章参照中国的相关数据,从政策可控的方面对宏观金融风险在重点风险影响下的变化机制与速度的分析并且进行了直观的演示,以此促进大家可以更深一层的清楚风险变化和危机出现时的非线性特征,为有效地对宏观金融风险进行监管与预防提供了理论性参考与实证的支持。

(中国人民银行朔州市中心支行,山西 朔州 036002)

[1] 宫晓琳.未定权益分析方法与中国宏观金融风险的测度分析[J].经济研究,2012(3):76-87.

[2] 田海山,胡锡亮,吴恒煜.宏观审慎监管框架下金融业系统性风险研究[J].现代经济探讨,2016(4):35-38.

[3] 张健华,贾彦东.宏观审慎政策的理论与实践进展[J].金融研究,2012(1):20-35.

[4] 周小川.金融政策对金融危机的响应——宏观审慎政策框架的形成背景、内在逻辑和主要内容[J].金融研究,2011(1):1-14.