科技金融支持效应非对称性研究

2018-01-12

一、导论

在现代经济中,科技与金融已经成为生产力中最活跃的要素。随着科学技术的不断进步和经济全球化水平的不断提高,科技与金融之间相互结合、互利互动的关系已逐渐显现出来。科技与金融的有机融合是实现高新技术产业蓬勃发展,提高自主创新能力的基础和保障。国家“十二五”科技发展规划明确提出要重点发展科技金融服务,推进科技服务业创新发展。

当今创新驱动发展的时代,科技与金融的结合与互动成为经济发展中最为核心的要素之一。科技与金融的有机融合为高新技术产业提高自主创新能力提供坚实的保障基础。国家“十二五”科技发展规划中将科技金融列为重点发展方向,“十三五”规划中仍继续强调推进科技服务业创新发展。如何加强科技金融的支持效应已成为学者们普遍关注的问题。

参考借鉴赵昌文等( 2009)及国家“十二五”科学和技术发展规划 ( 2011)对科技金融的论述,本文认为科技金融是由政府、金融机构、市场投资者等各金融资源主体向从事科技创新研发、成果转化及产业化的企业、高校和科研院所等各创新体,提供各类资本、创新金融产品、金融政策与金融服务的系统性制度安排,以实现科技创新链与金融资本链的有机结合。

从科技创新资金投入主体看,科技金融可以分为公共科技金融与市场科技金融。公共科技金融中,政府作为主体参与分为直接与间接二种情形。直接支持即政府直接通过财政支出促进科技发展;间接支持即政府通过对银行等金融机构的财政补贴以及政策倾斜促进金融机构对企业开展信贷服务等。

国内外学者从不同视角对科技金融进行了研究。国外学者没有直接提出科技金融的概念,侧重于研究金融支持科技创新的效率、效果和路径以及科技金融政策的必要性。

Schumpeter(1912)分析论证了货币投入、信贷、利率在科技创新中起到的重要作用。此后,大量学者从不同方面论述了金融对科技创新的作用;Gurley(1960)以商业银行和中央银行为研究对象,论证了银行系统在一国科技创新中的作用;Levine等(2000)实证分析了金融要素与资本要素对经济增长贡献的区别。

国内学者主要从科技金融的本质、现状与问题、机制与体制、路径与模式、风险与效益等方面开展了大量的理论和实证研究。房汉庭(2010)分析了科技金融的本质,指出科技金融是科技创新与金融创新的深度结合;张育明(2001)研究了科技金融相关体制,指出一国科技与金融结合的模式与一国经济体制与投融资体制息息相关。周昌发(2011)也从金融担保机制、信息共享机制分析了科技创新发展缓慢的原因;王朝平等(2013)针对武汉市金融资源与科技资源有机结合、良性互动提供对策建议。

综上所述,已有研究中关于金融创新与科技创新之间关系的研究主要限于一般宏观表象,而其多数围绕金融创新对科技创新产出的单向效应。本文将公共科技金融指数、市场科技金融指数、科技金融产出指数作为科技金融综合指数,针对我国科技金融产出程度的差异,从促进企业R&D投入的视角,研究政府财政支出与金融机构支出的资助效果的非对称性特点。以期得到在当前科技金融发展程度下,我国政府以及金融机构如何更好地发挥作用以促进企业R&D投入。

二、实证模型

门限模型表现出变量间相互关系的状态转换,当门限变量高于或低于门限值时,变量间的线性关系呈现不同的情形。其转换过程基于变量的系统状态。以两区制多元门限模型为例,高区制指门限变量大于门限值的区域,低区制指门限变量小于门限值的区域。上述两区制多元门限模型具体可表达为:

其中:yt为被解释变量,xt为解释变量组成的向量,qt为门限变量,γ为门限值,μ1,t,μ2,t为残差项。

令It(γ)={qt≤γ}。当qt>γ时,It(γ)=0,当qt≤γ时,It(γ)=1。

令xt(γ)=xtIt(γ)。上述模型进一步可表示为:

其中,残差项μt=(μ1t,μ2t),α,β和γ为待估参数。指标体系设立和数据来源

1.科技金融指标设立

为了研究政府财政支持与金融机构支持对科技金融产出的影响,我们构建科技金融发展指标体系,解释变量设立公共科技金融指数(PTI)、市场科技金融指数(MTI)、科技金融产出(TFI)三个一级指标,各类二级指标如下图所示。由于企业R&D活动在提高创新、技术进步、生产率和经济增长等方面具有重要作用,政府及金融机构的资助效果从促进企业R&D投入视角来衡量,所以被解释变量设立为企业R&D投入(RD)。本文选取2000年至2015年相关数据,时间跨度为16年。数据来源于历年《中国统计年鉴》、《中国科技统计年鉴》、《中国金融年鉴》。

表1 科技金融发展指数的构成

科技金融发展指数划分为公共科技金融指数、市场科技金融指数、科技金融产出指数。

公共科技金融指政府为促进科技创新所进行财政拨款,包括政府对企业、科研机构、高等院校的R&D 活动的激励。包括直接的R&D 经费资助以及间接的税收补贴、税收返还、政府支持的政策性贷款等方式。由于税收返还或补贴等间接数据并不容易获取,因此公共科技金融指标选取我国财政科技拨款占财政支出比;我国科技、研发经费支出占GDP比表示。该项指标主要分析我国政府对企业的直接R&D资助对企业R&D投入的影响。

市场科技金融可进一步细分为商业银行科技贷款和科技风险投资。现有研究表明,银行信贷环境对企业R&D投入有显著影响。考虑到科技风险投资水平受国家宏观政策影响,需要从国家层面衡量。因此,市场科技金融指数选取我国商业银行科技贷款占科技经费支出比、我国区域银行贷款占区域生产总值之比表示。

科技金融产出指数由我国专利授权数占科技经费支出比与我国技术市场成交额占科技经费支出比构成,该指标表示科技金融产出的效率,用已经转化为现实生产力表示。

企业R&D 投入。本文专门选取我国大中型工业企业的数据为样本,即本文中的企业R&D 投入主要是指大中型工业企业的R&D投入,相关数据较易获取。

2.模型检验

(1)变量平稳性检验

假设面板数据中各截面序列具有不同的单位根过程,本文选用基于Fisher ADF、Fisher PP检验统计量的Maddala and Wu检验。检验结果显示模型中所使用的变量都是非平稳的I(1)过程。

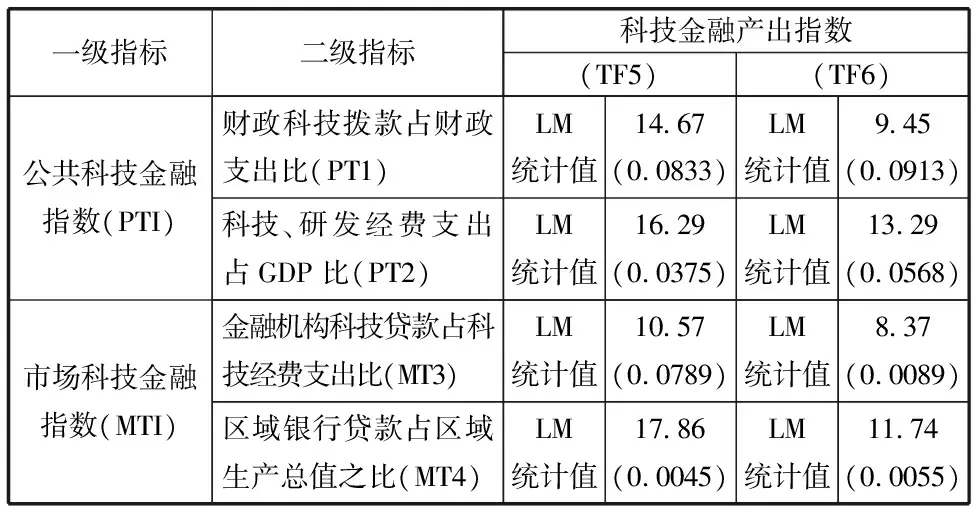

(2)科技金融产出度影响下公共科技金融与市场科技金融有效性门限检验

进行非线性门限检验时,在解释变量中加入滞后一期的被解释变量,在文中选择滞后1,2,3期进行检验,用上文所述拉格朗日乘数(LM)检验非线性门限效应,为了反映科技金融支持经济增长的非线性关系,本文用科技金融产出指数作为门限变量,分别从政府及金融机构支持科技创新的角度形成公共科技金融指数与市场科技金融指数。以科技金融产出指数为门限变量的模型中,公共科技金融指数及市场科技金融指数的各项二级指标LM统计量均在10%的水平下拒绝了线性的原假设,即表明我国政府及金融机构对科技创新的支持对GDP增长存在非对称性影响。

表2 货币政策有效性门限效应检验

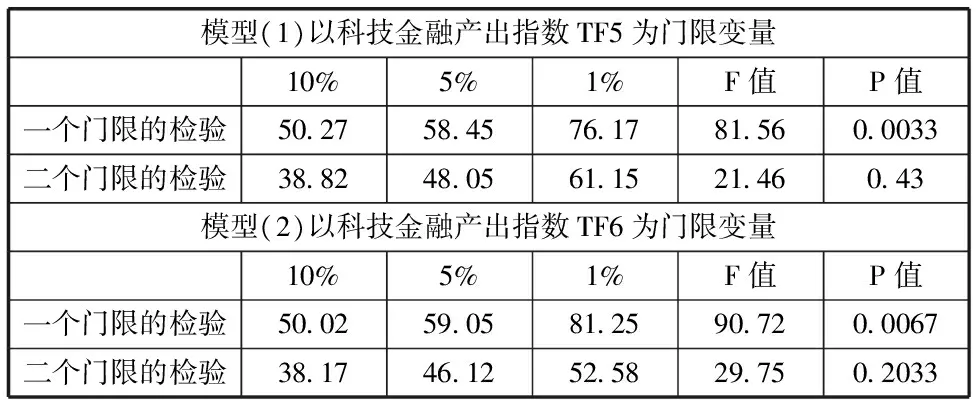

(3)门限个数检验

在进行门限回归分析之前,应进一步具体确定模型存在的门限个数。当门限效应存在时,如通过一个门限检验,则回归模型为单门限回归模型;如通过二个门限检验,则回归模型为双门限回归模型,以此类推、由F检验结果(见表2),发现模型在以科技金融产出指数为门限变量时,均存在一个门限,即均为单门限回归模型。因此,分别构建如下单门限回归模型:

RDt=C+α1PT1t+α2PT2t+α3MT3t+α4MT4t+β1XtI(TF5≤γ)+β2XtI(TF5>γ)

其中,

Xt=C+α1PT1t+α2PT2t+α3MT3t+α4MT4t

其中,

表2 门限个数检验

(4)门限值的确定

文章运用Hansen(1999)提出的序贯估计法对门限回归模型中的门限进行求解,并得到门限值的置信区间。由表3所示,二个门限变量的门限值均处于95%置信水平区间内。门限值在LR(likelihood Ratio)等于零条件成立时确定。

表3 门限值求解结果

(5)货币政策有效性非对称性估计

根据表2所示门限效应检验结果,以科技金融产出指数作为门限变量,针对公共科技金融、市场科技金融对企业R&D投入的影响不同区制下表现的不同程度,再做进一步的估计,估计结果见表4。

表4 门限效应特征的货币政策有效性估计

注:(1)中括号中为up的表示上门限,为down的表示下门限;(2)以上估计值均在10%的水平上显著。

表4结果表明,在模型(1)及模型(2)中,以科技金融产出指数,即专利产出率(专利授权数占科技经费支出比TF5)以及技术市场成交率(技术市场成交额占科技经费支出比TF6)为门限变量,公共科技金融及市场科技金融对企业R&D投入的影响在门限值上下均表现明显的非对称性特点。

总的来看,政府财政及金融机构支持科技创新的效果分别在上下呈现非对称性特点。对专利产出率(TF5)0.0357以及技术市场成交率(TF6)0.0623的变化反应均比较敏感。

科技金融有效性表现的非对称性特点为:1)当专利产出率(TF5)比及技术市场成交率(TF6)高于门限值时,政府财政科技拨款及科技、研发经费支出对企业R&D投入变动的影响较小,即公共科技金融有效性较弱。而金融机构科技贷款、区域银行贷款对企业R&D投入变动影响较大,即市场科技金融有效性较强。2)当专利产出率(TF5)比及技术市场成交率(TF6)低于门限值,政府财政科技拨款及科技、研发经费支出对企业R&D投入变动的影响较大。公共科技金融有效性较强。而金融机构科技贷款、区域银行贷款对企业R&D投入变动影响较小,即市场科技金融有效性较弱。

另外,就科技金融有效性表现的非对称程度来看,在以专利产出率(TF5)为门限变量时表现的差异较小,政府财政科技拨款及科技、研发经费在该门限值上下对企业R&D影响分别相差0.0403和0.0462 。而金融机构科技贷款、区域银行贷款在该门限值上下对GDP影响分别相差0.1884和0.1115。

在以技术市场成交率(TF6)为门限变量时表现的非对称性特点相对明显,政府财政科技拨款及科技、研发经费在该门限值上下对企业R&D投入影响分别相差0.0815和0.0547。金融机构科技贷款、区域银行贷款在该门限值上下对企业R&D投入影响分别相差0.116和0.1955。也就是说,在技术市场成交率因素影响下,公共科技金融与市场科技金融有效性表现的非对称性程度更明显。

从公共科技金融与市场科技金融对企业R&D投入影响表现的非对称性的差异来看,金融机构科技贷款有效性在技术市场成交率门限值上下表现的差异为0.116,在专利产出率门限值上下表现的差异为0.1884,均大于财政科技拨款及科技、研发经费投入在门限值上下表现的差异。总体来说,市场科技金融有效性受技术市场成交率、专利产出率变动相对较为敏感。

三、原因及对策建议

从上文中可以发现公共科技金融与市场科技金融有效性呈现非对称性特点表现出较明显的共性及差异,究其原因,主要有以下几个方面:

当技术市场成交率与专利产出率低于门限值时,说明市场中需要支持的科技型企业总体来看正处于初创期或成长期,此时科技企业往往缺少抵押品,市场前景不明。政府的科技计划、科技拨款、政策性贷款以及创新补贴等财政支持的特点与初创期、成长期的科技型企业的轻资产、风险大的特性比较适应。政府政策与资金更倾向扶持此阶段技术附加值高,拥有良好市场前景好的科技产品和项目,所以政府的财政支持对于此阶段的科技型企业R&D投入影响程度较大,能更好促进企业R&D投入,即公共科技金融支持效果较好。

当技术市场成交率与专利产出率低于门限值时,说明科技产品和项目处于产业化前期,处于初创期、成长期的科技型企业要经过较长的成果转化周期,在这个过程中,金融机构对一般信贷资金的投入十分谨慎,科技型企业如果缺乏有效资产抵质押和信用保证,一旦企业不能成功实现从成长期到成熟期转换,贷款本息将无法收回。这而对于商业银行等金融机构而言,存在着很大的风险性。信贷资金对安全性、流动性和效益性相统一要求与处于初创期、甚至成长期的科技型企业的特性相比,矛盾冲突比较明显。因此,金融机构信贷资金对于此阶段的科技型企业R&D投入影响程度较小,即市场科技金融的支持效果相对较弱。

在技术市场成交率与专利产出率高于于门限值时,科技产品和项目增长潜力开始显现,此阶段金融机构逐步加大对此类企业发放短期乃至中长期贷款的力度,风险投资资金也开始介入,所以此阶段市场科技金融在一定程度上其支持效果对技术成交率变动反应更敏感,金融机构信贷资金对科技型企业R&D投入影响程度较大。因为金融机构信贷资金的安全性、流动性、效益性的要求与成熟期科技型企业的低经营风险、目标市场明确的特性相适应。处于成熟期的,具有广阔市场认同和稳定现金流的科技产品或项目,往往是金融主体争相服务的客户。在实践过程中,国内银行在通过信贷服务科技企业同时,又通过与担保机构合作分享了科技企业的风险收益,从而达到总的风险与收益匹配。

综上所述,当前我国经济和产业发展尚处于初级阶段,科技金融产出亦处于较低水平。我国现有的金融体制呈现供给主导型特点。在供给主导型科技金融模式下,政府应将科技发展作为政府目标或实现政府目标的主要手段,努力提高科技金融服务效率。如果政府直接利用其行政权力对金融资源投向施加影响,将控制的金融资源配置到科技产业,这种行政干预容易损害金融资源配置效率并产生金融风险。因为供给主导型金融体制与需求追随型金融体制不同,金融资本的逐利本性难以自发与产业资本融合,金融资本与产业资本的融合需要外生的激励诱致创新性投资。所以对于当前发展初期的科技企业或科技产业,政府应加大公共科技金融支持力度,直接通过现有的国有金融体系或通过为私人金融机构提供直接或间接补贴,促使私人金融资本实现与产业资本的融合。同时,政府应该更大程度转而寻求建立独立的政策性金融中介的方法实现其目标,譬如由政府出资建立专门的科技银行、科技保险公司、科技产业投资基金等或者要求现有政策性金融中介开展科技金融服务。

(武汉工程大学,湖北 武汉 430223)

[1] Levine R,Louyza N,T Beck.Financial international and growth causality and cause[J].Journal of Monetary Economics,2000(46):31-77.

[2] Chou Yuan K,Chin M S.Financial innovations and endogenous growth[A].Working paper[C].2001.

[3] Aghion P,Howitt P.The effect of financial development on convergence:theory and evidence[J].The Quarterly Journal of Ecomomics,2005(10):173-222.

[4] 房汉庭.关于科技金融理论、实践与政策的思考[J].中国科技论坛,2010(11):5-10.

[5] 张育明.技与金融结合的机制与模式[J].经济学家,2001(4):127-128.

[6] 杨勇.科技金融发展模式初探[J].科技管理研究,2011(10):24-31.

[7] 崔毅,赵韵琪,杨丽萍.基于DEA 方法的广东科技与金融结合效益评价[J].华南理工大学学报:社会科学版,2010(4):10-13.

[8] 周昌发.科技金融发展的保障机制[J].中国软科学,2011(3):72-81.

[9] 赵昌文,陈春发,唐英凯.科技金融[M].北京:科学出版社,2009.

[10] 刘思.国内发达地区科技金融创新模式对广东的启示[J].案例研究,2012(9):61-63.

[11] 胡义芳.武汉市科技金融发展的思考[J].科技信息,2012(35):19-23.

[12] 王朝平,石俊马.武汉市科技金融现状及发展对策[J].科技进步与对策,2013(20):50-58.