价格波动下存货组合质押贷款及其风险管理研究

2017-12-19刘晨

刘 晨

价格波动下存货组合质押贷款及其风险管理研究

刘 晨

(江西科技师范大学商学院,江西 南昌330031)

假设在不同的经济状态,价格出现不同波动,出现两种或两种以上的存货组合情况下,将马科维茨投资组合管理理论运用于存货组合质押贷款中,研究借款者在存货组合配置方面应该注意的问题,进而探究存货组合的相关风险规避对策。研究结果表明:针对价格波动,存货组合的合理性可以有效的降低借款人和银行的风险。

价格波动;存货组合质押;马科维茨模型;风险规避

存货组合质押贷款是指借款企业将其拥有的两种或两种以上的存货作为担保,向资金提供方银行出质,同时,将这两种或两种以上的质物转交给具有合法保管动产资格的第三方物流企业(中介方)进行保管,以获得贷款的业务活动,它属于物流企业参与下的一类动产质押贷款业务,也是存货组合质押贷款的延生与扩展。首先,存货质押贷款之所以要扩展到存货组合质押贷款的原因:这种的方式的扩充能够给借款企业、第三方物流企业、银行带来更多的盈利,不是简单的“三方共赢”,而是要将“三方共赢”的“赢”推向一个更高的层次。再者,由于价格波动的原因,给三方均带来了更多盈利的可能性,但同时也提升了它们各自的风险性。对资金提供方的银行而言,可以利用存货组合质押业务的扩展发现新的盈利点,并充分利用价格波动这一因素对最优质押率进行分析和对影响质押率相关的因素进行评估利用它们来降低其业务风险。对于第三方物流企业而言,由于存货组合质押和价格的波动增加了对质押物价值进行评估的难度,出现了两种或两种以上的质押物共同进行评估的现象,这要求第三方物流企业要全面提升对质押物价值评估及监管的专业能力,从而使得第三方物流企业在组合类存货质押贷款业务中的作用更加关键,增强了第三方物流企业在三方合作中的谈判能力,也提升了物流企业在此业务中的赢利点。对于借款企业而言,出于降低贷款成本、获得更多资金、提高经营灵活性、更加符合企业的存货模式等方面的需要,借款企业希望将所拥有的符合自身条件的不同存货进行组合质押,以便获取更高质押率,获得相对于同等数量的两种存货分别质押更高的贷款,另一方面,借款企业能够运用价格的波动获得更高的收益水平,从而提高最终的融资效应。

一、存货组合质押货款发展现状

从存货质押贷款一路发展的历史来看,中小型企业从中突现出了十分重要的作用,由于中小企业的不动产非常有限或几乎为零,所以它们走传统的方式贷款的可能性极低、难度极大,基于这种现象的出现和迫切的需求,逐渐发展起来的的一存货为质押对象的贷款展现它的雏形。目前中国中小企业总数已占全国企业总数的99%以上,创造的最终产品和服务价值相当于国内生产总值的60%左右,在繁荣经济、推动创新、扩大出口、增加就业等方面发挥了重要作用。占全国企业总数99%的中小企业,提供了全国80%的城镇就业岗位,上缴的税收约为国家税收总额的50%。这充分表明,没有量大面广的中小企业的平稳较快发展,就没有整个国民经济的平稳较快发展。所以对于我国目前的形式而言,存货组合质押贷款的存在已经变得越来越有意义了。

而对于学术界而言,完善存货质押贷款已经成为国内外学者研究的重点。首先就国外的学者对存货质押贷款的研究进行一个简略的介绍:Merton R[1]提出了结构式的方法,随后Stulz R 和Johnson. H[2]分析了质押物和质物担保贷款定价的关系, Jokivuolle E 和PeuraS[3]则用结构化的方法来研究质押贷款的贷款价值比率,Cossin D 和Hricko T[4]用同样的方法来计算贷款折扣率, 获得了相似的结果,这种结构化的方法是基于违约概率内生的; Cossin D 和Huang Z[5]提出的贷款企业违约概率外生的情况,他们利Jarrow R 和Turnbull S[6]、Jarrow R、Lando D 和 Turnbull S 以及Duffie D 和Singleton K[7]的简化结果,求解给定外生的违约概率情况下的质物贷款折扣率。其次就国内学者对存货质押贷款研究的介绍:早在2007年李毅学[8]等针对价格随机波动的存货,运用“主体+债项”的风险评估策略,分析了下侧风险规避的银行在质押存款的期末价格服从一般分布和几种具体分布时的质押率决策。于萍[9]等在Danny Ben-shahar抵押贷款模型基础上,一利率和贷款价值比为工具,通过分离均衡实现了对借款人有效甄别。张钦红[10]等研究了需要随机波动时存货质押融资业务中质押率的决策问题,在存货需求服从一般分布的假设下,分析了具有不同风险偏好的银行的最有存货质押率。孙朝苑[11]等在静态质押模式下,考虑当质押存货期末价格相互独立时存货组合质押业务中银行的质押率决策,并对影响质押率的因素进行了分析。李蜀湘[12]现有对存货质押的模型深刻分析理解的基础上,建立了改进契约模型,从来理论上分析了其优化效果,比较了各契约模型的异同。

鉴于此,本文基于马科维茨投资组合管理理论[13],研究在价格波动(未来经济不确定)的前提下,借款者如何运用存货的组合来规避风险,银行如何根据合理的分析对存货质押进行合理的评估与制定。具体的研究,本文从传统的单品质押转移到组合质押,在银行对存货市场价格评估的基础上,给出不同情况下的贷款数额与存货成本价格进行对比分析,研究借款者如何通过组合进行规避风险。

二、模型的假设和建立

(二)模型的假设

假设1本模型将存货组合同与投资组合看做是一种类似的活动,基于这个最基本的假设将马科维茨投资组合理论运用到存户组合质押贷款上来。

假设2此模型为单期模型,假设价格被分为两个(成本价和银行贷款价)。

假定某个借款者选择:一定的组合存货(两个或两个以上的存货),已知其成本价。

存在一家银行在不同经济状态下(根据存货市场价格变动)对其单个存货进行评估的价格。

假设3所有组合都是完全可分的。每一个借款者可以根据自己的意愿(和支出能力)选择组合不同的存货组合方案。

假设4一个借款者仅愿意在收益率的期望值和方差(标准差)这两个测度指标的基础上选择组合存货。Εp=对一个存货组合的预期收益率σp=对一个存货组合的收益的标准差(不确定性)

假设5 借款者事先知道投资收益率的概率分布,并且收益率满足正态分布的条件。

假设6 一个借款者如何在不同的存货组合中选择遵循以下规则:

1)如果两个存货组合有相同的收益的标准差和不同的预期收益,高的预期收益的存货组合会更为可取;

2)如果两个存货组合有相同的收益的预期收益和不同的标准差,小的标准差的组合更为可取;

3)如果一个组合比另外一个有更小的收益标准差和更高的预期收益,它更为可取。

4)pΕ是好的:其它情况一样,高比低好。

5)pσ是坏的:其它情况一样,小比大好。(风险厌恶)

(二)模型建立的简介

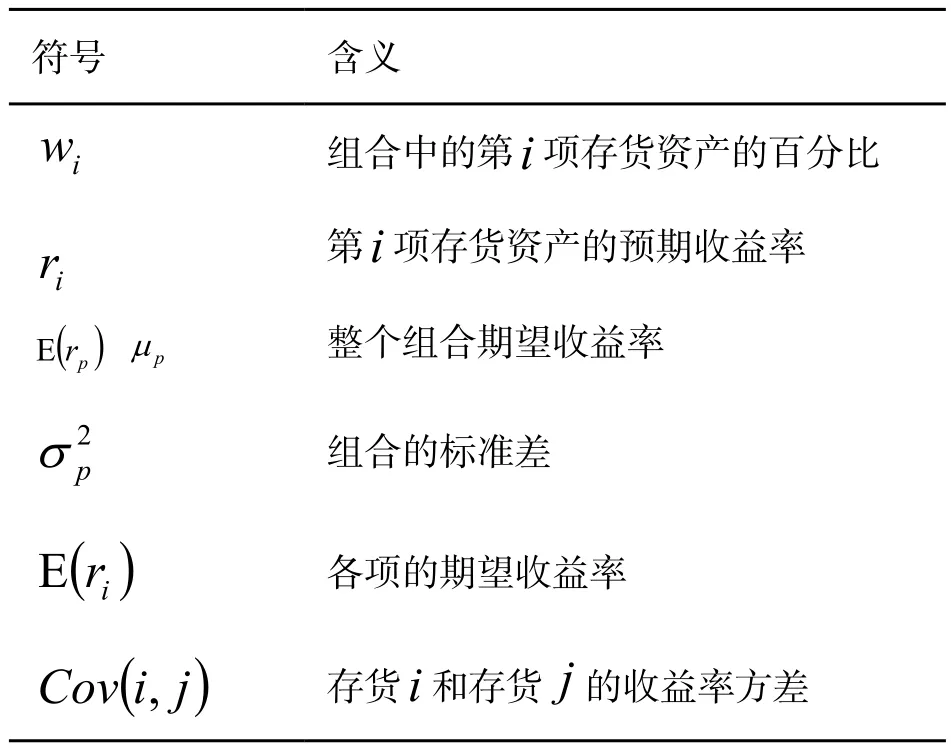

本文的主要符号及其含义如表1所示。

表1 本文的主要符号及其含义

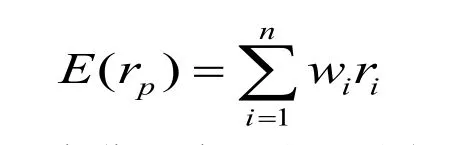

存货组合的期望收益率是构成组合的各种存货的期望收益率的加权平均数,权重为各存货在组合中所占的百分比。

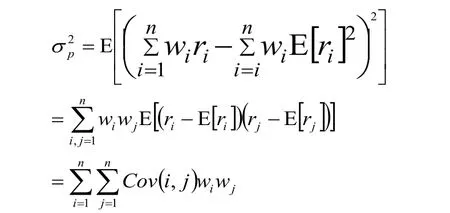

存货组合的方差或标准差并非是简单的构成组合的各种存货的方差或标准差的加权平均数,而是通过以下方式进行的。我们通常将存货组合的方差和标准差用来衡量该项存货组合的风险(收益与亏损的幅度大小)。

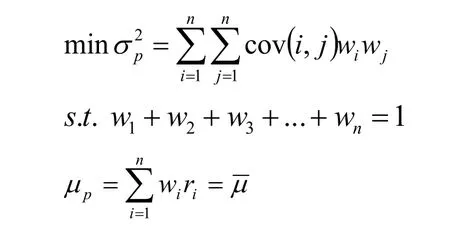

根据马科维茨投资组合模型的基本思想,将其运用到存货组合质押中,原理是如何选择存货使在期望收益一定的情况下最大限度的减少风险或在所能承受的风险水平下最大限度的增加收益。而组合的风险和收益分别用方差和期望来度量,这就可以把上述思想表示为下面的二次规划问题:将风险控制在最低的水平,存在两个限制条件(1)各项存货在总资产的所占的比例加总等于1、(2)存货组合的预期收益率是各项存货的预期收益率的加权平均。

(三)实例计算及分析

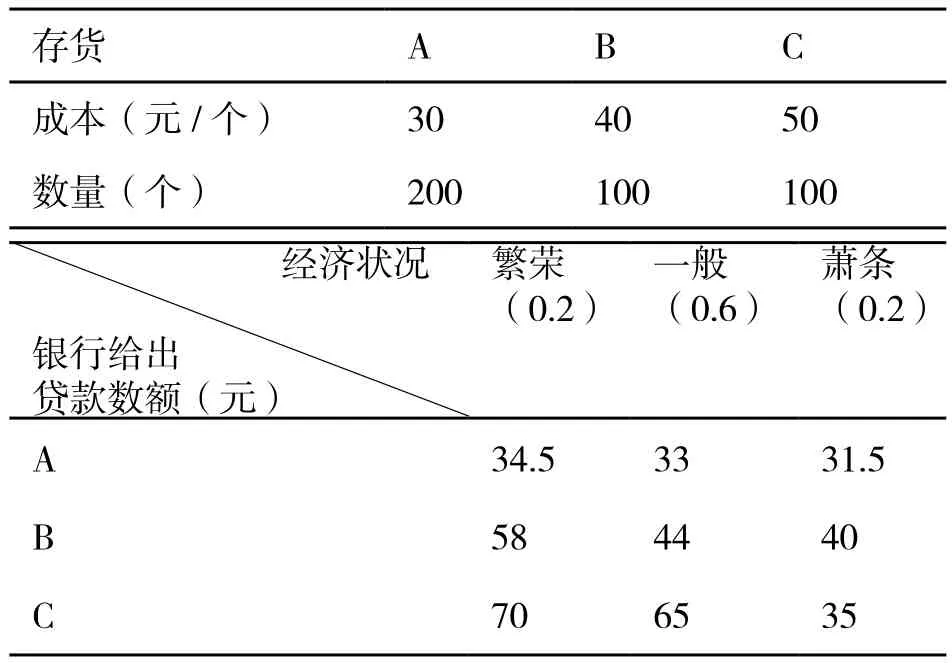

在组合质押贷款的初始时刻,中小借款企业以A、B、C三种存货作为质押物向银行申请质押贷款,其相关数据如表2所示。假设经济状态有三种可能性:繁荣、一般与萧条,其出现概率分别为0.2、0.6和0.2。现在我们来计算该存货组合的期望收益率与标准差。从中找出相关的风险因素。

表2 经济状态与概率

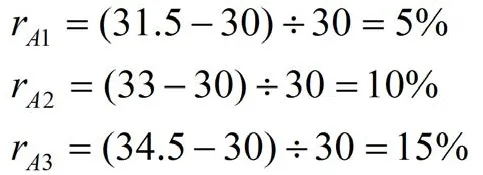

1)分别计算三种存货在不同的经济状态下的收益率:

存货A:

对于存货B与存货C,根据相同的方法可得:

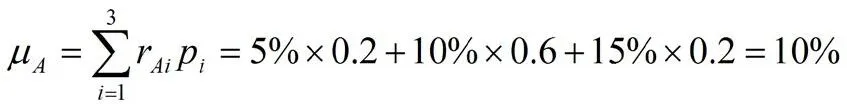

2)分别计算三存货的各自期望收益率:

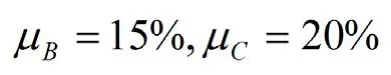

利用同样的方式我们可以得到存货B、C的期望收益率:

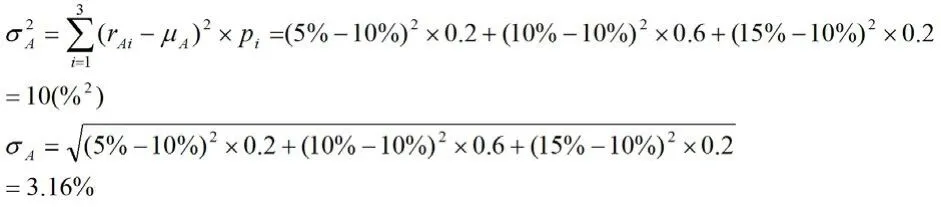

3)计算三种存货收益率的方差和标准差:

同理可得

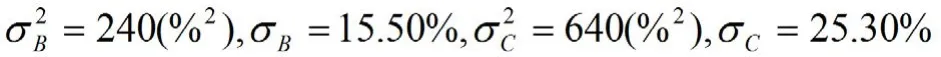

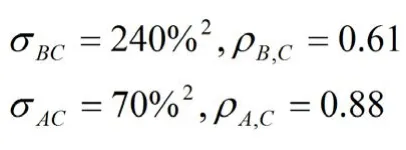

4)计算三种存货的协方差与相关系数:

对于存货A、B,有:

同理存货B、C间,存货A、C间的协方差与相关系数为:

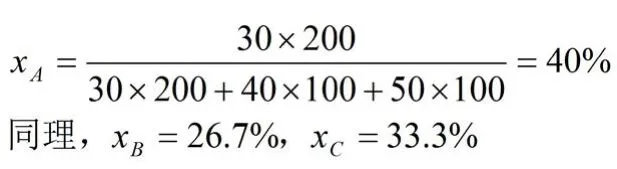

5)假设存货组合由这三种存货构成,存货A、B、C的成本比重分别为:

存货组合的预期收益率和标准差分别为:

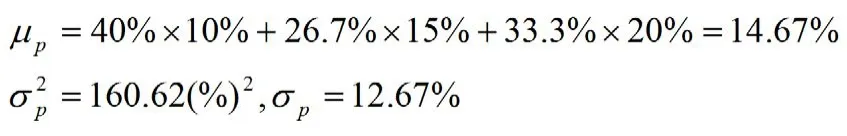

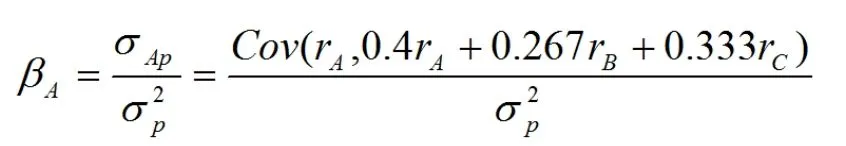

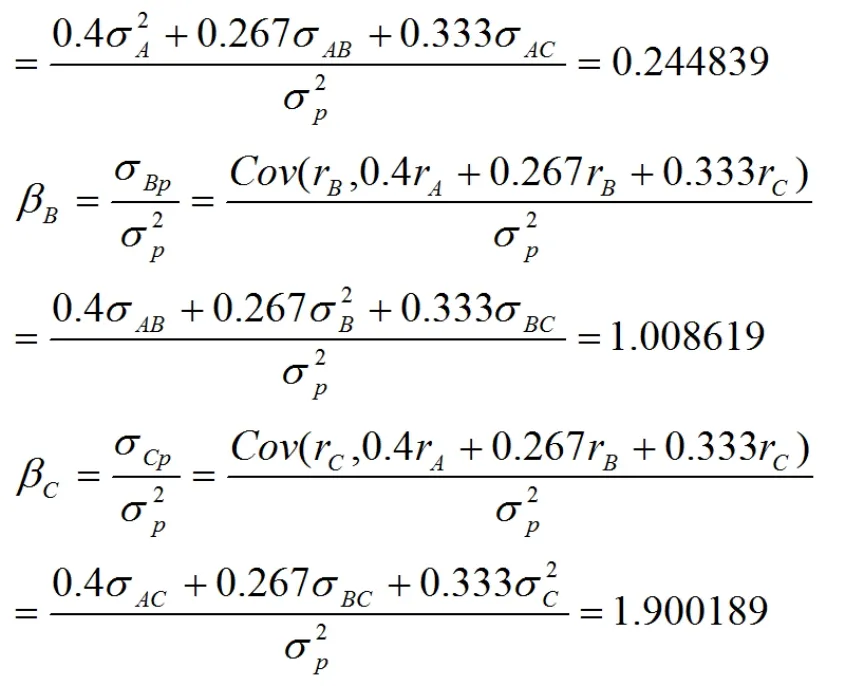

6)存货A、B、C的β系数

7)计算三种存货的系统风险与非系统风险

根据以上计算结果可知,存货A的非系统风险明显小于存货B、C,而存货A的系统风险却是三者中的最高者,也就意味着存货A的巨大风险是难以避免的,更甚者是无可避免,因此我们可以这样认为存货A在有效的风险规避管理下取得的效果是微不足道的。所以在选择存货组合中,尽量少选A种存货以降低风险的发生率。

三、结论与建议

本文在对马科维茨基本模型深刻理解的基础上,将其运用到存货组合质押贷款中,建立了存货组合质押风险管理的相关模型,从理论上分析了存货组合在组合存货种所需要注意的问题,从而可以有效的规避风险,提高收益。通过对原模型的发散运用,对借款人、银行、第三方物流方都带来了盈利点和风险控制的对策。

(一)提升评估水平

根据上述模型第三方物流企业可以有效的计算出某项组合的各项存货存在的非系统风险和系统风险,采取有效的措施将其控制在一定的范围之类。例如,对系统风险过高的A存货,采取降低其质押价值,向借款者征收一定的风险补偿等。第三方物流企业通过将这一系列因素考虑到评估价值的过程中,能够排除许多不利的因素,提高整个存货组合的价值,升级本系统的评估能力。

(二)提高组合收益率

就借款方而言,可以运用上述分析方法,进行存货的有效组合,当某一类存货被认定为高系统风险时,借款方就应减少该存货在组合存货种的比例或剔除其在存货组合中部分,降低整体的风险水平,达到提高组合收益率的目的。所以选择质物在提高组合效率的过程中显得尤为重要,比如,货物的估价是否如实反映了市场状况,市场价格波动是否会影响到即将质押的货物,货物保管的难易程度,货物未来的市场销售等,对性质不稳、易变质、损耗、市场价格波动大、无经常性市场需求的货物不能被选为质物,还有就是考察存货来源的合法性,对非法途径取得的物品,不能作为质押商品。在上述计算中只拟定了三种存货,在今后的实践中银行和借款还可以根据实际情况增加存货的组合数,来满足一种现实的意义。

(三)规避非系统风险

系统风险的诱发因素发生在企业的外部,公司企业本身无法控制它,其带来的影响面一般比较大。非系统风是由于特定行业或特定企业某些因素的变化从而对个别行业或个别企业产生影响的一类风险,是可控的、可分散的。因此规避风险带来的损失可以从存货的非系统风险下手,将其降低到最低水平。例如,假设存货A的非系统风险>存货B的非系统风险>存货C的非系统风险,则有存货A的系统风险<存货B的系统风险<存货C的系统风险,因此为了达到规避非系统风险的目的,首先要明确非系统风险占整个系统的比,比例越大就越值得投资,存货A>存货B>存货C,通过相关措施将系统风险降至最低。

(四)完善存货监管

除了上述方面,需要补充的是另外三个个方面。在法律和政策风险的控制方面,也是学者们通过计算难以得到的一方面,我们应对质押存货的相应产权进行认定,如通过工商部门或银行查询质押存货的抵押情况;要求企业出具承诺函,承诺未对且不再对出质存货办理抵、质押,防范存货被重复质押或再抵押风险。在操作风险的控制方面,要加强业务运营管理和内部操作规范管理;认真审议业务过程中的每一个细节,充分达成一致意见,严格执行质押监管协议规定的责任义务。在市场风险的控制方面,要建立质押商品的信息收集和反馈体系,把握商品的市场价值波动情况和销售情况变化规律,有效地进行质押货物价值和销售状况的实时追踪与评估;设置预警线,对可能发生的风险提前预警,当市场价格下跌或存货因量的减少到预警线时,按协议规定及时的通知出质人增加质物和保证金,避免业务的损失。

[1] Merton, R. On the Pricing of Corporate Debt: The Risk Structure of Interest Rates[J].The Journal of Finance,1974,(49):449- 470.

[2] Stulz, R., Johnson, H. An Analysis of Secured Debt[J].Journal of Financial Economics, 1985,(14): 501- 521.

[3] Jokivuolle, E., Peura, S. Incorporating Collateral Value Uncertainty in Loss Given Default Estimates and Loanto- Value Ratios[J].European FinancialManagement,2003,9(3):299- 314.

[4] Cossin, D., Hricko, T. A Structural Analysis of Credit Risk with Risky Collateral: A Methodology for Haircut Determination[J].Ecomomic Notes, 2003,32(2):243- 282.

[5] Cossin, D., Huang, Z., Aunorr, N. D. A Framework for Collateral Risk Determination [Z] .European Central Bank Working Paper Control Senes, 2003,(1):147.

[6] Jarrow, R., Turnbull, S. Pricing Derivatives on Financial Securities Subject to Credit Risk[J] .Journal of Finance,1995,50(1) : 53-85.

[7] Jarrow, R., Lando, D., Turnbull S. Markov Model for the Term Structure of Credit Risk Spreads[J] .Review of Financial Studies, 1997,10(2) : 481- 523.

[8]李毅学, 冯耕中, 徐渝. 价格随机波动下存货质押融资业务质押率研究[J] . 系统工程理论与实践,2007,(12):42- 48.

[9]于萍,徐渝,冯耕中.信贷人存货质押贷款中最优质物甄别合同研究[J].运筹与管理,2007,(4):89-95.

[10]张钦红, 赵泉午. 需求随机时的存货质押贷款质押率决策研究[ J] . 中国管理科学, 2010, (5):21-27.

[11]孙朝苑,韦燕.双品类存货组合的质押率研究[J].财经科学,2011,(10):117-124.

[12]李蜀湘.基于风险分担的存货质押贷款优化契约模型[J].山西财经大学学报,2011,(11):74-75.

[13]弗兰克K.赖利,埃德加A.诺顿 著 .李平月 译 [M].北京:机械工业出版社,2005:181-198.

Study of Resultant Inventory Pledge Loan and Its Risk Management in Price Fluctuation

LIU Chen

(School of Business, Jiangxi Science &Technology Normal University, Nanchang Jiangxi330031)

This paper assumes that in different economic state, when different price fluctuations take place, in case of two or more inventory combinations, Markowitz portfolio management theory can be applied to resultant inventory pledge loan. It studies the problems that borrowers should pay attention to in inventory allocation and then explores evading countermeasures of related inventory risk. Study results show that, in view of price fluctuation, inventory rationality can effectively reduce the risk of the borrower and the bank.

price fluctuation; resultant inventory pledge loan; Markowitz model; risk evading

F832.4

A

1671-9654(2017)-0096-05

10.13829/j.cnki.issn.1671-9654.2017.04.024

2017-09-12

刘晨(1991- ),女,江西南昌人,经济学硕士,研究方向为国际贸易。

[编校:杨英伟]