新三板市场的现状、特征及存在的问题

2017-12-02刘飞钟辰

刘飞+钟辰

摘 要:近年来,新三板市场发展迅速,截至2016年底,其市场中就已包含上万家挂牌企业,比沪深交易所企业总和还要多。但不像A股市场一样,有足够多的证券公司研究所和媒体机构对沪深市场和上市公司展開研究和跟踪报道,针对新三板市场的各类研究和报道,大多只是截取市场中部门情况来做,造成了大量以偏概全的观点充斥市场。因此,对新三板市场的现状展开系统研究,对比分析其市场特征,指出其尚存在的问题就显得十分必要。

关键词:新三板市场 流动性 市场特征

资本市场结构合理对于支持实体经济发展至关重要,目前新三板市场的发展对于完善我国多层次资本市场,改善资本市场结构具有重要意义。但是新三板快速发展是否能够有效支持中小企业发展,其发展过程中存在哪些问题都需要认真说明。本文就从数据分析的角度,全面阐述新三板的现状、特征和存在的问题。

一、新三板市场的发展现状

金融市场的意义在于让任何有金融服务需求的市场主体都能够便捷地到市场中来,并使其需求得到满足,这样才能够在宏观整体上实现金融资源的有效配置。基于这样的视角,审视新三板的现状就应该看其定位服务的中小企业是否能够顺畅进入市场,其能否有效获取融资支持,市场能否进行有效交易实现资金的有效配置。因此,对于新三板市场发展现状,我们从挂牌企业情况、市场融资情况和市场交易情况来进行考察。

(一)挂牌企业的总体状况

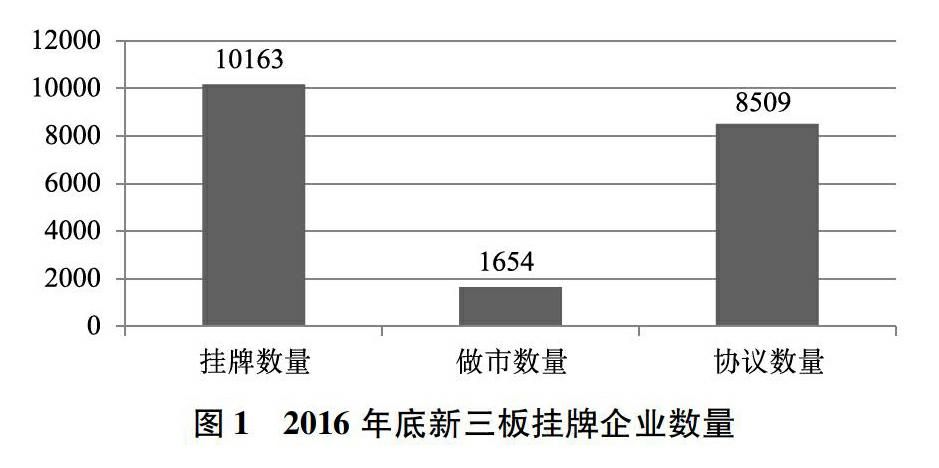

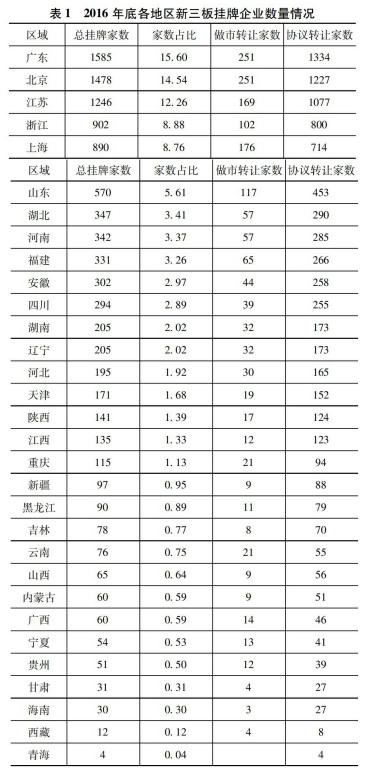

截止2016年底,新三板市场上已经有挂牌企业10163家,其中选择做市交易的企业是1654家,选择协议转让的有8509家(如图1)。从区域来看,来自广东的挂牌企业数量最多,达到1585家,占整个挂牌企业的15.6%;数量紧随其后的是北京,挂牌企业数有1478家,占整个挂牌企业比例为14.54;而挂牌企业数量最少的三个省是青海、西藏和海南,分别只有4家、12家和30家,占整个市场的比例分别是0.04%、0.12%和0.3%(如表1)。

从行业分布来看,挂牌企业数量最多的前两个行业是制造业和信息传输、软件和信息技术服务业,企业数量分别是5158家和2006家,分别占整个挂牌企业的50.66%和19.7%。挂牌企业数量最少的三个行业是住宿和餐饮业,居民服务、修理和其他服务业及采矿业,企业数量分别是29家、33家和40家,分别占整个挂牌企业的0.28%、0.32%和0.39%。(如表2)

(二)新三板市场企业融资状况

2015年内股票发行次数2565次,发行股数230.8亿股,融资金额1216.17亿元。2016年累计完成的股票发行2983次,同比增加418次;股数332.95亿股,同比上升44.26%;募集金额1442.85亿元,比去年同比增加18.64%(如表1-3)。可以看出,从2014年起新三板市场的融资规模迅速上升,这来自于两方面的因素,一是2013年新三板市场扩容至全国,2014年开始新三板企业挂牌数量急剧增长,因此融资总量上快速增加;二是2014年新三板市场推出做市交易制度,市场流动性加强,企业股票上涨较快,带来了很强的财富效应,投资资金大量涌入。同时,需要注意的是2016年挂牌企业数量为10163家,比2015年的5129家多了将近一倍,但是在融资次数和融资额上并没有显著增加。

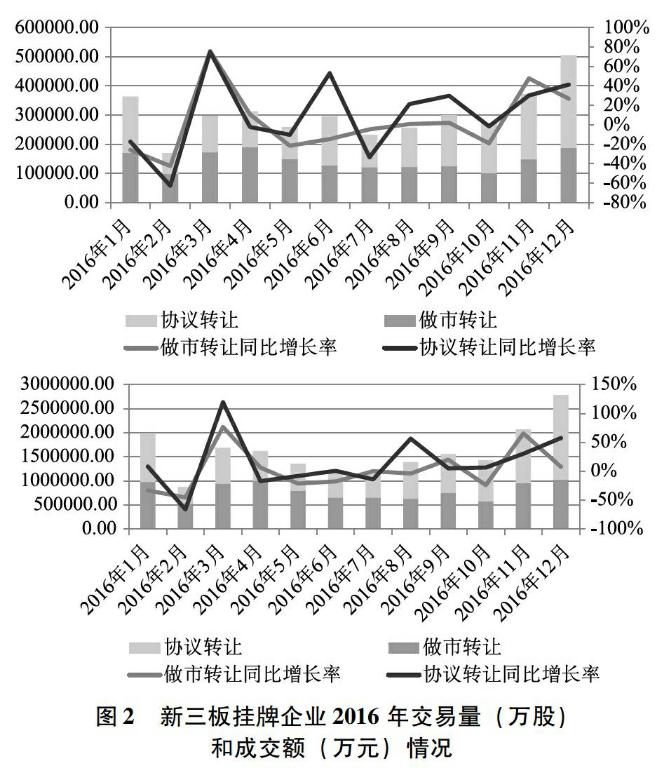

(三)新三板市场交易状况

从总量上看,2015年新三板挂牌公司成交量278亿股,而2016成交量总计363.6亿股,同比增长85.6亿股,同比增长率30.8%(如图2);2015年成交额1910亿元,而2016年成交额为1912.3亿元,同比增长2.3亿元,增长率0.12%(如图4)。可以看到,数量上2016年交易量比2015年显著增加,但是交易额上2016年并没有随着企业数量增加和交易量增加而增长。

二、新三板市场的特征分析

基于独特的制度安排发展而来的新三板市场,其经过近年的发展,已经初步形成自身特色。新三板市场不对挂牌企业设置财务限制,全国股转系统公司审核采取形式审核,因此在该市场上的企业有其自身不同于沪深交易所上市企业的特点,而由这些企业构成的市场整体上也呈现一些规律特点。

(一)新三板市场同沪深交易所在的公司区域、行业分布上总体保持一致

尽管新三板市场不同于沪深交易所的企业筛选机制,但是挂牌企业在区域分布和行业分布上同上市公司分布基本保持一致,只是相对于的数量是上市企业同比放大。区域比较上来看,地方GDP区域占比同企业数量的区域占比一致很高,说明经济发达程度和当地企业数量多少有很强的关联性,从因果关系角度来说,可能区域企业数量和地区经济发达程度是互为因果的关系。而挂牌企业和上市企业区域占比具有较高的一致性,即是区域内上市公司越多的地区,新三板挂牌企业的数量也越多。如图3和表4显示,广东省是上市公司最多的地区,同样新三板挂牌企业最多的地区也是广东。

上市公司的筛选机制是行政性的审批制,而新三板挂牌企业的筛选机制是市场化的备案制,但新三板挂牌企业和上市公司的区域分布高度一致。这说明行政化的企业筛选机制,并没有在区域选择上造成扭曲,仅是在数量上的差异说明,行政化的审批在快速高效上和市场化选择机制有一定差异。endprint

行业比较上来看,挂牌企业和上市企业行业占比具有较高的一致性,但同行业企业数量占比在几个行业上差异巨大。从总体上看,行业企业数量和行业总上市公司和挂牌企业数量关系有一定相关性,因为企业基数大一般说明该行业市场容量大,能够支持大企业的诞生。但考虑行业特点和集中度,有的行业集中度不高或者别的行业特点决定了该行业不容易诞生大企业,因此企业数量和上市公司数量及挂牌企业数量分布不一致是比较正常的。反过来,我们也可以从这样的对比关系中来观察行业的集中度。如图4和表5显示,行业企业数量分布和上市、挂牌企业数量分布差别较大的是制造业与信息传输、软件和信息技术服务业。这两个行业上市企业和挂牌企业较多,上市企业和挂牌企业占比显著高于其他行业。这在一定程度上说明这两个行业集中度较好,并且行业较为发达,能够支持较多上市公司和挂牌公司。当然,这一特征也同我国制造业大国和希望打造信息软件行业优势产业的发展战略相符。

同样地,新三板挂牌企业和上市公司的行业分布较为一致,如上文所述说明行政化的企业筛选机制,并没有在行业选择上造成严重扭曲,同样在数量上的差异说明,行政化的审批在快速高效上和市场化选择机制有一定差异。但是,这里需要注意的是,上市公司和挂牌企业在行业分布大方向基本一致的情况下,个别行业占比差别不小,这说明新三板市场和沪深交易所市场对于不同行业包容性和支持力度上有一定差异。

(二)新三板市场符合其资本市场金字塔结构基座的定位

不同于成熟的市场经济体,长期以来我国资本市场是一个倒金字塔结构,即A股市场先行发展,主要是针对规模以上企业上市需求,让规模较大的企业进入了资本市场。从企业整体分布来看,小型企业是少部分,数量众多的是广大的中小企业。但在我国却没有适合中小企业的资本市场存在,相当于资本市场缺少金字塔结构的底座,这一情况直到新三板市场扩容至全国才得到逐步改善。那么定位于服务中小微企业的新三板市场,在这些年的发展中是否做到了夯实资本市场金字塔结构的底座的职能呢?其是否真正地服务了中小企业呢?答案是肯定的。

如表6,創业板企业的平均市值是91.69亿,全部A股企业平均市值是180.46亿,新三板企业平均市值仅为6.13亿,是创业板的6.69%,是主板的3.4%;创业板企业的平均总资产是22.85亿,全部A股企业平均总资产是601.7亿,新三板企业平均总资产仅为2.65亿,是创业板的11.6%,是主板的0.44%;创业板企业的平均净资产是14.74亿,全部A股企业平均净资产是90.2亿,新三板企业平均净资产仅为1.2亿,是创业板的8.11%,是主板的1.33%;创业板企业的平均营业收入是9.83亿,全部A股企业平均营业收入是94.34亿,新三板企业平均营业收入仅为1.44亿,是创业板的14.69%,是主板的1.53%;创业板企业的平均净利润是1.13亿,全部A股企业平均净利润是8.64亿,新三板企业平均净利润仅为0.1亿,是创业板的9.19%,是主板的1.2%。全面比较全部A股企业、创业板企业和新三板企业的估值、资产规模和经营状况可以发现,在整体估值和资产状况方面,新三板的挂牌企业规模在整体是才达到中小企业标准;在经营方面,新三板企业营收规模和利润水平都较小,符合中小企业的发展阶段。综合来看,通过市场化筛选出来的新三板挂牌企业各方面符合中小企业特征,新三板市场真正做到了服务中小企业。考虑到其企业数量上万家,远超沪深交易所的合计3000多家的规模,可以说新三板为我国资本市场的金字塔结构搭好了坚实的基座。

三、新三板市场存在的问题

近年来,新三板市场发展由于其特有的制度安排取得了很大成绩,但也由于这些制度的设置,新三板存在着一些较为突出的问题。

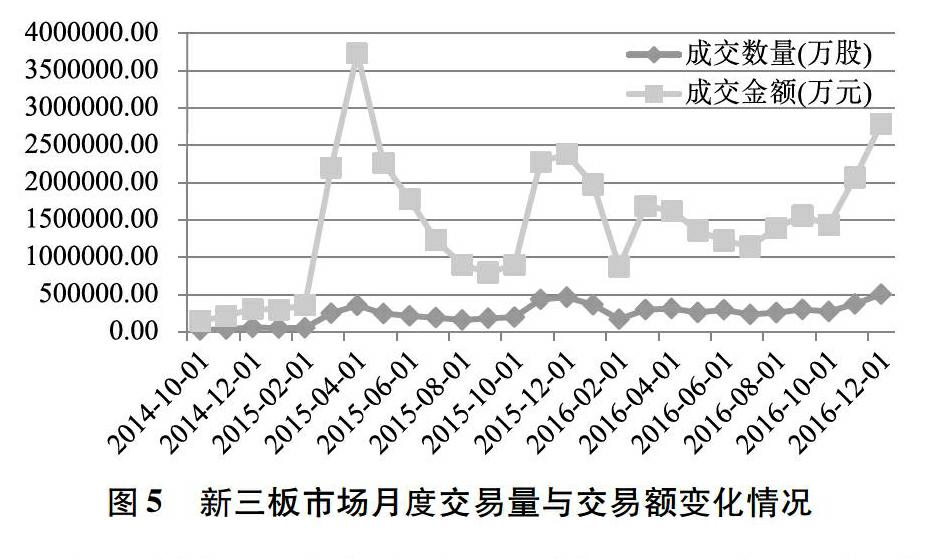

(一)整体市场流动性差、交易不活跃

新三板市场发展至今,一直都受到流动性较差,市场交易不活跃的批评。从绝对量上来看,新三板市场的交易额、交易量在2014年推出做市转让制度后,有了显著提升。但是考虑到新三板企业数量极具增加,从市场平均的角度考虑,新三板市场的确存在交易不活跃,流动性较差的问题。如图5所示,从2014年到2016年,每年年底都有一定量的交易量和交易额增长,但之后又出现下跌。如考虑到,每月都有不少挂牌企业新增进入市场,可以说新三板市场单位企业成交量和成交额是在逐步下降的。

从不同市场的比较来看,新三板市场也可以说是流动性较差、交易不活跃的代表。如表7所示,创业板企业的2016年全年成交量是9443.03亿股,全部A股企业2016年全年成交量是93777.53亿股,而新三板企业2016年全年成交量仅为361.39亿股,是创业板的3.83%,是主板的0.39%;创业板企业的2016年全年区间换手率是917.01%,全部A股企业2016年全年区间换手率是665.88%,而新三板企业2016年全年区间换手率仅为24.76%,是创业板的2.7%,是主板的3.72%;如果考虑新三板2016年底有挂牌企业10163家,而创业板仅有620家,全部A股总计也仅3176家的情况,更说明新三板市场流动性差,交易很不活跃的情况。

(二)市场分化明显、存在大量僵尸企业

新三板市场整体上交易活跃度较差,具体分企业来看,交易不活跃在企业间分化更为显著。具体来看,2016年底有挂牌企业10163家,仅有4299家发生过交易,其余的5864家企业全年没有发生过交易行为(如图6)。可以说,新三板市场中58%都属于市场通俗中所指的僵尸企业。endprint

不仅是58%的新三板挂牌企业没有任何成交,而就是在42%的有成交企业中,换手率也是整体偏低的。如表8所示,有交易的企业中,绝大多数企业换手率区间集中在10%以内,共有3838家,占有成交企业比例91%;区间换手率在10%至20%的企业有196家,占有成交企业比例4%。结合前文所述新三板企业2016年区间换手率均值24.76%来算,换手率超过均值的企业最多195家,不到整个新三板企业数量的1.92%,不到有成交企业的4.54%。

(三)市场交易遇冷导致市场融资能力下降

活跃的市场交易既能够保障企业主体有较为公允的价值表现,也能够让投资者资金实现顺利退出,这两个方面都是保障企业能够较为便捷和顺利融资的条件。因为,公允的价格体系能够合理标志企业的价值,让投资者和融资者在投融资谈判时有可参考的基础,从而节省交易成本,使得双方更容易达成意向。而顺利的退出渠道能够有效保证投资者资金回收,收回资金后才能去投资新的项目,从整体上提高了资金周转效率,在一段时间内相当于增加了投资资金的供给。

由于新三板市场整体上交易活跃度没有随着企业数量的增加而改善,反而是逐步走差,并有严重的分化趋势,因此造成整个新三板的价格体系公允性下降,并且资金退出回收渠道不通畅。如图7所示,新三板市场融资规模并没有随着企业数量的持续增长而快速增长,2016年全年融资额1422亿元,近比2015年的1229亿元融资额多了193亿元,增长了15.67%。而2016年企业挂牌数量增加了5034家,比2015年的5129家增长了近一倍。

从单次增发融资的额度和单个企业单次融资的额度来看,新三板市场融资额度更是呈现显著的下降趋势。如图8所示,新三板市场单次增发融资的额度,2015年、2016年和2017年前两月数据分别为4802万元、4777万元和3761万元;而单个企业单次融资的额度,2015年、2016年和2017年前两月数据分别为6560万元、5455万元和3768万元,表现出较大的下降趋势。

四、总结与评论

新三板市场发展总体呈现良好的态势,2016年底该市场已有挂牌企业10163家,实现企业融资1442.85亿元,全年发生成交额1912.3亿元,同比于去年,挂牌数量、企业融资和市场交易上都有了增长,特别是挂牌企业数量增长迅速。但是在募集资金和交易活跃度上,2016年新三板市场并没表现出显著的提升,并呈現市场分化的态势。新三板市场发展迅速,参与企业主体数量庞大,涉及方向领域众多,因此从不同市场的对比中发现差异来把握新三板市场的特征、特点。

同主板市场和创业板市场比较来看,新三板市场呈现以下特征:首先,新三板挂牌企业在区域分布和行业分布上同上市公司分布基本保持一致;其次,新三板挂牌企业在市值、营收、利润等各方面都较小,符合中小企业特征,而可以容纳的企业数量上又可以很多,因此,整体上新三板市场逐步发展成为了我国资本市场金字塔结构的坚实基座。再次,新三板市场能够允许非盈利、资产规模小的企业挂牌,能够更好支持新兴行业的发展。最后,新三板市场从制度设计到市场估值等方面,都更接近纳斯达克市场,从发展潜力来看是我国最具投资价值的市场之一。

由于新三板市场的诞生、发展是一个市场化的演化过程,因此其在制度设计上自然就更接近市场需求,同发达资本市场的结构和表现更为相似。其快速发展和取得成绩,很大原因就来自于新三板市场开放、包容和市场化的基因。但也不得不承认,市场发展不可能只有好处没有缺陷,新三板市场同样存在自身的一些问题。这些问题主要表现在整体市场的流动性较差,交易量相比沪深交易所明显小很多。并且由于挂牌企业数量巨大,企业间的市场表现分化严重,存在着大量没有交易、没有融资的僵尸企业。并由于市场的交易持续遇冷,导致投资退出渠道不畅,最终影响了到了市场整体的融资功能。

参考文献:

[1]胡淑丽.论中国新三板市场的功能、主体定位及制度创新[J].经济研究导刊,2010(13):70—72.

[2]皮海洲.“新三板”不是中小投资者的“创富板”[J].武汉金融,2011(02):71—72.

[3]周茂清,尹中立.“新三板”市场的形成、功能及其发展趋势[J].当代经济管理,2011(02):75—77.

[4]贺川.循序渐进推出新三板转板制度[J].中国金融,2011(12):73—74.

[5]张亮.中小企业视角下“新三板”市场的功能定位[J].金融教学与研究,2011(02):60—62.

[6]吴陈.我国“新三板”市场发展与中小企业融资分析[J].时代金融,2011(18):152—153.

[7]辜胜阻,曹誉波,杨威.科技型企业发展的多层次金融支持体系构建[J].商业时代,2011(22):77—78,102.

(刘飞,中国社科院数量经济与技术经济研究所。钟辰,中国人民大学经济学院。)endprint