“89号文”与我国地方政府举债融资改革

2017-12-02叶维武

叶维武

(中国财政科学研究院,北京 100142)

“89号文”与我国地方政府举债融资改革

叶维武

(中国财政科学研究院,北京 100142)

财政分权化改革的实施使得地方政府财政自给能力持续下降,在寻求经济增长内在动力的推动下进一步衍生出地方政府的举债行为,两者共同构成我国地方政府举债融资的制度性根源。随着财政体制的不断发展,潜在利益的改变催生了国家对地方政府举债行为的态度与倾向的变化,进而推动了原有制度安排的变迁。实践经验表明,在地方政府举债融资改革路径选择上,关键因素在于摩擦成本,最优策略在于增量改革,成功标志在于存量改革;在地方政府最优融资工具选择上,通过透明、高效和规范的资本市场发行政府债券进行低成本的直接融资成为地方政府首选。考虑到“89 号文”的出台将进一步加快按照地方政府性基金收入项目分类发行专项债券的步伐,在地方政府未来走向由政府债券占据主导地位的直接融资新趋势逐渐明朗之际,为更好地适应地方政府债券市场发展的需要,需从加强法制建设、明确功能定位、构建制衡机制、强化市场约束和风险控制等几个方面进一步推进我国地方政府债券市场发展。

制度变迁;融资改革;路径选择;地方政府债券;KMV模型

一、地方政府举债融资的制度性根源

自2008年国际金融危机全面爆发以来,全球经济正经历着一次大规模的去杠杆化进程,步入低经济增长、高债务风险的动荡期,世界多国政府债务危机显现。如何有效管理政府债务、防范债务风险、构建规范透明具有约束力的政府融资机制,进而实现财政平稳运行和经济社会可持续发展已成为一个世界性课题。作为政府债务的重要组成部分,与中央政府发行的国债相比,地方政府债务具有举债法律依据不同、功能目的不同、债务类型不同、偿还方式不同等特点,因而其所引发的风险问题也更加隐蔽、化解难度也更大。

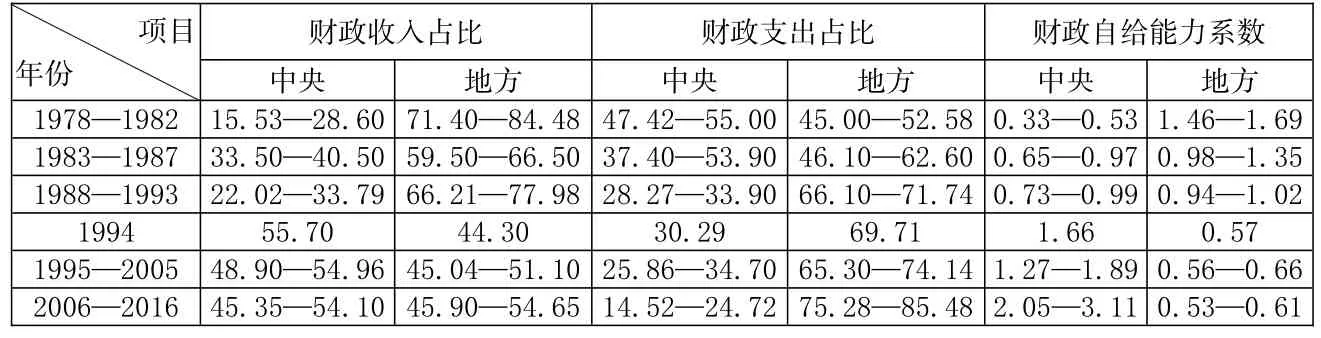

在我国,随着1994年分税制改革的实施,地方政府财政自给能力下降,财力不足的现象表现得日益突出。根据1978—2016年全国财政数据显示,地方政府的财政自给能力经历了一个由强到弱的过程,财政自给能力系数从1978年的1.62下降至1993年的1.02,在1994年分税制改革的影响下迅速调整为0.57,之后至2016年长期维持在0.53—0.66的区间内(见表1)。财政分权化改革实践表明,一方面,中央财政收入占比由分税制改革前的15.53%—40.50%区间波动显著提升至改革后的45.35%—55.70%区间波动,宏观调控能力得到有效加强;另一方面,在对应的事权没有减少的情况下,地方政府的财政支出占比由分税制改革前的45.00%—71.74%区间波动总体提升至改革后的65.30%—85.48%区间波动,对中央财政转移支付的依赖程度不断提高。这种“财政收入上移、支出责任下移”的分权格局,导致地方政府产生了巨大的收支缺口(贾康,2010)。与此同时,在“建设型”政府的体制背景下,寻求经济增长的内在动力进一步衍生出举债行为,成为地方政府解决收支缺口、发展地方经济的重要手段之一。

表1:1978—2016年中央与地方政府财政状况情况表(单位:%)

基于此,财政分权化改革的实施使得地方政府财政自给能力持续下降,在寻求经济增长内在动力的推动下进一步衍生出地方政府的举债行为,两者共同构成我国地方政府举债融资的制度性根源,也为后来陆续出台的旨在不断规范地方政府举债行为的各种制度安排提供了创新的土壤。

二、地方政府举债融资改革的路径选择

制度变迁理论较为完整地解释了一系列经济领域中改革与发展的实践问题,是新制度经济学的基础理论之一。按照制度变迁理论的代表人物道格拉斯·诺斯的模型假设,制度变迁的根源在于行为主体期望获得已有制度安排中无法实现的最大化利益。1994年颁布的《预算法》第二十八条明确规定,“地方各级预算按照量入为出、收支平衡的原则编制,不列赤字。” 为此,一些地方政府苦于资金不足,探索出了以政府控制下的企业对外筹措建设资金为主的融资平台道路。财政体制的不断发展催生了国家对地方政府举债行为的态度与倾向的变化,进而推动了原有制度安排的变迁。2014年通过的《预算法修正案》首次赋予地方政府依法适度举债权限,使得地方政府隐性的债务变成了显性的债务,融资成本大为降低(刘梅,2016)。同年发布的《国务院关于加强地方政府性债务管理的意见》更是明确地方政府实行一般债券与专项债券分类管理,以政府债券为主体的地方政府举债融资改革方向成为关注焦点(温来成,2016)。至此,《预算法修正案》和《国务院关于加强地方政府性债务管理的意见》等两大根本性制度安排基本构建了我国地方政府债务管理上的政策框架和纲领(刘尚希,2015)。

2017年8月2日,财政部印发《关于试点发展项目收益与融资自求平衡的地方政府专项债券品种的通知》(以下简称“89号文”)中指出,“围绕健全规范的地方政府举债融资机制”,“完善地方政府专项债券管理,加快按照地方政府性基金收入项目分类发行专项债券步伐”,优先选择土地储备、政府收费公路等两个领域在全国范围内开展试点,并允许地方自行选择其他重点项目试点分类发行专项债券,强调项目收益与融资自求平衡、坚持用市场化手段防控风险,成为我国地方政府举债融资改革的重要突破。在政策框架和纲领指导下,“89号文”的出台旨在进一步加快按照地方政府性基金收入项目分类发行专项债券步伐,为打造立足我国国情、从我国实际出发的地方政府“市政项目收益债”作制度层面上的铺垫,客观上体现了当前我国地方政府举债融资改革新趋势。

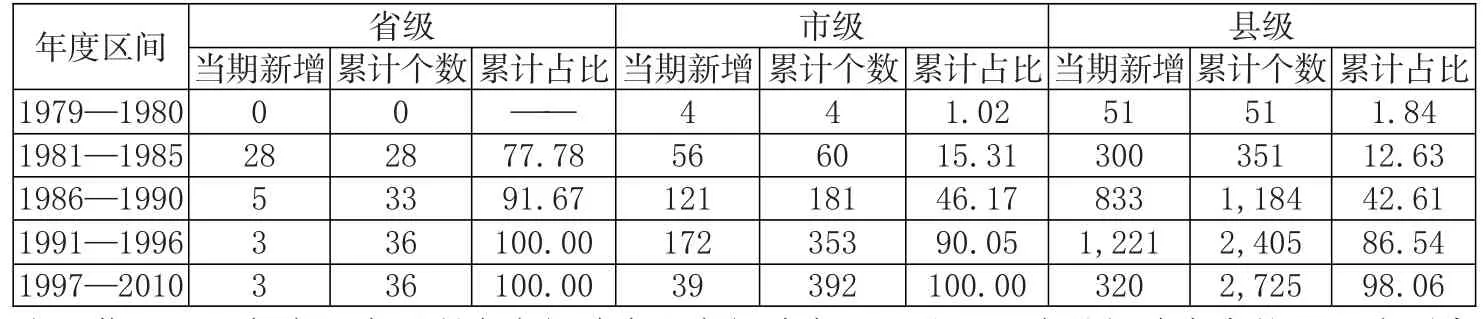

无论是从《预算法》到《预算法修正案》,还是从《国务院关于加强地方政府性债务管理的意见》到“89号文”,应该说都是国家在地方政府举债融资出现了较为明显的制度供给失衡后的修复与完善,也正是这种制度失衡给处于非均衡状态的有关行为主体带来了难得的改革机遇,使得他们的正向净收益愈加具有优势,而这正是行为主体推动制度变迁的最为积极的因素。如果以最早发生在1979年的我国地方政府负有偿还责任的债务为计算起点的话,地方政府举债融资行为已经持续近40年(见表2)。2014年以来的一系列有关地方政府债务问题的改革举措和制度安排正是我国地方政府举债融资改革处于非均衡状态调整过程中的阶段性成果。其中,“89号文”的发布,标志着地方政府未来将走向由政府债券占据主导地位的直接融资方式,是我国地方政府举债融资改革过程中推动制度变迁方面的关键一步。

在我国地方政府举债融资改革路径选择上,关键因素在于摩擦成本,这主要是基于采取何种形式实现制度变迁与制度变迁过程中的成本收益高度相关。地方政府举债融资改革的预期总成本主要包括实施成本和摩擦成本两大部分,但如果结合我国基本国情来分析,摩擦成本在总成本中重要性表现得更为突出,因而最大限度减少摩擦成本成为我国地方政府举债融资改革能否成功启动的关键所在,这也在一定程度上解释了地方政府举债融资改革过程为何如此漫长。最优策略在于增量改革,这主要是基于其更符合由政府主导的供给型制度变迁的基本特征。融资平台不得新增政府债务,地方政府发行政府债券成为唯一举债渠道,充分体现了增量改革的核心要义,其好处在于尽量实现改革的帕累托改进,也较好地回避了我国地方政府举债融资改革过程中可能遇到的各种阻力。成功标志在于存量改革,这主要是基于增量改革仅仅是起点而绝不是终点、增量改革必须带动甚至倒逼存量改革,进而完成整个改革任务的深刻理解。在积极稳妥化解地方政府债务风险的同时,加快存量政府债务置换步伐不失为以增量带动存量的权宜之计。考虑到增量改革并不必然导致存量也走向改革的预期目标,因而通过制定一个初步的改革计划图,并将存量改革实现与否作为整个改革是否成功的检验依据,循序渐进地推进各项改革工作,既能克服增量改革本身的不足,又能长期促进存量的改革。

表2:全国各地区政府性债务发生起始年情况表(单位:个、%)

三、地方政府最优融资工具选择与规模预测

回顾我国地方政府举债融资改革的历程,可以大致划分为三个发展阶段:初期酝酿探索阶段、中期局部试点阶段和全面扩大推开阶段。受制于《预算法》之规定,以“市政公司”、“城投公司”等企业形式存在运转的融资平台是地方政府举债融资改革初期直至目前最重要的融资方式之一;尔后,为应对两次金融危机和进一步加强城市基础设施建设,我国通过中央转贷地方、中央代发地方、地方自发代还、地方自发自还等方式给地方政府举债融资打开了口子,以政府债券为主体的地方政府举债融资改革方向成为中期局部试点阶段的核心内容;“89号文”则再次强化了政府债券作为地方政府唯一合法融资工具的属性,并允许地方政府自行选择重点项目试点分类发行专项债券,强调项目收益与融资自求平衡、坚持用市场化手段防控风险成为我国地方政府举债融资改革的重要突破。至此,地方政府发行债券是唯一合法的融资渠道,依靠一般公共预算收入偿还、纳入一般公共预算管理的没有收益的公益性项目发行一般债券融资,以对应的政府性基金收入或专项收入偿还、纳入政府性基金预算管理的有一定收益的公益性项目发行专项债券融资将扩围到全国各级地方政府,也将有望在未来地方政府举债融资改革进入全面扩大推开阶段时占据主导地位。

随着《预算法修正案》的通过及国务院系列法规的出台,我国地方政府举债融资改革的总体目标愈加清晰,即在不断完善地方政府债券管理过程中健全和规范地方政府举债融资机制,以便有效防范与化解地方政府债务风险,并进一步发挥政府规范举债促进经济社会发展的积极作用。与实践发展相适应,中央政府按照疏堵结合、“开前门、堵后门、筑围墙”的改革思路,逐步将政府债券确定为地方政府唯一合法的融资工具,也有着十分丰富的理论内涵和重大的现实基础。在政府举债的必要性上,著名经济学家约翰·梅纳德·凯恩斯在其代表作《就业、利息与货币通论》中曾明确主张通过发行公债来扩大财政支出,进而促进一国市场繁荣和经济发展,赤字财政政策逐渐成为自20世纪30年代以来经济理论界的主流观点(刘均胜和李淑娟,2010);在政府债券发行的可行性上,通过借鉴前期融资平台企业债发行的成功经验,国家在地方政府债券的分配、预算、发行、信用评级、偿债等方面已经初步形成了一套行之有效的制度安排。同时,中央政府的积极探索、地方政府债务的风险累积,以及新常态下稳增长的发展需要等则进一步夯实了地方政府发行政府债券的现实基础。此外,与商业银行信贷融资相比,政府债券所具有的融资规模大、成本低、期限长等突出优势,可以更好地匹配以“一次投入、长期使用、世代获益”为特征的基础设施建设项目。综合以上因素,在地方政府最优融资工具选择上,通过透明、高效和规范的资本市场发行政府债券进行低成本的直接融资成为地方政府的首选。

在地方政府选择将政府债券作为最优融资工具之后,如何测算地方政府债券的发行规模就成为一个亟须解决的问题。理论上,地方政府债券发行规模的大小取决于在现有存量债务偿还能力的基础上对地方政府新增债务空间的综合评估。也就是说,应对地方政府偿债能力和意愿进行综合评估,确保其债务风险在可控范围之内。一般情况下,对地方政府债务风险是否在可控范围之内的判断可以通过分析地方政府的债务规模、结构,以及与地方综合财力、经济发展水平的比例关系等来初步度量,或者编制分部门及综合的地方政府资产负债表,在进一步厘清地方政府资产和负债的内容之后对其进行合理估算。在这里,为了更好地揭示地方政府的偿债能力,本文采用KMV模型研究方法对我国地方政府债务风险进行系统评估。根据国家统计局发布的中国和地方的资产负债表结构,同时结合世界银行经济学家Hana提出的政府债务矩阵分类方法可以认为,地方政府所掌握的资产主要包括4类,即地方国有经营性资产、非经营性资产、自然公共资源以及在中央银行的存款等,是该地区长期以来通过财政投入、国有企业经营、政府自然垄断的基础上形成的经营业绩;所承担的负债也分为4类,即直接显性债务、直接隐性债务、或有显性债务以及或有隐性债务,基本内容与政府性债务口径大致相同(见表3)。

需要指出的是,由于地方政府除了承担经济责任以外,还需要履行其政府职能,且拥有的自然公共资源大多数情况下权利行使与变现方式十分有限,在评估地方政府偿债能力时,不能简单地将资产与负债的内容进行加减,需要对其进行合理地估算。一方面,地方政府可用于清偿债务的资产不能包括地方国有非经营性资产,即地方政府为履行其政府职能而不可缺少的地方公共部门资产;另一方面,地方政府可用于清偿债务的资产不能包括地方政府所拥有的自然公共资源,即规模难以统计且只能转让开发使用权的土地、森林、矿产等资源性资产(李杨和张晓晶,2013)。因此,通过对地方政府资产端相关内容的剔除,留下变现能力强的资产以及分析与负债相对应的资产的期限匹配程度,成为判断地方政府真实偿债风险的关键,这也是运用KMV模型进行分析的基础性工作。

依据KMV模型的构建原理和基本框架,当地方政府资产的市场价值在偿债日低于某一临界值时,就会出现违约现象,即地方政府违约点。此时,相对应的资产价值等于地方政府的负债。同时,可以将地方政府违约距离定义为地方政府资产的市场价值均值与负债之间的距离。那么,假设地方政府资产的市场价值服从对数正态分布,通过地方政府违约点和违约距离,估计出地方政府预期违约率,即当地方政府资产的市场价值下降到违约点之后,其出现违约现象的可能性之大小。按照KMV模型,地方政府资产的市场价值变化应遵循如下随机过程:

其中,dAt/At是地方政府资产的市场价值的波动率,At表示t时刻地方政府资产的市场价值;μdt+σAdZt是地方政府资产的市场价值本身随着时间t的变化所产生的波动率和受外来冲击所产生的波动率,μ表示地方政府资产价值瞬时增长率的期望,σA表示地方政府资产价值所受到的外来冲击。

假设当前时刻t=0,A0=A,则在T时刻时,地方政府资产的市场价值为:

其中,Zt服从标准正态分布,则地方政府资产的市场价值服从对数正态分布。假定BT为地方政府负债在T时刻的价值,那么在T时刻,如果AT≥BT,则地方政府不出现违约现象;如果AT<BT,则地方政府出现违约现象。因此,地方政府的违约概率PD可以表示为:

表3:地方政府资产负债表框架与内容

表4:2014—2016年我国地方政府资产负债表(估算)(单位:亿元)

表5:2014—2016年我国地方政府资产的市场价值波动率

其中,DD是地方政府的违约距离,计算公式为:

综上所述,运用KMV模型来估计地方政府的违约概率PD的逻辑路径应是:首先,评估与测算出地方政府的资产、负债、期望增长率、波动率等数值;然后,计算出地方政府的违约距离DD;最后,通过查找标准正态分布表,进而得出地方政府的违约概率PD。本文将以估算的我国地方政府资产负债表数据,运用KMV模型对我国地方政府的违约概率进行实证分析:

(一)地方政府资产和负债的评估与测算

如前所述,本文在计算我国地方政府的违约距离DD时,直接用变现能力强且易于统计的地方国有经营性资产和地方政府在中央银行的存款、用地方政府一般债务和专项债务分别作为我国地方政府的资产、负债的分析数据(见表4)。其中,2014年地方政府债务数据取自财政部公布的2015年地方政府一般债务余额决算表和2015年地方政府专项债务余额决算表中期初数。

(二)地方政府资产的市场价值波动率的计算

根据估算的我国地方政府资产负债表数据,对表中各项资产的市场价值波动率进行逐一计算,其中我国地方政府地方国有经营性资产的市场价值波动率和在中央银行存款的市场价值波动率分别用各年度的增长率来反映(见表5)。

(三)地方政府债务违约风险评价指标的估算

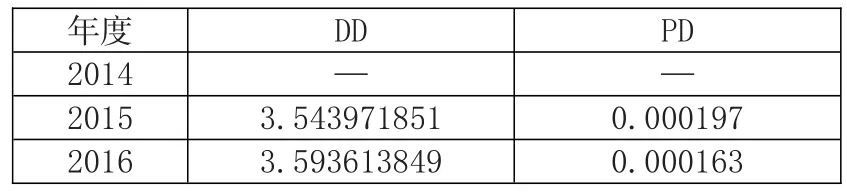

通过地方政府违约距离计算公式,首先确定我国地方政府的违约距离DD,然后查找标准正态分布表,进而再得出我国地方政府的违约概率PD。

由于地方政府违约距离是其资产的市场价值偏离违约点的标准差倍数,因此,违约距离越大,违约的风险就越低。2015—2016年,我国地方政府的违约概率分别为0.0197%和0.0163%,表明我国地方政府债务偿还的能力很强,也一直处于国际公认的极低水平(见表6)。

表6:2014—2016年我国地方政府债务违约风险评价指标(估算)

(四)截至2016年底地方政府债券发行规模预测

如前文所述,我国地方政府债券发行规模的大小取决于在现有存量债务偿还能力的基础上对地方政府新增债务空间的综合评估,即现有的存量债务和拟发行的政府债券所构成的新增债务之和所对应的偿债能力应确保维持稳定状态。由于目前并没有基础设施建设项目的资金支出口径统计,为了估计基础设施建设支出与地方财政收入的比例,可以假设将地方政府用于科教文卫、交通运输和农林水事务的支出作为基础设施建设项目资金支出。根据2014—2016年全国财政决算数据,基础设施建设项目资金支出与地方财政收入的比例分别为47.48%、51.50%、50.45%。因此,结合上述假设,可以将截至2016年底我国地方政府债券发行规模控制在地方财政收入50%以下认为是安全的。同时,2016年我国地方政府基础设施建设项目投资73980.54亿元,如果将政府债券发行规模按占基础设施建设项目投资金额的10%、20%、30%、40%、50%、60%、70%、80%、90%、100%来换算,则分别为7398.05亿元、14796.11亿元、22194.16亿元、29592.22亿元、36990.27亿元、44388.32亿元、51786.38亿元、59184.43亿元、66582.49亿元、73980.54亿元,并将其纳入地方政府债务统计总和,依次计算违约概率,以此对截至2016年底我国地方政府债券发行规模进行合理预测。

表7:截至2016年底我国地方政府债券违约概率表(预测值)

从表7可知,以2016年底地方财政数据为节点,我国地方政府债券发行规模在59184.43亿元(不含)以下时,违约概率接近于零,即在此种情况下,地方政府偿债能力强,到期不能偿还债务的风险基本可以忽略不计。但是当政府债券发行规模上升至59184.43亿元时,违约概率增加至1.62%,此后随着发债规模的继续上升,违约概率也大幅增加,直至地方政府偿债能力脱离稳定状态(见表7)。

四、政策建议

通过对地方政府举债融资改革路径选择的研究表明,潜在利益的改变是我国地方政府举债融资改革的动力源泉,改革新趋势的形成理论上可以在制度变迁成本最小化的约束下加以实现,但在现实中应采取“渐进型改革方式”,同时遵循“减少摩擦成本、先增量后存量、以增量带动存量”的改革策略,这也十分吻合长期以来我国地方政府举债融资改革的根本逻辑和主要做法。同时,基于对地方政府最优融资工具选择与规模预测的分析,考虑到“89号文”的出台将进一步加快按照地方政府性基金收入项目分类发行专项债券的步伐,在地方政府未来走向由政府债券占据主导地位的直接融资新趋势逐渐明朗之际,为更好地适应地方政府债券市场发展的需要,提出如下政策建议以供参考:

首先,通过加强法制建设为地方政府债券市场发展提供保障。针对现有法律法规中有关地方政府债券发行事宜仅作了原则性规定,缺乏系统性且呈现碎片化等突出问题,应尽快制定一部符合现代财政制度规定的《地方政府债券法》,以法律形式确定地方政府发债的权利和相应义务,目标是建立公开透明、高效规范的地方政府举债融资机制,全面覆盖地方政府债券的发行与交易、募资资金的使用与偿还、发行人信息披露、持有人权益保护、监督管理和法律责任等内容,条文规定要做到明确、完整和可操作。

其次,通过明确功能定位为地方政府债券市场发展提供市场化运作保障。地方政府债券的功能定位不仅包括融资属性,还应发挥其国家宏观调控和资金价格发现的属性,进而更好地实现市场化运作和管理。可以借助成熟的国债发行平台,实现地方政府债券的市场化、便利化发行;可以统筹协调财税政策与货币政策,发挥地方政府债券扩大财政支出、减免税收优惠和回笼基础货币等宏观调控功能;可以搭建多元化的交易市场,形成完整的收益率曲线和价格基准,为金融市场定价提供参考。

再次,通过构建制衡机制为地方政府债券市场发展提供监督保障。在地方政府债券监督管理中,由于涉及面广泛且牵扯主体较多,应着力构建责任明晰与相互制衡的沟通协调机制。按照地方政府债券监管功能界定,国务院及全国人大、地方人大对其发行主体资格认定、程序合规、实质条件、债务上限等关键事项进行审批和监督;财政部门对其发债规模、期限、募集资金使用与偿还等筹资事项进行审批和监督;中央银行及其附属机构对其组织发行、市场交易、资金兑付等融资事项进行核准和监督;评级机构按照地方政府信用评级标准体系对其信用风险状况进行评价和监督。此外,审计部门应加强对地方政府领导的离任审计工作,对违法违规、盲目举债行为要严厉追责。

最后,通过强化市场约束和风险控制为地方政府债券市场发展提供制度保障。由于缺乏制度化管理,地方政府债务长期处于偿债主体失责、规模自由放任增长的状态。为实现地方政府债券市场规范有序发展,应切实加强地方政府信息披露的质量和意愿,不断改善投资者、外部机构和其他利益相关者对地方政府债务的评估环境,进而保证市场约束和风险控制在地方政府债务管理中发挥主导作用。主要做法包括:建立负债率、债务率等政府债务风险指标体系,并作为偿债能力的参考指标用于确定债务规模;实行地方政府发债听证制度,引入潜在投资者参与发债决策,用于防范过度举债;发展地方政府债券保险制度,通过市场化的风险分担机制控制风险蔓延。

[1]贾康.关于中国地方财政现实问题的认识[J].华中师范大学学报(人文社会科学版),2010,(6).

[2]道格拉斯·诺斯著,刘守英译.制度、制度变迁与经济绩效[M].上海:上海三联书店,1994年.

[3]刘梅.新《预算法》背景下地方政府债务治理思路和策略[J].西南民族大学学报(人文社科版),2016,(10).

[4]温来成.我国地方政府债务风险与财政重整制度研究[J].财政科学,2016,(4).

[5]刘尚希.地方政府性债务的法治之举[J].中国财政,2015,(1).

[6]刘均胜,李淑娟.国外地方政府举债的监管与风险控制及其对中国的启示[J].武汉金融,2010,(12).

[7]李杨,张晓晶,常欣.中国国家资产负债表2013——理论、方法与风险评估[M].北京:中国社会科学出版社.

(责任编辑 耿 欣;校对 GX)

"Document 89"and China's Local Government Debt Financing Reform

Ye Weiwu

(Chinese Academy of Fiscal Sciences,Beijing 100142)

The implementation of the fiscal decentralization reform makes the local government financial self-sufficiency continues to decline,intrinsic motivation in eeking economic growth driven by further derived the borrowing behavior of local governments. Those constitute the institutional root of local government debt financing in China. With the continuous development of the financial system,the change of the potential benefits has given rise to the change of attitude and inclination of the state to the local government's borrowing behavior, which in turn has promoted the change of the original institutional rrangement. The practical experience shows that the key factor lies in the friction cost,the optimal strategy lies in the incremental reform,and the success mark is the stock reform on local government debt financing reform path choice. In the selection of local government optimal financing tools,it is the first choice for local governments to make direct financing of government bonds through transparent,efficient and standardized capital markets. Considering the policy of "Document [2017]89" will further accelerate the speed of income in ccordance with the local government funds the pace of the project classification issuing special bonds,and direction of local government bonds by the government dominated by the new trend of direct financing in the future gradually clear,In order to better meet the needs of the development of the local government bond market,it is necessary to further promote the development of local government bond market from strengthening the legal system construction,defining the function and orientation,building the checks and balances mechanism,strengthening the market constraints and risk control.

institution change,finance reform,path selection,local government bond,KMV model

F830

A

1674-2265(2017)10-0003-07

2017-09-21

仅代表作者本人观点。

叶维武,男,湖北武汉人,经济学博士,中国财政科学研究院博士后,研究方向为“三农”财税政策,地方财政发展,政府债务、政府信用及政策性金融等。