全球天然气制甲醇市场分析及建议

2017-11-13柏锁柱赵刚孟方

柏锁柱 赵刚 孟方

(1. 中国石油天然气勘探开发公司 北京 100037;2.中国石油天然气集团公司中东分公司 北京 100724)

全球天然气制甲醇市场分析及建议

柏锁柱1赵刚1孟方2

(1. 中国石油天然气勘探开发公司 北京 100037;2.中国石油天然气集团公司中东分公司 北京 100724)

面临油气需求放缓、低油价等诸多不利因素,资源国和油公司纷纷寻找新途径实现原油及天然气的价值。天然气化工历经几十年的发展,已经形成了一套完整的价值链体系。甲醇是天然气化工重要的产品之一,其生产工艺成熟且具有燃料和化工原料双重属性。作为燃料,甲醇可以与汽油混合,生产M15、M30等车用燃料,也可作为船用、锅炉用燃料;作为化工原料,可生产甲醛、二甲醚等重要化工产品。近些年,甲醇裂解制烯烃(MTO)作为甲醇的下游产业兴起并已成规模。可见,甲醇在天然气转化为液体燃料和化工产品中扮演了十分重要的角色。由于天然气制甲醇工艺成熟、技术风险小,市场和成本则成为天然气甲醇项目的关键考量因素。

全球甲醇市场供需现状

2010年~2015年,在中国煤化工和北美页岩气产业快速发展的影响下,全球甲醇的生产能力由8114万吨/年持续增至1.2亿吨/年,而期间需求的增速低于产能增速。

根据中国石油规划总院报告数据,2015年全球各地区甲醇供需平衡数据,全球甲醇市场2015年合计销量7938万吨。主要甲醇需求地区仍是东北亚(5201万吨),其次是北美(779万吨)和西欧(718万吨)。主要甲醇供应地区是中东(1015万吨)、南美(683万吨)和东南亚(441万吨)。

东北亚除了是主要消费区域,还是甲醇的最大生产区域,其产能占到了全球产能的58%。其次是中东和南美,分别占全球产能14%和9%。从净出口角度,中东和南美产量大部分用于出口,自身消费量不大。

从装置开工率看,全球甲醇平均开工率约70%。东北亚地区甲醇主要以煤为原料,在低油价下竞争力较差,开工率低。北美中东地区甲醇主要以天然气为原料,由于天然气成本低,低油价下具有成本优势,开工率较高。

从贸易量看,2015年全球甲醇合计贸易量2642万吨,其中,中国进口量554万吨,占全球总贸易量的21%,主要来自中东和东南亚;欧洲进口甲醇主要来自俄罗斯、中东、埃及、特立尼达及赤道几内亚;美国进口甲醇主要来自加拿大、特立尼达。

预计2020年前全球50%的消费需求增长将来自中国,而北美地区的贡献率仅为2.6%,欧洲、南美等地区未来需求增长也不显著,这意味着北美将再度成为甲醇净出口国,并成为中国和西欧等国家和地区重要的甲醇进口来源。此外,中东地区的甲醇产能几乎都来自伊朗,伊朗在国内消费增长的情况下,仍将成为甲醇出口的主要增长源。

中国甲醇市场供需现状

据亚洲甲醇市场机构报告的数据,2015年我国甲醇产能较上一年略有增加,总产能8026万吨/年,规模以上企业217家,有效产能约7000万吨/年,占比超过全球的一半。现有甲醇装置主要集中在华北、华东、西北地区,其中宁夏、内蒙古包头、陕西榆林等地占比较大。我国甲醇原料结构中,煤占71%,天然气占15%,焦炉气占14%,即我国甲醇主要以煤为主,受国家限制天然气化工利用政策的约束,天然气制甲醇占比较小。2015年,我国甲醇消费中MTO/MTP(甲醇制烯烃/甲醇制丙烯)的消耗量占36%,甲醛占17%,甲醇汽油占15%,二甲醚占11%,冰醋酸占6%,MTBE占4%,其他占10%。

虽然我国整体甲醇生产能力大于需求能力,但因地域分布不均,从中国西北甲醇主要生产区外运到中国东南甲醇主要消费区运费成本高,因此,中国需要进口大量甲醇。

受产能过剩严重和国家淘汰落后产能制约,新增甲醇产能将有所放缓,预计在2015—2021年期间国内将新增甲醇生产能力2000万吨,地域分布主要还是位于中国中部、北部煤炭资源丰富的地区,四川由于天然气资源丰富也将有新的产能布局,东部沿海地区整体新建产能潜力不大。国内总体还将处于过剩态势,但随着落后装置的淘汰,装置开工率将有所提升。

供需平衡上,由于甲醇生产的地区性不平衡和沿海地区甲醇生产装置成本竞争力较差等因素,未来国内仍将大量进口。未来五年新增甲醇产能看,东南沿海及西南地区新增产能幅度小,是未来国内甲醇进口的主要市场。受亚洲地缘政治因素影响,周边国家的甲醇放慢了进入中国的脚步,沿海地区甲醇报价近期将处于高位且货源也不够充足。

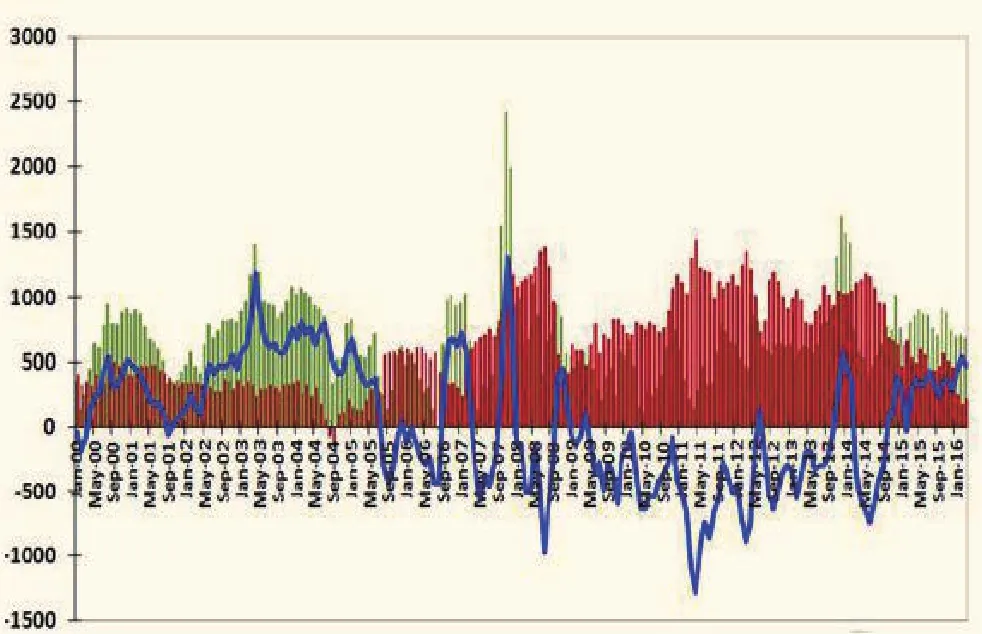

MTO/MTP在甲醇需求中占比显著,2015年占比36%。国内目前有16套MTO装置,其中8套是和上游甲醇生产一体化的装置(以煤为原料的甲醇及裂解联合生产装置),其余8套是独立的MTO装置,需要外采甲醇。结合历史油价数据和MTO/MTP成本以及传统石脑油裂解制烯烃成本的分析和研究,下图红色代表传统石脑油裂解生产烯烃的成本,绿色代表MTO/MTP生产成本,可以看出当国际油价在60~65美元以上时,传统的石脑油裂解制烯烃成本上将无法与MTO/MTP路线竞争,考虑到现有油价已经回升到50~60美元区间,相信在未来几年,随着油价逐步回升至60美元以上时,独立的MTO/MTP装置将迎来一轮新的发展热潮,甲醇的需求量将随着国际油价的缓慢回升,出现较为显著的增长,如下图所示。

图1 MTO/MTP成本与石脑油裂解制烯烃成本历史数据

由于原料成本在整个甲醇生产成本中所占比重显著,以天然气为原料和以煤为原料的甲醇生产成本差异较大。

以天然气为原料的甲醇生产成本,当天然气价格在0.5至1美元/MMBTU之间;年百万吨甲醇装置的生产成本为69.9~85.7美元/吨甲醇;天然气价格在2~4美元/MMBTU之间,同等规模甲醇装置的生产成本为117.2至180.3美元/吨。如甲醇运到华东地区港口,加上运输保险费以60美元/吨甲醇、关税(5.5%)、增值税(17%)等费用,进口甲醇的华东地区港口成本价在125~240美元/吨。

国内新建甲醇装置100万吨的规模,当煤价格30美元/吨(200元人民币/吨)至44美元/吨(300元人民币)时,生产成本约220—232美元/吨甲醇,以内蒙古包头至华东地区陆路运输距离为2000公里,运费约为147美元/吨甲醇,甲醇运到华东地区成本价约为367~377美元/吨。

综上,以华东地区目标市场以天然气为原料的进口甲醇的单位成本价为125~240美元/吨,而以煤为原料的国内自产甲醇运输至相同地区的单位成本价为367~377美元/吨,二者差异范围约为130~240美元/吨。可见,国外天然气为原料的百万吨规模甲醇生产成本与国内西北部地区以煤为原料的甲醇成本价格相比是有显著优势的。由于国内对天然气甲醇政策的限制,中国以煤为原料制甲醇居多,且多位于西北内陆地区,运输到华东沿海地区需要支付高额运费,只有在煤炭价格非常低的情况下,才具有和进口天然气为原料的甲醇竞争的优势,这为海外天然气为原料的低成本甲醇项目带来了发展机遇。

天然气制甲醇启示

专业机构纷纷认为亚洲市场天然气未来2023年之前整体供过于求,低油价下天然气直接作为产品销售,其价值很难充分体现。

由于天然气化工具有投资强度适中、回收投资周期短、产品多样化、灵活等诸多特点,有利于化解低气价矛盾、分散上游开发风险和提高项目抗风险的韧性,建议为完善中国石油企业在下游国际业务的产业链布局、增加产品附加值、提升项目效益,应适度发展甲醇天然气化工产业。随着油价逐步缓慢回升,国内MTO/MTP将不断增加对甲醇的需求,建议天然气生产甲醇的主要目标市场应定位在亚洲。同时应密切关注一些处于发展中水平的地区甲醇下游产业链的发展进一步增加对甲醇的需求。

中型天然气区块开发不同于巨型天然气开发,有其自身开发特点和规律,应因地制宜。中型天然气区块如采用天然气液化方案,因无法实现规模效应,单位成本较高。天然气制甲醇单位成本比较低,相对天然气液化方案有竞争力。因此,天然气制甲醇方案是解决中型天然气区块开发的有效途径,应统筹做好从气田区块开发、湿气处理、管输、化工方案、市场上下游一体化综合研究。