新型农业经营主体保险需求如何满足

2017-11-01秦志伟

秦志伟

新型农业经营主体保险需求如何满足

秦志伟

从分散农户到种植大户,再到江苏省常州市君辰农业服务专业合作社理事长,20多年“农龄”的李臣对农业风险有着不一样的理解,对农业保险的需求也在不断变化。无论是种植大户,还是农民专业合作社,他们都有了一个新词——新型农业经营主体。今年中央一号文件更是顺应这一变化,提出了“开发满足新型农业经营主体需求的保险产品”。2007年江苏省被确定为开展农业保险试点的6个省份之一,至今已整整10年,江苏省的经验具有典型意义。

当前,我国在现代农业的内生需求驱动及政策引导下,新型经营主体快速发展,农业规模化经营比例不断提高。而在这种情况下,如何做到既要保障粮食安全又要保证农民收入,推动农业保险创新发展成为一条必经之路。

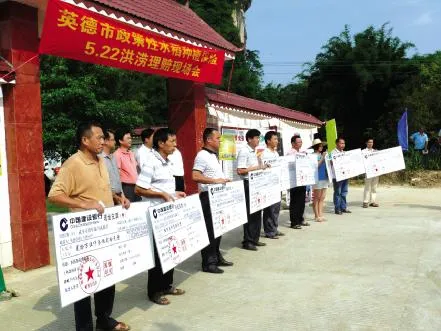

广东省英德市受灾农户代表领取水稻保险理赔支票(式样)。资料图 图片来源:英德市农业信息网

“花1万多元买个平安”

李臣自己算了算,从事农业生产已经有20多年了。其间,他经历过各种自然灾害,也看到过因严重自然灾害造成绝产的情况,因此他对农业保险情有独钟。

至今,李臣对2015年4月28日的那场冰雹记忆犹新。当年,他种植的近30亩露天葡萄颗粒无收,但他庆幸自己交了农业保险。“自己交了12元/亩,当时每亩补偿了720多元。”李臣说。

从那场冰雹之后,无论是分散农户,还是各类新型农业经营主体,都把农业保险当成了救命的“稻草”。李臣介绍,2015年只有30%的农户愿意交保险,2016年主动要交保险的农户达100%。

其实,林果种植是李臣的一个“副业”,他的“主业”是种植水稻。成立于2007年的常州市君辰农业服务专业合作社(以下简称“君辰合作社”)在常州市武进区经营着近600亩的水稻田,投入大,专业化和市场化程度高,同样风险对其造成的损失也将远远大于分散农户。

江苏省作为农业保险试点省份之一,资金保障不是问题。据介绍,2015年之前,李臣所在的地区种植水稻的农户不需要自己承担一定的保费,“都是村集体和保险公司协商定的。”李臣说。

从2016年开始,武进区实施了水稻收入保险,即重点保障水稻的价格风险,君辰合作社就是4个水稻种植专业合作社试点之一。而在我国,很多地区仍实施以产量为基础的保险产品。

“总保费是110元/亩,我们交21.6元,其余部分由各级政府财政补贴,保额是1800元/亩。”李臣介绍,但并不是到收获时一起补偿的,而是分不同阶段进行补偿,比如插秧时遇到水灾,首先要补偿一部分。

君辰合作社今年为近600亩水稻田交了1万多元的保险。关于如何补偿,李臣以武进区为例介绍说,补偿标准是根据武进区和参保农户前3年的平均产量,再乘以近几年的平均价格,参保人再对照自家产量进行索赔。

因常州市2016年并没有发生特别大的自然灾害,李臣去年并没有得到多少补偿,但他今年继续参保了。当问到李臣为什么还继续投保时,他笑着说:“花1万多元买个平安。”

分散经营仍是主导形态

事实证明,随着经营规模的扩张,合作社、龙头企业等新型经营主体的需求更强烈,“农业保险已成为其最主要的风险分散工具。”南京农业大学农业保险研究所所长林乐芬教授表示。

截至2015年,我国经营面积在50亩以上的专业大户有318万户,家庭农场87.7万家,农民合作社128.9万家,龙头企业12万多家,各类农业社会化服务组织超过115万个。

“但规模化经营的实际占比仍然较为有限,小规模分散经营仍然是我国农业的主导性经营形态。”国务院发展研究中心金融研究所研究员朱俊生表示,相应的,每份保单的承保面积相当有限。

相比于分散经营,生产规模化的扩大造成经营风险集中。正如君辰合作社,他们在农业生产中,不仅对人力资源的需求加大,还对科技与资本的要求逐渐提高。一旦遭遇风险,他们将承受巨大的损失。

数据显示,2015年,我国农业保险承保主要农作物0.964亿公顷,参保农户户次2.29亿。据此计算,每户次承保面积仅约为0.42公顷。“在这种情况下,农业保险承保和理赔的成本都很高。”朱俊生说。

长期以来,我国农业保险的服务对象以传统小农为主,当面对新型经营主体较大的生产规模和经营面积时,林乐芬发现,无论是投保、承保等保前服务,还是勘察定损、赔付等保后服务,都面临巨大困难。

有保险公司也反映,按照规定的理赔要求,保险公司必须在不同的时间点进行三次勘察定损,勘察量巨大,定损手续烦琐,成本支出巨大。

而在实践中,为了降低经营成本,市场主体大多依靠地方政府推动农业保险发展,这又使得在行政权力约束不足的情况下出现了很多违规行为。

种种迹象显示,目前我国农业保险体系应该进行调整,重点聚焦新型农业经营主体的多样化需求,尤其处在农业供给侧结构性改革的关键时期下,农业保险产品和服务的创新显得尤为重要和紧迫。

亟须推动农业保险创新

农业部副部长张桃林在江苏对落实情况进行督导时强调,要坚持问题导向和需求导向,加快开发满足新型农业经营主体需求的多层次、高保障农业保险产品。

实际上,从2016年中央一号文件开始,就要求农业保险聚焦新型经营主体,“积极开发适应新型农业经营主体需求的保险品种”;到今年中央一号文件提出“开发满足新型农业经营主体需求的保险产品”。

虽然一直强调新型农业经营主体,但并不是忽略分散小农,“这就需要不断扩大农业保险的覆盖面,有效提升保障水平,加快创新开发保险品种,做到既聚焦规模经营主体,又兼顾分散小农利益。”张桃林说。

在张桃林看来,其核心是要增强农业保险的内在吸引力,做到保得到位、赔得足额,让农民愿意买、买得到、买得起,真正让农业保险成为农业生产特别是适度规模经营的“稳压器”。

事实上,如何开发满足新型农业经营主体需求的保险产品,关注的人群不仅有政府部门,还有农业保险研究者们。

林乐芬对江苏省新型经营主体进行调查研究后建议,不仅要适当提高农业保险产品保障水平、进一步完善农业保险赔付程序,还要积极研究和试点农业保险个性化产品,探索政策性保险与商业性保险互补机制,来满足新型经营主体多元化的风险管理需要。

同时,优化新型农业经营主体保险服务,加快推广新型农业经营主体单独投保、单独开单、单独勘察、单独定损、单独理赔,提高保险服务质量和效率。

朱俊生建议以指数保险取代传统的农业保险产品。他表示,传统的农业保险产品要求核保到户、验标到户、查勘定损到户,在小农经济条件下经营成本非常高,在实践中难以规范运作。“因此,要进行农业保险的产品创新,应主要以指数形态的保险产品取代当前的物化成本保险。”

据介绍,指数保险包括区域产量保险和天气价格指数等,是指基于预先设定的参数是否达到触发水平,而非实际损失,将小规模分散经营的农户聚合成虚拟的规模农场,从而有效降低农业保险在承保、定损以及赔付环节的成本。

虽然我国农业保险需要改进、创新的地方很多,但就近日调查的结果看来,大多数新型农业经营主体对目前的农业保险还都是比较满意的。

当最后问李臣还有什么建议时,他提到土地流转成本问题,这对于新型农业经营主体来说是不小的负担。同时,他还希望“让我们承担的保费再降一点”。