达飞订造大船考验行业成熟度

2017-10-11徐剑华上海海事大学城市现代物流规划研究所原所长教授

徐剑华 上海海事大学城市现代物流 规划研究所原所长、教授

专 栏 Special Column

达飞订造大船考验行业成熟度

徐剑华 上海海事大学城市现代物流 规划研究所原所长、教授

集装箱航运业的波动状态终于逐步走向运力供求平衡。但是,当前的超低船价是否会引发又一轮新船订单大潮,并由此打断来之不易的复苏局面?

行业巨头呼吁克制

十年前,集装箱船订单数量超过了当时在役船队运力的60%。今年7月,这一数字降至创纪录的低点12.5%,并且还在持续下降。到明年年底,该比例可能会降至7%,如果再没有新船订单出现,那么到2019年年底该比例可能会降至1%。

当然,这种情况不会发生。所有尺寸的新造船订单都会有需求,甚至还包括一些超大型集装箱船。

8月初,据报道,达飞轮船正在同船厂方面洽谈订造6+3艘船用燃油与液化天然气(LNG)双动力的22000标箱船。中国外高桥船厂和韩国现代重工正在争夺这批燃油与LNG双动力大船的订单。至8月下旬,这批世界最大船的订单确定交给中国的外高桥船厂和沪东中华船厂建造,正式订单预期将在10月签约。在全球巨型集装箱船订单枯竭了22个月之后,达飞轮船重新开闸,再次轰动世界。

伴随着集装箱船过剩运力的下降,订单数量的减少一直是集装箱行业复苏的一个主要因素。因此,目前的任务就是管理好供需方程,并确保其不会再次偏离平衡。

马士基集团首席执行官施索仁(Søren Skou)一直呼吁要克制。他指出,考虑到燃油价格的下跌和最低水平的租船费率,订购新船没有成本方面的吸引因素存在。他表示,特别是当在公开市场上租用船舶更具经济性的时候,很难找到一个订购新船的理由。

但是,在船队需求方面,尤其是超级大船需求方面,马士基处在一个十分强大的地位。2011年2月,马士基率先订造18000标箱级别船,即以19亿美元的总价订造10艘3E级船。当时的情景看起来是世界正在非常强劲地走出金融危机。接下来,马士基又订造了另外10艘同型号船。现在正在依次接收另外11艘第二代3E级船。待这批船全部出厂之后,马士基将一共拥有31艘这类大船。处于这样强势的地位,马士基自然不希望看到竞争对手订造更多的大船。

然而,日本Ocean Network Express(ONE)首席执行官杰瑞米·尼克松(Jeremy Nixon)也提出了警告。他在最近的一次访谈中说,尽管自2016年以来,行业发生了史无前例的整合,但是繁荣与衰退的周期性变化趋势并没有改变。集装箱航运业的大部分问题可以归咎于运力供求的失衡。

尼克松说,正当大家都很自律地停止订造大船的时候,传出了一家顶级承运商订造22000标箱大船的传闻。全球投资行业流动性泛滥,数万亿美元的资金正在寻找高于目前低迷的债券利率、可提供资本回报的机会。如果这些资金流入集装箱航运业,并被用来为跟进订造大船的承运商提供资金,可能会导致刚刚开始的复苏戛然而止。

巨头们的大船情结

达飞的这批新船订单一旦签约,待它们出厂之日,就将超过目前世界最大的21413标箱的“东方海外香港”号(包括后面将陆续出厂的5艘同款姐妹船)。

从2015年10月以来,新集装箱船订单投放量已从原来的滚滚洪流变为涓涓细流,其中1万标箱以上大船订单的增量已经绝迹。施索仁曾经说过,现在世界上的在役船舶运力加上订单运力,完全能够满足2021年以前的运力需求。

要保持集装箱航运市场持续向上的趋势,集装箱航运公司必须防止两种行为,一是运价战,二是竞相订造大船的“军备竞赛”。达飞轮船的行动再次证明,追求大船规模经济效应是行业巨头与生俱来的基因,单靠“自律”是无法抑制这种冲动的。图1显示承运商和独立船东(即租船公司)在集装箱船的行业投资中的相对比重变化。由图可见,在集装箱航运业全行业亏损的年份(2012年和2016年),其前一年都是承运商造船投资占压倒性比重。也许在承运商大规模盲目投资和全行业亏损之间存在某种虽然松散但是比较明显的因果关系。

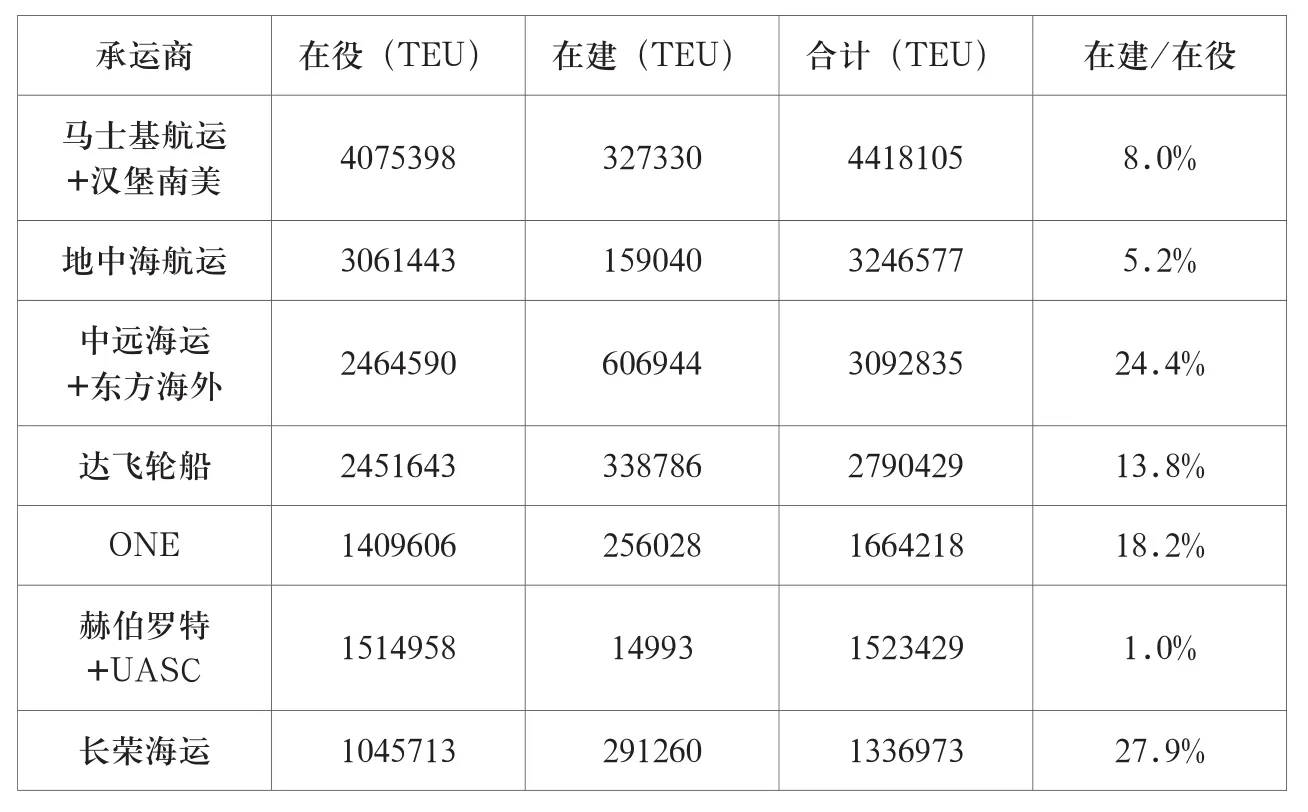

表1 七大顶级承运商的船队运力预测(在役和在建) 2017年8月29日

达飞订造大船有其独特的合理性

近几年来,运力过剩的问题一直在困扰着承运商,使他们大部分处于亏损的边缘。究竟是什么原因使得达飞轮船甘冒风险订造这批大船?要回答这个问题,首先必须要读懂巨头们的比拼心理。承运商做投资决策时优先考虑的必然是本公司的利益,而对行业的潜在影响是第二位的或者根本不屑考虑。达飞订造这批大船主要考虑以下五个因素。

①市场份额

在中远海运收购东方海外之后,达飞轮船公司首先关心的是它在顶级承运商中的第三名位置就会被对方取代。如果加上这次9艘船的订单,达飞轮船的订单运力增加一倍至338786标箱,虽然还不能夺回市场份额第三名的位置,但是将有助于缩小它同最接近的对手之间的距离(表1)。

②规模经济的差距

在七大全球承运商中,达飞轮船是唯一没有18000标箱以上在役集装箱船的公司。达飞目前最大的在役船是6艘(其中3艘自有)17772标箱至17859TEU标箱,最大的订单船是2015年在韩进重工的苏比克湾船厂订造的3艘20600 标箱船。这3艘订单船原定2017年交付,现已推迟到最早在2018年交付。

在七家最大的承运商中,它的最大船是最小的(图2)。

原来赫伯罗特和川崎汽船也没有18000标箱以上船,但是在前者并购阿拉伯轮船、后者并入ONE公司之后,世界七大巨头中的六家都有超级巨轮了,达飞轮船需要有一支18000标箱以上的船队和他们同场竞技。既有订单上的3艘2万标箱船需要有相匹配的同规模船只组成一条有竞争力的服务航线。

③储备运力即订单量的差距

达飞的订单运力比重还有提升空间。从七大全球承运商来看,截至8月3日,Alphaliner的数据显示,全球集装箱船订单总运力为278万标箱,占全球在役总运力(2067万标箱)的13.4%,为历史最低点。

七大全球承运商中,订单运力占在役运力比重最高的是长荣海运(27.8%),第二位至第四位依次是中远海运+东方海外(25.5%)、ONE公司(18.2%)和马士基+汉堡南美(8.0%)。达飞轮船居第五位(5.8%),略高于地中海航运(5.6%)。值得注意的是,地中海航运很多大船是以长约保证后由其他非经营性船东订造的,因此不显示在自身订单量内。居末位的是赫伯罗特(加阿拉伯轮船,为1%)。如果达飞轮船成功订造6艘22000标箱船,订单运力占在役运力的比重将提升到11.1%,与ONE公司并列第三位。即使订造9艘这样的船,订单船比重仍然远低于长荣和中远海运。

④抓住抄底价订船的机会

由于目前集装箱航运市场正在从买方市场向卖方市场转变,新船订造价格也正好处于低谷,所以是以抄底价订造新船的好时机。

据透露,这批22000标箱船的价格大约在每艘1.5亿~1.6亿美元左右,即平均单位箱位造价低至6818美元~7273美元。另外,据说加装LNG动力可能将为每艘船增加至少2000万美元的成本。

据悉,2012年马士基的世界第一艘18000标箱船订造价格曾经高达1.8亿美元,单位箱位造价高达10000美元。后来虽有折扣,也高达8758美元/标箱。

虽然我们不知道这份潜在订单的具体条款,但是可以肯定的是,长期以来患有“订单饥渴症”的各大船厂一定会提供极具诱惑力的折扣。近几个月来因运价上涨而改善的现金流,也给了达飞轮船进行大笔资本投资的自信。

此外,达飞轮船刚刚发行企业债券,募集资金7.41亿美元;出售APL旗下洛杉矶港码头90%股份又收获8.17亿美元。仅此两笔资金就足够买下全部9艘大船了,还不用说造船费用是逐艘交付的。

⑤创建LNG动力超级集装箱船的示范样板

关于船用燃料含硫量不得超过0.5%的全球性法规生效时间只剩下三年了,但是世界上使用LNG动力的船只只有112艘,约占世界船队总艘数的0.1%。而且其中大部分是邮轮、滚装轮渡和海上石油平台服务船。

LNG动力船不仅对环境友好,而且以平均每单位“标箱×海里”计算的运输成本低于常规燃料。达飞轮船正是在LNG动力大型集装箱船订造方面做了率先示范。

运力过剩的成本谁来承担

德路里的一份报告认为,从整个集装箱航运业来看,达飞轮船没有必要订造这批大船。这份订单无异于在已经非常拥挤的海域里再投放一批大船。由此而增加的成本最终必然是由整个集装箱航运业来承担的。

图3显示不同尺寸船舶在全部订单船中的比重。由图可见,18000标箱以上船在全部订单中的运力占比最大,达39%。其次是14000标箱~18000标箱船的订单,占21%。

图4显示未来预期会逐年出厂的10000标箱以上船的运力数量。预期今年和明年是大船出厂的高峰期,今年出厂的大船运力约为76万标箱,明年约为123万标箱。

最近,全球集装箱船队运力已经突破2000万标箱。即使不考虑达飞的这批新船订单,现有订单将在2020年以前一共增加将近300万标箱新船运力。这些新船运力中的40%是18000标箱以上的大船(图3),而适合它们的配置区域则局限于亚欧航线。其结果必然使这一航线上的运力陡增,向次级航线上梯级置换的压力将更加巨大。

至于达飞轮船的这些大船对于运力供求方程式带来多大的负面影响,还得取决于它们出厂时的具体行业环境。假设它们在2019年之后出厂,那么现有订单上的大部分船舶已经出厂,加上运输需求的增长和拆船数量的增加,这批新船的负面影响也许不会太大。但是,它们对行业内的其他竞争对手带来的心理冲击力可能是非常大的。比如,长荣、ONE公司、赫伯罗特是小心翼翼地维护自己的资产平衡表呢,还是赶紧跟进,订造22000标箱船,加入“军备竞赛”呢?

德路里的报告认为,达飞轮船这一未经确认的订单说明,即使在目前债务重重的趋势下,一些船公司仍将获取市场份额作为其业务发展原则。而有多少船公司认可并实施这一原则,将直接决定未来集装箱航运业是否能够保持盈利。或者说,是否会重演过去为了抢占市场份额而导致运力过剩的情形,使得市场重新跌落。这一切都还是未知数。

防止这种情景出现的一种途径是把全球承运商的数目减少到7家。而且,这7家公司全部要参加联盟,并且为了使运价处于更加稳定的环境,它们必须受到纪律的约束。

所有顶级承运商肯定都知道行业面临的风险。但是,从本质上来说,这些充满进取心和竞争精神的企业天然地优先考虑自身的利益,而不是行业的利益。

因此,对于一家订单运力占在役运力的比重极其低下的公司来说,面对超低的新造船价格,手上又正好持有丰盈的现金流,当然不会轻易放过这样好的投资机会。但是,风险也就由此而产生。

8月下旬,有媒体报道地中海航运在韩国船厂订造11艘22000标箱船。随后,劳氏日报报道说地中海航运只是对在役船进行改造,通过提升驾驶台来达到增加甲板上集装箱的堆高以提高载箱量。虽然Alphliner也报道了这份订单,但是地中海航运没有正面回应此事。

笔者认为,地中海航运的惯常做法是与非经营船东签订长期租约,然后由船东出面,放心大胆地订造新船。这份订单自然不计入地中海航运名下,到每一艘船出厂时才加进它的在役运力中。因此,地中海航运的否认是有道理的,而率先报道此事的贸易风的信息也应该是准确的。从表1的数据来看,地中海航运的后备运力比重只有5.2%,订造新船也是正常的。从图2来看,待这批大船出厂,地中海航运的18000标箱以上船的艘数也只是跟马士基航运持平(各为31艘)。

从目前来说,谁要是提醒集装箱航运业谨防因为超量订造新船而重新陷入运力过剩的泥沼,他一定会被认为是神经过敏。但是,追踪历史轨迹,大家都知道集装箱航运业从来不曾拥有过一个长期稳定的盈利环境。

现在正是考验集装箱航运巨头能否作出理智决策的时候,同时也是考验行业成熟度的时候。