交叉上市、集团内部资本市场运作与投资结构

2017-09-09计方

计方

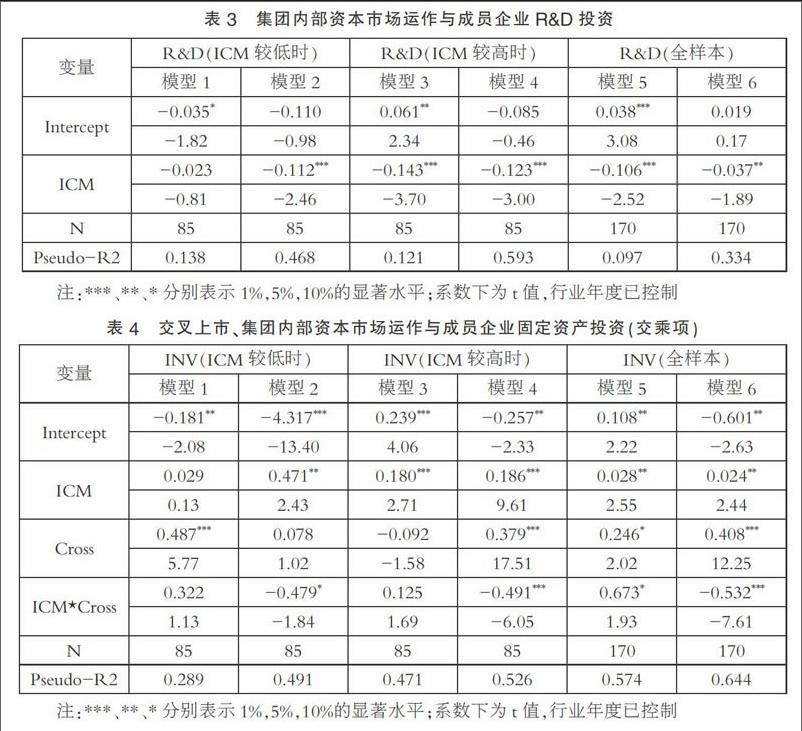

摘要:文章基于我国企业日益融入全球经济的背景下,从集团企业在内地与香港两地交叉上市这一视角,在新制度经济学理论、企业组织理论与投资理论相融合的统一分析框架下,考察了集团内部资本市场运作对成员企业投资结构的影响,以及交叉上市对两者关系的交互影响。以“A+H”股上市公司为样本,我们发现,集团内部资本市场运作越活跃,成员企业固定资产投资额越多,R&D投资额越少,投资结构异化。而交叉上市后,集团企业的非理性投资结构得到改善,固定资产的过度扩张得到抑制,研发活动也获得了更多的资金投入。

关键词:交叉上市;内部资本市场运作;投资结构

一、引言

伴随着世界经济一体化的发展,全球贸易壁垒和市场分割的局面正逐步改善。自1993年青岛啤酒股份有限公司在内地和香港两地交叉上市以来,上市公司世界范围内的融资活动就再也没有停止过。然而,交叉上市公司在境内外证券市场所融得的大量资金是否被充分有效的投资于NPV为正的投资项目?交叉上市对公司的资本投向与规模有何影响?另外,我们注意到,我国交叉上市公司多为一些大中型企业集团的成员企业。其与独立企业的本质不同就在于集团普遍启用了内部资本市场以在各成员企业间分配资源。因此,集团内部资本市场的运作与效率必然会对成员企业的资本投资产生影响。那么,交叉上市作为一种外部制度力量是否改变了集团内部资本市场运作与成员企业资本投资的关系?外部制度力量对企业投资行为的影响程度是否受制于企业自身组织特征的差异?

针对上述疑问,本文首先将企业组织理论与投资理论相融合,探讨了集团内部资本市场运作对成员企业投资结构的影响。其次将制度经济学的观点纳入统一的分析框架,探讨外部制度环境的变化对集团内部资本市场运作与成员企业投资结构关系的影响。通过上述两个方面的研究,我们不仅能为“绑定假说”在中国是否成立提供直接的经验证据,明确交叉上市行为的法律和公司治理意义,还能为制度环境影响公司财务政策选择的作用机理提供一个有益的视角。

二、理论分析与研究假设

(一)集团内部资本市场运作与投资结构

研究表明集团内部资本市场的有效运作能通过多种方式缓解融资约束。成员企业不仅可以通过集团内关联交易、资金拆借、委托贷款等方式绕开外部资金融通的限制,还能将内部资本市场上不完全相关的现金流进行整合,通过协同效应增强集团总体的借债能力。因此,集团内部资本市场运作的活跃程度越高,缓解融资约束的功能就越强,就越能为成员企业提供充足的资金来源,从而导致其固定资产投资和R&D投资均得到显著增长。另一方面,企业集团多层级的组织结构和内部复杂的产权关系加大了代理链条的长度,使得集团内代理冲突更为严重。内部资本市场运作所带来的融资优势激发了管理层“帝国构建”的热情,从而导致过度投资的加剧(Stein,2003)。而子公司管理层的寻租行为和权力斗争使得内部资本市场异化为部门经理的寻租市场(卢建新,2009)。更为普遍的情况是,内部资本市场运作成为控股股东利用非公允关联交易等手段掏空上市公司侵占中小股东利益的重要途径(刘星等,2010)。因此,集团内部资本市场运作的活跃程度越高,就越有可能沦为公司内部人实现其控制权私利的渠道。

由于固定资产投资具有建设周期长、资产专用型强等特点,对控制性资源的形成和控制权收益的获取具有显著的聚集作用,因此,集团内代理冲突越严重,固定资产投资规模越大。与之相对比,R&D投资具有投资周期长、见效慢、收益不确定、类似公共品的非排他性和非专有性等特征,使得控股股东和管理层对R&D的投资在短期内无利可图。出于控制权私利的驱使,公司控制人偏好于通过固定资产投资获取更多专有性资源、进行帝国构建,而这样的扩张抑制并挤占了企业的R&D投资,进而导致企业投资结构的非效率。

综上所述,集团内部资本市场运作通过融资约束与代理冲突这两条路径影响成员企业的资本投向。融资约束的放松和代理冲突的加剧均使得固定资产投资随着内部资本市场运作活跃程度的提升而扩张,而R&D投资则受到两者相反方向的影响。融资约束的缓解促进了R&D活动的资金投入,但是代理冲突的加剧使得对固定资产的过度投资倾向挤占了企业的R&D投资,两者的净效应取决于双方力量强弱的对比,因此,我们提出竞争性假设。

假设1:集团内部资本市场运作越活跃,成员企业固定资产投资额越多。

假设2a:集团内部资本市场运作越活跃,成员企业R&D投资额越多,融资约束的缓解是其主要影响路径。

假设2b:集团内部资本市场运作越活跃,成员企业R&D投资额越少,代理冲突导致的挤占效应是其主要影响路径。

(二)交叉上市、集团内部资本市场运作与投资结构

在集团企业交叉上市之前,我国落后的司法体系和缺失的投资者保护机制使得集团内部资本市场运作的效率深受代理问题的影响。控股股东和管理层利用非公允关联交易进行利益输送,使集团内部资本市场异化为寻租与隧道挖掘的场所。因此,成员企业的投资决策与资本投向也并非基于效率原则,而是体现了控股股东与管理层追逐控制权私利的偏好,由此很可能导致固定资产投资的非理性扩张和R&D投资的非理性削减。

与之相对比,在集团企业交叉上市之后,其面临的外部制度环境发生了深刻的变化。到投资者保护较好的国家交叉上市会同时受到上市地的法律约束和声誉约束。因此,相对于交叉上市之前,企业的代理成本能够得到更好的控制,从而有利于企业基于效率原则做出财务决策。

出于政治、经济、文化和地理位置相似性的考虑,在香港联交所发行股票是我国上市公司交叉上市的首选。因此,国内大部分研究也都聚焦于“A+H”上市公司。而香港无论是在法律体系、投资者保护水平、政治与经济的发达程度上都与内地有着较大的区别。对于集团内部资本市场运作的主要形式,有关关联交易的法律和规章在香港和内地有诸多不同。首先,来自法律体系的差异。香港属于英美法系,内地属于大陆法系,因此香港比内地更能提供有效的投资者保护;其次,来自关联交易披露的差异。香港会计准则比内地会计准则对关联交易披露的要求更为严格与详细。此外,香港联交所还被赋予特定的权利,可以将任何人士视作关联人士,此举对非公允关联交易的判定十分有效,具有极大的灵活性,能避免控股股東利用各种隐性的关联交易(找过桥公司过渡、交易时机的选择等)掏空上市公司。而大陆不仅未赋予沪深交易所这样的权利,也没有任何法规确定关联方确认权的归属,这使得控股股东大钻法律的空子,监管效力大打折扣。endprint