人行低估人民币促进贸易顺差可行性分析

2017-09-05宋英达

宋英达

【摘 要】美国官方指责中国人民银行低估人民币以促进出口,本文认为该言论并没有充分的经济理论依据,并且对中国双顺差格局的研究离不开对中国与世界的现实需求、历史背景的深入考察。

【关键词】中国人民银行;汇率;贸易顺差;双顺差

(一)

2008年次贷危机、2015年8月11日汇改,人民币汇率经历了戏剧性的由跌转涨,双顺差格局也在慢慢变化。

以此为背景,本文讨论人行是否能够并愿意通过低估人民币来操纵中国的贸易顺差。

美国官方认为,人行低估人民币以促进出口,中国的贸易顺差应为全球失衡负责,下面对该观点的正误进行判断。

首先从宏观经济理论层面考虑。为简化分析,仅考虑中国对美国的贸易顺差,假定人行对美国投资于中国资本市场与中国公众投资于美国资本市场都施加远较现实严格的限制,则外汇市场上美元的供给来源限于美国对中国商品的需求,美元的需求来源限于中国对美国商品的需求,对中国净出口一个直观理解是,人行官方汇率(美元的人民币价格)高于中美公众在未经人行干预下所形成的市场汇率。

假定人行施加远较现实严格的固定汇率制度与强制结售汇制度,中国贸易顺差带来了人行的美元外汇储备的增加,这种增加意味着国内人民币供给M0进而M1、M2的增加,根据欧文.费雪的MV=PY与货币中性假说,有P/P=M/M,美国商品的中国商品价格EPf/P将下降,只要这种官方汇率背离市场汇率,净出口为正、M2的增加进而EPf/P的下降将一直持续,最终陷于大卫.休谟对重商主义的出口导向政策必然失败的论断。

然而,中国国际收支经常账户1994年至2016年1-5月份的年度数据始终为正,其中,1994年经常账户顺差77亿美元,2016年1-5月净出口2212.73362亿美元。那么,除非我们排除价格水平P迅速且充分的调整下净出口为正的可能性,否则,货币中性假说,即货币数量与实体经济的二元划分至少在短期内很可能是不成立的。

舍弃上述并不完全符合现实的若干假设,仅仅考虑外汇储备持续大量的增加,如果价格水平P能够进行迅速且充分的调整,那么EPf/P的下降对于净出口定会形成严重阻碍,但是,我仍存有一分质疑,即使货币中性短期内成立,外汇储备的增加仍是可能的,只是其持续时间会大大缩短,外汇储备规模也会大大减少而已。

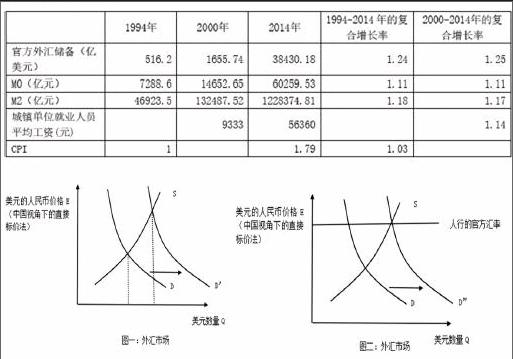

从实证数据的角度考虑。根据表一,1994-2014年M2的复合增长率为118%,超过同期CPI的1.03,也超过同期PPI的复合增长率,2000-2014年M2的复合增长率为117%,超过同期城镇单位就业人员平均工资的114%。

根据上述实证数据,P/P

从微观个体的视角来理解。在既定的价格水平P上,净出口NX进而货币供给M0的增加意味着个体收入的增加,若这种增加的收入转为对劳动力、机器设备、商品或金融资产等已使用资源的既定存量的需求,根据大多数行业、厂商的要素边际报酬递减的特点,并考虑到某一个行业要素的增加或是其他行业要素对该行业的转移,或是对要素存量进行更大负荷的使用,此时,要素、商品价格在代表性厂商、代表性行业以至于整个经济体层面的价格水平P都将急剧上升,而产出Y则增幅有限。若个体收入的增加转为对已使用资源既定存量之外资源的使用,即对凯恩斯所说的闲置资源的使用,如提升劳动力参与率,生产并研发新产品,发行新股,则产出Y与金融资产存量都将有较大的增幅而价格水平P则增幅有限。

现实是,国际产业分工格局的变化与中国大量被束缚在农业上的劳动力在1978年以来实行的改革开放的浪潮下带来了中国GDP相当长时期内的高速增长,我们可以据此判断净出口及其所形成的外汇占款絕没有完全作用于价格水平P,并且对产出Y的影响很可能是做出了相当大的贡献。

那么,对于论文最初提出的问题“人行低估人民币是净出口的原因?”,在不考虑资本与金融账户的情况下,我认为中国的贸易顺差进而外汇储备的持续增加直接决定于人行采取低估人民币的固定汇率及其配套的强制结售汇制度,虽然这种制度与浮动汇率制两者在历史与当下两时期孰优孰劣是有待进一步研究的。

从美国所指责的中国向美国提供储蓄以供美国消费的视角来看,中国的净出口NX确实是中国储蓄中的一部分,且这种储蓄以美国国债等形式来持有。

如果采取浮动汇率制,外汇储备为公众所拥有,某种程度上来说,公众的风险收益偏好与美元、人民币资产的风险收益情况内生了美元这种金融资产存量的限度,从而内生净出口NX的累计值,虽然我们可以判断净出口NX在一定时间的跨度内是正的。如图一所示,因为对美元资产的需求增大了对美元的需求,虚线之间的水平距离为该段时间内公众所拥有的美元储备的增加。如果人行采取低估人民币的固定汇率而不实施强制结售汇制度,公众对美元资产需求存量的上限将会对净出口的持续为正形成阻碍,如此来说,人行的强制结售汇制度可以说是以人行对美元资产的需求取代公众对美元资产的需求,那么,强制结售汇制度下高于市场汇率的官方汇率也可以理解为图二中的考虑人行对美元资产的需求所形成的市场汇率。

根据以上分析,我认为中国外汇储备的持续增加直接决定于人行采取低估人民币的固定汇率及其配套的强制结售汇制度,虽然不能予充分论证,但基本可以进一步认为这种持续增加的持续时间及外汇储备存量的规模内生于中国农民工进城与国际产业分工格局调整、中国公众的储蓄意愿等历史、制度、经济等具体的现实因素。

(二)

比较人行低估人民币的固定汇率制度及其配套的强制结售汇制度与浮动汇率制两种制度的成本收益,根据大卫.李嘉图的比较优势理论,市场经济制度下实行浮动汇率制,中国的劳动力资源会自发与美国的资本优势结合,但人行低估人民币背后的出口导向战略对于这种结合起到了可能较市场本身更强的推动作用,更为重要的是,在中国计划经济的历史背景下有利于催生市场的产生,而强制结售汇制度在2017.04.31所形成的30,295.33亿美元外汇储备如果没有中央政府军事战略方面的考虑,也可以在面对1997年东南亚金融危机等情况时在一定程度上维持汇率。较浮动汇率制,其成本则是一方面扭曲了市场价格机制从而引致资源过度流向出口行业与资源在国家层面的过度消耗两种资源配置的低效,另一方面则是严重损害了人行的货币政策的独立性,这种独立性损失的代价表现为真实的CPI的大幅上升,表现在大宗商品、房地产、股市、信贷等产品上催生的一次又一次泡沫,而备受诟病的表现为中国国际收支平衡表中投资收益为负的较低的外汇储备收益率也是由于人行作为行为主体在外汇储备的产权界定模糊及投资收益激励不足上远不能与盈亏自负的独立法人相比。

如果我们肯定低估人民币与强制结售汇制度在历史上所取得的成就,考虑08年美国次贷危机延续至今的全球经济疲软、汇率市场化的不断改革、强制结售汇的渐趋松动、中国劳动力工资对于产出的日益敏感,一方面中国更需要低估人民币,但另一方面我们对低估人民币促进净出口为正的可持续性及其经济的合理性不得不持深深怀疑的态度,而其定论至少需要对世界格局与中国国情进行深入且精细的研究,此处暂且回避该问题。从劳动力成本的大幅提高与国际产业分工格局的最近几年变化来看,工资进而价格水平P的调整对于产出Y较之前敏感得多,从而对历史格局的延续形成严重不利,并且,这种低估人民币制度的成本在逐渐上升,而各项收益则在逐渐下降,很可能早已到了放弃该制度的时候。

可以值得质疑历史的另一个角度是人行对汇率的操纵在美国予以抵制的情况下如何单方面得以实现?中国外汇交易中心2017年4月28日公布的银行间外汇市场人民币汇率中间价为1美元对人民币6.8931元,假设美联储实行6.5000元人民币兑1美元的官方汇率,即使考虑买卖价差,仍有充分的套利空间,只要双方维持彼此背离的官方汇率,美元将无限量涌向人行,人民币将无限量涌向美联储,假若双方维持得住,美国商品将较之前更愿意销往中国市场,从而削弱中国产品在国内的竞争力。此举似乎并非只是玩笑,美联储不愿实行该策略的一个原因是美国致力于推行美元的国际货币职能,这种职能的一个明显收益是可以向全世界征收通货膨胀税,那么,美国就不得不面对人行的制度套利,而美国所能抵制的手段就是对中国进行军事、科技封锁、政治层面的施压,以重复1985年的广场协议。

【参考文献】

[1]常欣,2015,《中國国际收支格局的最新变化及其宏观影响》,《学术界(月刊)》第211期,pp31-57

[2]国家外汇管理局,《2014年中国国际收支报告》

[3]IMF,《世界经济展望(2015年10月)》