房地产行业企业所得税汇算清缴特殊业务处理

2017-09-01葛瑞华

葛瑞华

摘要:房地产行业预售阶段取得的收入在当年的会计核算和所得税的处理,在完工阶段对预售阶段的收入进行的会计处理和所得税调整处理。

关键词:企业所得税;汇算清缴;房地产;特定业务

每年汇算清缴是企业财务人员必须要做的重要工作,对于房地产企业的财务人员来说由于销售商品的特殊性,比其他行业还要多一项特定业务的纳税调整。房地产开发企业从拿地到最终销售完毕经历的周期比较长,在不同阶段取得的销售房款有着不同的会计核算和涉税处理规定。

房地产企业在预售阶段取得的预售房款,会计核算时计入了“预收账款”,是不是会计上没有计入收入类科目,在所得税汇算时就不用处理呢?房产竣工验收进入完工阶段,在完工阶段“预收账款”转入“主营业务收入”,是不是转入收入年度才一并缴纳企业所得税呢?

会计核算和税法规定在很多方面都有较大差异,房地产行业由于自己商品的特殊性,预收房款的税会差异较为突出。预收房款的税会差异如何进行调整,国家税务总局在2009年31号文件第九条及第十二条对这个预收账款业务调整规定的较为详细。

在预售阶段税法规定对取得的预售房款按一个确定的毛利率调增,由于预收房款缴纳的税金进行调减。在完工阶段将2015按确定毛利率调增的毛利额进行调减,对2015年调减的预收款缴纳的税金进行调增。

对这个特定业务的纳税调整通过下面的案例让大家有一个较为清晰的了解。

某房地产企业基本情况:机构在省会城市,开发的X项目在机构所在地,税务机关确定的销售未完工开发产品的计税毛利率20%,土地增值税预征率2%,企业所得税预征率3.25%。

一、预售阶段2015年

2015年X项目五证齐全开始销售,收到预售房款6000万元存入银行,当年未完工。按照税法规定,6000万元预收账款需缴纳七种税费。

会计处理:

借:“应交税费-企业所得税 195” “应交税费-应交营业税 300”“应交税费-应交城建税21”“应交税费-应交教育费附加9”“应交税费-应交地方教育费附加6”“应交税费-土地增值税120”“管理费用-印花税3” 贷:银行存款654

注:2016年财政部22号文件规定2016.5.1日后印花税计入“税金及附加”科目。

2015年汇算清缴时填写A105010年度纳税申报表。

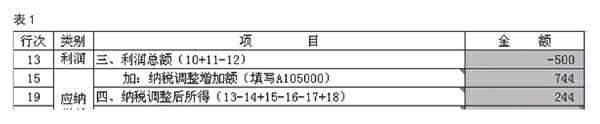

在行次列找到第23行,销售未完工产品的收入,填入6000万元;24行销售未完工产品预计毛利额填入1200万元=6000×20%,25行填入456万元=(300+21+9+6+120)万元,填完上述数据后,第22行显示744万元=1200万元-456万元

在A105000第39行第2列“税收金额”显示744万元,第3列“调增金额”显示744万元。

2015年房地产企业期间费用500万。

表1数据的填列是根据国家税务总局2009年31号文件九和十二条以及2014年所得税纳税申报表填表说明进行分析计算填列的。

二、完工阶段2016年

2015年预售阶段的预收账款6000万元以及由此产生的未计入2015年损益的456万元“营业税金及附加”在2016汇算时需要调整。为了准确计算及表格表述明了,我们对2016年其他业务不在分析,视同没有发生相关业务,只对预收账款及对应缴纳税金这个特定业务进行调整。需要特别说明的是2016年完工交房,房地产企业要将2015年缴纳的税金及附加456万元计入“营业税金及附加”会计科目;参与会计利润的计算。预售的6000万元收入转“主营业务收入”6000万元。

会计处理:

借:“营业税金及附加456” 贷:“应交税费-应交营业税300”“应交税费-应交城建税21”“应交税费-应交教育费附加9”“应交税费-应交地方教育费附加6”“应交税费-土地增值税120”

借:预收账款 6000 贷:银行存款6000

上述處理对应的纳税调整为:2015年调减的456万,2016年调增;2015年调增的1200万,2016年调减。

2016年汇算清缴时,填写表单A105010在行次列找到第27行,未完工产品转完工产品收入,填入6000万元;28行转回销售未完工产品预计毛利额填入1200万元=6000×20%,29行填入456万元=(300+21+9+6+120)万元,填完上述数据后,第26显示744万元=1200万元-456万元,21行显示-744万元。

在A105000第39行第2列“税收金额”显示-744万元,第4列“调减金额”显示-744万元。

在申报主表第16行自动显示数据744万。

房地产企业的特定业务的汇算清缴,经过案例的分析及报表的填写已经完成。

参考文献:

[1]《中华人民共和国企业所得税法》(2007).

[2]《房地产开发经营业务企业所得税处理办法》国税发[2009]年31号.

(作者单位:中税联众河北税务师事务所有限公司)