基于GARCH类模型的上证股市波动性研究

2017-08-09杨新玥

杨新玥

【摘要】文章在回顾ARCH/GARCH类模型的基础上,用GARCH模型进行上证股市波动性的实证研究,用GARCH-M模型分析风险溢价情况,以及用EGARCH模型进行股市波动的非对称性实证研究。本文采用GARCH类模型对上证综指进行实证研究,结果表明,GARCH模型能够消除残差的异方差性,股市波动存在强烈冲击,收益有正的风险溢价,股市中坏消息引起的波动要比同等大小的好消息引起的波动要大得多,存在明显的杠杆效应。最后给出一些相关结论和建议。

【关键词】上证综指;风险溢价;杠杆效应;GARCH模型

一、引言

金融时间序列常出现波动率的聚集现象,即方差在一定时段中比较小,而在另一时段中比较大。残差的条件方差不再是随时间变化的函数,而会受到前一期波动率的影响。为了描述金融序列的这一特征,Engle在1982年首先提出ARCH模型,该模型的主要思想是扰动项的条件方差依赖于它的前期值的大小。但是,ARCH模型在实际应用中往往需要很高的阶数才能获取较好的拟合效果,增加了模型的不稳定性和模型估计的难度,所以Bollerslev在1986年提出改进的ARCH模型,推广为GARCH模型。

为了克服GARCH模型在处理金融时间序列时的一些弱点,Nelson(1991)提出EGARCH模型。具体地,为了允许在模型中体现正的和负的收益率的非对称效应,考虑引入加权信息。

近年来我国不少专家学者利用该模型分析我国股票市场,如郑梅、苗佳和王升(2004)利用GARCH模型预测沪深股票市场波动性;徐枫(2006)利用GARCH模型对股票价格预测;唐小凤(2007),严定琪、李育锋(2008)利用ARCH类模型分析我国股票市场的有效性,测度股票市场的系统风险,帮助政府制订和完善金融政策等问题做了深入的研究。

本文在回顾ARCH/GARCH类模型的基础上,用GARCH模型进行上证股市波动性的实证分析,用GARCH-M模型分析风险溢价情况,以及用EGARCH模型进行股市波动的非对称性实证分析。

二、实证检验

本文选取上海证券交易所上证综指的日收盘价格指数2006年2月6日至2016年2月5日的2438个数据。本文的所有数据处理和图形生成均由Eviews6.0完成,在分析时,把上证综指的收盘价指数用{SH}表示,为了减少舍入误差,在估计时,对{SH}进行自然对数处理为{LSH},即将序列{LSH}作为因变量进行估计。

1.建立初步模型

股票收盘价格序列往往是一个随机游走过程,利用Eviews6.0软件建立如下模型:

1.000035+

t=21376.21 0.9963272 D.W=1.952082

对数似然值=6304.788 AIC=-5.173400 SC=-5.171021

可知该方程的统计量都很显著,拟合效果很好,进一步证实了股票收盘价格序列是符合随机游走模型的。

(一)残差进行平稳性检验、残差统计图及残差序列图

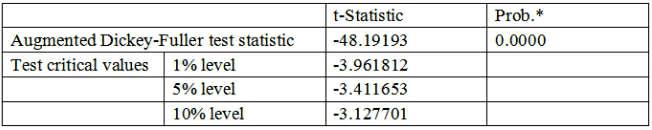

对上面拟合的模型进行残差的ADF平稳性分析,如下表所示,ADF值小于所有临界值,该序列是平稳的。

(二)对残差进行ARCH-LM检验。

残差可能存在异方差性,ARCH-LM检验可以检验出残差是否存在条件异方差性。选取滞后阶数P=12的ARCH-LM检验,F统计量值为21.12598,相伴概率为0,小于0.05;T×R2统计量值为230.6371,相伴概率为0,小于0.05。说明存在ARCH效应(异方差性),且滞后阶数较高,选择建立GARCH模型。

2.建立GARCH模型

初步建立的模型的残差存在较高阶数的ARCH效应,建立GARCH(1,1)模型重新估计,利用Eviews6.0软件,得如下结果:

方差方程中的ARCH项和GARCH项的系数都是非常显著的。并且对数似然值有所增加,同时AIC和SC的值都变小,说明GARCH(1,1)模型对数据的拟合效果更好。后选取滞后阶数为1,F统计量值为0.314739,相伴概率为0.5478,大于0.05;T×R2统计量值为0.314956,相伴概率为0.5747,大于0.05。此时残差不存在ARCH效应(异方差性)。

再看残差自相关图,该残差的Q统计量的概率P有小于0.05的情况,为平稳非白噪声,残差存在自相关性,说明该模型对原始序列的信息提取不充分。

通过以上分析,GARCH(1,1)确实能够消除残差的异方差性。方差方程中的ARCH模型和GARCH项的系数都非负,其系数之和等于0.996421,均小于1,满足参数约束条件。但是残差并不是白噪声序列,考虑调整模型,使其残差为白噪声序列。

3.调整模型

对上述模型进行测试调整,不断调整滞后阶数,使得变量显著。將GARCH(1,1)模型调整为AR(8)-GARCH(1,1),调整过程中,经过测试,AR(2)、AR(3)、AR(4)、AR(5)项不显著,剔除掉这些项,重新回归,得结果如下:

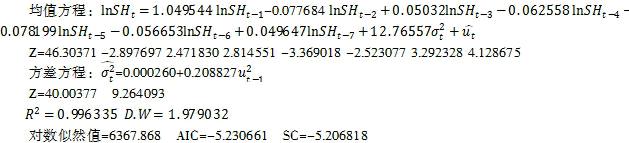

方差方程中的ARCH模型和GARCH项的系数都非负,其系数之和等于0.996375,均小于1,满足参数约束条件。模型拟合较好,残差是白噪声序列,信息提取充分。由于系数之和非常接近于1,表明条件方差所受的冲击是持久的,它对所有的未来预测有重要作用,误差项的波动存在强烈冲击。

4.基于GARCH-M模型的风险溢价分析,

风险溢价指的是投资人要求较高的收益来抵消更大的风险。在有效的金融市场,高收益与高风险是相伴相生的。人们用收益率的方差或标准差来衡量金融资产的风险。而GARCH-M模型将条件方差放入均值方程中,来描述风险跟收益之间的关系,即为风险溢价情况。考虑建立AR(7)-GARCH-M(0,1)模型来分析风险溢价情况,模型结果如下:

由AR(7)-GARCH-M(0,1)模型的殘差相关图可知,模型拟合效果很好,残差为白噪声,信息提取充分。在解释股票或债券等金融资产的收益时,用随机误差项的条件方差反映风险的大小。均值方程中条件方差项的Z统计量非常显著,估计系数为12.76557,意味着大约是每增加一单位的风险,增加12.76557单位的回报。这反映了收益与风险的正相关关系,收益有正的风险溢价。

三、结语

GARCH类模型能够很好的描述大盘股票收盘价格指数波动变化的尖峰厚尾特征。经过ARCH-LM检验显示,发现大盘股价收盘指数的异方差性确实是被消除了。因此,GARCH类模型能够更加广泛的应用于股票市场行情的分析中。本文运用GARCH类模型,对上证综合指数序列的波动性、风险溢价、波动的非对称性做了些具体分析分析,基本可以得出了以下结论:

⑴上证综合指数序列存在明显的ARCH效应,自回归后的残差呈非正态分布,具有尖峰厚尾的特征。

⑵上证股市存在明显的GARCH-M效应,收益与风险的正相关关系,收益有正的风险溢价。

⑶上证股市存在明显的杠杆效应,股市中坏消息引起的波动比同等大小的好消息引起的波动要大得多。

尽管GARCH类模型拟合效果很好,但是股市的波动性依然很大,而且中国股票市场的变化受多方面因素影响,所以投资者需要谨慎决策,不要盲目的买卖跟风。

【参考文献】

[1]Nelson,Daniel B.Conditional Heteroscedasticity in Asset Returns:a New Approach[J].Econometrica,1991,(59).

[2]郑梅,苗佳,王升.预测沪深股市市场波动性[J].系统工程理论与实践,2005,(11).

[3]徐枫.股票价格预测的GARCH模型[J].统计与决策,2006,(9).

[4]严定琪,李育锋.基于GARCH族模型的沪深300指数波动率预测[J].兰州交通大学学报,2008,(2)