“走出去”的QDII基金

2017-07-31

文│本刊记者 李 雪

“走出去”的QDII基金

文│本刊记者 李 雪

近两年来,在A股震荡格局的反衬下,投资海外市场的QDII基金时有亮点,配置价值凸显。

今年以来,港股和美股市场延续强劲走势,在超预期业绩助推下,腾讯、阿里巴巴、网易、京东等互联网巨头涨幅可观,布局海外互联网中概股的多只QDII基金业绩抢眼。

QDII基金是指具有境外资本市场投资资格的国内基金公司发行、投资海外资本市场的基金,在我国资本项目尚未完全开放的情况下,普通投资者可以借助此类产品进行海外资产配置。

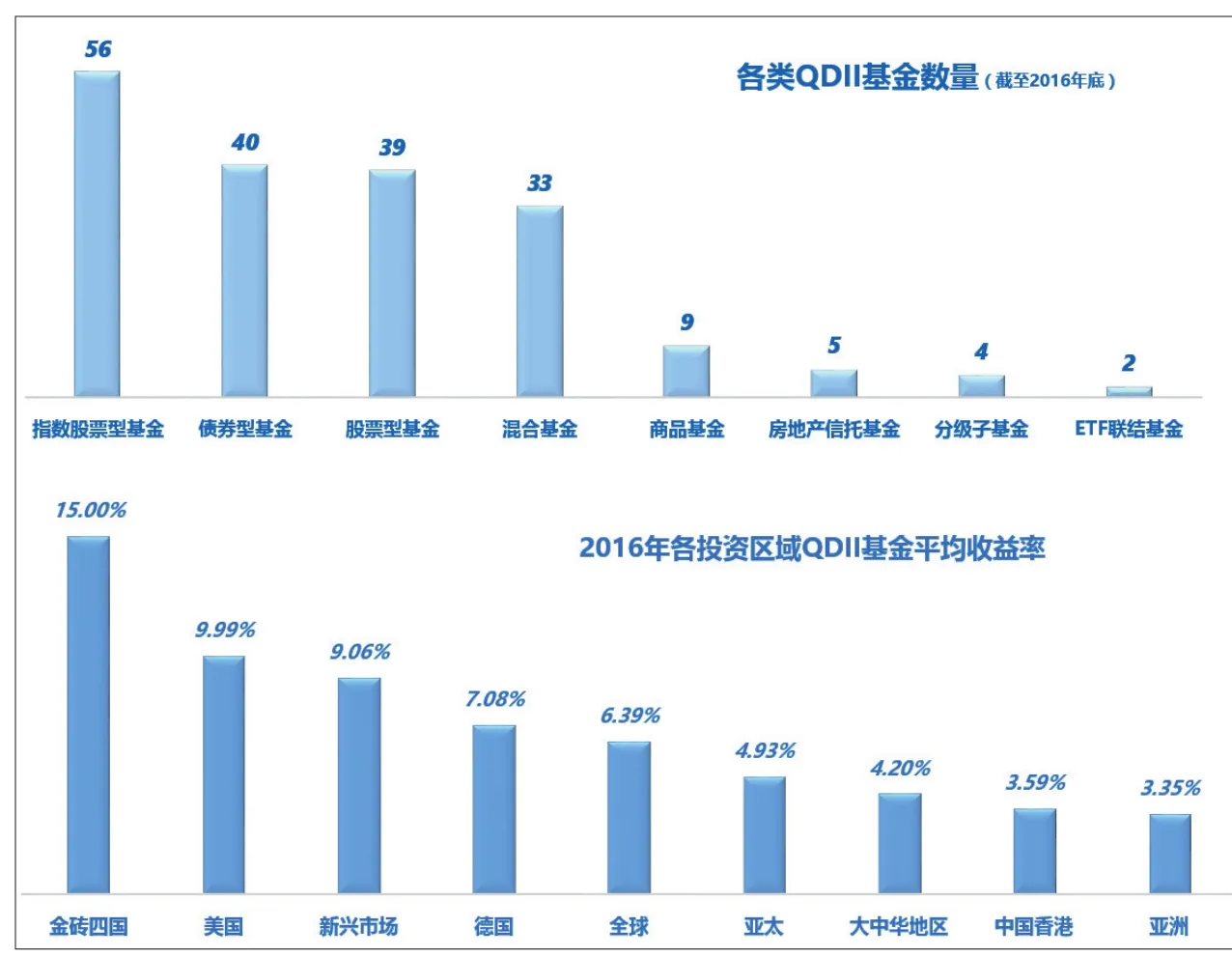

在4000多只公募基金产品中,QDII产品数量并不算多,其投资种类却覆盖股票、债券、基金、商品、REITS等多个投资品种及美股、港股等海外市场。近两年来,在A股震荡格局的反衬下,各类QDII基金虽规模不大,却时有亮点,堪称资产配置工具中的一道另类风景。

受益中概股牛市

6月19日下午,京东方面发布消息称“618”销售额达1199亿元。当晚,京东股票上涨4.11%,阿里巴巴上涨3.41%。重仓“BAT”的交银中证海外中国互联网基金、易方达中证海外互联等QDII基金净值也跟着水涨船高。

这只是这波海外中概股大牛市的一个缩影。数据显示,截至6月19日,在港交所上市的腾讯控股今年已上涨近50%,美股中概股中,微博今年以来涨幅高达75%,阿里巴巴上涨53.59%,网易上涨37.91%。持仓腾讯控股近10%的恒生ETF今年以来上涨16%,“重仓BATJ”交银中证海外互联网收益达27.62%,易方达中证海外互联网ETF 上涨27%,嘉实全球互联网、华宝兴业中国互联网等QDII基金年内收益也可圈可点。

数据显示,截至6月15日,QDII基金以今年以来6.73%的平均收益率,远远跑赢同期平均收益率分别为2.26%、1.71%、1.6%、0.17%的混合型基金、股票型基金、货币型基金和债券型基金,可谓是一枝独秀。“美股及港股均稳中有升,是QDII业绩亮眼的主因。”业内人士分析称,“与国内股债两市仍维持震荡格局的状况相比,海外市场表现好得多。”

海外中概股只是QDII基金涉及的主题之一。QDII基金虽然数量并不多,却涵盖了港股、美股、德国等多个市场的股市、债券、商品、基金等多种投资领域。每当一个市场出现上涨行情,相关市场或主题的QDII基金就会“脱颖而出”,体现出较高的资产配置价值。

数据来源:Wind资讯

2015年“8.11汇改”后,人民币汇率不再与美元挂钩,海外市场收益普遍高于熔断冲击后的A股,机构投资者与个人投资者均对海外资产配置兴趣大涨,QDII基金的吸引力迅速增加。2016年上半年港股走出估值修复的牛市,多只挂钩港股指数的基金也在这一时期表现优异。而在2016年上半年,国际金价及全年原油市场强劲反弹,华宝油气、石油基金、国泰大宗商品、易基黄金等商品类QDII也取得了良好业绩。此外,投资海外债券的QDII 产品同样倍受欢迎,如泰达宏利亚洲债券和海富通美元债,发行期仅过一天便公告称提前结束募集。

发展历程大起大落

2006年,QDII制度正式启动,然而QDII基金随后的发展却格外坎坷。QDII基金出海11年,投资者对QDII的认知经历了从“高调出海——铩羽而归——不温不火——理性回归”的过程。

2007年大牛市中,投资者对QDII基金狂热追捧,南方全球精选配置基金一天募集490亿元,华夏全球精选股票基金首日募集金额超过620亿元,由于额度有限,基民获配比例不到50%;10月份,嘉实海外中国股票和上投摩根亚太优势又相继刷新了该纪录。在随之而来的2008年全球金融海啸中,这些QDII基金净值缩水严重,当年跌幅超过4成,QDII基金市场陷入长期低迷,份额与市场占比逐年下滑。2007年,QDII基金占全部公募基金比例超过5%,到2016年底,这一数据仅占整体公募1.14%。

2015年A股市场大起大落,而美股、港股及资源类QDII表现强劲,作为分散风险与提高收益的投资品种,QDII基金再度受到青睐,种类不断丰富,规模也大幅增加。Wind数据显示,2015年全年,QDII基金发行数量为8只,2016年证监会审批发行QDII基金24只,总规模较2015年年底增加197.34亿元。今年前5个月,新发QDII基金8只,总规模增加56.84亿元。

与此同时,原本占据绝对优势的主动投资基金逐渐向被动型指数基金产品“让位”。2007年发行的多只QDII基金均为主动投资股票基金或混合基金,到2016年末,虽然多只跨市场主动基金规模仍在数十亿元,但后期发行的权益类QDII基金逐渐倾向于跟踪标普500、纳斯达克100、恒生指数、商品指数等投向单一市场的指数基金。

此外,针对成熟市场产品,QDII基金也在不断完善产品线,如商品市场增加南方原油等原油类基金,美股市场增加美国消费、标普医疗、标普生物、中概互联网等行业或主题指数基金,港股市场增加香港中小、港中小企等主题指数基金。华宝证券表示,行业指数QDII 的丰富,对于投资者意义重大,2016年美国不同行业走势严重分化下,如果能够选择对行业,投资者可以获取较大收益。

业内人士表示,经过10年发展,我国QDII基金产品线显著拓宽,产品门类已日趋丰富,工具化特性凸显,在有效跟踪相关市场和行业表现的同时降低了管理费用,从成熟市场到新兴市场,为投资者分散风险提供了更多选择。

稳中求进的创新

作为投资国外市场的配置型投资工具,QDII基金有费率低等优势,也有投资知识要求较高、QDII额度受限难以做大等发展天花板。

2016年,油气类QDII基金普涨,华宝油气年回报44.24%,诺安油气和石油基金也分别大涨33.87%和31.24%。然而2017年原油走低,11只油气QDII收益均为负数,华宝油气、国泰商品、南方原油跌幅已超过20%。6月初《证券投资基金上市规则》征求意见稿发布,对小规模基金终止上市的相关安排进行完善,工银瑞信国际原油基金因其规模长期低于清盘线,近日发布清盘公告。有资深基金行业人士分析称,油气类基金主要是方便投资者将大宗商品作为资产配置的品种,有这方面需求的投资者数量有限,这是商品类基金很难做大的重要原因之一。此外,对于大宗商品这类定价因素非常复杂的品种,一般的投资者研究起来难度很大。再加上二级市场上,投资者也会考虑基金的流动性,规模小、流动性差的基金很难成为理想标的。

此外,日渐紧张的QDII额度也成为制约QDII基金规模的关键。获批额度高的基金公司QDII余额尚足,而一些QDII额度较低的基金公司不得不另谋出路,部分采用港股通额度来替代有限的QDII额度。有媒体统计发现,银华基金QDII资产净值是其公司获批QDII额度的3倍多。银华基金对此表示,公司产品并未完全使用QDII额度,部分采用港股通渠道。由于QDII额度有限,现在大多基金公司都通过港股通投资,满足市场对QDII基金的需求。

QDII基金的发展,体现了公募基金领域不断的金融创新。国泰基金经理徐皓表示,公募创新产品的推出或是需要充分、正式的制度安排,比如QDII,或是需要金融基础设施的更新、改造及通连,比如跨市场ETF以及商品ETF,再或两者兼而有之,比如沪深港通类,既需要微观层面的技术准备,又需与特定时期的宏观政治、经济环境相切合。正因如此,创新产品的推出与其底层标的资产最佳配置时机往往有所背离,市场及投资者对新事物的认识也需要一个过程。

中长期考量下,资产配置对组合收益有决定性作用,QDII基金丰富的产品类型无疑体现了其中长期配置价值。但对短期投资行为而言,华宝证券认为仍需谨慎,当前美国经济偏弱,而特朗普新政实施受阻,短期美元指数将维持震荡,汇率走强的概率不大,QDII基金表现可能受累于此。