第三方支付对商业银行中间业务的影响分析

2017-07-19黄澄宇曹永峰

黄澄宇+曹永峰

摘 要:随着第三方支付覆盖面逐渐扩大和功能不断丰富,与商业银行所提供的中介业务服务产生了部分重叠,由此也产生了利益冲突,并且随着时间的推移愈演愈烈。基于2011—2015年第三方支付和上市银行中间业务数据,分析我国第三方支付对商业银行中间业务的影响,并提出树立以市场为导向、以客户为中心的经营理念,提升电子银行业务的服务质量,发展金融衍生品业务等对策建议。

关键词:第三方支付;商业银行;中间业务

中图分类号:F832.33 文献标识码:A 文章编号:2095-3283(2016)12-0091-03

一、第三方支付发展现状

(一)第三方支付发展迅速

我国非金融机构作为第三方支付发展的历程十分短暂,但发展速度很快,截至2015年,第三方支付交易规模达31.2万亿元。从1998年我国第一家支付公司——首信易成立,现如今各类第三方支付企业层出不穷,如支付宝、易信、Paypal等,共有 250 家企业获得市场准入资格。移动数据的普及和人们消费意识的转变使得第三方支付拥有良好的客户基础。在网购方面,第三方支付拥有较大的话语权,尤其在手机移动端更是占有巨大的份额。在互联网支付方面,艾瑞咨询的数据显示,在互联网支付逐渐下降且趋于平缓的态势下,移动端支付金额仍呈现快速增长,可见在移动业务端仍有巨大的上升空间,未来战场将由以前的互联网端转移到移动业务端(见图1)。

(二)市场集中度高,竞争激烈

第三方支付交易金额在逐渐增长的同时拥有更加人性化的服务,使得这个新兴市场得到了人们的肯定。第三方支付企业众多,但仍属于寡头垄断,市场高度集中在支付宝(见图2)。在此领域占据较大市场份额的企业主要包括支付宝、财付通等,都是我国有名的第三方支付龙头企业。

在使用支付方式占比上,第三方移动支付和第三方互联网支付仍占较大比重。在此项目上商业银行的网上银行和手机银行也占有一定比重,但在交易金额上第三方支付已经对商业银行造成了巨大的冲击。

(三)法律监管不完善

尽管第三方支付作为一个随着互联网行业发展而发展的行业逐渐成熟和健全,但是我国尚缺乏相关相关法律法规。从2004年开始,我国陆续出台了一些法律文件,但是没有具体规定一些细节。2004年出台《电子签名法》是我国第一部有关网络电子商务的法律;2005年出台《支付清算组织管理办法》,但目前还未有实质性的发展;2014年出台《中国人民银行关于手机支付业务发展的指导意见》。

二、商业银行中间业务收入分析

(一)我国商业银行中间业务收入业绩情况

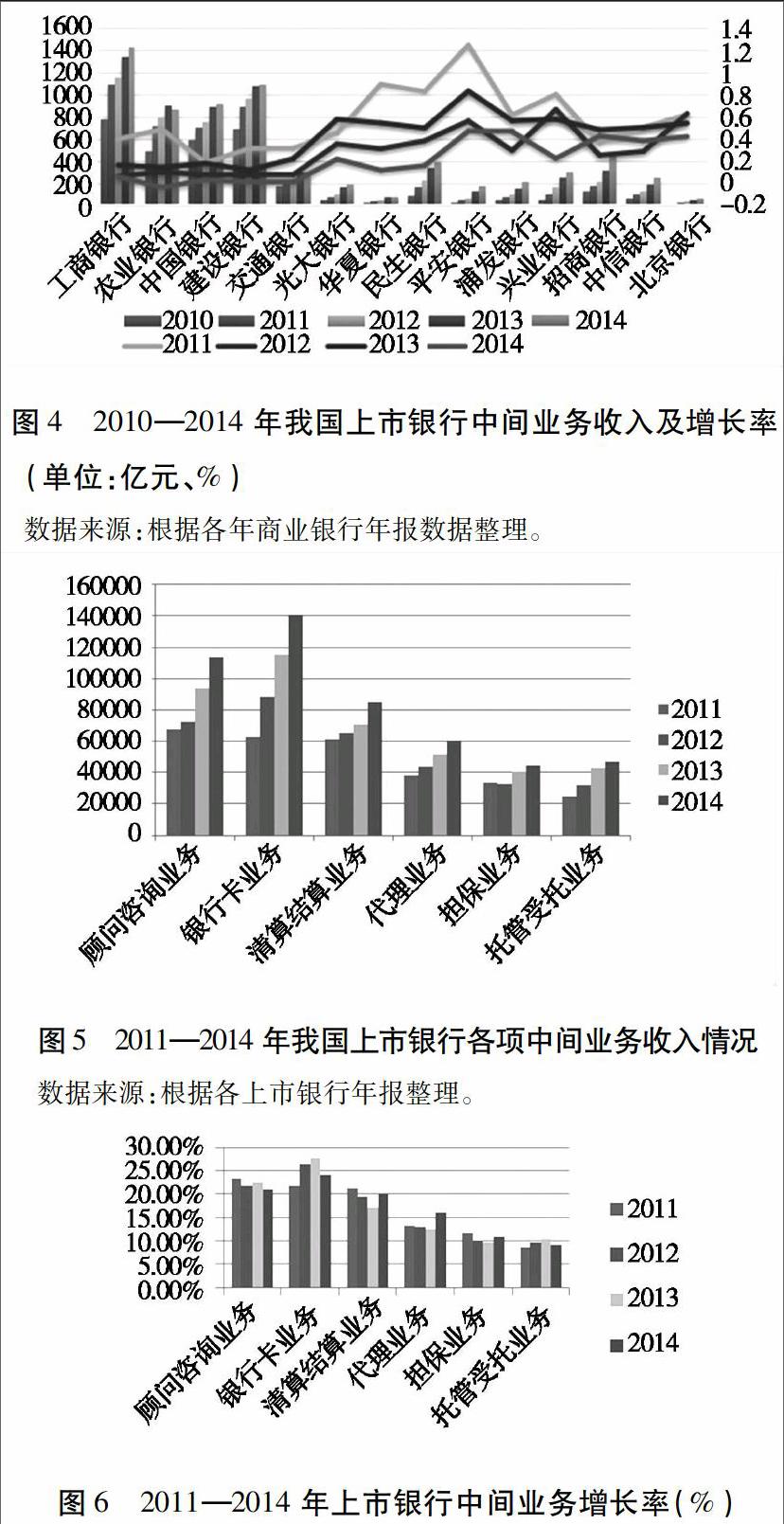

近年来,随着我国市场经济的快速发展和传统商业银行服务转型升级,我国商业银行对传统的中间业务进行升级换代,其收入规模和增长率不断上升,在营业收入中的占比也在不断提升。图4显示了我国14家上市商业银行2010—2014年各年中间业务收入和增长率。其中,2011年增长速度最快,随后增长速度开始下降。与之相对应,2013—2014年间第三方支付迅猛发展,对商业银行的中间业务影响十分明显,大幅降低了其增长率。如今商业银行中间业务已成为银行间竞争的重点领域。

(二)我国商业银行中间业务收入结构分析

我国上市银行中间业务发展十分迅猛,但各类业务发展不均衡,个体差异开始逐步明显,其中银行卡业务、财务顾问业务和清算结算业务发展较快。图5显示,上市银行内银行卡业务、财务顾问业务和清算结算业务成为了中间业务的主要收入来源,占比分别达到24%、21%和20%;代理业务和担保业务居中,分别为16%和11%;最少的则是托管及受托业务,只占8%。

三、第三方支付对商业银行中间业务的挑战

随着第三方支付的不断发展和对不同领域的渗透,服务的不断创新升级,客户对第三方支付的粘性将不断增加,同时对商业银行而言,市场竞争将会变得十分严峻。在越来越多的领域中,第三方支付服务和商业银行提供的服务形成重叠,第三方支付对银行的替代作用已经日益明显。对于商业银行而言,留住粘性较大的客户和开拓市场发展新客户的难度将会日益增加。

(一)第三方支付与商业银行代收付业务形成竞争

互联网买家购物后向第三方支付货款,再到最后收到货物确认汇款,已成为一种基础的代收付业务形式。第三方支付通过网络或者手机APP客户端还可以实现各账户之间转账、信用卡还贷等业务。相对而言,银行代理业务的增长率徘徊在15%左右(见图6),而近年来第三方支付的年增长率都在40%以上。第三方支付将会发挥出更加便利生活的作用,持续对商业银行的代收付业务形成替代。

(二)第三方支付与商业银行支付结算业务冲突

支付结算业务是银行的一项普通中间业务,我国传统商业银行利用其自身原本建立的信用优势和网点覆盖面广的优势,为居民生活提供了许多便利,也通过办理亲民业务加强与客户之间的粘性,如代发工资、水电费代缴、手机话费充值、美团团购、娱乐生活费用等。然而,随着第三方支付业务的不断扩张,支付结算业务已成为第三方支付与商业银行竞争的重要领域。第三方支付的支付结算业务种类十分繁多,并且操作簡单、易于了解,直接冲击了银行的支付结算业务。支付市场拥有庞大的客户基础群,人们可能不会拥有多张银行卡,但是网上支付只需要一个账户就能处理多种事物,体现出明显的办事效率高、手续费低、便民等优势。商业银行中间业务中最有竞争力的银行卡业务和清算支付业务等在近三年增长率缓慢下降,表明商业银行支付结算业务在第三方支付的竞争压力下增长乏力。

(三)基金理财业务竞争激烈

目前在我国基金销售模式是以商业银行代销为主,以保险公司代销和基金公司直销为辅。2011年颁布《证券投资基金销售管理办法(修订稿)》,第三方支付公司,如支付宝、财付通等都获得基金销售许可,纷纷涌入基金销售领域,与银行抢占份额。第三方支付相对于银行有着不同的优势和便利,一方面巨大的用户基数使得第三方支付可以投入海量广告进行宣传,另一方面由于其代收付业务和结算业务的成熟和民众接受度使得基金交易更加方便。基金公司与第三方支付联手转变传统销售模式,由线下为主转变为线上为主,使销量上升,获得双赢。

2013年6月,支付寶别出一格地推出了“余额宝”,与之相对应的是天弘基金,其庞大的客户群体和相对于银行略高的收益率(收益率日结算不同于银行月结的处理方式),只用了半年时间,余额宝和基金公司都获得了巨大的成功,余额宝的现金流高达5000多亿元,天弘基金也成为了我国基金行业的霸主。

四、我国商业银行应对第三方支付竞争的建议

商业银行面对第三方支付的挑战及对中间业务的蚕食,只有不断完善软件设施,推进业务升级换代,加大创新力度,才能在这场金融竞争中取得优势。

(一)树立以市场为导向、以客户为中心的经营理念

商业银行作为最前端的金融类服务企业,要以市场需求为导向,设身处地站在客户的角度考虑问题,不断更新经营理念,并在行业内树立起标杆。商业银行可以发挥网点优势,进行市场调研,了解民众不同时期的需求,并结合线下和线上的优势,及时更新软硬件,开发贴近生活和提高生活水平的投资理财产品,不断提高客户的粘性。

(二)提升电子银行业务的服务质量

第三方支付的诞生和抢占先机适应了互联网发展的大潮,在用户体验上做到了极致。商业银行在开展电子银行业务方面早于第三方支付,但其自身的弊端和操作繁琐使其起初没有多少人接受。支付宝诞生之初就推出快捷支付,受到了人们的欢迎,其操作简捷更是深入人心。因此,商业银行要以客户为中心,从客户利益出发,不断优化网络银行流程和移动客户端的操作便利性,将网银的使用方式简约化,提高客户端稳定性,同时提高安全性,不给罪犯带来可乘之机。其次,在手续费用方面给予适度优惠,推出更多优惠活动抓住客户,不断开发商业银行自身的电子渠道,不断丰富产品和服务。

(三)发展金融衍生品业务

金融衍生品推出的初衷是使资本市场多样化,减少投资者的风险率,规避风险,现阶段主要分为利率、权益类以及货币衍生品。伴随着我国金融市场利率自由化和人民币国际化步伐的加快,以及混业经营趋势不断增强,商业银行可以在金融衍生品开发和交易方面进行拓展。在发展衍生品之前,应设计并不断完善管理和监管体制,建立人才储备,提高从业人士的专业技能水平。

[参考文献]

[1]王硕,兰婷.论第三方支付的发展及其对商业银行业务发展的影响[J].南方金融,2012(9).

[2]杨超.试论第三方支付平台对传统金融的冲击——以支付宝为例[J].时代金融,2013(5).

[3]董珊珊. 第三方支付对网上银行业务发展的影响研究[J].中小企业管理与科技,2015(3).

[4]俞艳波.第三方支付下商业银行的业务管理[J].金融管理与研究,2011(5).

[5]刘燕云.试析第三方支付业务发展及对银行传统支付业务的影响[J].经济与金融,2014(3).

(责任编辑:乔虹)