我国跨境资本流动规模与渠道分析

2017-07-19冯志静

[摘要]2014年下半年以来,受美元加息预期增强、新兴市场经济下滑等国际经济金融环境的影响,人民币汇率贬值,我国存在资本流出现象,市场波动较大。文章从国际收支平衡表中的资本和金融账户角度,梳理了2004年至 2016 年期间我国跨境资本流动的情况,着重分析了2016年资本流出的规模和主要渠道。通过分析,对外直接投资、外债偿本付息、个人海外旅行是我国目前面临短期资本净流出的主要原因。长期来看,跨境资本流动将呈现有进有出,双向波动趋势。

[关键词]跨境资本流动;国际收支平衡表;对外直接投资

[DOI]1013939/jcnkizgsc201719026

2014年以来,国际主要经济体货币政策和经济走势分化,受英国脱欧、美联储加息等诸多不确定性因素增多影响,市场主体避险情绪升温,海外资产配置需求增加,我国资本呈现净流出态势。2016年我国涉外收付款、银行代客结售汇持续逆差,外汇储备下降,非储备性质的金融账户资本净流出4170亿美元,较2014年增加700%,资本流出进一步加剧。目前对于资本流出的分析角度不一,更多突出资本流出对微观经济的影响。鉴于国际收支平衡表中的资本和金融账户可以全面反映一个国家或经济体对其他国家或经济体的资本流动状况,本文将从国际收支平衡表中的资本和金融账户角度,全面分析我国资本流动的规模状况和主要渠道,以反映我国资本流出的具体去向和规模,并在此基础上对资本流动未来趋势做出研判。

1我国跨境资本流动规模和主要渠道

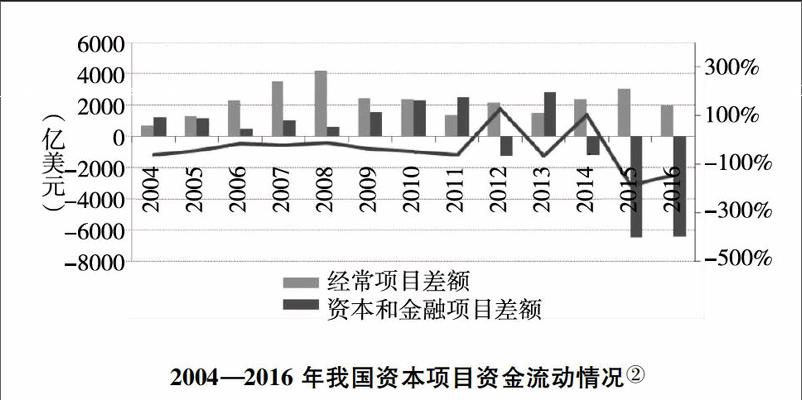

2004—2014年,资本和金融账户基本保持顺差。2014年二季度,非储备性质的金融账户[ZW(]资本和金融账户分为两个:一是资本账户;二是金融账户;其中非储备性质的金融账户即市场关注的资本流动。非储备性质的金融账户主要包括直接投资、证券投资和其他投资。[ZW)]由过去长期顺差转为逆差,资本流出出现拐点,由净流入转为净流出。国际收支平衡表显示,2014—2016年,我国跨境资本净流出累计达14万亿美元,相当于过去十年资本净流入之和,其中,2016年资本净流出达4592亿美元。较大规模的资本流出主要源于我国非公共部门(包括企业和个人)主动增持对外资产、偿还境外债务和个人海外旅行三个方面。

2004—2016年我国资本项目资金流动情况[ZW(]资料来源:2016年国际收支平衡表,国家外汇管理局网站。[ZW)]

(1)直接投资。国际收支平衡表显示,我国对外直接投资加速增长始自2014年,2015年达1744亿美元,2016年达2172亿美元,同比增长25%。外商来华投资由增长转为下降也是始自2014年,2015年为2425亿美元,2016年为1707亿美元,同比减少30%。长期以来,直接投资是我国稳定的资金净流入来源,但在2016一季度开始转为净流出,主要是因为对外直接投资快速增长已经高于外商来华投资。

(2)证券投资。目前跨境证券投资的合法渠道主要包括合格境内(境外)机构投资者制度、沪港通、香港与内地基金互认等。2014年我国海外证券投资仅108亿美元,2016年快速升至1034亿美元,沪港通等呈现净流出。2014年非居民在华证券投资达932亿美元,2015年受股市异动影响锐减至67亿美元,2016年随着股市走稳和债市开放开始出现正增长(412亿美元)。

(3)外债还本付息。从我国偿还对外债务看,受人民币贬值预期影响,境内主体加快偿还外债,2015年我国外债余额十多年来首次下降,但随着偿还压力逐渐释放,2016年又开始出现正增长,达142万亿美元,比2015年增加377亿美元。

(4)对外放款。对外放款主要是我国金融机构和企业给非居民提供的贷款。2004—2011年,我国对外放款保持平稳。2011年政策放宽后,以每年平均630亿美元增加。2016年,对外放款资金流出1147亿美元。

(5)跨境存款项下资本流出。跨境存款项下的资本流出包括两个方面:一是境内主体将资金存到境外。2011年以来,该项下平均每年资金流出850亿美元。二是非居民减少在我国金融机构的存款。2014年非居民在我金融机构的存款增加813亿美元,2015年转为减少1225亿美元,2016年又转为流入102亿美元。

此外,经常项目中服务贸易长期逆差,其中主要由个人海外旅行(含海外旅游、教育等)逆差贡献。2016年服务贸易逆差2442亿美元,其中个人海外旅行逆差2167亿美元;个人海外旅行与全部资本项目净流出比例超过30%。

2我国资本流出原因分析

通过分析可以看出,当前及今后一段时间,资本流出最为突出的渠道分别为对外直接投资(净流出1214亿美元)、旅游项下支出增多(净流出2442亿美元)和企业资产负债结构调整(加速债务偿还)。结合国际经济环境、主要经济体发展和国内经济基本面,本文认为当前资本流出主要受以下三方面因素影响。

(1)市场主体多币种资产配置需求提升。在美元升值预期增强、“一带一路”战略的实施、人民币汇率双向波动影响下,市场主体主动利用“两个市场、两种资源”意识增强,多币种资产配置的需求增加,主要体现在积极增加对外资产,加快海外资产配置,对外直接投资和证券投资呈现上升态势。市场主体增加对外资产的方式除将贸易顺差等产生的外汇收入直接转化为自身对外资产外,还可从外汇储备存量中购买外汇增加对外资产。

(2)市场主体对外资产负债结构调整。从往年数据来看,市场主体应对国内外经济变化能力增强,风险意识逐渐提高。在当前美元加息预期增强、人民币贬值、国内外利差缩小及进出口贸易下降的影响下,市场主体依据市场变化,积极调整对外资产负债结构,通过加快偿还或减少境外借款,尤其是減少贸易融资和贸易信贷,降低对外债务负担,降低货币错配风险,将自身风险敞口控制到可接受水平。

(3)境内居民境外旅游和海外留学人数增加。随着我国对外开放水平不断提高,境内居民境外旅游人数和海外留学人数也在逐年增加。根据旅游局统计,2016年,我国年出境旅游人数达12亿人次,带动服务贸易旅游项下对外支出大幅增加。同时,随着海外留学需求逐步增大,留学生学费和生活费支出也随之增多,这体现了我国软实力正在不断提升。

3资本流出对我国涉外经济的影响

虽然2014年以来,我国跨境资本流动出现拐点,但这与新兴市场整体由净流入转为净流出趋势是一致的。资本大量流出一定程度上会对一国经济、货币政策、金融体系造成冲击,但结合我国当前对外资产负债结构,近期资本流出并不会对涉外经济的稳定性造成影响。首先,我国持有3万亿美元的外汇储备,稳居世界第一,将继续支持人民币在全球货币体系中作为稳定的强势货币,足以应对可能出现的资本流动冲击。其次,2004年以来,我国经常账户一直处于顺差,净资产持续增加,为缓解资本流出提供了稳定有效的供给。再次,我国外汇储备足以偿还短期外债余额,短期外债余额与外汇储备余额比远低于国际安全线,为国际收支稳定提供了有力保障。最后,我国经济转型稳步推进,供给侧改革已取得积极成果,经济基本面持续转好,有利于稳定持续我国对全球资本的吸引力。

4未来我国资本流动趋势

从长周期的视角看,对跨境资本流动趋势需要进行客观、全面的评估与判断。当前,在“走出去”对外投资政策下,我国对外投资仍将增加。同时,在美联储加息预期下,境内外融资成本差距进一步减少,境内市场主体境外债务去杠杆化倾向将更为明显,因此,短期内资本流出将继续以对外直接投资增加和外债偿还为主。长期来看,我国经济增速保持稳定,经常账户持续顺差,人民币汇率弹性逐步增强,有利于经济基本面向好,对外资具有一定吸引力,进而增加资金流入。同时,随着国内外经济形势变化,市场主体自身对外资产负债结构调整能力逐渐增强,有利于涉外收支的稳定。因此,本文认为长期来看,我国跨境资本流动将呈现有进有出,双向波动趋势。

参考文献:

[1]杜鹏我国跨境资金流动现状与特征分析[J].上海金融,2011(6).

[2]张晨跨境资金流动对我国货币政策有效性的影响研究[D].南京:南京理工大学,2013

[作者简介]冯志静(1988—),中级会计师,硕士学位。研究方向:国际金融。