上市公司超能力派现影响因素实证分析

2017-07-13韩搏文

韩搏文

摘 要:现金股利的发放一直是我国证券市场开放以来的焦点问题,其中超能力派现现象始终干扰着我国资本市场的规范运营,损伤了外部投资者的利益。本文选取了2014年的数据,运用统计软件实行二元Logistic回归,对上市公司超能力派现的影响因素做了实证分析。研究发现,股权集中度与超能力派现有正相关关系,公司规模对其有负相关关系,四大审计师事务所的审计可以有效抑制超能力派现的发生。

关键词:现金股利 超能力派现 上市公司

中图分类号:F275.4 文献标识码:A 文章编号:2096-0298(2017)03(a)-145-03

1 研究背景

在公司治理中,股利政策的实施是上市公司经营运营中一项重要的财务决策行为,它是财富在股东与公司之间的再分配,合理的股利政策有利于平衡现期的股东收益并计划未来的发展。在1999年以前,我国派现的上市公司家数仅占上市公司数的30%左右。2000年,我国证监会推进企业现金股利的发放,我国上市公司的整体派现情况逐渐好转。但随之而来又出现了新的问题,许多上市公司发放现金股利并非出于以财务决策更好的经营管理公司的目的,而是为了取得外部投资者对于本企业的更高期望,有些派发的红利甚至已经超出了企业的经营能力和现金流动性能力,造成恶劣影响,这就是超能力派现现象。超能力派现虽然会在短期内对增强股东的信心、引起投资者的关注,但是从长远来看,它会影响企业的可持续发展,加剧企业的财务风险和经营风险,损害中小投资者的合法权益,对于整体证券市场的健康发展有不利影响。

本文根据多家上市公司的数据,研究超能力派现的影响因素,通过SPSS软件分析各个影响因素,旨在加强对此现象的理解,使市场降低恶性派现发生的可能性。

2 文献综述

自2000年强制派现政策实施以来,超能力派现的现象引起了广大学者的注意,但此恶性派现现象依旧屡次出现,政策显然并不是其主力因素。多位学者就超能力派现的影响因素做出了研究。

研究学者发现,超能力派现与股权分散度(袁天荣、苏红亮,2004;蒋卫平、陈薇,2007)、资产负债率(王征,2005)、流通股比例(袁天荣、苏红亮,2004;蒋卫平、陈薇,2007等)、上市年限(王征,2005;吴谦,2006等)、股本规模(伍利娜、高强、彭燕,2003等)、基金持股比例(袁天荣、苏红亮,2004)成负相关关系。即大股东所持股数越多、公司资产负债率越低、流通股所占比例越低、上市时间越短,股本规模越小、基金持股比例越小,发生超能力派现的可能性越低。同时,超能力派现还与董事会规模(罗宏,2006;周军,2007;林川等,2011)、净资产收益率(ROE)是否接近配股达标线区间6%~7%(伍利娜、高强、彭燕,2003;王征,2005等)成正相关关系。

此外,该现象还受上市公司所在行业(袁天荣、苏红亮,2004)的影响。业内对于部分影响因素也未有一致结论,如高管薪酬,管理层持股比例等。

3 提出假设

由于学界对超能力派现的界定并不统一,因此特别提出,本文对于上市公司超能力派现的界定:当公司每股股利大于每股收益或者每股股利大于经营活动产生的现金流量净额时,就认为公司存在超能力派现现象。根据众多学者的研究成果和我国的实际情况, 关于上市公司超能力派现影响因素从以下几个方面提出假设。

H1:前十大股东比例与超能力派现现象呈正相关关系。

重要控股股东无疑在股利分配时具有重大的话语权,根据Johnson,LaPorta,Lopez-de-Silanes和Shleife在2000年提出“隧道挖掘”的概念,假设前十大股东持股比例越大,越容易发生“超能力派现”现象。

H2:公司规模越大,越不易发生超能力派现现象。

公司规模越大,其组织结构越完善,对于现金股利的发放越有严格的程序和各类管理决策的相互博弈,其超能力派现的可能性越小。

H3:董事长和总经理为同一人的公司越易发生超能力派现现象。

两职合一说明上市公司的治理结构尚不健全,董事长可能会对董事会施加一定的影响,降低董事会对于总经理的监管力度,影响董事会股利决策的科学性。

H4:机构投资者持股比例越大,越不易发生超能力派现现象。

根据丁章华、孔维薇提出的理论机构投资者持股对抑制超能力派现有负相关,我们假设机构持股比例越高,超能力派现的可能性越小。

H5:由四大会计师事务所审计的上市公司发生超能力派现的可能性越小。

四大会计师事务所相对具有完善的审计流程,审计人员有较高的专业知识和职业素养,从而在监督财务会计工作和现金流流动性方面更加有效,可以抑制恶性派现的现象。

4 构建模型

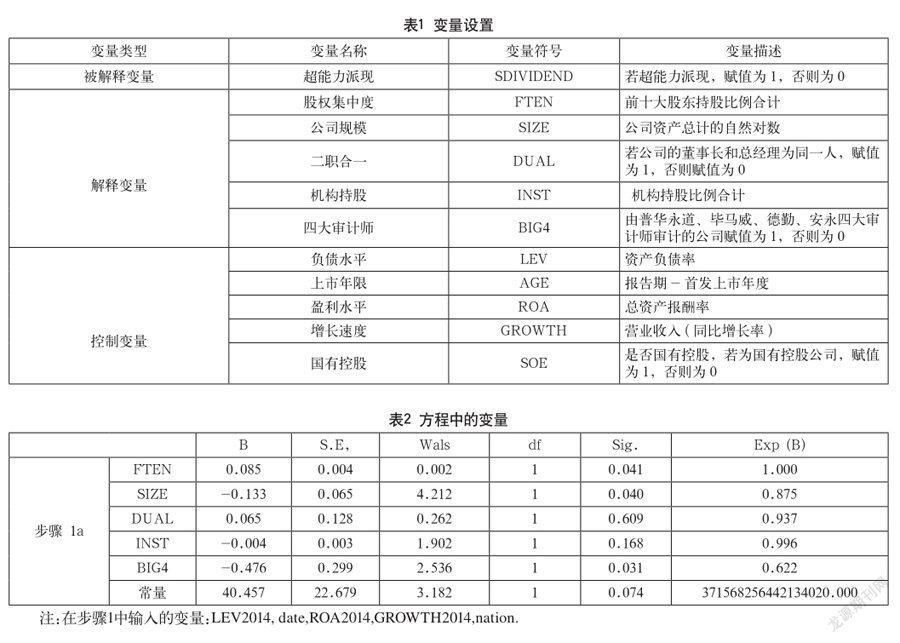

本文选取了2009年~2014年2768家上市公司数据分析超能力派现现象、趋势,并选取2014年上市公司的相关数据,运用二元Logistic回归模型,进行超能力派现影响因素实证分析。为了确保数据的有效性,按以下原则对其进行筛选与处理:第一,剔除信息不健全的上市公司数据;第二,排除金融业这类特殊行业的数据;第三,剔除ST、PT类公司。同时在研究中,要尽量减少控制因素对于结果的影响。设置变量如表1所示。

5 统计结果与分析

5.1 描述性统计分析

经过统计,在2678家公司数据中,派发现金股利的公司比例逐年上升,到2014年达到70%以上,可见我国证券市场中各上市公司的股利政策逐渐发展。在其中,共有近29.12%的公司超能力派现,即562家上市公司超能力派现,恶性分红仍然是我国证券市场面临的重大问题之一。

同时,超能力派现公司在前十大股东持股比例、二职合一比例上略高于非超能力派现的公司,猜測可能与超能力派现现象存在正相关关系。在平均公司规模、机构持股比例、和审计单位为四大的公司所占比例均低于非超能力派现公司,初步推出其与超能力派现存在负相关关系。

5.2 相关分析

为了避免解释变量与控制变量存在多重共线性, 对它们进行相关性检验, 检验结果显示,其相关系数最高不超过0.05,可以认为它们之间几乎不存在多重共线性。

5.3 回归分析

对超能力派现进行逻辑回归分析,从模型系数的综合检验来看,模型卡方检验的sig值为0,说明通过了卡方检验,从模型汇总来看,Cox & Snell R 方为0.076,Nagelkerke R 方为0.108,说明逻辑回归模型成立。

由回归结果分析,前十大股东持股比例、公司规模、四大审计师通过了显著性检验,说明回归方程具有较强的解释意义。前十大股东持股比例系数为正,说明存在正相关关系。大股东可能为通过自己的影响力超额发放现金股利,进行公司资产的转移,以此来达到自己的目的。我国证券市场普遍存在部分持有非流通股比例较大的股东,难以通过股票的流通来收回其投资,只能通过不断地高额发放的现金股利来快速收回其投入资本。加上上市公司的经营决策权包括红利分配权基本上控制在少数大股东手中,这为公司超能力派现提供了可能。而超能力派现造成的资金缺口,再由高价配股和其他融资手段来弥补。之后的高价配股与增发股票,大股东往往并不会参与,放弃其权利, 却坐享高溢价筹资后的资产增值。如此循环往复,高比例现金分红实际上成了大股东掏空上市公司的一种手段,因此大股东控股比例越高,相对的超能力派现越多。

对上市公司规模的回归通过了显著性检验,且系数为负,证实了上市公司规模越大,越不易发生超能力派现现象。公司规模相对较小的公司往往存在较强的扩张欲望,需要给投资者提供积极的、更有竞争力的信息,加上小公司组织架构并不是很完善,给超能力派现创造了条件。而大公司融资渠道较多, 资金较为充裕, 相比之下扩张欲望并不强烈,并且完善的公司架构和更为严谨的监管也同样降低了其恶性派现的可能性。

董事长与总经理两职合一未通过显著性检验,理论上董事长通过其身份和总经理的双重职位向董事会施压,通过大额发放现金股利来获取大额资金,但现实中二职合一是否会面临更多监管的压力也难以判断。样本选择的有限让对此问题的研究难以继续进行,得出结论还需进一步的更多更有效的信息来进行统计分析与总结。

从系数上看,机构持股比例与超能力派现为负相关关系。这说明,机构持股在选择投资时,对于上市公司的考量是相对全面的,机构投资者倾向于选择更有持续盈利能力的非超能力派现上市公司,理论上可以抑制恶性派现行为的出现。但其未通过显著性检验,结果不具有代表性。受制于样本容量的限制和笔者研究水平的限制,难以探究出更深层次的原因。

BIG4通过了显著性检验,说明四大会计师事务所确实对恶性派现有一定的遏制作用。由四大会计师事务所所审计的上市公司,不但说明其年报的真实公允性,还说明对其财务决策能力的认可与财务的规范性,相对于非四大会计师事务所审计的上市公司来说,其监督执行的更为严格。因此,上市公司的治理环境和经济决策能力也更强,对于超能力派现所带来的如流动性问题也会进行评估,其超能力派现的可能性就相对较小。

6 结语

本文研究发现,超能力派现与前十大股东持股比例、平均公司规模、存在正相关关系,而审计由四大会计师事务所完成存在负相关关系。公司内部的体制完善和外部力量的监督对于是否高额派发现金股利有重要的影响。超能力派现现象是我国资本市场中的一个重要问题,这一问题关系到我国资本市场运营的有效性、规范性、稳定性。研究表明,我国证券市场存在制度缺陷,不健全的法律环境也给了上市公司可乘之机。上市公司的这种不顾其未来经营发展的超能力派现行为无疑会对外部投资者利益产生巨大危害。本文只针对个别变量进行了分析,没有宏观的总体的分析研究,所得结论有很大的局限性。若想得到更为准确可靠的结果,还需要进行大量的数据采集和统计分析,结合专业知识,进一步发展超能力派现的理论研究。

参考文献

[1] 袁天荣,苏红亮.上市公司超能力派现的实证研究[J].会计研究,2004(10).

[2] 王怀明,史晓明.公司治理结构与超能力派现的实证研究[J].审计与经济研究,2006(5).

[3] 牟晓云,宋文庆.上市公司现金股利政策分配影响因素的实证研究[J].财会通讯,2016(2).

[4] 刘银国,张琛.公司治理对现金股利政策影响的实证研究[J].公司治理评论,2010(4).

[5] 张菊如.上市公司超能力派现股利分配分析——基于建发股份的案例研究[J].商场现代化,2011(10).

[6] 王玲.中国上市公司股利分配的特征及对策研究[D].西南财经大学,2014.

[7] 姚尧,许良玉.影响我国上市公司现金股利政策因素的实证分析[J].全国商情(经濟理论研究),2015(20).

[8] 刘梦云,范抒.强制分红政策与现金股利隧道效应[J].现代经济科技,2016(1).