管理者过度自信与企业非效率投资

2017-07-07吴传清郑开元

吴传清++郑开元

摘要:在不考虑信息不对称和代理问题的“非理性管理者”模型框架下,选取中国上市企业近五年(2008—2012年)的样本,研究了不同企业属性下的管理者过度自信对企业投资决策和投资效率的差异性影响。结果表明,企业自由现金流充裕时,管理者过度自信与企业过度投资正相关。在过度投资方面,管理者过度自信对民营企业的影响更大;在投资不足方面,国有企业对自由现金流过高的依赖使得管理者过度自信对国有企业的影响更大。

关键词:管理者过度自信;投资不足;过度投资;国有企业;民营企业

中图分类号:F272 文献标识码:A 文章编号:1007-2101(2017)04-0092-06

一、引言

在不考虑信息不对称和代理问题的前提下,管理者的非理性会带来与真实情况不相称的心理偏差,过度自信作为管理者表现出的最普遍的心理偏差之一,是以何种机制作用于企业投资决策,又是从哪些层面影响企业投资效率等问题,一直以来是国内外行为公司金融领域学者研究的重点对象。近年来国内学者虽然对过度自信导致过度投资的内部机理、影响机制以及抑制方法等方面进行了较为系统的考察,但是与传统公司理论相比,行为公司金融领域研究发展程度尚浅,且研究过程中亦存在一些难以攻克的问题,比如对管理者非理性的度量以及管理者心理偏好对企业投资产生的影响等。本文认为,在考察管理者非理性的过程中,我们不仅仅要考虑采用何种方式度量管理者的主观心理偏好,更要结合中国上市企业控股股东属性对管理者的主观行为进行深入研究。在管理者非理性框架下,控股股东属性不同会带来不同程度的非效率投资。本文利用Richardson(2006)的残差模型进行样本划分,分别研究过度自信管理者通过企业内部自由现金流对投资效率两方面的影响。已有文献指出管理者过度自信会导致企业非效率投资,但未曾对中国控股股东属性进行深入研究。本文以近年中国上市企业为样本,在研究过度自信影响过度投资内部机理的同时考察国有企业与民营企业在面对管理者非理性特征时可能产生的一系列非效率投资。

二、文献综述

自Heaton(2002)在不考虑信息不对称(Myers 和Majluf,1984)和代理成本(Jensen和Meckling,1976)的前提下,构建以乐观管理者与有效市场为主体的“非理性管理者”模型以来,学者们便以企业行为主体对非效率投资的影响机制为基础展开了各种研究(Malmendier和Tate,2005;Lins等,2005;王霞等,2008;Campbell等,2011;王金飞等,2012;Mohamed等,2014)。其中,具有代表性的有Heaton(2002)、Malmendier 和Tate(2005)以及Campbell 等2011)。Heaton(2002)最先将管理者特征引入到行为公司金融领域,考察了管理者自信对企业投资效率的影响。在不考虑信息不对称和代理问题的框架下,他认为管理者过度自信会带来两种截然相反的非效率投资,且两者之间存在着相互权衡和制约的关系。Malmendier 和Tate(2005)在Heaton(2002)的理论基础上,将投资—现金流敏感度引入到对投资扭曲程度的度量中,证实了管理者过度自信是导致企业投资扭曲的根本原因之一。Campbell等(2011)以行权时间、股票持有等多种方式将管理者特征进一步细分为轻度、适度以及过度自信管理者,通过检验发现其他两种类型的管理者比起适度乐观管理者更容易给企业带来非效率投资。

针对国有企业与民营企业普遍存在的投资问题。Roll(1986)认为管理者过度自信对国有企业与民营企业产生的影响并不完全相同。国内学者对国有和民营企业融资约束程度以及融资约束对企业非效率投资影响方面存在着一些分歧。一部分学者(孙铮,2005)认为企业非效率投资只与融资约束有关,因此得出国有企业比民营企业更容易产生过度投资问题的结论。而更多学者则认为国有企业与民营企业受到的融资约束程度并非一成不变。魏明海和柳建华(2007)从股东的风险偏好角度指出民营企业并不会过度投资,江伟、李斌(2006)从内部融资角度指出国有和民营企业都存在过度投资,邓新明(2011),熊家财(2012),吉余峰、郭双双(2013)等学者从政治关联角度指出民营企业极易产生过度投资。

三、理论分析与研究假说

(一)管理者过度自信与企业非效率投资行为

Heaton(2002)研究得出,过度自信管理者存在严重的心理偏差:一方面他们会高估企业投资机会、未来投资收益以及外部融资成本,另一方面他们会低估市场对企业价值的评估水平。在這种心理偏差下,Malmendier 和Tate(2005)、王金飞等(2012)、Mohamed et al.(2014)等人提出管理者过度自信通过自由现金流对企业投资效率产生影响。当自由现金流充裕时,过度自信管理者对外部融资的偏见促使其更偏向于内部融资。管理者对企业未来收益过度自信,相信企业未来现金净流量会大于融资成本和初始投资额,因此他们将更偏好于净现值小于零的项目,从而引发过度投资。当自由现金流不充裕时,过度自信管理者对外部融资成本和市场评估的偏见使得企业不得不放弃那些净现值为正投资项目,导致企业投资不足。由此,本文提出以下假设:

H1a:企业自由现金流充裕时,管理者过度自信与企业过度投资正相关。

H1b:企业自由现金流不充裕时,管理者过度自信与企业投资不足正相关。

(二)控股股东特性、管理者主观情绪与企业非效率投资

在国有企业与民营企业中,关于哪个企业受到的融资约束更大,产生的非效率投资程度更高等方面存在着很大的争议。吉余峰、郭双双(2013)等学者提出,在中国经济转型背景下,政治关联极其容易出现在融资约束较大的民营企业中,政治关联能够在多元化投资、研发投资等领域对民营企业产生间接激励作用,使民营企业投资增加,出现过度投资。但孙铮(2005)则认为国有企业融资约束较小,而且具有资源和资金优势,因此比民营企业更容易产生过度投资问题。魏明海、柳建华(2007)与孙铮的观点一致,认为民营企业很难转移投资决策失误带来的风险损失,因此厌恶风险的管理者对待投资决策会更加谨慎,从而弱化了企业非效率投资。江伟、李斌(2006)认为国有企业与民营企业是否会产生非效率投资在于企业自由现金流是否充裕,当内部资金充裕时,无论是国有企业还是民营企业都会产生过度投资,但是由于破产风险的存在,国有企业比民营企业更容易产生过度投资。

Mohamed et al.(2014)研究得出管理者过度自信对企业决策的影响不具有普遍性。投资—现金流敏感度只存在于融资约束较大的企业中。本文将控股股东特征引入行为公司金融的“非理性管理者”模型中,考察了管理者过度自信对国有和民营企业非效率投资的影响,即本文将从管理者非理性角度对国有企业与民营企业谁受到的融资约束更大,谁更容易产生非效率投资问题进行实证研究。由此,本文提出以下假设:

H2:管理者过度自信对民营企业过度投资的影响更大。

H3:自由现金流不充裕时,管理者过度自信对国营企业投资不足的影响更大。

四、研究设计、数据与样本

(一)研究设计

本文借鉴Richardson(2006)预期投资模型,使用第(t-1)年数据估算出中国上市企业第(t)年投资水平,通过模型获得残差数据,得到两个子样本,即投资不足样本(残差值为负)和过度投资样本(残差值为正)。

INVi,t=β0+β1×Qi,t-1+β2×Levi,t-1+β3×Cashi,t-1+β4×Agei,t-1+β5×Sizei,t-1+β6×Ri,t-1+β7×Invi,t-1+∑Year+∑Industry+εi,t(1)

将上述模型得出的残差值作为度量非效率投资的被解释变量,在控制托宾Q值(Qi,t-1)、企业规模(Sizei,t)、上市年限(Agei,t)、独立董事个数(X1)、独立董事比例(X2)以及董事会领导结构(X3)后检验管理者过度投资对过度投资和投资不足的影响。其中,回归模型如下所示:

Ii,t=β0+β1×Qi,t-1+β2×CFi,t+β3×Opti,t+β4×Opti,t×CFi,t+β5×Xi,t+∑Year+∑Industry+εi,t(2)

其中,Ii,t为非效率投资,即投资不足和过度投资。研究投资不足情况时,为了便利起见,本文将对应残差值取绝对值作为被解释变量加以分析。最后,本文将控股股东属性作为依据将样本分为国有企业和民营企业两个子样本进行下一步分析。

模型(1)和模型(2)中各变量的具体含义如表1所示。其中I为标准化后的资本支出;Q为前一年的托宾Q值;CF为现金流量;Opt为管理层持股数量变化,为虚拟变量;Opt×CF为高管过度自信与现金流的交互项。控制变量包括托宾Q值、企业规模(Size)、上市年限(Age)、独立董事个数(X1)、独立董事比例(X2)以及董事会领导结构(X3),其中,托宾Q值、企业规模、上市年限控制了企业特征对非效率投资的影响,独立董事个数、独立董事比例以及董事会领导结构控制了董事会结构对非效率投资的影响。

在过度自信代理变量选取中,国内外学者采用的代理变量指标不尽相同。例如,高管人员在任期内持股数量的变化(Malmendier和Tate,2005;Colin,2011;高境余,2013)、企业盈利预测偏差(Lin等,2005;姜付秀,2009;缪滔,2011;刘冬杰,2011;黄华,2012)、高管相对薪酬比例(Hayward和Hambrick,1997;Brown和Sarma,2006;姜付秀,2009)、企业景气指数(余明桂等,2006;方文俊,2008;刘冬杰,2011)等。本文借鉴Mohamed等(2014)的变量设计,以管理层持股数量变化作为代理变量。在我国,《公司法》和《证券法》对高管操纵股票能力有一定的限制作用,因此企业管理层在任职期间增持股票能够反映出他们对企业成长性和未来盈利增长的自信度(郝颖等,2005)。具体而言,我们将管理层股票持有减少量少于10%时的管理者视为过度自信管理者;将管理层股票持有减少量多于10%的管理者视为轻度自信管理者(Campbell,2011)。此外,本文使用高管相对薪酬比例作为过度自信的代理变量进行稳定性检验。高管薪酬比例大于中位数时视为管理者过度自信;高管薪酬比例小于中位数时视为管理者轻度自信(高境余,2013)。

(二)数据来源与样本选择

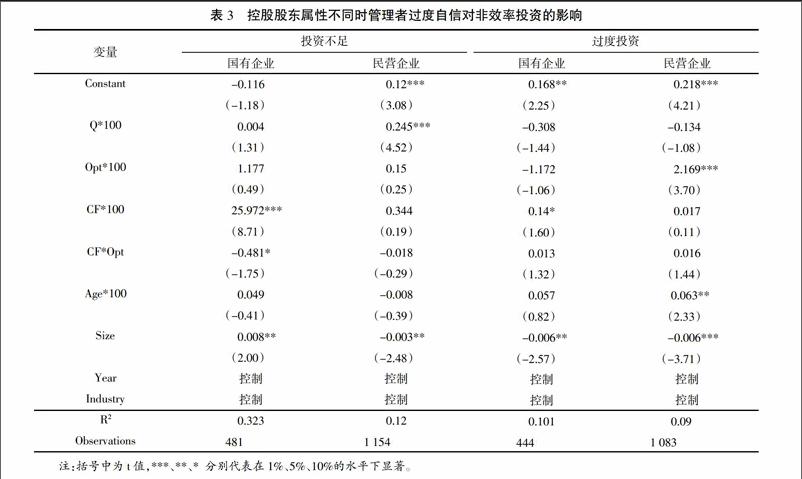

本文选取2008—2012年中国沪深两市A股上市企业为研究样本并进行了如下筛选:(1)剔除ST、PT类企业。因為ST、PT类企业财务状况异常,会对研究结果产生影响。(2)剔除金融相关企业。金融行业与非金融行业采取的会计标准不同,不具有可比性。(3)剔除2006年以后上市的企业。(4)剔除相关数据有所缺失的企业。本文主要样本观测值为3 855个,相关变量描述性统计见表1。

由表1可见,过度投资企业的投资支出平均值(0.444)要大于投资不足企业的投资支出平均值(0.246),说明本文采用Richardson(2006)的残差模型具有一定的合理性。过度投资企业现金流水平的平均数(0.862)大于投资不足企业(0.129)反映出过度投资企业的投资水平明显大于投资不足企业。投资不足企业托宾Q值的平均数(3.074)大于过度投资企业(2.313)说明投资不足企业的成长机会大于过度投资企业,当投资不足企业有足够的资金进行投资时,投资不足企业的成长机会将会远远超过过度投资企业。从表1还可以看出,管理者非理性(opt)在投资不足的情况下(0.019)与过度投资的情况下(0.018)没有很大差异,这说明管理者过度自信既容易导致企业投资不足,也容易导致企业过度投资。

通过Richardson(2006)的残差模型,本文得到1 851个过度投资和1 957个投资不足样本,这说明中国市场存在的投资不足现象要远大于过度投资现象。

五、实证结果与分析

(一)管理者过度自信对企业非效率投资的影响

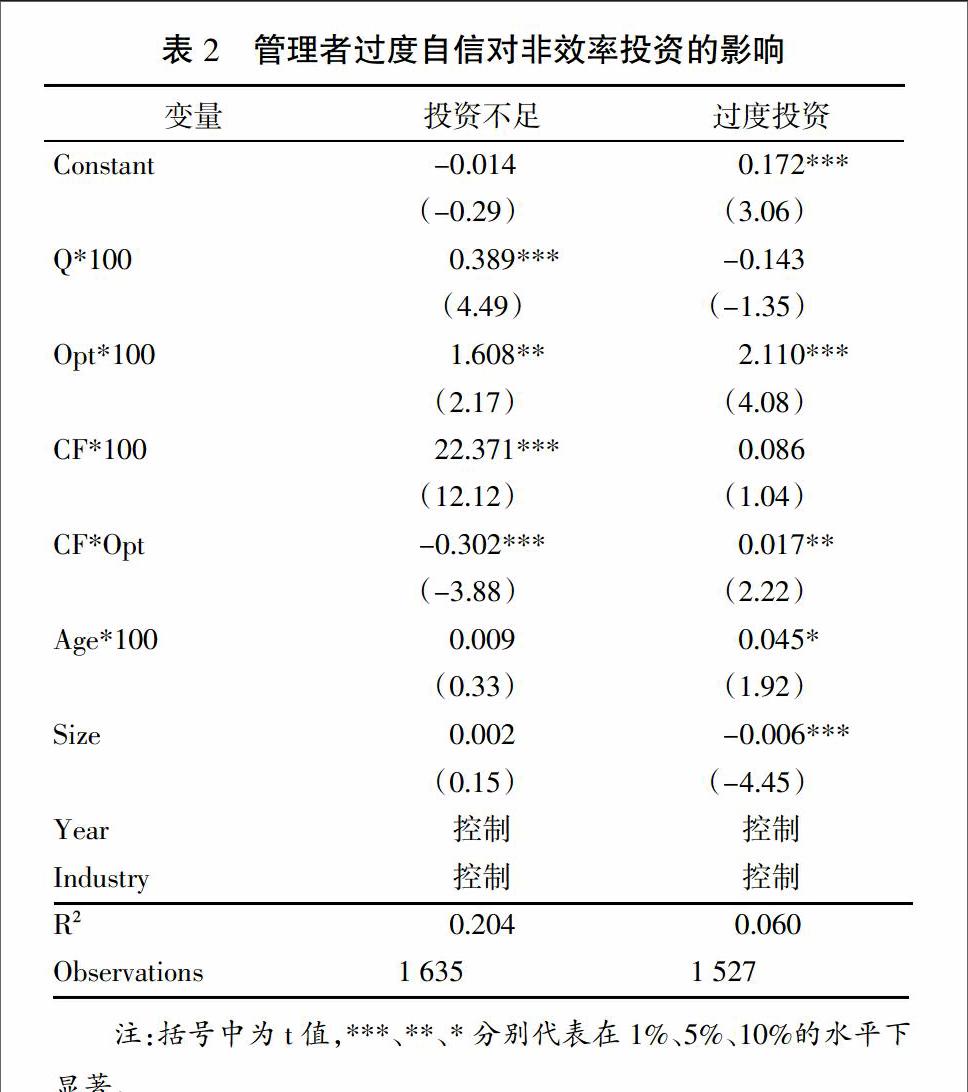

表2显示了总样本下管理者过度自信对企业过度投资和投资不足的影响。从表2中我们可以看出,在总样本中,管理者过度自信与过度投资和投资不足都呈显著正相关。这说明管理者过度自信既会助长企业过度投资,也会促使企业投资不足。

我们还可以看出,在总样本中,管理者过度自信和现金流的交乘项与过度投资呈显著正相关、却与投资不足呈显著负相关。这说明当自由现金流充裕时,管理者过度自信会导致企业过度投资;而当自由现金流不充裕时,管理者过度自信会增加企业投资不足。由此,我们可以看出,管理者心理偏差存在积极和消极两个层面,当过度自信管理者进行不确定的投资决策时,管理者通常会将可能出现的失败因素归结于不利的客观条件,譬如外部融资约束过大,内部现金流不足等,从而带来更多的投资不足。若投资项目获得了成功,过度自信管理者则会将不利因素的解决归因于强大的个人能力,从而导致过度投资的进一步扩大。由此,H1a和H1b得到验证。

(二)企业属性、管理者过度自信与非效率投资的实证检验

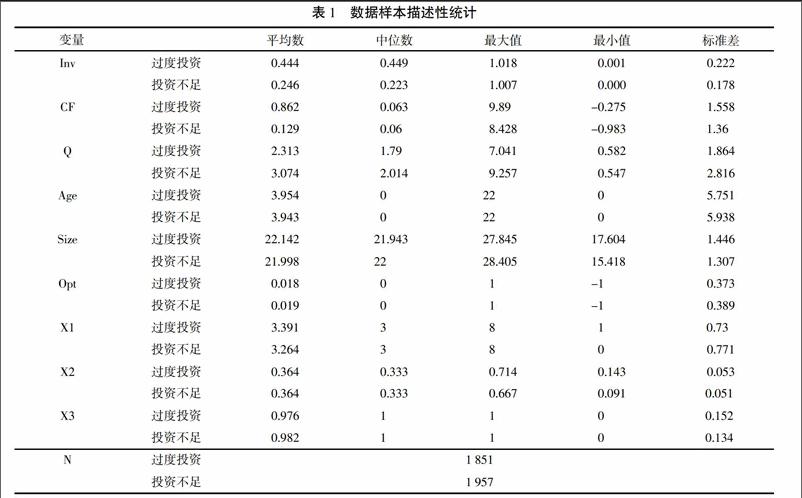

表3显示了企业属性不同时,管理者过度自信对企业非效率投资的影响。我们从中可以看出,在过度投资的情况下,国有企业的管理者过度自信的相关系数不显著,而民营企业的管理者过度自信系数显著为正。结果说明:民营企业中的过度自信管理者比国有企业更能助长企业的过度投资。国有企业受国家政府和地方政府控制,所有财产归国家所有,政府利益决定了国有企业经济行为。民营企业作为个人承担经营风险、享受投资收益的经济实体,在投资决策方面相对自由。当管理者过度自信时,比国企更加自由的民企管理者更容易高估企业价值和未来投资收益,低估企业所承受的风险,带来过度投资。由此,H2得到验证。

我们还可以发现,管理者过度自信和现金流的交乘项与投资不足的代理变量在民营企业中不显著,而在国有企业中呈负相关(在1%的水平下显著)。结果说明当自由现金流不充裕时,国有企业中的过度自信管理者比民营企业更容易带来投资不足。国有企业受国家政府支配的同时能够享受国家提供的丰富的资源和优越的政策环境,国有企业的主要资金来源决定了他们对政策优惠的依赖程度相对较大。当自由现金流不足时,出于外部成本过高等原因,国企的过度自信管理者不愿意进行外部融资,从而造成国企投资不足。由此,H3得到验证。

(三)稳健性检验

本文从两个方面进行了稳健性检验:第一,管理者过度自信代理變量的选取。借鉴高境余(2013)的研究,采用高管相对薪酬比例来代表过度自信。高管薪酬比例大于中位数时视为管理者过度自信;高管薪酬比例小于中位数时视为管理者轻度自信。第二,将模型(1)残差值小于零的样本进行分组并取较小的部分作为投资不足样本,将残差值大于零的样本进行分组并取较大的部分作为过度投资样本。所得结果与表3结果相似,表明本文实证检验结果具有稳健性。

六、结论与展望

基于Richardson(2006)、Malmendier和Tate(2005)、Mohamed et al.(2014)的分析框架,本文结合中国上市企业,深入研究了不同企业属性下的管理者过度自信对企业投资决策和投资效率的差异性影响。结果表明,企业自由现金流是否充裕会对管理者过度自信作用于企业非效率投资的影响机制产生直接的影响。进一步的研究表明,一方面,民营企业能够更加自由地进行投资决策,因此在过度投资方面,管理者过度自信对民企的影响更大;另一方面,国有企业对自由现金流的依赖过高,使得当企业面临不充裕的自由现金流时,管理者过度自信更容易带来国企投资不足。

国资委在“2014年重点工作任务”中提出了有关董事会制度改革及分类监管的探索目标,目的是为了建立规范有效的董事会,深化企业内部制度改革使其更具有弹性,完善企业治理结构,并形成更加市场化的经营机制。除此以外,国有资产管理委员会从人员管理、内部消费、资源分配、高管待遇等方面对国企进行了制度改革,使得国企内部监管更加完善。董事会制度的改革不仅能够加强内部资金使用效率,还能加强对管理者的控制与监督,缓解管理者过度自信带来的非效率投资。

参考文献:

[1]Brown,Rayna,Neal Sarma. CEO Overconfidence,CEO Dominance and Corporate Acquisitions[J].Working Paper,2006.

[2]Colin Campbell,Michael Gallmeyer,Shane A Johnson,Jessica Rutherford,Brooke W Stanley.CEO Optimism and Forced Turnover[J]. Journal of Financial Economics,2011,101(3):695-712.

[3]Ezzeddine Ben Mohamed,Richard Fairchild,Abdelfettah Bouri.Investment cash flow sensitivity under managerial optimism:New evidence from NYSE panel data firms[J].Journal of Economics,Finance and Administrative Science,2014,(19):11-18.

[4]HaywardL.A.M.,Donald C.H.,Explaining the Premiums Paid for Large Acquisitions:Evidence of CEO Hubris[J].Administrative Science Quarterly,1997,42(1):103-127.

[5]J.B.Heaton.Managerial optimism and corporate finance[J].Financial management,2002,33-45.

[6]Michael C.Jensen,William H.Meckling.Agency costs of free-cash-flow,corporate finance,and takeovers[J].American Economic Review,1986,(76):323-329.

[7]Richard Roll.The hubris hypothesis of corporate takeovers[J].Journal of Business,1986,59(2):197-216.

[8]Scott Richardson.Over-investment of free cash flow[J].Review of Accounting Study,2006,11(2):159-289.

[9]Stewart C.Myers,Nicholas S.Majluf.Corporate Financing and Investment Decisions When Firms Have Information That Investors Do Not Have[R]. NBER Working Paper No.1396,1984.

[10]Ulrike Malmendier,Geoffrey Tate.CEO overconfidence and corporate investment[J]. Journal of Finance,2005,(60):2661-2700.

[11]Yueh-hsiang Lin,Shing-yang Hu,Ming-shen Chen.Managerial optimism and corporate investment:some empirical evidence from Taiwan[J]. Pacific-Basin Finance Journal,2005,13(5):523-546.

[12]邓新明.我国民营企业政治关联、多元化战略与公司绩效[J].南开管理评论,2011,(4):4-15.

[13]傅强,方文俊.管理者过度自信与并购决策的实证研究[J].商业经济与管理,2008,(4):76-80.

[14]高境余.管理者过度自信对我国上市公司融资决策影响的实证研究[D].呼和浩特:内蒙古财经大学,2013.

[15]郝颖.大股東控制下的中国上市公司投资行为特征研究[D].重庆:重庆大学,2005.

[16]黄华.管理者过度自信对公司融资决策影响的研究[D].石家庄:河北经贸大学,2012.

[17]姜付秀.管理者过度自信、企业扩张与财务困境[J].经济研究,2009,(1):131-143.

[18]江伟,李斌.制度环境、国有产权与银行差别贷款[J].金融研究,2006,(11):116-126.

[19]吉余峰,郭双双.政治关联与中国民营上市公司投资类型效率分析[J].经济研究导刊,2013,(3):75-78.

[20]刘冬杰.管理者过度自信与企业激进资本结构的相关性研究[D].南京:南京财经大学,2011.

[21]罗琦,张标.股权特性、投资者情绪与企业非效率投资[J].财贸研究,2013,(4):148-156.

[22]缪滔.管理者过度自信与企业投资规模相关性的实证研究[D].昆明:云南财经大学,2011.

[23]孙铮,刘凤委,李增泉.市场化程度、政府干预与企业债务期限结构[J].经济研究,2005,(5):52-63.

[24]王金飞,师一矾.管理者过度自信对企业投融资决策影响文献综述[J].财会通讯,2012,(8):94-97.

[25]王霞,张敏,于富生.管理者过度自信与企业投资行为异化——来自我国证券市场的经验证据[J].财务与会计,2008,(2):77-83.

[26]魏明海,柳建华.国企分红、治理因素与过度投资[J].管理世界,2007,(4):88-95.

[27]熊家财.政治关联、企业价值与企业行为:一个述评[J].金融评论,2012,(4):107-117,126.

[28]余明桂,夏新平,邹振松.管理者过度自信与企业激进负债行为[J].管理世界,2006,(8):104-172.

责任编辑:齐 园