供应链合作下零售商股权融资策略的模型分析

2017-07-01王宇,于辉

王 宇,于 辉

(重庆大学经济与工商管理学院, 重庆 400030)

供应链合作下零售商股权融资策略的模型分析

王 宇,于 辉

(重庆大学经济与工商管理学院, 重庆 400030)

股权融资已成为成长型企业捕获成长机会的主要手段,但投融资双方矛盾冲突的不断涌现使企业的融资策略显得尤为重要。本文基于供应链的视角构建了零售商的股权融资模型,通过对比分析供应链合作与否时零售商的最优融资决策,探讨零售商在面临良好市场机会时的股权融资策略。核心的发现是:零售商应将企业价值评估和供应链价值创造有效结合,在股权融资过程中重视供应链合作的影响;在供应链合作下零售商的市场成长性主导了股权融资策略选择,但策略选择也受到努力成本参数和价格需求敏感系数的制约。

股权融资;零售商;供应链合作;融资策略

1 引言

清科数据[1]显示:截至2015年5月,我国A股上市企业中有33%的企业在上市前引入了私募股权投资,其总市值占A股总市值的39.33%,股权融资已成为助推企业快速发展的重要动力。传统的融资企业主要集中于制造业和信息技术业,但随着实体经济的发展和企业资源整合能力的加强,其他行业也日益受到股权投资机构的青睐。国内首家“网上超市”1号店为解决资金瓶颈,于2009年付出80%的股权引入平安8000万元的股权投资,营业额实现了爆发式增长,但创业者失去了控制权。2011年和2012年沃尔玛多次入股1号店并对其彻底控股(持股比例为51%),此时1号店创业者于刚和刘俊岭仅持约10%的股份。2015年,沃尔玛因高层更换导致两者经营理念相悖,于刚和刘俊岭选择离职,追求新的发展方向(壹药网)。由此可见,股权融资尽管能帮助成长型企业捕获成长机会实现跨越式发展,却有可能给失去控制权的创业者造成不可挽回的损失。

当成长型企业面临良好市场机遇时,创业者应如何进行股权融资呢?首先,创业者的融资意愿和估值冲突是股权融资能否成功的先决条件。Myers的啄食顺序理论[2]表明,当企业为新项目进行融资时,应顺序地选择内部盈余融资、债权融资和股权融资。但成长型企业往往内部盈余有限,其薄弱的信用基础使债权融资呈现出融资难、融资金额少、融资成本高的特征。尽管如此,中国的私营中小企业中仍有72%的创业者不愿意通过股权融资获取资金[3],而上市企业由于现行政策和制度的影响,存在强烈的股权融资偏好[4]。Capasso等[5]研究发现融资意愿导致了40%的融资企业选择放弃股权融资,而企业估值冲突则导致另外40%的股权投资机构选择放弃投资。在信息不对称时,被高估的企业将选择股权融资,被低估的企业将选择债权融资[6];但在多周期情况下,股权融资是被低估企业的最优选择[7]。其次,股权投资机构的属性也会影响创业者股权融资的选择。相对于VC而言,PE对企业的影响较小,作用缓慢但时间较长[7];而引入CVC能给企业带来技术和信息支持[8],因此CVC对企业创新能力的提升要大于VC[6];处于种子期和起步期的企业可选择政府引导基金以获得资金和信用支持[9]。第三,控制权对创业者的股权融资行为具有重要影响。股权投资者往往要求高于其股本投资规模的控制权,而给予企业更优的融资条件和风险分担作为补偿[10];部分创业者更倾向于牺牲控制权以换取更多的融资额[11],尤其是股权较少或资金严重缺乏的创业者,他们以控制权来激励风险资本家付出更多的努力来提升企业价值[12]。另一部分创业者不愿意失去控制权[13],特别是我国的私营中小企业中处于独裁地位的创业者,他们十分重视企业的控制权和决策权,呈现出较低的股权融资意愿[3];家族控制对企业股权融资有显著的“U”型和负向影响,绝大部分中小家族企业为保持企业的独立性和可传承性而排斥股权融资,仅少数家族企业出于企业生存和快速发展的需要才存在股权融资偏好[14]。此外,企业的股权融资还受到异质信念[15]、信息结构[16]和环境信息[17]等因素的影响。

已有的研究主要以企业或股权投资机构为对象开展实证分析,在创业者的融资意愿、控制权、股权融资的作用和影响因素等方面进行了较好的阐述,但忽略了供应链运营和企业融资的内在联系。债务的战略性破产效应和有限责任效应会改变企业的市场竞争决策,选择债权融资的企业会提高其均衡价格[18];企业的生产、订货、物流等运营决策会显著地影响其现金流[19],市场竞争[20]、资源柔性[21]和市场占有率[22]等因素也会影响企业的资本结构。因此,供应链运营和企业融资决策不可分割。股权融资是企业价值评估与交易的过程,企业的成长表现为其产品与服务对消费者的满足程度,是一个价值创造与供需匹配过程。投融资双方矛盾冲突的根源在于企业价值评估与供应链价值创造的严重偏离,在股权融资过程中将价值评估与价值创造相结合,从供应链运营这一战术层面来审视企业股权融资的战略问题,为创业者进行股权融资决策提供供应链层面上的理论支撑,以减缓创业者和股权投资机构之间的冲突。

本文基于供应链的视角研究资金缺乏的成长型零售企业在面临较好市场机遇时的股权融资策略,通过建模对比分析供应链合作与否时零售商的最优融资决策,发现供应链合作对零售商股权融资的影响和价值。区别于传统供应链金融的债权融资,本文将供应链与股权融资相结合(称之为供应链股权融资),从新的视角对股权融资进行审视,也拓展了供应链金融的范畴。

2 符号说明和基本假设

考虑一个二级供应链,零售商面临市场需求D=a-bp(其中a、b>0),订货量为q,产品的销售价格为p,供应商的批发价格为w。当处于成长期的零售企业临较好市场机遇时,可通过付出努力水平进行市场开拓,但由于自有资金不足而引入股权投资。

2.1符号说明

A:零售商股权融资前的固定资产

h:零售商股权融资前的自有资金

a:使用市净率法对企业进行估值的估值水平(即估值倍数)

b:零售商的市场成长因子,b 越大表示零售商成长性越好

q:零售商市场开拓所用资金占其融资额的比例

B(e):零售商的股权融资额

θB(e):零售商融资后用于市场开拓的资金

(1-θ)B(e):零售商融资后用于投资固定资产的资金

2.2基本假设

(1)零售商为风险中性,在股权融资后追求企业总利润(零售商和PE的利润之和)的最大化。本文研究处于扩张期及其之后阶段的零售商,它们资产增加的重要途径是通过运营产生利润,且PE为缩短投资周期并获得高额收益,有动力去追求企业利润最大化以使其尽快满足上市要求;零售商也可通过IPO获得更多融资额以实现进一步发展,因此PE和零售商均有动机最大化企业的利润。

(2)股权融资前零售商的自有资金h刚好能满足供应链运营,即η=wq。当零售商进行市场开拓时,由于自有资金不足而向股权投资机构融资。

(3)零售商的股权融资额B(e)一部分用于供应链运营(比例为θ),余下部分用于固定资产投资;θB(e)和自有资金h刚好能满足零售商市场开拓后供应链运营的资金需求。

(4)投融资双方采用市净率法对企业进行估值,估值水平为a。

(5)零售商进行市场开拓后,产品的销售价格保持不变。本文关注供应链结构对零售商股权融资的影响,暂不考虑消费者对产品增加的反应以及多个零售商之间的竞争行为。

(6)本文考虑供应商处于强势地位的供应链,当其参与博弈时,供应商作为领导者先制定批发价格,零售商作为追随者再做相应决策。供应商的产能能够满足零售商市场开拓后的产品需求。

(7)不考虑零售商因股权融资获得的声誉及信用等其他因素对其产生的影响。

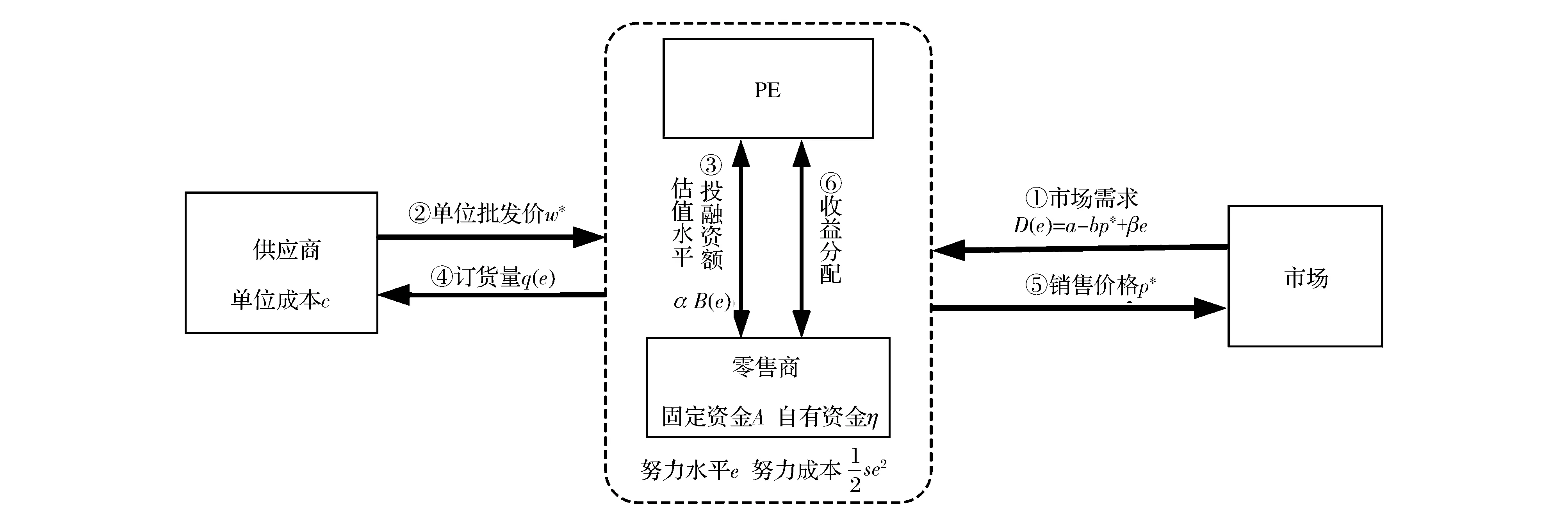

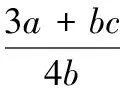

图1 基准模型的系统流程图

3 基准模型

在二级供应链中,零售商和供应商订立批发价契约。供应商成本为c,制定批发价格w,零售商按市场需求制定订货量q,产品销售价格为p,需求函数为D=a-bp。供应商和零售商均以利润最大化为目标进行运营。具体的系统流程如图1所示。

零售商的利润函数为:

供应商的利润函数为:

πs(w)=(w-c)q

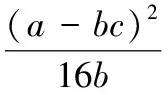

根据假设,股权融资前零售商的自有资金刚好能满足供应链运营,则企业的自有资金为

4 零售商市场开拓模型

股权融资不仅能给零售商带来资本支持,还能带来技术、关系、人才等多方面的助力,对零售商市场需求的影响是多方面的。本文关注的是供应链合作对企业股权融资的作用机理,不过多地强调股权融资带来的企业市场需求变化的多方面影响,因此只考虑零售商在面临良好市场机遇时,通过股权融资并付出努力水平进行市场开拓的情形。假设市场开拓后零售商的产品销售价格p*保持不变,则新的需求为:

D(e)=a-bp*+βe=q*+βe

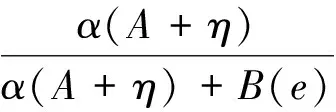

假设零售商的融资额为B(e),若投融资双方采用市净率法对企业进行估值,估值水平为a,则零售商的持股比例为:

PE的持股比例为:

零售商在股权融资过程中,必须要考虑估值水平、融资额与融资后供应链价值创造的相互匹配,一旦价值评估和价值创造发生严重偏离,零售商与PE的矛盾不可避免。因此,零售商应根据融资后供应链运营所需的资金及其创造的价值来产生更为合理和科学性的预期,以辅助其进行相应的融资决策。本文考虑如下两种策略:

(1)策略1:零售商在股权融资后供应链不进行合作,即供应商不参与博弈,批发价格w*保持不变,但提供满足零售商需求的产品。

(2)策略2:零售商在股权融资后供应链进行合作,供应商作为领导者制定批发价格并提供满足零售商需求的产品,零售商作为跟随者制定订货量(或最优努力水平)。

本文拟通过对比上述两种策略及基本模型中零售商的最优决策,研究供应链合作对不同成长性的零售商股权融资的价值和影响。

4.1策略1:供应链不合作下的零售商股权融资

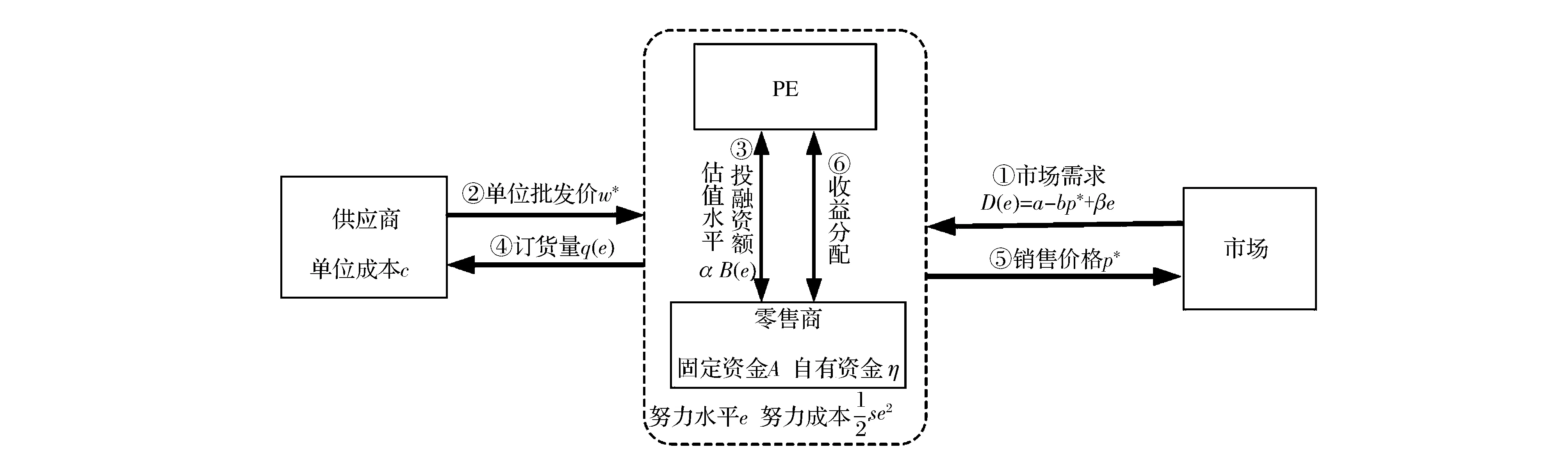

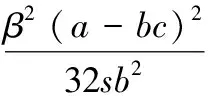

当供应商不参与零售商股权融资的博弈时,面临给定的批发价格w*和估值水平α,零售商通过制定努力水平最大化零售企业的总利润,进而确定其所需的融资额及出让股权比例。PE提供零售商所需资金,待其产品售出、资金回笼后按持股比例进行收益分配。供应链不合作下零售商股权融资的系统流程图如图2所示。

在零售商融资过程中,过多的融资额会导致部分资金闲置,并降低了零售商的持股比例,降低零售商的股权价值,故零售商的融资额应根据其努力成本和运营成本来确定,即:

图2 供应链不合作下零售商股权融资的系统流程图

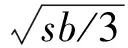

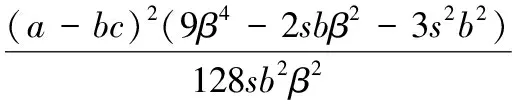

图3 供应链合作下零售商股权融资的系统流程图

则

零售商在股权融资后将融资额用于供应链运营和固定资产投资,运营后企业的总利润为:

此时企业的资产可表示为:

供应商的利润为:

πs(e)=(w*-c)q(e)

命题1:若零售商股权融资过程中供应商不参与博弈,则追求企业总利润最大化的零售商的最优努力水平为:

由命题1可知,市场成长性较好的零售商选择较高的努力水平、订货量和融资额以获得快速成长,进而带动供应商及整个供应链的飞速发展。但零售商的控制权由于融资额的上升而不断丧失,与成长性存在不可调和的矛盾。PE得益于企业的快速成长和持股比例的上升,获取了更高的利润。此外,零售商应尽可能降低努力成本参数,避免努力成本过高制约零售商的发展。

4.2策略2:供应链合作下的零售商股权融资

本节进一步考虑供应链合作下的零售商股权融资问题,即在零售商股权融资过程中,供应商获得零售商股权融资的完全信息,作为领导者制定批发价格最大化其利润,零售商作为跟随者制定订货量最大化企业的总利润,PE提供零售商所需融资资金,待产品售出资金回笼后按持股比例进行利润分配。供应链合作下的零售商股权融资流程如图3所示。

零售企业市场开拓并进行供应链运营后的总利润为:

根据融资额约束条件式(1),供应链合作下零售商的融资额用于产品订货和支付努力成本,可表述为:

供应商的利润为:

πs(e,w)=(w-c)(q*+βe)

其中c≤w≤p*。

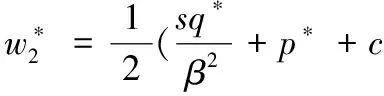

命题2:若零售商股权融资过程中供应商作为领导者参与博弈,则追求利润最大化的供应商最优批发价格为

追求企业总利润最大化的零售商最优努力水平为:

命题2的证明过程见附录8.1。

命题3的证明过程见附录8.2。

由命题3可知,零售商的股权融资和行为选择与供应商无关,而是由市场和零售商共同决定。在市场规模一定的情况下,努力成本参数s、价格需求敏感系数b和市场成长性β均能对订货量产生较大的影响:努力成本参数s制约零售商选择高的努力水平,故其订货量相应较低;较大的b和较小的β则会直接导致较低的需求。因此,当零售商具有足够好的市场成长性时,才能克服努力成本和价格过高带来的负面影响,以较高的订货量诱使供应商降低批发价格实现多方共赢。当零售商因市场成长性较低而导致订货量不足时,供应商预知此信息后会选择较高的批发价格,零售商应采取相应措施避免供应商参与博弈,否则供应商会侵蚀零售商的部分利润,甚至迫使成长性极低的零售商放弃股权融资以维持自己的正常发展。

5 数值仿真

上述模型给出了供应链不合作和合作情形下零售商和供应商的最优决策。本节拟通过数值仿真,分析:1)股权融资对企业发展的推动作用;2)供应链合作对不同市场成长性的零售商股权融资的影响和价值;3)零售商在股权融资过程中的最优策略选择;4)估值水平和运营资金比例将如何影响PE和零售商的股权和利润分配。

基本参数选取:a=2000,b=5,c=50,s=1,则p*=312.5,w*=225,q*=437.5,η=w*q*=98437.5,A=10η。

5.1市场成长性的影响

自有资金缺乏的零售商仅能获取较少的利润,难以实现快速发展,尽管它可选择债权融资使其在面临市场机遇时能抓住一部分成长机会,但债权融资并不能满足信用基础薄弱的零售商的发展需求,股权融资必然成为企业的最终选择。由表1可知,当市场成长性β为50的零售商选择股权融资时,其订货量、零售企业总利润和总资产都得到了数百倍的提升,这是债权融资难以企及的。此外,供应商和整个供应链的利润都得到极大的提高。股权融资在帮助零售商捕获成长机会的同时,也带动了供应链其他节点企业的快速成长。

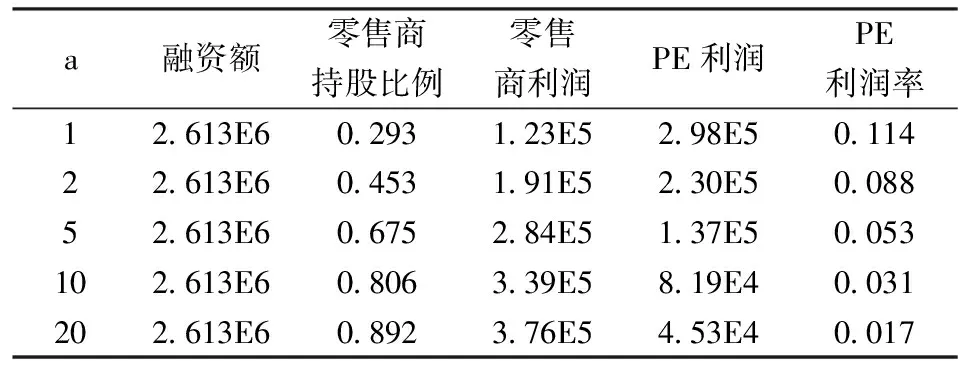

表1 股权融资前后参与各方主要指标随零售商市场成长性的变化情况。a = 2,q = 0.9,=1.291,=1.87,=2.236。

零售商的市场成长性对企业的发展具有重要影响。不论供应商是否参与博弈,市场成长性较高的零售商为完全发挥企业潜力,会选择更高的努力水平、融资额和订货量,以获得更高的利润而实现快速发展,但零售商的持股比例大幅度降低。当零售商的成长性由1.291增加到20时(策略1),其融资额增加了241倍,企业利润增加了35倍,但持股比例由98%下降到17.2%。因此,追求利润最大化的零售商的控制权和成长性存在天然矛盾,成长性越好的零售商越容易丧失控制权,必要时零售商可降低融资额(相应的降低努力水平、订货量和企业利润)来维持其对企业的绝对控制。

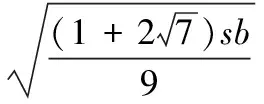

零售商的市场成长性不仅与控制权息息相关,还极大地影响了零售商的股权融资策略选择。当供应商不参与博弈时,零售商进行股权融资总能获得不低于其融资前的利润而实现快速成长。但在供应链合作下,处于主导地位的供应商总有动机去参与博弈,针对不同成长性的零售商制定不同的批发价格策略来获取更高的利润,零售商也相应地呈现出不同的行为选择:1)当零售商市场成长性较低时(β≤1.87),供应商会大幅度提高批发价格,甚至在零售商成长性极低时(β<1.291)将批发价格制定为产品销售价格而获取供应链的全部利润,导致零售企业的利润相对于股权融资前大幅度下降,此时零售商不得不放弃股权融资,否则供应商一旦参与博弈会严重阻碍其正常发展;2)当零售商市场成长性稍好(1.87<β<2.236)时,零售商选择股权融资可获得快速发展,但相对于供应链不合作而言,供应链合作下的供应商会小幅度提高批发价格,迫使零售商降低努力水平、订货量和融资额,零售企业、PE和供应链的利润均会大幅度下降,因此零售商应尽可能隐藏其股权融资信息,避免供应商参与博弈侵蚀其部分利润;3)当零售商市场成长性较好时(β≥2.236),供应商选择降低批发价格,激励零售商提高努力水平、订货量和融资额来获取更多的利润,需求量的增加和批发价格的降低使得零售企业总利润和供应链的利润均大幅度增加,同时PE得益于企业的快速发展及持股比例的上升而获取了更多的利润。因此成长性较好的零售商应与供应商共享其股权融资信息,引导供应商参与合作实现多方共赢,但融资额的上升加快了零售商控制权丧失的速度,零售商应选择合适的融资额,牺牲一部分成长性来维持对企业的控股。零售商股权融资带来的上述影响,可能是现实中融资企业选择隐藏或公开其融资信息的原因之一。

5.2估值水平和运营资金比例的影响

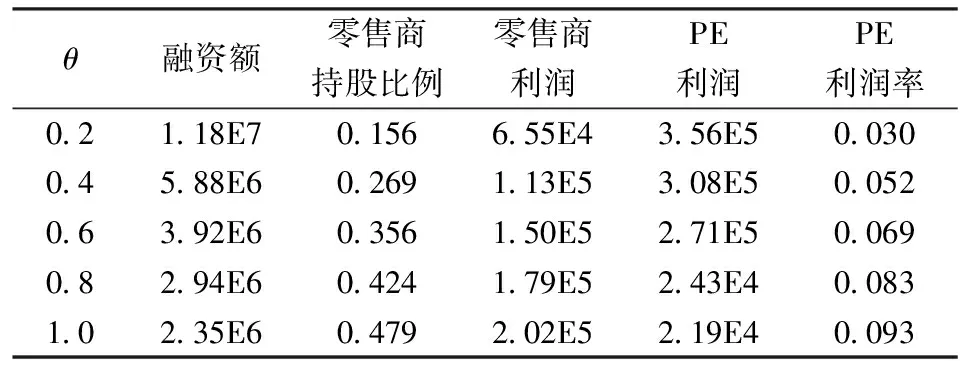

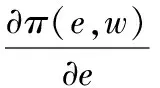

由命题1和命题2可知,估值水平和运营资金比例不影响零售商的最优努力水平、订货量以及零售企业和供应商的利润,而对零售商和PE之间的利润以及股权分配产生影响。估值水平增加会使零售商的持股比例和利润上升,从而导致PE利润相应下降(见表2和表3),故零售商应尽可能的要求较高的估值水平,以提高持股比例并获取更多的利润。提升运营资金比例也能提高零售商的持股比例和利润,因此零售商应尽可能将融资资金用于供应链运营,以降低融资额而减缓控制权丧失速度。与此同时,PE的利润率因投资额下降而升高,实现了零售商和PE双方共赢。

表2 估值水平对零售商和PE的影响(策略1),b=10,q=0.9。

表3 运营资金比例对零售商和PE的影响(策略1),b=10,a=2。

6 结语

股权融资已成为成长型企业捕获成长机会、获得跨越式发展的重要途径,本文针对风险中性的成长型零售企业的股权融资策略开展研究,并引入供应链合作的视角进行分析,具体发现如下:

(1)供应链合作对零售商的股权融资策略具有重要影响。供应链不合作时零售商总会选择股权融资获得快速成长;而在供应链合作时零售商呈现出不同的融资策略选择,零售商既可能选择股权融资实现快速发展,也可能放弃股权融资以维持其正常利润。(由命题2、命题3和仿真5.1得出)。

(2)供应链合作下零售商的市场成长性主导了其股权融资策略选择。市场成长性极低的零售商不应选择股权融资,否则供应商参与博弈会严重阻碍零售商企业的正常发展;市场成长性较好的零售商可选择引入股权融资实现快速成长,但若其市场成长性不足以使供应商降低批发价格时,零售商应尽可能隐藏其股权融资信息以避免供应商侵蚀其部分利润;当零售商的市场成长性能够克服其努力成本参数和价格需求敏感系数对订货量产生的负面影响时,零售商可选择股权融资并引入供应链合作实现多方共赢的格局,此时供应链合作会加速零售商控制权丧失的速度,零售商可通过降低努力水平、要求较高的估值水平、提高运营资金比例来加以减缓。(由命题3、仿真5.1和5.2得出)。

(3)供应链合作放大了零售商市场成长性对PE利润的作用。成长性较低的零售商在供应链合作下选择降低融资额,企业利润和PE持股比例的双重降低严重削弱了PE的利润;成长性较高的零售商在供应链合作下选择提高融资额,此时PE得益于企业的快速发展以及其持股比例的增加而获取更高的收益(由命题1、命题3和仿真5.1得出)。

虽然本文将股权融资与供应链相结合,发现了供应链合作对企业股权融资的价值和影响,构造了供应链股权融资广阔的前景,拓展了供应链金融的范畴。但新的发现还需进一步考虑股权融资带来的技术和资本等多因素对需求函数的影响、处于各种成长阶段的零售商不同的目标函数、股权融资后零售商采取的竞争行为、不同的供应链结构(如零售商处于领导地位)、PE的博弈和退出行为等多方面的因素,力争为实体经济和金融相互结合提供一定的参考价值。

附录

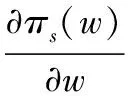

命题2的证明

若供应商在零售商的股权融资过程中参与博弈,作为领导者制定批发价格最大化其利润,零售商作为跟随者制定努力水平最大化企业的总利润。当零售商将融资额用于固定资产投资和供应链运营后,零售企业总利润为:

供应商的利润为:

πs(e,w)=(w-c)q(e)

令

则零售商的最优努力水平为:

此时供应商的利润为

则

令

则供应商的最优批发价格为:

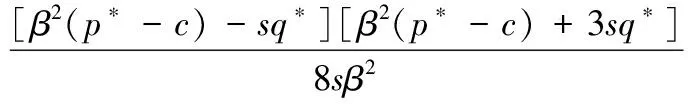

命题2得证。8.2命题3的证明

零售商不进行股权融资时(基准模型)企业的利润为:

供应链不合作下零售企业的利润为:

供应链合作下零售企业的利润为:

同理有

由式(3)可知,若股权融资后供应商不参与博弈,则股权融资能使企业获得快速发展,但供应商总有动机参与博弈以提高其利润(由式(6)可知)。因此,面临市场成长性不同的零售商,供应商制定不同的批发价格策略,导致零售商呈现出不同的行为选择:

(1)当

时,由式(4)可知,9β4-2sbβ2-3s2b2≤0,即Δπ20≤0。因此,在零售商股权融资后若供应商参与博弈,则零售企业的总利润低于融资前的企业利润。零售商在此情况下不会选择股权融资,或选择隐瞒股权融资信息以避免供应商参与合作。

Δπ20>0,Δπ21<0,Δe21<0,Δw21>0.

故零售商进行股权融资时不论供应商是否参与博弈,零售企业均能获得更好的发展。但供应商参与博弈后会制定较高的批发价格,迫使零售商降低努力水平和订货量,此时零售商不应公开其股权融资行为,否则其利润会被供应商所侵蚀。

Δπ21≥0,Δe21≥0,Δw21≤0.

供应商参与博弈后会制定较低的批发价格,激励零售商选择较高的努力水平和订货量,零售商和供应商均能获得更高的利润,故零售商应在股权融资后引导供应商参与合作,实现多方共赢。

[1] 清科研究中心.清科观察: VC/PE已参控A股半壁江山, 累计市值接近GDP, 泡沫了吗?[EB/OL].[2015-05-21]: http://research.pedaily.cn/201505/20150521383027.shtml.

[2] Myers S C. Determinants of corporate borrowing. Journal of Financial Economics, 1977, 5(2): 147-175.

[3] 阎竣, 吕新业. 中小企业主股权融资意愿与控制权偏好研究--基于中国私营中小企业的经验证据[J]. 商业经济与管理, 2010, (2): 89-96.

[4] 黄少安, 张岗. 中国上市公司股权融资偏好分析[J]. 经济研究, 2001, 11(1): 77-83.

[5] Capasso A, Faraci R, Picone P M. Equity-worthiness and equity-willingness: Key factors in private equity deals[J]. Business Horizons, 2014, 57(5): 637-645.

[6] Myers S C, Majluf N S. Corporate financing and investment decisions when firms have information that investors do not have[J]. Journal of Financial Economics, 1984, 13(2): 187-221.

[7] Viswanath P V. Strategic considerations, the pecking order hypothesis, and market reactions to equity financing[J]. Journal of Financial and Quantitative Analysis, 1993, 28(2): 213-234.

[8] Benson D, Ziedonis R H. Corporate venture capital as a window on new technologies: Implications for the performance of corporate investors when acquiring startups[J]. Organization Science, 2009, 20(2): 329-351.

[9] 龚建立, 徐炳炳, 王飞绒. 政府性创业投资引导基金的运行模式研究[J]. 经济纵横, 2007, (15): 28-30.

[10] Kirilenko A A. Valuation and control in venture finance[J]. The Journal of Finance, 2001, 56(2): 565-587.

[11] 安实,王健,何琳. 风险企业控制权分配的博弈过程分析[J]. 系统工程理论与实践, 2002, (12): 81-87.

[12] Hellmann T. The allocation of control rights in venture capital contracts[J]. Social Science Electronic Publishing, 1998, 29(1): 57-76.

[13] Bradford T, Smith R C. Private equity: Sources and uses[J]. Journal of Applied Corporate Finance, 1997, 10(1): 89-97.

[14] 周立新. 家族控制, 企业目标与家族企业股权融资--基于浙江和重庆两地家族企业的实证[J]. 软科学, 2008, 22(4): 126-130.

[15] 马健, 刘志新, 张力健. 异质信念、融资决策与投资收益[J]. 管理科学学报, 2013, 16(1): 59-73.

[16] 晏艳阳, 周志. 引入信息成本的信息结构与股权融资成本[J]. 中国管理科学, 2014, 22(9): 10-17.

[17] Albring S, Banyi M, Dhaliwal D S, et al. Does the firm information environment influence financing decisions? A test using disclosure regulation[J]. Management Science, 2015, 62(2): 456-478.

[18] 杨广青, 蒋录全, 王浣尘,等. Bertrand竞争下融资策略与产品差异化策略的博弈分析[J]. 中国管理科学, 2006, 14(4): 88-94.

[19] Buzacott J A, Zhang R Q. Inventory management with asset-based financing[J]. Management Science, 2004, 50(9): 1274-1292.

[20] De Bettignies J E, Duchêne A. Product market competition and the financing of new ventures[J]. Management Science, 2015, 61(8): 1849-1867.

[21] Chod J, Zhou J. Resource flexibility and capital structure[J]. Management Science, 2014, 60(3): 708-729.

[22] Mitani H. Capital structure and competitive position in product market. International Review of Economics & Finance, 2014, 29(1): 358-371.

Model Analysis of Equity Financing Strategy for the Retailer under Supply Chain Cooperation

WANGYu,YUHui

(School of Economics and Business Administration, Chongqing University, Chongqing 400030,China)

The PEDATA shows that 33 percent of Chinese enterprises which account for nearly 40 percent of the total market value have adopted equity financing before their IPOs in Chinese stock market. Equity financing has become an important way of capturing the growth opportunity for growth-type enterprises. However, the increasing conflicts between financiers and investors caused by improper financing decisions make the financing strategy very important. Present study considers a risk neutral retailer facing good market opportunity employs equity financing to exploit the market, after which its demand function becomesD=a-bp+βe, where b and e represent its growth and effort, respectively. The financing amount depends on the ordering cost and effort cost, and is used to meet the capital needs of supply chain operation and fixed assets investment. Based on these, an equity financing model is constructed under the supply chain to investigate the retailer’s financing strategy by comparing the optimal financing decisions between the case with supply chain cooperation (Stackelberg game between supplier and retailer) and without, the numerical simulation is also present to clearly reveal the financing strategy. Results indicate that the retailer should combine the value evaluation with the value creation and pay more intention to the effect of supply chain cooperation during the financing process. The retailer always prefers equity financing without supply chain cooperation but changes its financing strategy when supply chain cooperation exists. High growth retailer ought to employ equity financing and share the information with its supplier to participate in supply chain cooperation, while medium growth retailer had better adopt equity financing but hides its financing information to avoid supply chain cooperation. However, extremely low growth retailer should not finance itself with equity in case its normal development is constrained. Furthermore, there is a natural contradiction between rapid development (correspond to high growth) and retailer’s control, since higher growth retailer always chooses larger financing amount and loses its control more quickly. This problem can be solved by decreasing the financing amount, requiring a higher valuation or adopting the dual class structure to maintain its control. Finally, present study contributes to the exploration of the interaction between operation decision and financing decision, and provides insight into the model research of equity financing from the perspective of supply chain.

equity financing; retailers; supply chain cooperation; financing strategy

1003-207(2017)06-0101-10

10.16381/j.cnki.issn1003-207x.2017.06.011

2015-12-22;

:2016-03-15

国家自然科学基金资助项目(71571024)

于辉(1973-),男(汉族), 重庆人,重庆大学经济与工商管理学院教授, 博士生导师, 研究方向: 物流与供应链管理、突发事件应急管理、供应链金融,E-mail: yuhui@cqu.edu.cn.

F272.3

:A