茅台酒国际市场状况及发展对策研究

2017-06-27吴海洋史佳可万夏男

郭 旭,张 颖,王 鑫,吴海洋,史佳可,万夏男

(贵州商学院,贵州贵阳550014)

茅台酒国际市场状况及发展对策研究

郭 旭,张 颖,王 鑫,吴海洋,史佳可,万夏男

(贵州商学院,贵州贵阳550014)

通过对茅台酒国际市场状况的分析,可以看到茅台酒国际业务总体上呈现出良好的发展势头,出口额逐年增加,增长速度也较为可观,成为中国白酒国际化最为耀眼的明星,占据中国白酒出口的半壁江山。然而,茅台酒出口额在公司主营业务收入中所占比重较小,多数年份都在5%以下,国际业务很难成为公司的战略决策。在茅台酒国际市场开拓的过程中,还面临着国内外酒类管理制度的差异、中外酒类消费与酒文化的差异、国际烈酒市场竞争激烈、国际市场开拓能力不足等问题。茅台酒要真正实现“世界蒸馏酒第一品牌”的战略目标,需要做出多方面的努力才能实现。

茅台酒; 国际市场营销; 发展对策; 白酒

2017年3月31日,贵州茅台(600519,SH)成交均价达386.33元每股,总市值高达4853.45亿元。在英国品牌评估机构Brand Finance发布的“Top 50 Spirits Brands 2017”榜单中,贵州茅台以115.48亿美元的品牌总价值进入榜单,位列中国白酒首位。在清华大学和每日经济新闻联合发布的“2017中国上市公司品牌价值榜”上,茅台以660.22亿元位列总榜第15名,在酒类行业排第一。根据贵州茅台官方公布的年度预告,公司2016年度营业总收入预计达388.62亿元,增长18.99%;归属上市公司股东的净利润167.18亿元,比上年同期增长7.84%;总资产比上年猛增30.86%,高达1129.35亿元。无论是股价、总市值,国内外各类品牌价值排行榜单上的品牌价值,还是经营表现,贵州茅台无疑都是中国白酒行业中的佼佼者,都是中国酒业发展的一支重要推动力量。贵州茅台酒一直重视国际市场的开发与拓展,在国际市场享有较高的知名度和品牌美誉度。2011年,贵州省委、省政府提出了“一看三打造”的战略目标,提出用10年左右的时间,将茅台酒打造成“世界蒸馏酒第一品牌”。这一战略目标与贵州茅台立足国际竞争、重视国际市场开发的目标相结合,共同指引茅台酒参与国际市场竞争,拓展新的市场领域。将茅台酒纳入国际烈酒市场和中国白酒国际化背景下进行考量,分析茅台酒近年来在国际市场的发展状况和战略思路,对于茅台酒国际市场的进一步拓展乃至理解中国特色产品国际市场营销,均有一定的积极意义。

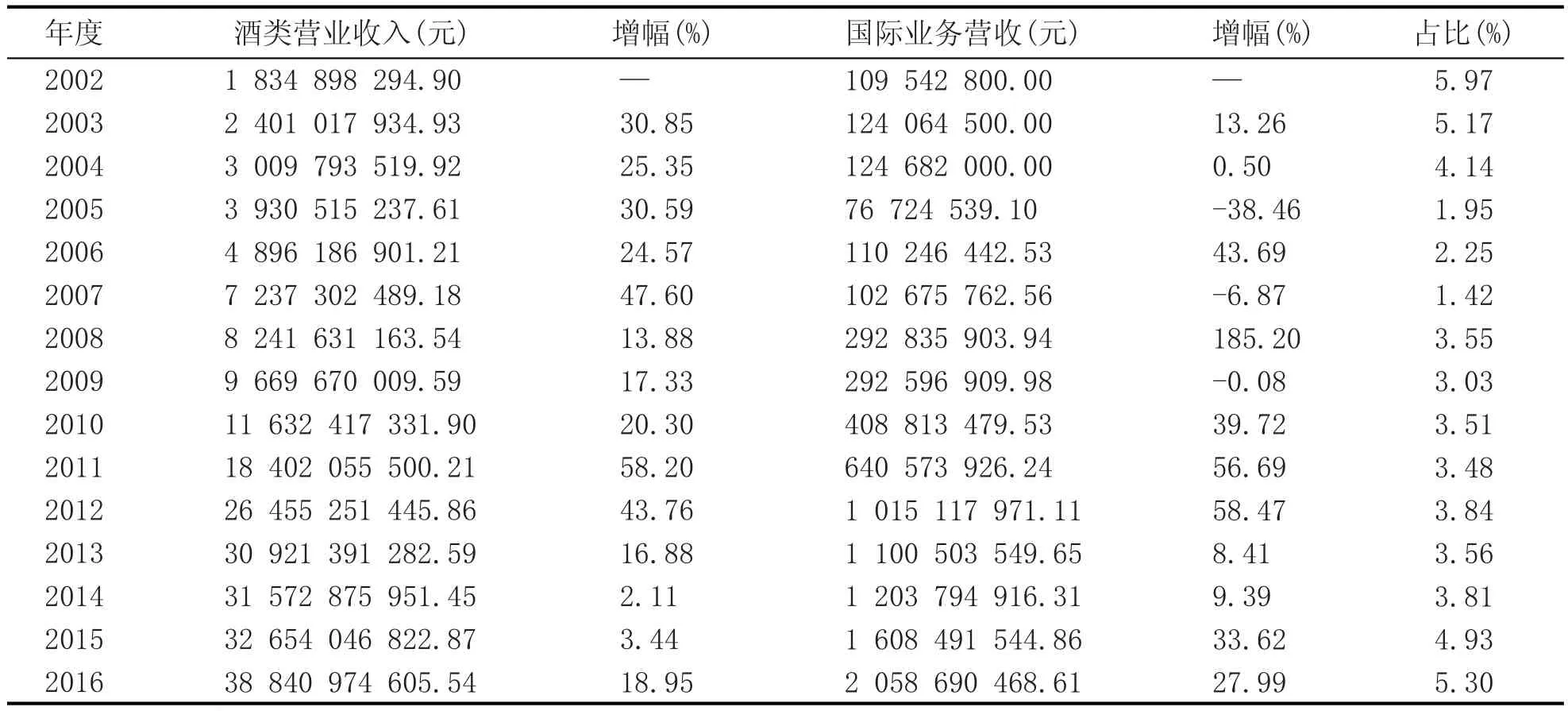

表1 贵州茅台酒类国际业务情况表

1 茅台酒国际市场发展现状

中国白酒国际化,一直是行业产业颇为关注的问题。近年来,贵州茅台、五粮液、古井贡等知名白酒企业都高举国际化的旗帜,采取推广宣传、广告策略、多组合营销等不同的市场营销手段,力求在国际烈酒市场占据有利地位。但中国白酒的国际业务收入和国际市场营销,整体上不容乐观。2012年是中国白酒行业发展的一个拐点,从此进入了一个较为长期的调整阶段,至今仍未结束。当年中国白酒行业实现产量1153万千升,收入4466亿元。根据当年海关出口数据,累积实现出口12,603,878 L,约占总产量的1.09%;出口额347,229,559美元,按照当时汇率计算,折合人民币约22亿元,占行业主营业务收入的4.93%[1]。2016年,中国白酒实现出口16,070,021 L,仅占总产量(1358.36万千升)的1.19%;出口总额468,776,746美元,按照2016年12 月31日汇率(1美元=6.6711人民币)计算,约合人民币31.27亿元,占行业总收入(6125.74亿元)的5.10%。无论是从出口的量还是从出口值来讲,都只占据白酒行业的极小部分,且几年间并无太大的变化,增长速度极其有限。

贵州茅台酒一直极为重视国际市场的开拓,但因数据获取的困难,我们主要依据2001年公司上市后的年报进行分析。表1列出了历年贵州茅台酒国际业务收入情况。因2002年度数据无前年度的参照数据,故增幅栏暂缺。

根据所掌握的数据情况,我们大致可以得出如下信息。第一,从贵州茅台的国际业务收入来看,从2002年的约1.1亿元上升到了2016年的20.59亿元,增长幅度较大,呈现出阶段性特征。茅台酒国际业务收入变化情况见图1。从2002年到2007年,茅台酒的国际业务收入都在1亿元左右徘徊,2005年仅有约7672万元。从2008年到2011年,是茅台酒国际业务快速扩张时期。这一时期,从约3亿元上升到超过6亿元,增长幅度较大。从2012年至今,是茅台酒国际业务的发展期。2012年,茅台酒国际业务营收超过10亿元,2015年更有超过16亿入账,2016年茅台酒海外营收更是超过20亿元,表明这一阶段茅台酒国际化战略真正初显成效。

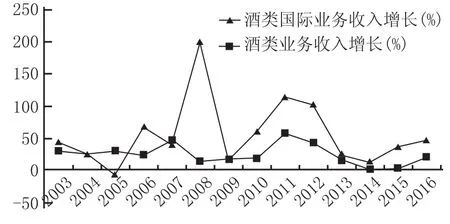

第二,从增长速度来看,2009年以前呈现出不规则的特征,2010年后茅台酒国际业务收入与酒类主营业务收入增长趋势大致相同而稍高(见图2)。从2003年到2009年这一阶段,茅台酒国际业务收入增幅极其不规则。既有高达185.20%(2008年)的增幅,也有高达38.46%(2005年)的负增长,更有约0.5%(2004年)和-0.08%(2009年)的徘徊。从2010年起,茅台酒国际营收都实现了不俗的增长。2010—2012年3个年度增长速度极快,茅台酒国际营收从不到3亿元迅速突破10亿元大关。2013年和2014年受白酒整体行业发展的影响和制约,茅台酒国际营收增长速度下降,但较之主营业务收入的增长速度,也可谓是不错的成绩。2015年,茅台酒国际营收大增,实现33.62%的增长。2016年增幅较之前一年度有所减缓,但仍然有27.99%的增长。

图1 茅台酒国际业务收入变化情况

图2 贵州茅台国际业务与酒类业务增长情况

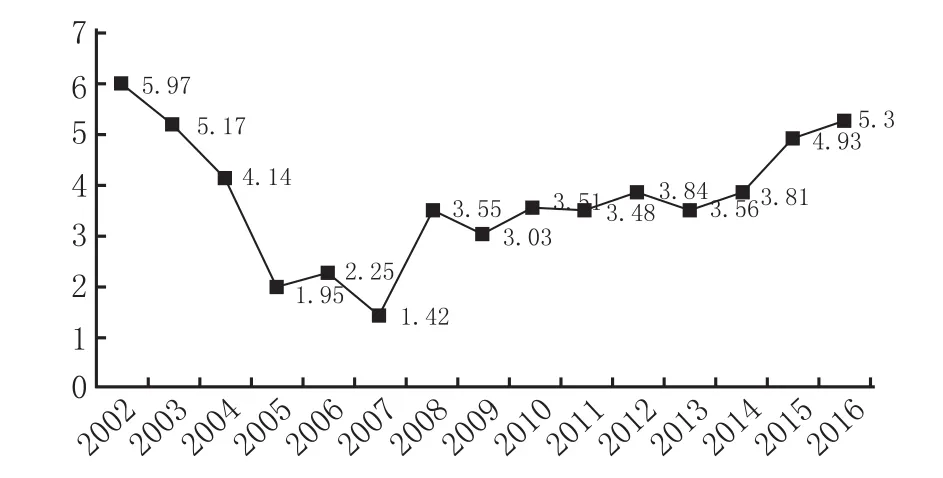

第三,从国际业务收入占贵州茅台主营业务收入情形来看,其所占比重较小(见图3),可知其并非公司的核心业务。国际营收占比最高的年份是2002年,占公司营收的5.97%,这主要是因为贵州茅台营业总收入较低(18.35亿元)。一直到2007年,贵州茅台国际业务收入占比总体上呈现下降趋势,从占比超过5%(2002年和2003年)下降到1.42%(2007年),但变化不规则。这主要是主营业务收入快速增长,而国际营收业务却没有明显增长所导致。从2008—2014年之间,茅台酒国际业务收入从约3亿元增加到12亿元,但占比都在3%~ 4%之间徘徊。这也是因为主营业务收入增长速度较快,抵消了国际业务增长。2015年茅台酒国际业务收入创下16.08亿元的高峰,占比(4.93%)也接近历史高位。2016年国际营收占酒类营收的5.30%,整体上呈现逐渐增高的趋势。

图3 茅台酒国际业务收入占酒类业务收入比重变化

从总体上看,茅台酒国际业务收入扩张迅速,十余年间从1亿元左右快速增长到20亿元。但与贵州茅台主营业务收入扩张相比,增长速度略显缓慢。茅台酒国际业务收入占公司营收比重较小。具体说来,只有极少数年份接近或超过5%,多数年份在3%~4%之间。

但若将视角转移到中国白酒出口的整体情形,则茅台酒国际业务不可小觑。2012年中国白酒出口值约22亿元,茅台酒国际业务收入约10亿元,占中国白酒出口业务的45.45%。2015年中国白酒出口值449,277,190美元,按照当年底汇率(1美元= 6.4914元人民币)计算合人民币2,916,437,951.17元。当年茅台酒国际业务收入1,608,491,544.86元,占55.15%。2016年茅台酒出口约占整个中国白酒行业出口总额的66%。其间容或有因统计口径不一而造成的误差,但我们大致仍可以断定茅台酒出口业务占据中国白酒出口业务的半壁江山。无论国际业务在公司营业收入中的比重如何微小,茅台酒在中国白酒出口业务中的地位却极其重要。

2 茅台酒国际市场开拓策略面临的难题

据2016年10月在广州召开的茅台海外经销商大会透露,2016年前三季度出口茅台酒和系列酒1418.70 t,增长48.75%,占公司白酒总销量的2.75%。其中普通茅台酒1411.17 t,同比增长49.66%;茅台年份酒1.15 t,系列酒6.38 t。出口额2.56亿美元,增长49.69%,约合人民币16.92亿元,占中国白酒行业出口总额的74.2%。在出口市场中,亚洲占47.97%,欧洲占25.36%,美洲占11.31%,免税市场占10.33%,大洋洲占3.67%,非洲市场占1.35%[2]。无论是从增长速度还是从出口额来讲,茅台酒都取得了不俗的成绩。然而,出口量仅占公司总销量的2.75%,这与茅台酒“打造世界蒸馏酒第一品牌”的战略定位还有一定的距离。国际烈酒品牌大多拥有多元的消费市场,并不局限于某一个国家和地区。茅台酒要真正成为国际性烈酒品牌,就需要进一步对国际市场进行研究和分析,特别是从其与中国市场的不同之处着眼。

2.1 西方发达国家普遍严格的监管规制

茅台酒进入国际市场,面临的是一个与中国有别的法律环境和技术环境。在美国,根据相关法律规定,酒类质量安全、理化成分等方面由美国食品药品管理局(Food and Drug Administration,FDA)及其下属机构负责。酒精浓度在7%vol以上的酒类消费税、标签检查、广告宣传及市场营销行为规制,由财政部下辖的烟酒税收贸易局(TTB)管辖。在酒类饮料标签规则、食品添加剂种类及使用限量、酒类包装接触材料等方面,都有详尽的规定,很多地方与国内并不一致[3]。在欧盟,其完善的食品监管体系是全球最严谨、最为高效的监管体系之一。在确保成员国酒业利益的同时,有着完善的法律体系和极高的技术标准体系,客观上构成了中国白酒进入欧盟市场的技术壁垒。欧盟在酒类食品基本法律法规、烈酒中使用的食品添加剂种类与限量、污染物及其限量、烈酒的定义及相关规定、酒类食品标签要求、包装材质与接触材料等方面,与国内通行法规和技术标准有着很大的不同[4]。对国际酒类规制体系的不了解和相关法规执行上产生的隔膜,往往导致不必要的贸易纠纷。2003—2012年,仅因标签不合格,就有4个批次的出口酒类产品被美国食品药品管理局扣留。其他如产品中含有不安全色素、没有提供生产加工资料等也是被扣留的主要原因,这充分说明了中国酒界对国外监管体系及法律法规不太了解,从而造成出口贸易不必要的损失[5]。又如在北欧国家挪威,政府对酒精饮料征收较高的消费税,并征收包装物环境税,对酒类售卖征收高达25%的增值税,对偷逃酒类税收者进行严厉处罚。在酒类批发、零售等领域均实行严格的许可证制度,全面禁止酒精浓度在2.5%vol以上的酒类饮料广告[6]。从总体上看,发达国家大多拥有较为完善的酒类法律体系,管理机构相对健全,管理制度完善,对酒类生产和市场推广、销售乃至消费的时间、地点等有着诸多限制[7]。法律法规、监管体制、市场营销行为规制、技术标准体系等方面的差异,对包括茅台在内的中国白酒乃至所有酒类饮料进入其市场造成了极大的壁垒。

2.2 中外酒类消费习惯和消费文化具有重大差异

根据世界卫生组织发布的《Global status report on alcohol and health 2014》报告,成年中国人年均饮用纯酒精6.7 L,呈现逐年上升趋势。在recorded alcohol中,白酒占了69%,啤酒占28%,葡萄酒占3%,表明白酒是中国人酒精摄入的重要来源。在澳大利亚,人均酒精摄入量高达12.2 L,以啤酒为最多,占44%;其次是葡萄酒,占37%;蒸馏酒仅占12%,只略多于其他酒类的7%。在瑞典,人均酒精摄入量有所下降,为9.2 L,其中47%来自于葡萄酒,37%来自于啤酒,蒸馏酒仅占15%,其他酒类占1%。在俄罗斯联邦,人均纯酒精摄入15.1 L,其中51%来自于蒸馏酒,其占比也远低于中国;38%来自于啤酒,11%来自于葡萄酒。在加拿大,居民年均酒精摄入10.2 L,51%来自于啤酒,22%来自于葡萄酒,27%来自于蒸馏酒。美国人均纯酒精摄入量为9.2 L,其中50%来自于啤酒,17%来自于葡萄酒,33%来自于蒸馏酒。在法国、希腊、格鲁吉亚、意大利、葡萄牙等葡萄酒产区,居民酒精摄入来源主要是葡萄酒。而在非洲及捷克等啤酒产区,居民酒精摄入以啤酒为主[8]。在中国,无论城乡,也无论男女,主要饮用酒类都是白酒。根据马冠生等人的调查,中国饮酒者中有50.3%经常饮用白酒,有27.5%的经常饮用啤酒和白酒。男性饮酒者中有58.2%的人平均每次饮用量在100~150 mL,女性饮酒者中有77.3%的人平均每次饮用白酒50~100 mL[9]。无论是酒类摄入量还是从经常饮用酒类来看,白酒在中国酒类消费中都占据绝对的地位。但在很多国家,蒸馏酒却难以取得如此的地位。只有俄罗斯联邦、日本等为数不多的国家与中国酒类消费模式接近,以蒸馏酒为主。

即以西方国家而论,因着不同的历史发展和文化精神,形成了与中国有着显著区别的酒文化[10]。这些不同的社会文化背景,乃至思维方式和宗教信仰,导致中西方在饮酒诉求、饮酒种类及饮用方式等方面的差异[11]。比如在宴会场合,中国一般都会准备高度白酒,高档者如茅台、五粮液、国窖1573、习酒窖藏1988之类,中低端者也大多会选择知名厂家的系列品牌和区域特色品牌白酒。葡萄酒、啤酒等种类,顶多只是作为陪衬,很难作为主要酒品。而在西方较为正式的场合,各色果酒、香槟、各种浓度的加强型葡萄酒,才是宴会的主角。即便是以烈酒为酒基的鸡尾酒,也多加入各色葡萄酒及其他果酒之类[12]。酒类消费习惯和酒文化上的差异,为茅台酒国际市场的拓展带来了一定的局限。

2.3 国际烈酒市场竞争激烈

在国际烈酒市场,中国白酒一方面要与国际烈酒品牌展开竞争,另一方面还要与国际烈酒品牌一样,面临着各种替代品的竞争。国际烈酒市场上的威士忌、白兰地、伏特加、朗姆酒、金酒等等,经过多年的发展,已经有很多品牌深得各地区各层次消费者的喜爱。如轩尼诗(白兰地品牌)、尊尼获加(苏格兰威士忌品牌)、杰克·丹尼(美国威士忌品牌)、百加得(朗姆酒品牌)、斯米诺夫(Smirnoff)和Absolut(伏特加品牌)等等,都是国际烈酒市场上的佼佼者。国际市场上也形成了一些拥有极强市场竞争力的国际烈酒集团,如帝亚吉欧(Diageo)公司、百加得公司、保乐力加集团等等,都拥有巨大的份额和优势。以帝亚吉欧公司为例,全球20大烈酒品牌其独占8个,在国际烈酒市场拥有绝对的优势。据帝亚吉欧公司2017年1月发布的2016下半年度报告,公司半年内实现销售96.15亿英镑,总利润39.56亿英镑。其旗下的苏格兰威士忌占据公司销售额的27%,伏特加占12%,美国威士忌占9%,朗姆酒占7%,印度威士忌占5%,利口酒占6%,金酒占3%,龙舌兰酒占2%,可以说其囊括了几乎所有的烈酒种类,形成了完善的产品品类体系和覆盖全球各个地区的品牌体系。其知名威士忌品牌Johnnie Walker在全球范围内的销售实现了6%的增长,在欧洲地区高达12%,拉丁美洲和加勒比海地区高达8%,在美国也实现了8%的增长,在中国更实现了19%的高增长。其伏特加品牌Smirnoff、威士忌品牌Captain Morgan等都实现了不俗的增长。在中国市场,帝亚吉欧公司产品在大部分城市的商超、夜场都有销售。甚至直接收购中国白酒企业,涉足中国白酒市场。严格的说来,白酒国际化包括中国白酒国际市场开拓和中国白酒市场面向国际开放两个方面。帝亚吉欧公司对水井坊的收购,就是后一种国际化方式。帝亚吉欧试图通过收购水井坊,从而在巨大的中国白酒市场分一杯羹。另一方面,水井坊也能借助帝亚吉欧的渠道进入国际市场,为中国白酒国际化探索一条新路。当然,收购后的水井坊并没有达成双方的预期,但却在很大程度上促使中国白酒市场竞争格局发生转变。全球烈酒市场竞争的激烈和竞争格局的变化,是中国白酒走出国门之后面临的严峻问题。

2.4 贵州茅台国际市场覆盖有限

根据贵州茅台官网发布的国际经销商网络图(数据截止2016年),我们大致可以看出其国际市场主要分布。在东南亚地区,印度尼西亚有经销商1家,新加坡(3家)、马来西亚(3家)、菲律宾(2家)、越南(2家)、老挝(1家)、泰国(3家)、缅甸(2家)也有分布。在日本仅有1家,韩国有2家经销商。在中国澳门有2家经销商,在香港则有多达16家经销商。在美洲,茅台酒的销售经销商分布在加拿大、美国、墨西哥、巴拿马、巴西、智利六国,共有7家经销商,美国和加拿大有2家经销商,智利有2家,其他各国皆只有1家经销商。在非洲,仅仅在南非和纳米比亚各有1家经销商。在欧洲,主要国家英国、荷兰、比利时、德国、爱尔兰、法国、西班牙、葡萄牙、意大利、俄罗斯10个国家有经销商分布,仅英国、德国、俄罗斯拥有2家经销商,其他国家均只有1家。在澳大利亚和新西兰各有1家经销商,在中亚,仅有哈萨克斯坦有1家经销商,在中东的阿联酋和南亚的印度各有2家经销商。贵州茅台国际经销商分布见图4。从图4与上述内容可知,和贵州茅台完善的经销商体系(如贵州就有416家,各重要省区市场茅台的经销商普遍在100家左右,分布最少的省区如青海、西藏等也有10家以上)相比,国际市场区域还存在大量空白,总体上呈现如下几个特点。首先,是仅有33个国家有经销商,大部分国家存在空白,这是贵州茅台需要努力拓展的新领域。其次,现有经销商分布的国家,多数也只有1~2家经销商,其市场能力是否能够覆盖其所在国市场,是一个值得重视的问题。也就是说在已有经销商分布的国家,存在着进一步拓展的空间。第三,东南亚是茅台酒经销商分布较多的区域。这可能与这一地区拥有大量华侨华人有关,对这一市场区域的开拓,也需要做出更大的努力。第四,中国香港拥有16家经销商,是一个较为特殊的市场领域。长期以来,香港都是中国对外开放的重要窗口,也是国际自由都市和自由贸易城市。其人口流动及区域经济中心、金融中心的位置,决定了其在国际经贸往来中的作用。对香港市场进行研究,推广其有利的运作模式,似乎也是值得贵州茅台去做的。

图4 贵州茅台国际经销商分布图

3 茅台酒国际市场开拓的对策建议

3.1 进一步加强对国际酒业规制的研究

在各主要发达资本主义国家,对酒类的规制较为严厉。仅在流通领域,其规制就包括了对销售对象的规定(如不向未成年人售酒、不许未成年人饮酒及针对特殊人群相关规定)、对销售网点的规制(如在学校、医院、交通设施、公共建筑等禁止售酒和饮酒的规定)、对价格的规制(对价格的严厉控制,对酒类税收的严格收取,对违反者的重处等)、对营销手段的规制(对广告内容、广告载体、广告形式、广告发布的时间、地点等方面的限制,对促销手段的限制如禁止折扣、返现等)[13]。在酒类相关法律法规和技术标准体系、食品安全监测体系、标签标示规定等方面,各个国家和地区与中国有着较大的区别。这就要求包括茅台在内的白酒企业拓展国际市场时,要加强对国际酒业政府规制的研究和了解,以避免因法律差异、文化隔阂和规制不同而导致的损失。

3.2 文化引领,弥合中外酒类消费文化的差异

文化软实力的实质“是一个国家、民族或地区文化的影响力、凝聚力和感召力。它本质上是与一个国家、民族和地区的强盛和自信相伴随的。”要提高国家文化软实力,就要更多地去挖掘中华文化中富有国际竞争力的部分,让中华文化彰显出其本身所具有的魅力和价值[14]。白酒的本质是一种文化的载体,是以文化为导向的。走国际化必然会有一种文化的碰撞,用一种文化去征服或影响另一种文化需要很长的时间,这需要和国家战略相结合[15]。同理,要实现中国白酒的国际化,就需要挖掘中国白酒富有竞争力的可与国外酒文化接轨的部分,参与国际竞争。中国酒文化本身就是一个不断演变,也不断受到外来酒文化影响的过程。近代以来,中国传统酒种就受到了诸如外来的啤酒、葡萄酒及洋酒的冲击与影响。中国酒文化的交流变化证明,酒文化是可以交互影响与融合的。而国外酒文化也不是一成不变的,也受到各种因素的影响与制约。这要求我们必须深入研究中国酒文化,研究中国白酒文化,总结出中国白酒文化在世界酒文化中的地位与作用,探索其在人类社会中的意义与价值。然后采取一些切实可行的措施,寻找与国外酒文化的契合点,加大传播力度,沟通中外酒文化,让外国人认识、了解进而接受中国白酒文化。

3.3 借鉴洋酒品牌的成功经验

无论是在国际国内市场大行其道的法国干邑马爹利(Martell)、人头马(Rémy Martin)、轩尼诗(Hennessy)、库瓦西耶(Courvoisier)、罗曼尼·康帝(Romanée-Conti),还是酩悦香槟(Moet&Chandon)、库克香槟(Krug)、凯歌香槟(Veuve Clicquot Ponsardin),还是百加得(Bacrdi)朗姆酒,还是尊尼获加(Johnnie Walker)、百龄坛(Ballantine)、杰克·丹尼(Jack Daniel's)、格兰菲迪(Glenfiddich)、芝华士(Chivas)等威士忌品牌,还是保乐力加的Ricard茴香酒,以及绝对伏特加(Absolut)、皇冠伏特加(Smirnoff),都是值得中国白酒行业尊敬与学习的。特别是蜚声世界酒林的两个伏特加品牌(Absolut和Smirnoff),最值得我们借鉴与学习。俄罗斯作为伏特加的故乡,而皇冠伏特加的原产地也在俄罗斯,但俄罗斯却没有一个伏特加品牌能够在世界酒林中立足。Absolut产自瑞典,Smirnoff也是地道的美国货,这也说明中国白酒业可以借鉴这些品牌国际化运作的成功经验。

3.4 提高国际市场到战略高度,加大市场拓展

国际市场开拓不是一句空洞的口号,它需要企业切实将国际化上升到企业发展战略的高度。在牢牢占据国内市场的同时,制定出切实可行的战略与规划,在国际市场上与其他烈酒品牌展开竞争。而整个行业也需要有清醒的认识,不但要在国内市场上与洋酒品牌展开竞争,还要主动加入国际市场的角逐,夺取市场,培育新的营收及利润增长点,为中国白酒的发展开辟一片新的天地。近年来,茅台酒进出口公司采取营销组合策略,加大国际市场营销力度,加大对美国、日本等重点市场的支持培育力度,严厉打击出口产品再进口。同时采取多种措施、开展多种活动、采用多种传播渠道,力图融入当地主流社区,进入主流消费群体。但还是存在着经销商队伍素质不一、市场开拓意愿不强等情形。茅台集团提出,2017年要成为东亚和东南亚的主流烈酒品牌,在西欧、北美、俄罗斯及大洋洲成为具有一定销售规模的主流烈酒品牌,在其他地区成为华人社区具有一定影响力的烈酒品牌。在2016年海外经销商大会上,董事长袁仁国提出要注重形势研判、注重创新驱动、注重文化引领、注重市场开拓四个“注重”,总经理李保芳提出要坚持文化开路、巩固和扩大优势市场、重点填补空白市场、积极争取各方支持、加强营销队伍建设、提高服务质量水平。这些信息表明,茅台酒公司对国际市场的重视程度在逐渐加强,但在整个公司战略上,还缺乏相对具体、明晰的战略目标。

4 结语

通过对茅台酒出口系列数据的分析,大致能够了解茅台酒国际市场的基本情况。茅台酒国际业务总体上呈现出良好的发展势头,无论是出口额还是增长速度,都是中国白酒国际市场上最为耀眼的明星。然而,茅台酒出口额在公司主营业务收入中所占比重极小(多数年份都在5%以下),很难从实质上影响到公司的战略决策。在茅台酒国际市场开拓的过程中,还面临着国内外酒类管理与规制的差异、中外酒类消费与酒文化的差异、国际烈酒市场竞争激烈、国际市场开拓能力有待提升等问题。

近年来,茅台酒公司根据省委省政府提出的“打造世界蒸馏酒第一品牌”的战略目标,加大国际市场开拓力度,取得了良好的效果。相信在茅台酒公司的努力下,借助中国国际影响力的扩大和中国国力的提升,茅台酒国际市场也将会迎来更大的发展。

[1] 黄筱鹂,黄永光.从黄河到布鲁塞尔——近现代中国白酒发展及国际化历程[J].酿酒科技,2015(8):142-146.

[2]“讲好茅台故事,扩大品牌优势,坚定不移拓展海外市场”——国酒茅台2016年海外经销商大会圆满结束[EB/OL].[2017-04-04](2016-11-03). http://www.moutaichina.com/xinwen/2016/1148.html.

[3] 程铁辕,刘彬,李明春,等.中国酒类出口应对美国技术贸易措施研究[J].中国酿造,2012,31(3):182-185.

[4] 程铁辕,刘彬,李明春,等.欧盟烈性酒法律法规对我国白酒产业的启示[J].食品科学,2012,33(9):271-276.

[5] 程铁辕,刘彬,李明春,等.欧盟、美国和日本酒类标签技术贸易措施对我国酒类产品出口的启示[J].现代食品科技,2013,29(1):207-210.

[6] 刘晓凤.挪威酒精饮料税收制度改革及其启示[J].当代经济管理,2011,33(8):85-88.

[7] 阎壶荣.发达国家酒类管理制度的比较与借鉴[J].中国市场,2012(6):111-113.

[8] World Health Organization.Global status report on alcohol and health 2014[R].Geneva:WHO,2014.

[9] 马冠生,朱丹红,胡小琪,等.中国居民饮酒行为现况[J].营养学报,2005,27(5):362-365.

[10] 乐扬,李雪婷,张宇池.基于文化渊源分析中西方饮酒文化[J].酿酒科技,2010(6):99-100.

[11] 梁勇,邓显洁.基于社会学视域的中西方饮酒礼仪的比较研究[J].酿酒科技,2014(8):122-126.

[12] 杜莉.中西酒文化比较[J].扬州大学烹饪学报,2004,21(1):1-4.

[13] 周清杰,孙珊.酒类销售规制研究进展述评[J].北京工商大学学报:社会科学版,2015,30(1):118-126.

[14] 刘莲香.关于提升我国文化软实力的思考[J].学术论坛,2008(12):175-178.

[15] 衣大鹏.白酒国际化那点事儿[N].华夏酒报,2012-05-01.

Situation of Maotai in International Market and Its Development Strategies

GUO Xu,ZHANG Yin,WANG Xin,WU Haiyang,SHI Jiake and WAN Xianan

(Guizhou University of Commerce,Guiyang,Guizhou 550014,China)

Through the analysis of the situation of Maotai in international market,we can see that Maotai presents a good impetus and vast potential for future development and that it has become the most dazzling star in the internationalization of Chinese Baijiu(its export volume taking up half of total Chinese Baijiu).On the other hand,the export volume of Maotai accounts for only a small part of its total sales revenue(less than 5%).Accordingly,international business is unlikely to become the strategic decision of Maotai Distillery.Moreover,Maotai faces great differences in management system,consumption habit and culture between domestic market and international market.And it also faces the difficulties such as brutal international competition and inexperienced international marketing,etc.In order to achieve the strategic goal of World No.1 Spirit Brand,Maotai still has a long way to go.(Trans.by YUE Yang)

Maotai;international marketing;development strategies;Baijiu

TS262.3;F713.5

D

1001-9286(2017)06-0126-07

10.13746/j.njkj.2017101

贵州省教育厅本科教学工程教学内容与课程体系改革项目(20161111119),贵州商学院校级重点项目(2016XJZD05)。

2017-04-23

郭旭,博士,副教授,主要从事酒业发展和酒文化研究。

优先数字出版时间:2017-05-18;地址:http://kns.cnki.net/kcms/detail/52.1051.TS.20170518.1004.002.html。