银行解“毒”

2017-06-24邱冠华王剑张宇

邱冠华+王剑+张宇

资产荒背景下银行逐利“有毒资产”

自2010年宏观调控,尤其是2011年调控效果逐步显现以来,我国经济进入一轮下行周期,结构调整成为重点工作任务。与宏观调控相配合的,是银行业监管在2011年起逐步从严,资本管理、资金投向等方面的监管逐步完善。在此背景下,银行业经营进入相对困难的时期,不良资产暴露,信贷需求疲软,盈利增速开始逐步下行。

这一情况反映在股价上,就是银行股估值水平持续下行,直至2014年达到一个相对平稳的底部,行业PB在0.9倍上下波动。其间,经过2015年股市的大起大落,2016年开始行业PB仍旧徘徊在0.9倍左右。

在这几年中,银行业面临业务受到高度管制、信贷需求不足的局面,于是多方尝试,想方设法寻找资产,以保持盈利水平。如今回头来看,这些资产来源并不完全是合乎监管意图的,有些是基于监管套利,暗中抬升风险偏好(以博取更高收益),有一定风险隐患。监管层屡次治理,但银行业的业务手段也常换常新。2011年以来的6年间,屡次上演这种“猫和老鼠”的博弈。我们将这些带有风险隐患的资产暂称为“毒资产”。

“毒资产”简史

从2011年开始,监管层严控银行向房地产开发商、地方融资平台提供信贷。2012年前后,以同业投资、理财业务的形式绕道给这些借款人放款的方式逐步盛行,后来被通称为非标准化债权(以下简称“非标”)。2013年6月,央行导演了“钱荒”整顿了这种行为,而后对同业业务、影子银行、理财非标实施更为严格的监管。

从2014年开始,银行资金(以理财为主)开始提供股市配资、股权质押等融资服务,2015年“股灾”后有所收敛。

受稳中偏宽的货币政策影响,2015年债券延续牛市,银行通过同业负债(主要是发行同业CD等)或发行表外理财募集表内外资金,并通过杠杆、错配的方式投资债券,赚取利差。这种做法的前提是,央行会持续为市场提供低成本、短期的流动性(比如隔夜或7天),用来加杠杆,并且错配。2016年下半年,随着央行债市去杠杆行动的推进,债券价格下跌,上述债券市场杠杆投资的方式正在陆续退出。

我们对这些“毒资产”的特征进行归纳。首先,它们均不属于传统的、合意的信贷资产,且风险不明。要么是不符合当局意图的信贷投向(通行手段是将信贷包装成非信贷资产,主要以非标为主),要么根本就不是信贷资产。其次,它们形式上为金融创新,但大多基于监管套利、监管漏洞而产生,很可能不被监管层所容许或认可。而监管没有及时跟进,为毒资产的滋生制造了空隙,也就是所谓的“牛栏关猫”。最后,它们的风险水平较高但却不太明朗,均有重大的风险瑕疵,虽然最后不一定暴发风险,但却影响了银行股估值。因为,在资产荒(准确而言是‘好资产荒)背景下,若想谋求收益可观的资产,无非是增加信用风险、增加杠杆、增加期限错配(也就是增加流动性风险)等,不可能无缘无故产生风险低、收益高的资产。因此,一般来说,这些资产的风险水平高过传统信贷资产,而且风险水平不明确。

当然,这些毒资产也并不全是“资金空转”,大部分还是投向了实体经济的,只是投向不符合当局意图,或者中间环节嵌套过多导致风险不明确。从本质上而言,银行毒资产之瘾,根本原因还是在于经济下行期有效信贷需求不足,而银行逐利性又逼迫它们绞尽脑汁寻找新资产。因此,“资产荒”和“逐利性”是其两大根源,而监管漏洞或空隙是外因。

进入解毒期

从2016年底开始,两方面因素双管齐下,直击两大根源,有望使这一情况得到扭转。银行业正式进入解毒期,估值有望回升。

(1)经济有启稳迹象,银行信贷需求回暖,缓解资产荒。同时,经济启稳还使银行不良率趋于稳定,银行信贷投放意愿也会增强。而且,经过多年出清,很多企业部门的杠杆率(资产负债率)已大幅下降,有适度重新加杠杆的空间。换言之,合意资产回暖,一定程度上缓解了银行的资产荒,减轻了银行追逐毒资产的意愿。

(2)金融监管不断升级,遏制了银行参与毒资产的空间。一方面,货币政策回归中性,使加杠杆、错配的难度加大。另一方面,监管从严,各种监管漏洞有望彌补,银行通过监管套利参与毒资产的空间在缩小。

信贷投放回暖减轻持有“毒资产”意愿

2017年前两个月,银行信贷投放金额达到3.2万亿元,调查也显示,银行面临的信贷需求较为旺盛。银行信贷投放回暖,主要是由于经济启稳,同时还有银行不良负担减轻、企业资产负债率已较低等因素。我们认为该因素仍能持续两个季度以上,对银行基本面存在有利影响。

经济启稳拉动信贷需求

从2015年开始,尤其是2016年下半年,宏观经济开始出现一些启稳的迹象,带动了信贷需求回暖。比如,作为领先指标的PMI指数开始启稳回升,显示出经济景气程度有所回暖。

对于经济启稳的驱动因素,一方面是因供给侧改革和过剩产能出清取得一定的成效,供给合理收缩,部分商品价格回升,使存续企业的经营情况有所好转;另一方面,基建、房地产等领域的投资,对经济有显著拉动。这也表现为,PPI等价格指数开始回升,而且其中生产资料比生活资料的价格反弹更为明显,反映出此次经济启稳的结构性特征,即以中上游重工业为主,主因为投资拉动。2017年1~2月,外贸形势也开始好转。1月,进出口贸易额同比出现回升,结束了此前长达两年的负增长。其背后的原因是,因美国等主要发达经济体的经济持续复苏,因此预计有一定的可持续性。在投资、外需共同作用下,经济启稳的势头有望延续一段时间,这一点也同样表现在银行信贷投放上。从每月发放的企业信贷来看,2016年中期企业中长期贷款投放疲弱,但第四季度开始有所复苏,显然是受到经济带动。不过,令人遗憾的是,企业短期贷款(更能代表基层经济活跃程度)还没有明显复苏,表明经济并未恢复到活力十足的水平。

我们预计未来一段时间内经济继续启稳,至少可持续两个季度以上,信贷投放仍有较大可能继续复苏。我们预计全行业全年信贷投放总量在13万亿元左右,其中除按揭贷款仍然占据较高比例外,被基建带动的企业中长期贷款将会同比增多,同时,随着基建项目开始对中下游产生拉动效果,各行各业景气程度会有所回升,有望带动多领域信贷,比如企业短期等信贷也将有所回暖。

不良改善提升放贷意愿

经济启稳还使银行的不良资产形势有所缓解,也对提升信贷的放款意愿有正面意義。据银监会最新披露的数据,截至2016年末,商业银行业不良率为1.74%,关注率为3.87%,分别环比下降0.02个和0.23个百分点。不良贷款余额为1.5万亿元,环比仅增加183亿元。至此,持续5年多的不良资产周期可能暂告一段落。

虽然市场对不良率的真实性一直存有争议,监管部门也承认有部分银行通过假出表等方式粉饰不良率指标,但是从趋势上看,不良新生成形势确有好转,而存量不良(包括仍被隐藏的)则可继续处置,整个银行业的资产质量负担是有望缓慢好转的。

从企业的角度,财务状况的改善有助于其获取贷款。过去几年中,不良资产主要有两大来源,一是东部中小企业(下游产业为主),二是内地的中上游产业。这些企业信贷沦为产生不良的原因包括过剩、落后产能的淘汰以及企业自身的过度杠杆。我们要指出的是,经过近几年出清,这些原因均有大幅改观。(1)经过多年出清,企业过高的杠杆已明显下降。尤其是民营企业领域,近几年是主要的风险暴发区,其资产负债率逐年下降,2015年底已处于较低水平。(2)过剩、落后产能已有较为充分的出清,供给侧改革持续推进,供给收缩导致企业经营情况改善。这些因素使得存活下来的企业的财务状况大幅好转,若迎来新一轮经济启稳,则具备重新适度加杠杆的条件。换言之,它们比此前更为符合银行的信贷条件。

因此,银行自身不良资产负担的减轻,再加上企业杠杆水平回落、财务状况好转,若后续经济启稳能够持续,则为银行信贷投放提供了空间。这一基本面因素带来的利好,不仅是对银行业绩的支撑,更是缓解了前期资产荒,从而降低了银行追逐毒资产的冲动。

货币监管趋严压缩毒资产空间

2016年以来,政策当局对金融监管政策进行了调整。一方面,货币政策一改2014年底以来的偏宽松态势,回归稳健中性,流动性边际趋紧。另一方面,金融监管从严,重点整顿影子银行、监管套利等,也就是对前述的银行业毒资产直接展开针对性的整治。

货币中性遏制错配投资

货币政策回归稳健中性之后,铲除了滋生杠杆、错配投资的温床。以2016年8月央行重启14天逆回购为标志,货币政策回归稳健的大幕徐徐拉开。自2015年以来,央行已经通过7天逆回购持续向市场投放廉价流动性。同年9月12日,央行又重启了28日逆回购。原有的7天逆回购的占比开始下降。机构的融资成本上升、融资期限拉长,杠杆、错配投资的难度加大,债券市场去杠杆开始渐渐推进。(图1)

10月28日,中央政治局召开会议,判断前三季度宏观经济已经出现了一些积极的迹象,首次指出货币政策要“在保持流动性合理充裕的同时,注重抑制资产泡沫和防范经济金融风险”。随后,央行的去杠杆行动升级,11~12月,央行通过公开市场操作净回笼流动性,改用更长期的MLF投放流动性。去杠杆行动还引发银行赎回基金、券商债券代持事发等情况,债券市场出现了明显波动,市场利率水平较2016年显著上行。(图2)

2017年春节前后,央行先后上调了逆回购、MLF、SLF的利率水平。虽然这些利率并非通常意义上的基准利率,而是随市场利率上行而上调政策利率(否则存在套利空间),但仍然向市场传递了货币政策边际从紧的信号,确认了前期的调控意图。

我们预计,2017年利率中枢高于2016年已无悬念,虽然利率水平有可能从最高的位置略有回落。这种利率水平,以及央行流动性投放方式由原来的短期工具(7天逆回购等)改为中期工具(MLF等),机构很难再基于它去做杠杆、错配的投资。

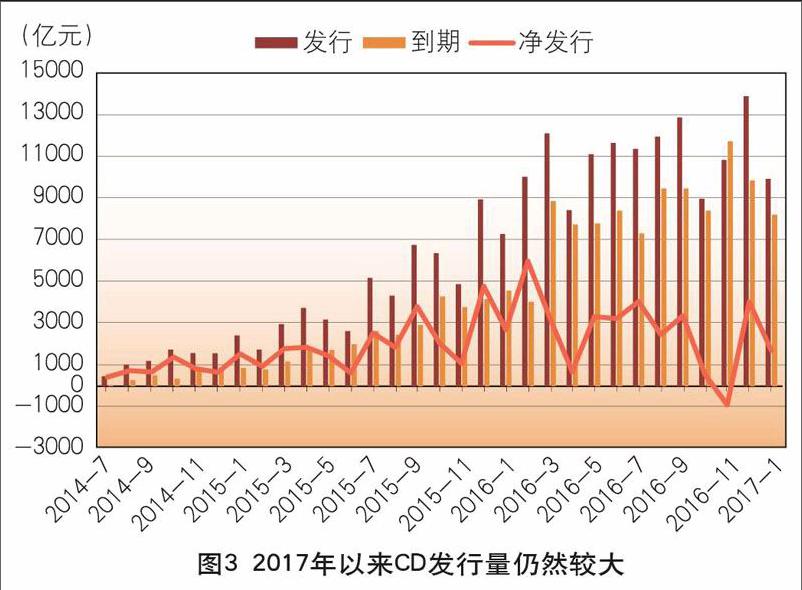

当然,现存的杠杆、错配投资仍然未完全出清。近期CD发行量仍然较大,价格也较高,我们预计是因很多银行的所投的资产未到期,因此不断通过滚动发行CD续上负债(图3)。央行延续了缓慢、平稳去杠杆的节奏,未简单粗暴地收缩流动性来使杠杆破裂,而是维持紧平衡,使机构能以不低的成本续上负债,逐步压缩,以时间换空间,逐步实现去杠杆。

我们认为,CD发行情况可以作为一个重要的观测指标。2017年上半年是前期CD的到期高峰期,预计很多银行仍然需要续发CD来延续负债,并等着资产到期后逐渐退出。若情况无重大变化,我们预计CD发行量和价格将会在年中左右高位回落,届时才能认为去杠杆已告一段落。虽然存量的毒资产出清仍需时日,但随着货币政策转向,银行通过杠杆、错配参与毒资产的空间已大幅收缩。

监管从严消除套利空间

监管当局将从完善监管体系上着手,消除监管套利的空间,弥补监管漏洞,从而遏制毒资产的滋生。从过去几种典型的毒资产来看,均有监管体系的漏洞可供机构利用。大多数“毒资产”的实现,往往都有一个能够帮助银行规避监管的所谓“资管通道”,或称SPV。

针对该问题,据媒体报道,央行已经会同银监会、证监会、保监会,开始研究建立统一的资管业务监管体系。多个部委已在不同场合确认了该消息。若所有金融机构的资管产品能够统一监管,全部数据汇总,即可实现真正意义的穿透监管,从最初的资金来源,直至最后的投资标的,一览无遗,从前的监管套利做法将无处遁形。届时,银行像原来那样通过某些委外、通道来获取毒资产的做法,将得到遏制。

即使上述“一行三会”的资管协同监管仍有漏洞,或者该协同机制一时难产,那么央行仍可通过MPA对银行所有的资产运用加以控制。2017年已正式实施MPA,正式定义了广义信贷,并将银行表外理财包含其中,这意味着广义信贷已包含了银行几乎所有的表内外资产运用,给予总量控制。即使毒资产仍有发生,银行在仅有的广义信贷额度内,会优先保障收益较高的表内资产的运用,留给毒资产的额度有限。若有新的“毒资产”滋生,不在广义信贷范围内,也不排除央行调整广义信贷定义,将其纳入。因此,我们认为,MPA能够在很大程度上制约银行资产规模扩张的冲动。监管从严并且加强协同,再加上MPA对银行广义信贷增速的管控,将从根本上遏制毒资产。