财务资源冗余对研发投入的影响研究

——股权激励的调节效应

2017-06-01林德林

赵 息, 林德林, 郝 婷,2

(1.天津大学 管理与经济学部,天津 300072; 2.内蒙古科技大学 经济与管理学院,内蒙古 包头 014010)

财务资源冗余对研发投入的影响研究

——股权激励的调节效应

赵 息1, 林德林1, 郝 婷1,2

(1.天津大学 管理与经济学部,天津 300072; 2.内蒙古科技大学 经济与管理学院,内蒙古 包头 014010)

研发经费投入强度是衡量企业科研和创新能力的重要指标,财务资源冗余是否支持了企业研发活动的开展,实施股权激励对其创新活动是否有促进作用等问题需要进一步的实证检验。本研究以2008~2015年沪深A股实施股权激励的上市公司为样本,将现金冗余和负债冗余作为两个独立变量代表财务资源冗余,实证检验了财务资源冗余与企业研发经费投入的关系,并进一步探究了股权激励对二者关系的调节效应。研究表明,财务资源冗余与企业研发经费投入正相关,具体而言,负债冗余相较现金冗余更能促进企业增加研发经费投入;股权激励正向调节负债冗余与企业研发经费投入的关系,进一步研究发现,限制性股票激励模式对财务资源冗余与企业研发经费投入关系的调节效应要好于股票期权激励模式。

财务资源冗余;现金冗余;负债冗余;股权激励;研发经费投入

1 引言

我国在十三五期间,继续将创新驱动作为国家重要发展战略,确立了到2020年全社会研发经费投入强度将达到2.5%的战略目标。因此,对企业而言,继续增强研发经费投入成为其形成持续性发展动力的根本途径。此外,不断投资于那些能够强化企业当前市场地位或者提供进入新市场的机会,正在成为提高企业绩效的一种有效途径[1]。显然,研发经费投入成为当前衡量企业创新能力的重要指标之一,但研发产出具有的不确定性及周期长等特点使得企业难以获得进行研发经费投入所需的充分的外部资源,特别是财务资源的支持。可见企业自身可用的资源冗余状况,尤其是财务资源冗余成为影响企业研发经费投入决策的重要影响因素之一。那么作为企业重要的组织资源,财务资源的冗余情况与企业研发经费投入活动之间是否存在显著的相关性?股权激励手段在上述关系中起何种作用?本研究对进一步揭示企业研发经费投入的内在驱动因素具有重要的理论与现实意义。

国内外学者对组织资源冗余与企业创新活动之间的关系进行了一定研究,取得了丰富的成果。行为理论认为,企业在具有一定程度的资源冗余的情况下,会积极地进行研发经费投入活动,诸多学者通过研究也证实了这一观点[2~4]。代理理论认为管理层激励也是影响企业研发经费投入决策的重要影响因素之一[5]。该理论进一步指出研发经费投入的风险性以及不同管理层激励方式所具有的风险激励效应的差异,是影响研发经费投入决策的两个重要影响因素。行为代理理论认为管理层进行研发经费投入的意愿受管理层激励程度的影响。Wu和Tu基于行为代理理论,率先探究了组织冗余和企业绩效对于CEO期权激励和研发经费投入之间关系的影响[6]。Alessandri和Pattit研究认为股票期权激励与管理层持股分别从正反两个方向调节组织冗余与研发经费投入的关系[7]。本研究关注企业财务资源这一较为特殊的组织资源的冗余情况同企业研发经费投入的关系。尽管也有学者探究了财务资源冗余对企业研发经费投入的关系及影响因素[8],但研究并不深入且较少关注管理层激励对二者关系的调节作用,本研究的目的就是将Alessandri和Pattit的研究理论引入到中国情景下进行实证检验,进一步检验财务资源冗余对企业研发经费投入的作用机制以及管理层激励手段对于二者关系的调节作用,从而更加深入地理解企业研发经费投入的驱动机制;从理论上丰富国内对于财务资源冗余和研发经费投入的相关研究以及中国上市公司股权激励的相关应用及效应研究。本文以沪深A股2008~2015年宣布实施股权激励的661家上市公司为数据来源,采用符合研究条件的面板样本数据对上述研究展开实证检验。

2 文献综述与研究假设

2.1 财务资源冗余与研发经费投入

国外学者很早就开始关注组织冗余问题,对此展开了相关研究,组织冗余是指企业中未得以利用的费用支出或者财务储备。Bourgeois[9]认为企业中存在可利用的冗余(available slack)、可开发的冗余(recoverable slack)以及潜在的冗余(potential slack)等三种类型的资源冗余。国外学者对于组织冗余与企业研发创新行为的关系展开了深入研究,但并未形成较为一致的结论[9,10],主要存在资源基础理论与惰性理论两种不同的观点,前者认为组织冗余能够为企业提供资源支撑,从而促进企业创新;后者则认为过多的资源会增强企业惰性,不利于企业进行风险性较大的创新活动[9,10]。

本研究主要关注企业中的财务资源冗余(financial slack)问题,相对于其他组织冗余,财务资源冗余具有可重新配置性,是企业管理层进行决策时的关键指标,因此,本文主要研究财务资源冗余对企业研发经费投入的影响。财务资源冗余又称财务松驰(financial slack),是指超过企业现有运营和债务需要的流动资金(如现金和现金等价物)和无风险的借贷能力[7]。本研究从这一内涵出发,从现金冗余和负债冗余两个层面来展开企业财务资源冗余的研究。从内涵上看,现金冗余是企业所掌握的一种特殊的自由现金流,而负债冗余则是企业融资能力的一种表现方式;从性质上而言,无论是现金冗余还是负债冗余,都是企业内部一种未被吸收的冗余资源,它们都具有较高的流动性和灵活性,能够比较容易地在不同用途之间进行转换,满足企业管理层进行战略决策的资源需求,为其带来了较大的选择和支配空间。

有学者研究发现,当企业不存在或存在较少的资源冗余时会导致组织灵活性和战略选择都受到限制,代理理论学者据此验证了组织冗余与研发经费投入的正向关系[3,6]。国内学者对此问题也取得了一定研究结论,张文红和赵亚普研究发现组织冗余能够为企业开展创新活动提供必要的资源支持[11]。李晓翔等实证研究表明组织冗余能够显著提升中小企业创新能力[12]。陈晓红等认为过多过少的财务资源冗余都不利于企业创新活动,企业内部存在一个最有利于其创新活动的最佳的冗余水平,他们以中小板上市公司为样本,对企业财务资源冗余与研发经费投入的关系以及制度环境对两者关系的调节效应进行了检验,其研究发现,企业财务资源冗余能够促进研发经费投入支出,两者的关系受到企业所有权结构的影响,企业家族成员和机构投资者持股比例正向调节二者的关系,外资和国有机构持股比例则不利于企业的财务资源冗余流向研发经费投入活动;另外环境的动态性正向调节了财务资源冗余与研发经费投入的关系[8]。杨兴全和张照南研究了中国上市公司现金持有的价值效应,认为中国上市公司现金持有的市场价值存在较大的提升空间[13]。姜宝强和毕晓方研究发现当企业代理成本较低时,企业超额现金持有对企业价值创造呈显著的正向影响[14]。陈超等研究认为融资能力对企业研发经费投入的后续效应存在显著的正向调节作用[15]。

综上所述,以现金冗余和负债冗余为主要内容的财务资源冗余为企业管理层进行研发经费投入等创新行为提供了资源支持,一定程度上激发了管理层积极开展研发活动的动力。因此,本文提出如下假设:

H1 企业财务资源冗余正向影响研发经费投入。

2.2 股权激励与研发经费投入

代理理论认为,企业通过一定激励手段使管理层与股东利益一致,从而激励管理层根据利益相关者的利益进行决策和投资,以期能够增加公司股票价值[16]。有研究证实,管理层激励显著影响企业研发经费投入[5]。经典委托代理理论认为股权激励赋予了管理层部分所有权,进而使其薪酬与公司业绩相挂钩。为了实现期望效用最大化,管理层更愿意承担投资风险,股东与管理层在包括研发支出在内的长期性投资上的代理冲突被缓解。

众多学者通过实证研究证实了股权激励对企业研发经费投入的影响作用,比如舒谦和陈治亚研究认为管理层股权激励能够积极影响企业研发经费投入,显著影响企业长期经营业绩[17]。徐海峰通过不同的实证研究证实了股权激励对于研发经费投入的积极促进作用[18]。叶陈刚等发现股权激励对企业研发支出的驱动机制包含风险规避效应与激励效应两个相反维度,最终驱动方向与强度取决于两类效应的博弈[19]。Wu和Tu发现股票期权对企业研发支出具有显著的正向影响效应,且公司拥有的富余资源越多业绩越好,股权激励对研发支出的影响越大[6]。

徐晓东和张天西研究发现企业自由现金流与投资效率之间的关系受到公司治理因素的显著影响[20]。汪健等通过实证研究发现,企业实施股权激励能够正向调节企业自由现金流与企业投资的关系,甚至导致自由现金流的过度投资[21]。也有研究表明,管理层持股能够有效地提高自由现金流导致的投资质量[22]。此外,不少学者还关注了股权激励与企业负债水平的关系问题,认为实施股权激励能够显著地提高企业的负债水平[23]。

综上所述,不论是在企业自由现金流与研发经费投入之间的关系中,还是在企业负债水平的提高方面,股权激励均能够起到显著的积极影响。因此,管理层股权激励程度可能对企业财务资源冗余和研发经费投入的关系起到正向调节作用。因此,本文提出如下假设:

H2a 股权激励正向调节企业财务资源冗余对研发经费投入的影响。

Alessandri和Pattit研究认为管理层激励模式的不同,对于组织冗余与研发经费投入二者关系存在着不同的影响,相比于薪酬激励,股票期权激励能够正向调节组织冗余对研发经费投入的推动作用[7]。众所周知,股权激励已经成为当前我国企业管理层激励的主要手段之一。股权激励主要包括股票期权、限制性股票和股票增值权三种股权激励模式,根据Wind数据库统计,2006~2015年实施股权激励的上市公司中上述三种激励模式的比重分别为42%,57%,1%,由此可以看出,国内上市公司主要以前两种为其主要激励模式,这两种股权激励模式也有着不同的激励效果。从激励作用上而言,股票期权激励模式是期权形式,被激励者在未来的一定时期内能够以约定的行权价格及条件购买一定数量的本公司股票;而限制性股票则要求激励对象在满足业绩目标、工作年限等规定条件时才能实现这些股票的收益;从股权激励的最终目的而言,股票期权主要激励管理层致力于提升短期企业价值,限制性股票激励作用更多侧重于对企业人才的留用以及长期绩效的提升,而企业人才则是企业一切创新活动的根本,因此限制性股票能够为企业进行研发创新活动提供人资保障[24]。

综上所述,上述两种股权激励模式,在激励机制层面的差异,可能对财务资源冗余和研发经费投入关系的调节作用也存在显著差异。考虑到限制性股票对企业保持人才储备稳定的积极作用,预测其对于企业财务资源冗余和研发经费投入的调节效应可能更好。因此,本文提出如下假设:

H2b 相比于股票期权,限制性股票对企业财务资源冗余与研发经费投入之间关系的正向调节作用更显著。

3 数据来源与变量选择

3.1 数据来源

本研究以2008~2015年中国A股市场实施股权激励的661家非金融类上市公司为样本,剔除数据不全和ST、PT的公司;为了避免对财务资源冗余的影响,剔除掉上述期间停止实施股权激励的上市公司以及取值当年和上一年度刚刚上市的公司,为保证数据的真实性,只保留被会计事务所出具标准无保留意见的公司,最终共获得158个有效样本,时间跨度为8年的1260个面板数据。

由于财务资源冗余对企业研发创新行为影响存在一定的时滞性,因此本文数据中被解释变量取自2009~2015年数据,解释变量和控制变量则选择2008~2014年数据。本文股权激励,财务指标相关的样本数据均取自国泰安数据库(CSMAR)和Wind数据库,研发经费投入数据则部分取自色诺芬数据库(CCER),部分从上市公司年报中手工收集整理获得。采用Excel对数据进行计算和预处理,借助Stata 12.0进行相关性分析及数据的回归处理。为了避免极端值的影响,本研究对财务资源冗余、企业绩效、企业规模等关键指标数据进行5%的Winsorsize处理。

3.2 变量选择

本文主要研究财务资源冗余、研发经费投入以及股权激励的相互关系,各个变量设计如下。

被解释变量:研发经费投入(RDR)。根据文献综述,本文采用陈晓红等[8],徐宁[25]的思路,以研发经费投入强度衡量企业研发经费投入水平,采用企业研发支出与营业务收入比值进行衡量,即RDR=研发支出/销售收入。

解释变量:财务资源冗余(FS)。为了避免现金冗余与负债冗余之间的内生性对回归结果的影响,在本研究的回归分析中,现金冗余(resicash)和负债冗余(debtcap)作为两个独立变量参与回归。本文采用Dittmar和Mahrt-Smith[26]的财务资源冗余的计量方法,通过构建回归方程估计企业现金持有与负债能力的期望值,企业实际现金持有、负债程度与期望值的偏离值的绝对值分别表征企业的现金冗余和负债冗余。

现金冗余以企业的超额现金持有量为具体表征,选择辛宇等[27]在研究中所构建的超额现金持有回归模型进行计算,回归模型中的残差项的绝对值即为所求预期现金持有量(excashhold)。以计算出的预期现金持有同企业实际现金持有的差值resicash为企业现金冗余,具体计算如(1)式和(2)式所示

ln(cashhold)=α0+α1size+α2lev+α3turnover+α4cforatio+α5growth+α6div+αyear+ε

(1)

其中cashhold为企业现金资产比率,表征企业实际现金持有,即cashhold=年末现金持有额/(总资产账面值-年末现金持有额);lev为企业资产负债率,表征企业资本结构,即lev=总负债/总资产;size为企业规模,具体取值为企业总资产的自然对数;turnover为总资产周转率,即turnover=销售收入净值/期末总资产;cforatio为资产现金流回报率,即cforatio=经营现金净流量/总资产均值;growth为公司成长性,以企业主营业务增长率为具体表征;div为股利支付虚拟变量,发放现金股利取值为1,否则为0;year为年度虚拟变量。

resicash=cashhold-excashhold

(2)

负债冗余的计算是基于资本结构的影响,具体思路同上所示,首先构建以下回归模型计算企业负债期望值exlev,与实际值做差计算负债冗余,以debtcap表示,具体计算如(3)式和(4)式

lev=β0+β1cashhold+β2size+β3growth+β4fix+β5devebit+βyear+γ

(3)

其中lev、cashhold、size、growth和year变量定义同(1)式;fix为固定资产比率,即fix=固定资产/总资产;devebit为经营风险衡量指标,即经营杠杆系数。

debtcap=lev-exlev

(4)

综上所述,企业财务资源冗余(FS)计算如(5)式所示

FS=resicash+debtcap

(5)

调节变量:股权激励(EI)。本文采用徐宁[25]的研究思路,选择前10位高管持股数量与公司总股份的比值作为高管股权激励强度(EI)的操作变量。

控制变量:(1)企业规模(Size)。国内外相关研究均证实企业规模与研发经费投入存在着显著的正相关性[25],本文以企业规模总资产自然对数值表征企业规模。

(2)企业业绩(ROA)。根据国内外学者研究,企业业绩也是影响研发经费投入的重要因素,因此本文以资产收益率为企业业绩衡量指标。

(3)企业年龄(AGE)。本文通过研究发现企业年龄也是影响研发经费投入的重要因素,因此本文以企业上市到取值之间的年数的倒数作为年龄控制变量。

(4)前期研发经费投入(PRD)。陈晓红等[8]研究发现,企业前期研发经费投入对本年度的研发经费投入存在着显著影响。

(5)年度变量(Year)。不同年度对于企业研发经费投入也存在着一定影响,本文对2008~2014年各年度虚拟变量进行控制。

(6)行业变量(Industry)。不同行业的研发经费投入情况存在差异,因此本文控制行业变量,根据中国证监会行业分类标准,制造业划分到次类,其余划分到门类。

4 模型设定与结果分析

4.1 模型设定

本文拟采用分层多元回归分析财务资源冗余与研发经费投入的关系以及股权激励对二者关系的调节作用,通过构建股权激励和财务资源冗余交叉项检验上述调节作用。本文对于面板数据回归首先进行豪斯曼检验(Hausman)以确定选择随机效应模型还是固定效应模型。经验证豪斯曼检验的p值为0.0000,因此选择固定效应模型。

4.2 结果分析

本研究首先对模型主要变量进行描述性统计和相关性分析。结果显示:样本数据中研发经费投入均值为4%,一般认为,研发经费投入为5%时,企业才具有相当竞争力,因此,我国企业的研发水平仍然存在提升空间。样本研发经费投入的标准差为3%,可见样本之间研发经费投入水平差异不大。现金冗余和负债冗余的样本均值分别为50%和36%,但现金冗余的标准差较大,高达43%,负债冗余标准差较小,仅为17%,说明样本企业之间的现金冗余水平存在明显差距,负债冗余水平相差不大。相关系数情况表明,各个变量之间存在着显著的相关性,特别是现金冗余和负债冗余与研发经费投入都显著相关,说明企业财务资源冗余与研发经费投入之间存在着显著的相关性。此外通过检验模型变量的VIF,发现各变量不存在多重共线性。

为了进一步解释财务资源冗余同研发经费投入的相关关系,本文采用毕晓方和姜宝强[28]的思路,以现金冗余和负债冗余之和表征企业财务资源冗余,观测2008~2015年8年间的财务资源冗余的年度均值变动趋势和研发经费投入均值变动趋势的一致性,从发展趋势上检验财务资源冗余同企业研发经费投入的关系,结果显示,企业研发经费投入水平的变动趋势与其财务资源冗余水平的变动趋势一致。因此,可以初步判定,企业财务资源冗余能够正向影响其研发经费投入。

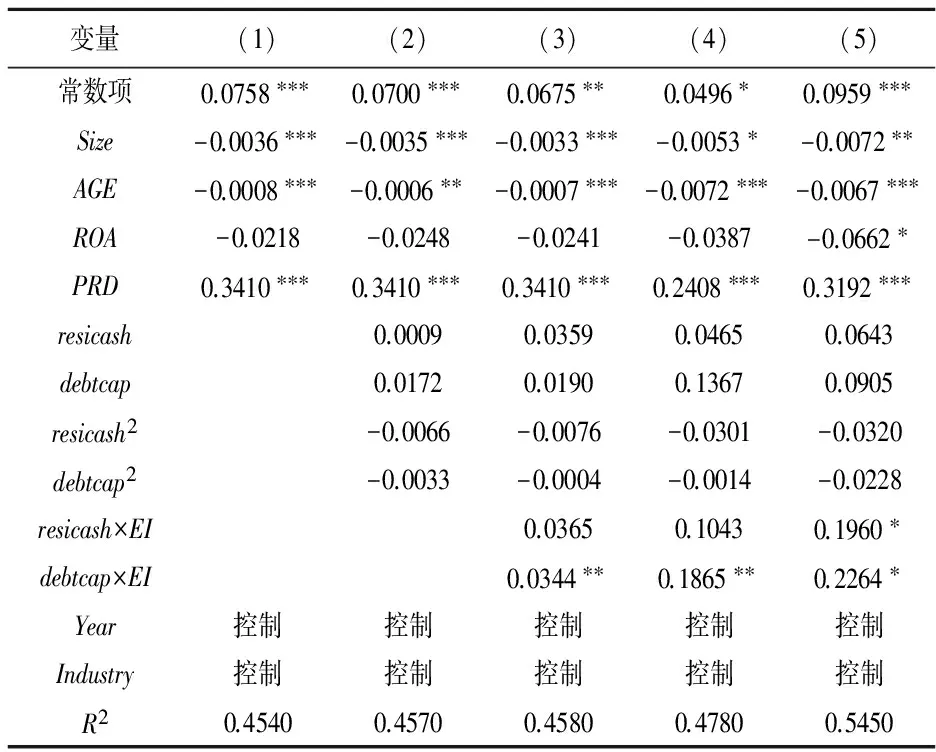

各模型变量的回归系数如表1所示。

模型(1)首先检验了各个控制变量的相关性,结果表明大多数控制变量与企业研发经费投入存在显著的影响关系,企业规模与研发经费投入显著负相关,前期研发经费投入与企业研发经费投入显著正相关,这一结果与陈晓红等[8]结论相一致。

模型(2)在模型(1)的基础上引入财务资源冗余的两个指标现金冗余和负债冗余。结果显示,不论是现金冗余还是负责冗余都与企业研发经费投入存在着正的相关系数,但未通过显著性检验,但负债冗余的相关系数远高于现金冗余,说明负债冗余对企业研发经费投入的正向促进作用要好过现金冗余。综合前面相关系数以及均值趋势的分析结果,假设1得到部分支持。为了进一步验证财务资源冗余与研发经费投入的关系,本模型引入了现金冗余和财务资源冗余的平方项,可以看出,二者相关系数为负数,但不显著,说明财务资源冗余与研发经费投入不存在倒U型关系。

模型(3)检验了股权激励对财务资源冗余和企业研发经费投入的调节效应,结果显示,现金冗余同股权激励强度的交叉项系数为正,但不显著,说明股权激励对于现金冗余的正向调节效应不明显,负债冗余和股权激励的交叉项系数在1%水平上显著为正,说明股权激励正向调节负债冗余和研发经费投入的关系。总体来说,股权激励能够正向调节财务资源冗余和研发经费投入之间的关系,假设2a 成立。

为了进一步验证不同股权激励方式在财务资源冗余和研发经费投入之间的调节效应的差异,本研究根据企业实施权激励的种类,将样本划分为股票期权子样本组和限制性股票子样本组,分别对两组子样本在控制其他变量的条件下进行回归,表1中模型(4)为股票期权子样本组回归结果,模型(5)为限制性股票子样本组回归结果,可以看到,在两组子样本的回归结果中,两个交叉回归项resicash×EI和debtcap×EI的回归系数均为正值,模型(4)中,只有负债冗余与股权激励EI的交叉项回归系数通过了显著性检验,而在模型(5)中,现金冗余和负债冗余与股权激励EI的交叉项回归系数均通过了显著性检验,比较两组回归结果中两个交叉回归项resicash×EI和debtcap×EI的回归系数大小可以看到,限制性股票子样本组的回归系数明显高于股票期权子样本组。综上所述,与股票期权相比,限制性股票激励对财务资源冗余和研发经费投入关系的调节效应更明显。因此,假设2b成立。

表1 固定效应面板回归结果

注:*p<0.05,**p<0.01,***p<0.001。

5 结论

基于Alessandri和Pattit[7]的研究结论,本文研究了中国情景下,企业研发经费投入的驱动因素,并进一步探究了当前我国上市公司所采用的股权激励对财务资源冗余和研发经费投入二者关系的调节效应;与以往研究采用现金冗余和负债冗余之和表征财务资源冗余不同,本研究将现金冗余和负债冗余作为两个独立变量来表征企业财务资源冗余,避免了二者之间的内生性问题的影响,更加客观地反应企业财务资源冗余与研发经费投入的关系的同时,也更为精确地探究了企业财务资源冗余对研发经费投入的内在影响路径。基于此,本研究得到以下结论:(1)现金冗余和负债冗余两种财务资源冗余都与研发经费投入存在正相关关系,企业财务资源冗余在一定程度上能够正向影响企业研发经费投入活动;通过回归系数比较也可以看出负债冗余对研发经费投入的推动作用要优于现金冗余;本研究并未发现任何一种财务资源冗余与企业研发经费投入之间存在显著的倒U型关系。因此,当企业存在一定的财务资源冗余特别是存在较高水平的负债冗余时,其进行研发经费投入的动机更大。(2)股权激励对于财务资源冗余和研发经费投入之间的关系起到了正向调节作用,特别是限制性股票对于二者关系具有比其他股票激励模式更强的正向调节作用,因此企业具有过量的财务资源冗余资源时,管理层具有进行研发经费投入的动机,通过实施股权激励,特别是采用限制性股票激励模式,能够进一步增强管理层进行研发经费投入的动力,促进企业创新战略的实施。

本文为引导企业在经济转型期实施创新驱动战略并实现研发活动中的科学决策提供了有益借鉴,以期实现我国经济的可持续发展。

[1] He Z L,Wong P K. Exploration vs. exploitation: an empirical test of the ambidexterity hypothesis[J]. Organization Science, 2004, 15(4): 481- 494.

[2] Chen W R. Determinants of firms’ backward-and forward-looking R&D search behavior[J]. Organization Science, 2008, 19(4): 609- 622.

[3] Chen W R, Miller K D. Situational and institutional determinants of firms’ R&D search intensity[J]. Strategic Management Journal, 2007, 28(4): 369-381.

[4] 赵亚普,李立.开放情境下组织冗余对企业创新的影响研究[J].科学学与科学技术管理,2015,36(7):84-92.

[5] Makri M, Lane P J, Gomez-Mejia L R. CEO incentives, innovation, and performance in technology-intensive firms: a reconciliation of outcome and behavior based incentive schemes[J]. Strategic Management Journal, 2006, 27(11): 1057-1080.

[6] Wu J, Tu R. CEO stock option pay and R&D spending: a behavioral agency explanation[J]. Journal of Business Research, 2007, 60(5): 482- 492.

[7] Alessandri T M, Pattit J M. Drivers of R&D investment: the interaction of behavioral theory and managerial incentives[J]. Journal of Business Research, 2014, 67(2): 151-158.

[8] 陈晓红,王艳,关勇军.财务资源冗余、制度环境与中小企业研发经费投入[J].科学学研究,2012,30(10):1537-1546.

[9] Bourgeois L J. On the measurement of organizational slack[J]. Academy of Management Review, 1981, 6(1): 29-39.

[10] George G. Slack resources and the performance of privately held firms[J]. Academy of Management Journal, 2005, 48(4): 661- 676.

[11] 张文红,赵亚普.组织冗余与制造企业的服务创新[J].研究与发展管理,2015,27(5):78- 87.

[12] 李晓翔,陈邦峰,霍国庆.组织冗余如何影响中小企业产品创新? 离心力和向心力的中介作用研究[J].研究与发展管理,2013,25(6):16-26.

[13] 杨兴全,张照南.制度背景、股权性质与公司持有现金价值[J].经济研究,2008,(12):111-121.

[14] 姜宝强,毕晓方.超额现金持有与企业价值的关系探析——基于代理成本的视角[J].经济与管理研究,2006,(12):49-55.

[15] 陈超,赵武阳,潘晶晶.研发经费投入、融资能力与公司业绩——来自中国工业企业的大样本证据[J].研究与发展管理,2014,26(3):1-11.

[16] Jensen M, Meckling W. Theory of the firm: managerial behavior, agency costs, and ownership structure[J]. Journal of Financial Economics, 1976, 3(4): 305-360.

[17] 舒谦,陈治亚.治理结构、研发经费投入与公司绩效——基于中国制造型上市公司数据的研究[J].预测,2014,33(3):45-50.

[18] 徐海峰.高新技术企业股权激励与创新投入的协同效应研究[J].科学管理研究,2014,(4):92-96.

[19] 叶陈刚,刘桂春,洪峰.股权激励如何驱动企业研发支出?——基于股权激励异质性的视角[J].审计与经济研究,2015,(3):12-21.

[20] 徐晓东,张天西.公司治理、自由现金流与非效率投资[J].财经研究,2009,35(10):47-58.

[21] 汪健,卢煜,朱兆珍.股权激励导致过度投资吗?——来自中小板制造业上市公司的经验证据[J].审计与经济研究,2013,28(5):70-79.

[22] 董艳,李凤.管理层持股,股利政策与代理问题[J].经济学(季刊),2011,10(3):1015-1038.

[23] Dong Z, Wang C, Xie F. Do executive stock options induce executive risk taking[J]. Journal of Banking & Finance, 2010, 34(10): 2518-2529.

[24] 徐宁.上市公司股权激励方式及其倾向性选择——基于中国上市公司的实证研究[J].山西财经大学学报,2010,(3):81- 87.

[25] 徐宁.高科技公司高管股权激励对R&D投入的促进效应——一个非线性视角的实证研究[J].科学学与科学技术管理,2013,34(2):12-19.

[26] Dittmar A, Mahrt-Smith J. Corporate governance and the value of cash holdings[J]. Journal of Financial Economics, 2007, 83(3): 599- 634.

[27] 辛宇,徐莉萍,蔡祥.控股股东性质与公司治理结构安排——来自珠江三角洲地区非上市公司的经验数据[J].管理世界,2008,(6):118-126.

[28] 毕晓方,姜宝强.财务松弛对公司业绩的影响研究——基于融资约束和代理成本的视角[J].商业经济与管理,2010,(4):83-90.

The Impact of Financial Slack on R&D Investment ——The Regulating Effect of Equity Incentive

ZHAO Xi1, LIN De-lin1, HAO Ting1,2

(1.CollegeofManagementandEconomics,TianjinUniversity,Tianjin300072,China; 2.SchoolofEconomicsandManagement,InnerMongoliaUniversityofScience&Technology,Baotou014010,China)

The research and development intensity is an important indicator to measure enterprise’s innovation ability, whether the financial slack could support the conduct of research and development activities and whether the conduct of equity incentives could promote the innovation activities need further empirical testing. Using a sample of Chinese A-share listed companies which had announced the implementation of equity incentives during 2008 to 2015, the relationship between financial slack and R&D investment are tested, and the moderating effect of equity incentive on the relationship between financial slack and R&D investment is further investigated by taking cash slack and liabilities slack as two independent substitute variables for financial slack. Results show that both cash slack and liabilities slack are positively correlated with R&D investment. Particularly, comparing with cash slack, the liabilities slack can stimulate enterprises to increase R&D investment. More importantly, the equity incentive plays a significantly positive moderating effect in the relationship between the financial slack and R&D investment. In contrast, the restricted stock incentive shows a better moderating effect in the relationship than that of the stock option incentive.

financial slack; cash slack; liabilities slack; equity incentive; R&D investment

2016- 04-24

国家社会科学基金重点资助项目(16AGL007)

F275

A

1003-5192(2017)03- 0036- 06

10.11847/fj.36.3.36