卖空限制、分析师盈余预测分歧度与股票未来收益

2017-05-10常州工学院

常州工学院 姚 俊

卖空限制、分析师盈余预测分歧度与股票未来收益

常州工学院 姚 俊

本文选取2010年4月至2015年12月间沪深两市一直存在卖空限制和不存在卖空限制的两组公司作为研究对象,通过我国证券市场融资融券业务逐渐开放所提供的“自然实验”环境,分析了卖空限制、分析师盈余预测分歧度与股票未来收益间的关系。研究表明:在绝对卖空限制的条件下,“Dispersion effect”在中国资本市场显著存在,即分析师盈余预测的分歧度越大,投资者的股票未来收益是越小,两者之间是负相关关系;而卖空限制的放松显著改变了分析师盈余预测分歧度与股票未来收益的相关关系。当不再存在卖空限制,分歧度与股票未来收益不存在相关关系。因此,可以认为融资融券政策是具有市场效率的,它显著改善了市场的卖空限制的程度,使我国的资本市场向更合理的方向发展。

卖空限制 分歧度 股票未来收益

一、引言

分析师是资本市场的重要信息中介。他们拥有专业的信息分析能力、多元化的信息来源渠道,通过挖掘上市公司的潜在信息,出具研究报告,为投资者决策提供参考标准。热门的股票会有众多的分析师关注,分析师的信息来源和预测依据不同,预测结果也不尽相同。对分析师的盈余预测分歧度的解读,主要存在两方面的看法。一方面认为,分析师的分歧度来源于公司未来盈余的不确定性。公司的未来盈余越不确定,风险越大,分析师盈余预测的难度也越大,造成了分析师盈余预测的分歧度越大。在这种情况下,投资者的投资决策面临的风险也越大,会相应要求一个更高的收益回报以补偿这种不确定性,反映在公司估值模型上,投资者采用的折现率相对较高,得出的公司现值相对较小。由于投资者过高的折现率的选择,导致公司的当前股价小于公司的内在价值,股票未来收益越高。这也是Doukas,Kim and Pantzalis(2006)的实证研究结果。在这种解读之下,分析师盈余预测的分歧度越大,投资者的未来股票收益应该是越大,两者之间是正相关关系。

另一方面认为,分析师的分歧度来源于分析师本身的异质信念,即分析师之间的信息不对称。Miller(1977)认为,如果投资者对股票的价值存在不同意见,由于卖空限制的存在,股票价格将会反应乐观投资者的意见,悲观投资者的意见得不到充分的表达,股价就会出现乐观偏差,这会导致未来的股票收益下降。延伸到这里的解释就是,市场上存在了乐观的分析师和悲观的分析师,他们的意见不一致,悲观的分析师更多地获取了公司负面的消息,但由于卖空限制的存在,股票不能够被做空,负面消息不能快速地融入股价,导致当前股价高估,未来收益下降。这也是Diether,Malloy and Scherbina(2002) 发现的“Dispersion effect”,分析师盈余预测分歧度大的股票未来的市场表现是要差于分歧度小的股票。在这种解读之下,分析师盈余预测的分歧度越大,投资者的股票未来收益是越小,两者之间是负相关关系。

本文试图从国内资本市场的情况出发,在我国融资融券业务逐步放开的大背景下,探讨在绝对卖空限制的条件下,“Dispersion effect”在中国资本市场是否存在?而卖空限制的放松是否显著改变了分析师盈余预测分歧度与股票未来收益的相关关系?

二、理论分析与研究假设

在投资者进行公司价值估计的过程中,分析师的盈余预测是一个可供利用的参考标准。投资者可以在分析师已经充分进行公司信息收集、利用专业财务工具分析的情况对股票进行价值估计,而且分析师有背后的研究团队进行支持,做出的盈余预测往往更加理性、客观,分析师是投资者与市场之间的中介角色,一方面帮助投资者做出决策,另一方面充分挖掘了市场信息,提高了市场效率。因此,分析师在资本市场拥有举足轻重的地位。

投资者在考虑不同分析师的意见时,只了解盈余预测的具体数值往往是远远不够的,尤其是分析师在给出的盈余预测存在很大差别的情况下。为了评价盈余预测信号的可靠性,投资者会挖掘额外的包含在分析师盈余预测分布中的信息。一般来说,如果盈余预测分布越集中,标准差越小,代表分析师之间的意见越一致,投资者对盈余预测的确定性把握越高;如果盈余预测分布越分散,标准差越大,则说明分析师之间的意见非常不统一,投资者对盈余预测的预估也会出现非常大的不确定性。从直观意义上来说,分析师的盈余预测不确定性越高,表示公司未来的盈余不确定性也比较高,风险比较大,投资者会要求一个更高的收益回报以补偿这种不确定性,反映在公司估值模型上,投资者采用的折现率相对较高,得出的公司现值相对较小。由于投资者过高的折现率的选择,导致公司的当前股价小于公司的内在价值,股票未来收益越高。也就是说盈余预测的分歧度越大,股票的未来收益是越大,两者之间是正相关关系。但是这种把分歧度视为风险因子的情况,与大部分的实证检验结果出现了背离。Diether,Malloy and Scherbina(2002)就曾指出分歧度小的股票的市场表现是要好于分歧度高的股票,分歧度小,不确定性低的股票反而在随后有更好的市场表现,这种现象也被称作“Dispersion effect”。

针对这种“Dispersion effect”,DMS(2002)认为分歧度不应该作为风险因子,而是衡量不同意见的维度,即每个分析师对股票抱有异质的信念。这个也正好论证了Miller(1977)的观点。Miller认为,如果投资者对股票的价值存在不同意见的话,由于卖空限制的存在,股票价格将会反应乐观投资者的意见,悲观投资者的意见得不到充分的表达,股价就会出现乐观偏差,这会导致未来的股票收益下降。这里的乐观投资者和悲观投资者就是上文不同意见的维度,也许客观上他们面临了同样的不确定性,同样的风险,但是他们对风险的解读确实不一样的。Boehme等(2006)也提到这种“Dispersion effect”在存在卖空限制的公司是最显著的。

本文采用的分析师的异质信念作为投资者异质信念的衡量是最早出现在Diether,Malloy and Scherbina(2002)。根据DMS(2002)的观点,分析师盈余预测的分歧度越高,股票未来的市场表现越差。本文提出假设1:

H1:在绝对卖空限制的条件下,分析师盈余预测分歧度与股票未来收益呈负相关关系

我国融资融券业务的开放也为深入研究这一问题提供了绝佳的“自然实验”环境。融资融券业务是指投资者可以向具有开展融资融券业务资格的券商提供担保物,借入资金买入证券或者借入证券卖出的行为。融资融券业务的开展,一方面给投资者提供资金来源的渠道,对市场股票行情看涨的投资者产生了“资金杠杆放大的效应”,投资者不仅可以利用自有资金进行股票交易,同时还借入券商的资金进行交易,放大了资金的杠杆:另一方面如果投资者看跌未来的市场行情,投资者可以向券商借入证券进行及时的卖出操作,等到未来证券价格下跌时买入相同数量的证券归还券商并支付一定的费用。即融资融券交易赋予了投资者双向操作的机会,让投资者利用不断变化的股市行情进行及时的套利。因此,融资融券交易加大了股票市场的活跃程度,使信息通过投资者买入卖出的行为快速融入到资本市场,提高了资本市场的效率。尤其是融券业务的最大特点就是加速推动负面消息向市场扩散的速度,卖空交易往往包含着对现有证券价值的重估的信息,监管机构及时地披露卖空交易的情况,这样不仅提高了市场的公平性和透明性,这样增强了对一般的投资者利益的保护,他们能够及时获取的新信息进行合理的市场操作,也使公司的价值向合理区间回归。

Hong and Stein(2003)引入一个完全竞争的市场,存在一个风险中立的、完全理性的风险套利者在不受卖空限制的情况下,市场可以达成一个无偏的股票价格,这时异质信念与股票收益是无关的。融资融券标的股票在2010年3月31日过后放松了卖空限制,因此,本文提出假设2:

H2:卖空限制放松后,分析师盈余预测分歧度与股票未来收益不再具有相关关系

三、研究设计

(一)样本选择与数据来源 本文从分析师的角度和政策放开的市场环境,研究卖空限制如何作用于异质信念与股票未来收益的相关关系。第一步,遵循传统文献的做法,研究在绝对卖空限制条件下异质信念与股票收益的相关关系,因此选取的样本一直处在严格的卖空环境下。2014年9月融资融券标的股票样本数扩容到了900只,本文删除这一部分的样本,同时剔除金融公司,剩下的这一部分公司的样本就是一直处于严格的卖空环境,最后得到4016个月度观测值,时间跨度是从2010年4月到2015年12月,本文对这一组样本称为“N”组。第二步,由于我国股票市场经历了从严格的卖空限制到放松的过程,为本文检验卖空限制如何作用于异质信念与股票未来收益的相关关系提供了“自然实验”的环境,因此选取融资融券标的股票作为研究样本。融资融券标的股票样本数经历了从2010年3月的90只,到2014年9月的900只。本文选取最初的90只股票,同时,(1)剔除了金融企业。(2)剔除研究期间被调融资融券的标的股票。最后得到1761个月度观测值,时间跨度是从2010年4月到2015年12月,本文对这一组样本称为“Y”组。本文的收益数据、分析师数据、公司特征数据均来源于CSMAR数据库,换手率数据来源于锐思数据库。

(二)变量定义

(1)被解释变量。Return:考虑现金红利再投资的月个股回报率。本文要研究的是分析师的异质信念如何影响股票回报率,分析师的评级推荐或者研究报告往往是根据及时的行情而不定期或定期发布的,因此采用月度的股票回报率更能动态地反映两者之间的相关关系。

(2)解释变量。Dispersion:分析师盈余预测的分歧度,作为衡量分析师异质信念的指标。公司每个月会有多家券商的分析师对其EPS进行预测,不同的分析师基于信息集的不同会给出不同的盈余预测,同时每个月同一家券商的分析师可能会给出多次预测。本文取券商在本月给出的最后一次盈余预测的观测值,对所有券商的盈余预测求标准差,除以所有券商盈余预测平均值的绝对值,计算得出的结果作为分析师盈余预测的分歧度。假设数据库中只提供了该月内一家券商对某公司的盈余预测,则删除该观测,因为一家券商的数据是无法计算盈余预测标准差。

(3)控制变量。Returnl:月度股票收益率的滞后一期。月度的股票收益率很容易受到上一期股票收益率的影响,因此在这里控制上一期股票收益率的影响。

Beta值:作为个股相较于市场的风险指标。

公司市值Lnmsmvttl:对公司总市值取自然对数,而不是仅仅对流通股的市值取对数。Fama-French的三因素模型中提到影响股票的收益率很重要的两个因素,就是公司规模和账市比。公司规模是公司获利能力重要的参数。

资产负债率Lev:总负债与总资产的比值。资产负债率一定程度上衡量的是公司的财务风险的大小,公司的负债越多,债权人相应的债务保障要求越多,不仅要付出相应的资本成本,还会影响到公司的投资决策,在两者的综合作用之下,会最终反映在公司未来的股票收益上。

账市比BM:公司的账面价值与公司总市值的比值。

市盈率PE:股票收盘价与每股收益的比值。

净资产收益率ROE:净利润与股东权益的比值。

表1 变量定义表

(三)模型构建本文构建以下模型来验证前文的假设:

其中,Return是t期的月度股票收益率;Dispersion是t-1期分析师盈余预测的分歧度;其余为t-1期公司的特征变量,重点关注Dispersion的系数。

四、实证分析

(一)描述性统计 为了从直观上了解绝对卖空限制的样本的“Dispersion effect”,本文首先采用了组合分析策略。DMS(2002)在分析师异质信念与股票未来收益之间的相关关系采用了组合分析策略。文章将股票按照一定的特征分为若干个组合,从而来比较不同组合间的差异。比如,本文按照dispersion和公司规模对股票进行分组,然后比较不同组未来收益率的差异。这样可以从直观上了解,在控制公司规模的影响下,Dispersion大小的变化会引起股票未来收益发生的变化。

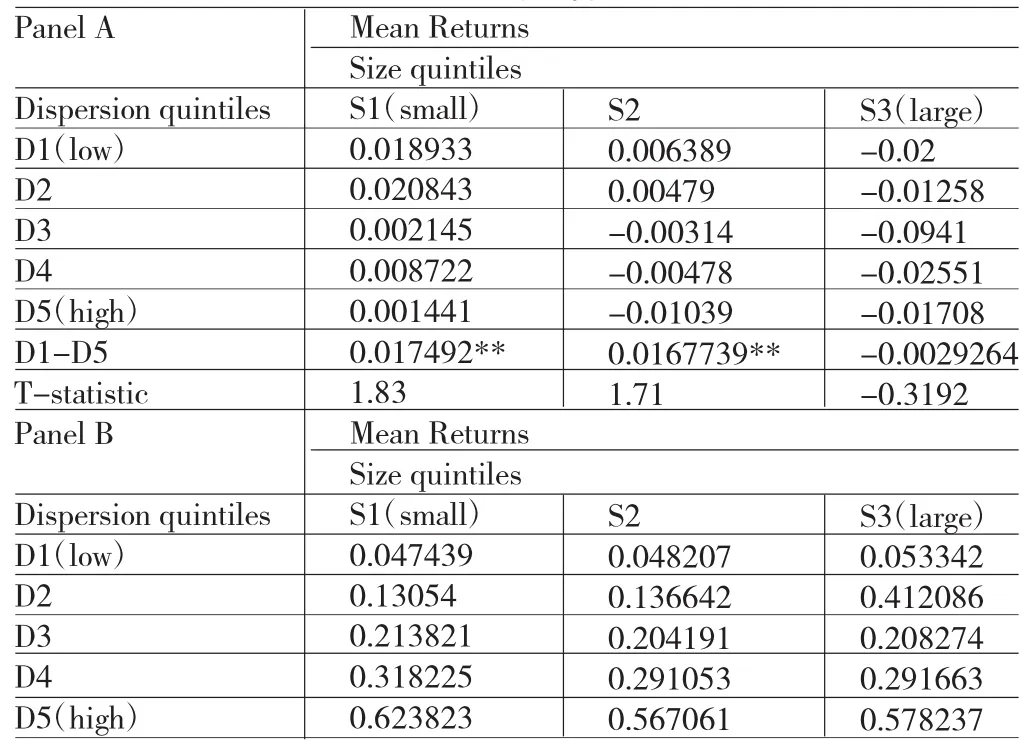

本文假设股票的持有期限是一个月,每个月首先按照上一个月的公司规模将股票分为3大组,再按照上一个月的Dispersion大小在3大组内将股票分为5小组,然后对本月的股票收益率进行加权平均。这也就是本文需要研究的分析师异质信念与股票未来收益之间的相关关系方法,通过滞后期和本期的数据实现。这里公司规模的衡量是采用CSMAR数据行情版块的总市值月度数据,这样使得分析师的月度Dispersion与月度总市值相匹配。表2是组合策略分析的结果。从表2的统计结果看出,按照规模分为3组的数据中,有2组的数据得出了分歧度与股票未来收益呈显著的负相关关系。D1-D5的未来收益的均值差为1.75%,是显著相关的。也就是说,分歧度的数值越大,反而收益率的数值越小。

Fama-French的三因素模型告诉过我们,公司规模、账市比是影响公司未来收益最重要的两个指标。因此,本文首先从公司规模和分歧度两个维度将数据分为15组,主要是为了说明“Dispersion effect”不是简单由公司的规模带来的,在控制了规模的前提,这种效应仍然显著存在。而且在每个小组里面包含了260个左右的样本观测,这个样本数量是具有统计意义的。

同时表2的结果也表明一个很有意思的现象,D1和D5两者之间的收益差的显著性随着规模的增大而逐渐消失。虽然本文在公司规模较小的两组D1-D5的值是显著为正的,但是规模最大的一组D1-D5的值不再显著。当然,不能说“Dispersion effect”是由公司规模带来的,因为在控制规模的前提下,3组的数据中已经有2组的数据显著,这种负相关关系是显著存在的。

表2 按规模分组的组合分析

这里初步给出了一个重要的提示,“Dispersion effect”在规模小的公司是最显著的,与DMS(2002)的结论基本一致。“Dispersion effect”受公司规模的影响。Fama-French的三因素模型还有一个重要的变量,公司的账市比。接下来,本文加入BM这个维度,对总样本先按照BM的大小分为3大组,再按照公司规模的大小分为3小组,最后在每个小组内按照分歧度的大小再分为3组,这样子组合起来,总共分为了27个小组,每个小组包括148个左右的样本观测值,同样是具有统计意义的。

从表3的统计结果,可以看出,9组Low组和High组的收益率差值有3组是显著为正的,这说明了“Dispersion effect”并不是有公司的账市比效应带来的。同样,本文观测到了在公司规模较小的组别,这种“Dispersion effect”是最显著存在的。但是本文并没有观测到明显的“Dispersion effect”随着公司BM数值的大小的改变而改变的规律。虽然表3的结果只有在BM的高组和低组存在显著的组别,但是本文并不能得出统一性的规律。组合分析策略使本文验证了绝对卖空限制的样本中存在于主流文献相一致的“Dispersion effect”。

表3 按公司规模和BM分组的组合分析

(二)相关性分析 在进行模型的多元回归之前,先进行样本内各相关变量之间的相关性分析,表4和表5分别为绝对卖空限制样本组(N组)和非卖空限制组(Y组)的相关性分析。这里重点关注影响被解释变量股票未来收益和关键解释变量分歧度这两列的数据。从表4可以看出,首先,从第一列数据可以看到股票未来收益与分歧度、公司规模、资本负债率、账市比和过去的股票收益是具有相关性的。被解释变量与关键的解释变量之间具有显著的负相关关系,这也与组合分析策略中得到的结果相一致,分歧度越大的股票,未来股票收益越小,未来的市场表现越差。

接下来,关注第二列的数据,可以看到分歧度与公司的beta系数、公司规模、资产负债率、账市比、和净资产收益率存在相关关系。本文主要得出以下结论:(1)与公司beta系数显著正相关,公司的风险越大,分歧度也就越大。(2)公司规模与分歧度显著负相关,说明公司规模越小,分歧度越大;资产负债率与分歧度呈显著正相关,资产负债率越大,公司可能面临的财务破产可能性也就越大,分析师的分歧度也随之增大。这与DMS(2002)、Johnson(2004)和Avramov,Chordia,Jostova,and Philipov(2009)的实证结果是相一致的,他们认为规模小、公司杠杆较高、财务危机的公司这种“Dispersion effect”最显著。(3)与账市比显著正相关,账市比越大,公司越不被市场看好,分析师的分歧度也越大。(4)与净资产收益率显著负相关,过去的财务业绩越差,分析师的分歧度也越大。综合上面的指标来看,越是业绩差、规模小、风险大、不被市场看好的公司,往往也是卖空限制最严重的公司,这些公司的分歧度也越大。

从表5可以看出,首先,从第一列数据可以看到被解释变量与关键的解释变量不具有相关性,这是符合模型预期的。Hong and Stein(2003)实证发现在不存在卖空限制的前提,异质信念与股票收益是无关的。所以这里分歧度与股票收益不存在相关关系是与Hong and Stein(2003)的结论相一致的。接下来关注第二列的数据,可以看到分歧度与公司的beta系数、规模、资产负债率、账市比和净资产收益率存在相关关系,其中与公司的beta系数、资产负债率和账市比是显著正相关的,与规模和净资产收益率呈显著负相关关系。

表5 非卖空限制组股票未来收益与分析师盈余预测分歧度等变量的相关性分析

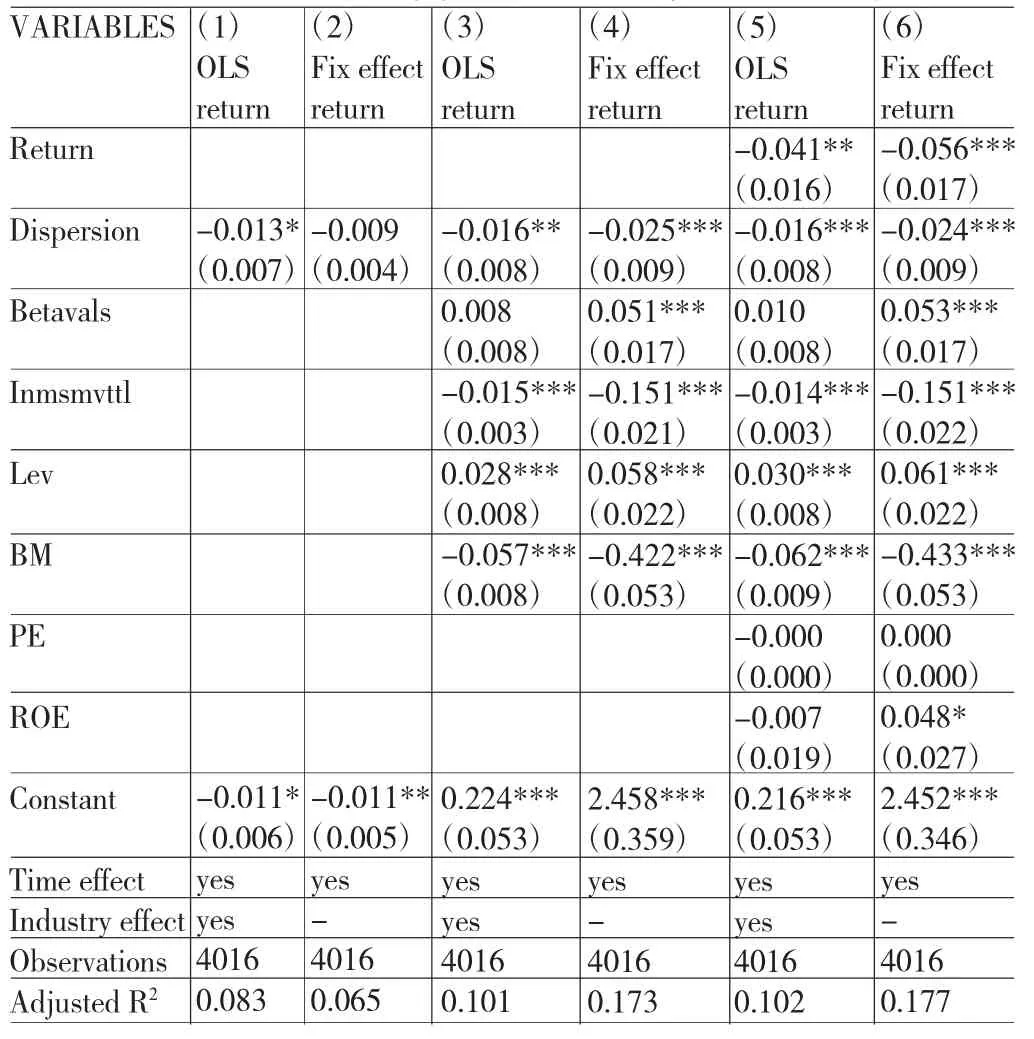

(三)回归分析 在多元回归的模型中,同时采用了OLS和固定效应模型,从表6和表7的回归结果可以看出固定效应的调整R2数值明显要大于OLS模型,固定效应模型的拟合程度较好,所以重点关注固定效应模型的回归结果。本文对固定效应模型还是随机效应模型的选择进行了Hausman检验,最终选定了固定效应模型而排除了随机效应模型。从表6中的回归结果可以看到,在仅考虑分析师的分歧度与股票未来收益相关关系的情况下,回归结果(2)中Dispersion与股票未来收益之间的回归系数不具有显著性。也就是说,本文可能遗漏了重要的控制变量,单单Dispersion是无法解释股票的未来回报。

接着本文控制了最为常见的几个公司特征的控制变量——公司的Beta系数、公司规模、资产负债率、账市比,发现回归结果(4)中,Dispersion与股票未来收益之间的回归系数(结论在1%水平上显著),是显著为负的,回归系数的绝对值相较于(2)的系数的绝对值有所增大,由原来的不显著变为很显著。这里的结果跟组合策略、相关性分析是相一致的。加入的四个控制变量回归系数全部显著(结论在1%水平上显著)。在前文的相关性分析中,已经看到越是业绩差、规模小、风险大、不被市场看好的公司,往往也是卖空限制最严重的公司,这些公司的分歧度也越大,因而这里表现出较差的市场业绩,与预期结果相一致。

最后的回归模型当中,本文加入了更多的控制变量——滞后一期的股票回报率、市盈率和净资产收益率。回归结果(6)中,仍然可以看到Dispersion与股票未来收益之间的回归系数(结论在1%水平上显著),是显著为负的,回归系数相较于(4)的系数没有发生变化,显著性也不变。在回归模型(4)已经出现的四个控制变量,在这一阶段的回归没有发生大的变化,新加入的三个变量中市盈率的回归系数不显著。其余两个变量,滞后一期的股票回报率的回归系数显著为负,说明上一期好的的市场表现并不会在下一期延续。净资产收益率的回归系数显著为负,同样跟相关性分析的结果相一致,过去的财务业绩越差,分歧度越大,股票的市场表现也就越差。

表6 绝对卖空限制组股票未来收益与分析师盈余预测分歧度的回归结果

从表7中的回归结果可以看到,与本文的理论预期相一致,6组回归结果,Dispersion的回归系数都是不显著的。也就是说,不存在卖空限制的前提下,分歧度与股票的未来收益是不存在相关关系的。

接着本文控制了最为常见的几个公司特征的控制变量——公司的Beta系数、公司规模、资产负债率、账市比。与非标的股票“N组”的固定效应模型回归结果相比,四个控制变量中公司的Beta系数和资产负债率的正相关关系由原来的显著变为不显著。

最后的回归当中,本文加入了更多的控制变量——滞后一期的股票回报率、市盈率和净资产收益率。与非标的股票“N组”的固定效应模型回归结果相比,滞后一期的股票回报率和净资产收益率也由原来的显著相关变为不显著。

综合比较非标的股票“N组”和标的股票“Y组”可以看出,卖空限制确实导致了分歧度与股票未来收益两者之间的负相关关系,放松卖空限制后,分歧度与股票未来收益将不再存在相关关系。这反映出了中国的融资融券政策产生了显著的市场效应,降低市场的卖空程度,达到了预期的政策效果。

由于目前绝大多数的股票仍然处于绝对卖空限制的市场条件下,相比与融资的市场规模,融券规模较小,市场的卖空限制依然存在,“Dispersion effect”在中国资本市场依然是显著存在的。

五、结论

本文通过我国证券市场融资融券业务逐渐开放所提供的“自然实验”环境,研究了卖空限制、分析师盈余预测分歧度与股票未来收益间的关系,并主要选取2010年4月至2015年12月间沪深两市一直存在卖空限制和不存在卖空限制的两组公司作为研究对象,主要得出以下结论:第一,在绝对卖空限制的条件下,“Dispersion effect”在中国资本市场显著存在,即分析师盈余预测的分歧度越大,投资者的股票未来收益是越小,两者之间是负相关关系。第二,卖空限制的放松显著改变了分析师盈余预测分歧度与股票未来收益的相关关系。当不再存在卖空限制,分歧度与股票未来收益不存在相关关系。因此,可以认为融资融券政策是具有市场效率的,它显著改善了市场的卖空限制的程度,使我国的资本市场向更合理的方向发展。

[1]史金艳、赵江山、张茂军:《基于投资者异质信念的均衡资产定价模型研究》,《管理科学》2009年第6期。

[2]张峥、刘力:《换手率与股票收益:流动性溢价还是投机性泡沫》,《经济学》2006年第3期。

[3]涂宏伟:《我国股市的特质波动率之谜及基于异质信念的解释》,厦门大学2008年硕士学位论文。

[4]陈国进、胡超凡、王景:《异质信念与股票收益—基于我国股票市场的实证研究》,《财贸研究》2009年第3期。

[5]尹慧、赵国庆:《异质信念、卖空限制与股票收益》,《上海经济研究》2013年第12期。

[6]周晖、邹建国、葛琦:《投资者意见分歧对盈余公告效应影响的实证研究》,《财经理论与实践》2008年第5期。

[7]肖作平、曲佳莉:《分析师意见分歧,经验与权益资本成本》,《证券市场导报》2013年第9期。

[8]Diether,K.B.,Malloy,C.J.and Scherbina,A. Differences of Opinion and Thecross Section of Stock Returns. Journal of Finance,2002.

[9]Avramov D.,Chordia T.,Jostova G.and Philipov A. Dispersion in Analysts’Earnings Forcasts and Credit Rating. Journal of Financial Economics,2009.

[10]Leippold,M.and H.Lohre.The Dispersion Effect in International Stock Returns.Journal of Empirical Finance,2014.

[11]Boehme,R.,Danielsen,B.and Sorescu.Short Sales Constraints,Differences of Opinion and Overvaluation.Journal of Financial and Quantitative Analysis,2006.

[12]Doukas,J.A.,Kim,C.and Pantzalis,C.Divergence of Opinion and Equity Returns.JournalofFinancialand Quantitative Finance,2006.

[13]Garfinkel,J.A.and J.S.Sokobin.Volume,Opinion Divergence and Returns: A Study of Post-earnings Announcement Drift.Journal of Accounting Research,2006.

(编辑彭文喜)