西亚国家的税收政策及税务筹划

2017-04-25王素荣

王素荣

“一带一路”战略将惠及东亚12个国家、西亚18个国家、南亚8个国家、中亚5个国家、独联体7个国家、中东欧16个国家,包括中国共计66个国家。本文介绍西亚(伊朗、伊拉克、土耳其、叙利亚、约旦、黎巴嫩、以色列、巴勒斯坦、沙特阿拉伯、也门、阿曼、阿联酋、卡塔尔、科威特、巴林、希腊、塞浦路斯和埃及的西奈半岛)各国的税收政策及税务筹划。

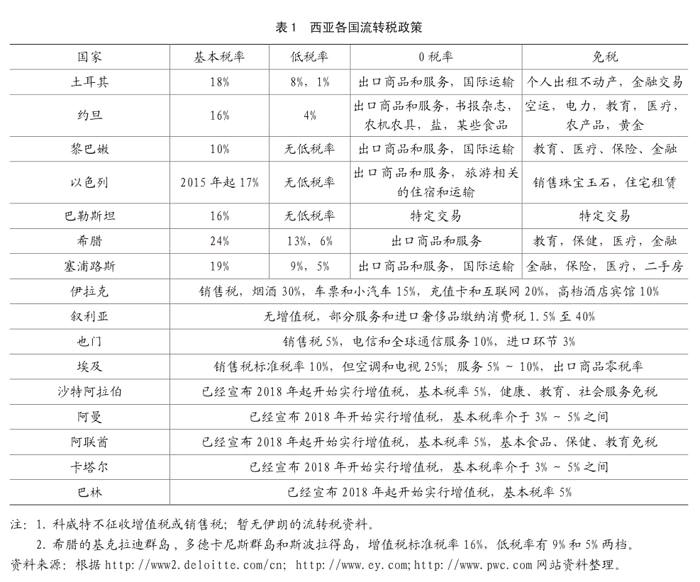

一、西亚各国的流转税政策

在某一国家投资经营,企业首先要面对的就是流转税。西亚国家中,征收增值税的国家有7个,征收销售税的有4个,有5个国家即将开征增值税。西亚各国流转税政策具体情况,如表1所示。

由表1可知,在实行增值税的国家中,黎巴嫩、以色列和巴勒斯坦等没有低税率;沙特阿拉伯、阿曼、阿联酋、卡塔尔和巴林等国已经宣布从2018年开始实行增值税;实行增值税的国家对出口商品和服务实行0税率;各国的免税项目包括教育、医疗、金融及其他。与东南亚各国相比,西亚的流转税税率较高。已实行增值税的国家最低税率为10%,最高为24%。增值税基本税率高于17%的有:土耳其、希腊和塞浦路斯。

二、西亚各国的公司所得税政策

所得税税负的高低主要取决于:公司所得税税率、资本利得征税规定、亏损弥补期限、境外税收抵免规定、转让定价规则、资本弱化规则等。为了使投资“一带一路”企业更好地了解西亚各国的公司所得税政策,本文首先对西亚各国公司所得税基本规定进行分析,具体情况如表2所示。

由表2可知,从公司所得税税率来看,普通行业(除石油、天然气、电信和银行外)税率高于25%的只有叙利亚和希腊,其他国家对普通行业征收的公司所得税均比较低,但对油气行业征收较高的公司所得税。对资本利得不征税的有阿联酋和巴林;对出售股份有免税规定的有:伊拉克、土耳其、以色列、巴勒斯坦、沙特阿拉伯、阿曼、科威特和塞浦路斯。对亏损实行无限期后转的国家有:以色列、沙特阿拉伯、巴林和塞浦路斯;伊拉克和沙特阿拉伯对各年结转亏损额有限制。

其次,对西亚各国公司所得税涉外内容进行分析,具体情况如表3所示。

由表3可知,境外已纳税不能抵免的国家有:叙利亚、约旦、黎巴嫩、巴勒斯坦、阿联酋和卡塔尔,其他国家允许境外已纳税在境内汇总纳税时抵免,但大多数实行限额抵免,科威特只对税收协定国实行抵免。对转让定价管理比较宽松或没有要求的国家有:伊拉克、叙利亚、巴勒斯坦、阿联酋、科威特和巴林,到这些国家投资的中国企业应运用转让定价方法进行税务筹划,以最大限度地减轻境外税负。对资本弱化有限制规定的有:土耳其、沙特阿拉伯、也门、阿曼、卡塔尔、希腊和埃及,其中,有明确的债务资本比例规定的有土耳其、也门、阿曼、卡塔尔和埃及,到这些国家投资的企业进行债权融资应遵守所在国的规定,以免造成利息被视同股利征收较高的税收(视同股利的利息不能享受双边协定的低税率)。

三、西亚各国的预提税政策

企业海外经营的税负,不仅取决于公司所得税,还取决于所在国对投资回报征收的预提税以及双边协定谈签的预提税税率。西亚各国预提税政策及与中国协定预提税税率的具体情况,如表4所示。

由表4可知,西亚尚未与中国签订税收协定的国家有:伊拉克、约旦、黎巴嫩、巴勒斯坦和也门,从这些尚未签订税收协定的国家汇回股息、利润、利息、特许权使用费等,均按照其国内税法规定征收预提税。西亚国家中对股息和分公司利润均不征收预提税的有:伊拉克、叙利亚、约旦、巴勒斯坦、阿曼、阿联酋、卡塔尔、巴林和塞浦路斯,在这些国家设立子公司和设立分公司,税负一致。因这些国家均不征收股息预提税,因此,无需进行股权架构设计。对分公司利润汇出不征收预提税的还有也门和科威特,与中国协定免征分公司预提税的有:土耳其、沙特阿拉伯、希腊和埃及,征分支机构税但未签税收协定的黎巴嫩,在这7国设立分公司有利。以色列与中国协定股息和利息预提税均为10%,故设立子公司更有利。

在西亚各国中,除未签税收协定的伊拉克、约旦、黎巴嫩、巴勒斯坦和也门外,已签税收协定中没有间接抵免的有:伊朗、阿曼、沙特阿拉伯、卡塔尔、巴林、希腊,在这些国家设立分公司已纳外国税收回国可以抵免,设立子公司已纳外国税收回国不能进行税收抵免,故设立分公司税负低,设立子公司税负高。

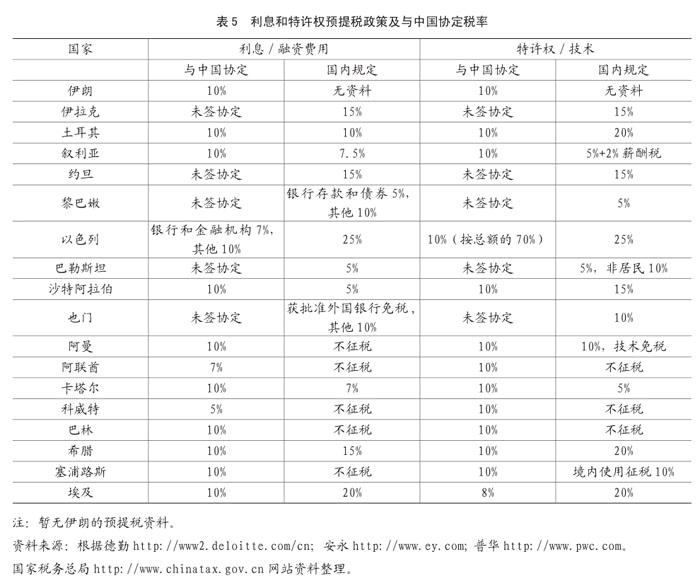

西亞各国利息和特许权使用费预提税政策及与中国协定预提税税率的具体情况,如表5所示。

由表5可知,对利息和特许权均不征收预提税的有:阿联酋、科威特和巴林,对利息不征收预提税还有:阿曼和塞浦路斯,另外,阿曼对技术费免税,中国企业应利用这些税收优惠措施。应按孰低原则征收预提税的有:叙利亚(利息7.5%,特许权7%,协定税率均为10%)、沙特阿拉伯(利息5%,协定税率10%)、卡塔尔(利息7%,特许权5%,协定税率均为10%)。

四、投资西亚的税务筹划

综合考虑西亚国家公司所得税和股息预提税政策,中国企业将境外子公司税后利润汇回中国母公司,在不享受税收优惠时,普通行业(除石油、天然气、电信和银行外)境外实际税负低于25%的有:伊拉克(15%)、约旦(14%)、黎巴嫩(23.5%)、巴勒斯坦(20%)、沙特阿拉伯(24%)、阿曼(12%)、卡塔尔(10%)、科威特(19.25%)、巴林(0)和塞浦路斯(12.5%),到其他西亚国家投资,实际税负均高于中国境内税负,因此,“走出去”的中国企业一定要争取所在国减免税优惠,利用所在国转让定价和资本弱化规则,设计股权架构和债权架构,以降低海外经营税负。

根据西亚各国国内预提税规定、与中国签订双边税收协定,股权应进行税务筹划的有土耳其、黎巴嫩、以色列、沙特、也门和希腊。债权应进行税务筹划的国家,除上述7国外,还有伊拉克、叙利亚、约旦、巴勒斯坦、卡特尔和埃及。

土耳其与中国协定的股息和利息预提税均为10%,在土耳其与各国签订的税收协定中,股息预提税最低为5%,包括阿尔巴尼亚、奥地利、澳大利亚、波黑、埃及、德国、爱尔兰、科索沃、马其顿、墨西哥、新西兰、挪威、葡萄牙、沙特、塞尔维亚、斯洛文尼亚、西班牙和瑞士,中国企业只能选择上述国家中对海外利润汇入后不征收公司所得税的国家作为控股架构所在地。土耳其与各国签订的税收协定中,利息预提税最低为10%,因此,土耳其项目,从中国境内借款是税负最轻的筹资方式。

黎巴嫩与中国尚未签订税收协定,其国内规定股息和利息预提税为10%。在黎巴嫩与各国签订的税收协定中,股息和利息预提税均为0的有:巴林、法国、科威特、卡塔尔和阿联酋。利息预提税为0的还有:捷克、意大利、马耳他。股息为5%的有亚美尼亚、保加利亚、塞浦路斯、捷克、伊朗、意大利、马来西亚、马耳他、摩洛哥、波兰、罗马尼亚、阿曼、叙利亚、突尼斯和乌克兰。利息预提税为5%的有:白俄罗斯、塞浦路斯、伊朗、波兰、罗马尼亚、俄罗斯、突尼斯和也门。

以色列與中国协定,股息预提税10%,利息预提税7%/10%。以色列与各国签订的税收协定中,股息预提税为0的有:丹麦、爱沙尼亚、格鲁吉亚、马耳他和瑞典。股息预提税为5%的有:克罗地亚、捷克、埃塞俄比亚、芬兰、法国、匈牙利、日本、韩国、拉脱维亚、立陶宛、卢森堡、马其顿、墨西哥、摩尔多瓦、荷兰、巴拿马、波兰、葡萄牙、新加坡、斯洛伐克、斯洛文尼亚、瑞士和乌克兰。利息预提税为0是匈牙利。利息预提税为5%的有:爱沙尼亚、马耳他、摩尔多瓦、波兰和斯洛文尼亚。

沙特与中国协定股息和利息预提税均为5%,在沙特与各国签订的税收协定中,股息预提税为0的有:法国、吉尔吉斯斯坦、叙利亚、爱尔兰和西班牙。利息预提税为0的有:捷克、法国、匈牙利、爱尔兰、吉尔吉斯斯坦、卢森堡、马耳他和英国。

希腊与中国协定股息预提税5%/10%,5%是希腊与各国协定的最低税率,故无需进行股权架构设计。希腊与中国协定利息预提税10%;希腊与各国签订的税收协定中,与英国预提税为0;与阿尔巴尼亚、爱尔兰、科威特、卡塔尔、沙特、阿联酋等协定利息预提税为5%。

从伊拉克、叙利亚、约旦、巴勒斯坦和卡特尔等国汇出股息不征税,埃及参股免税,但这些国家对非居民支付利息征收预提税。卡塔尔与各国税收协定中,股息和利息预提税均为0的有:阿尔及利亚、奥地利、克罗地亚、塞浦路斯、法国、格鲁吉亚、香港、匈牙利、爱尔兰、黎巴嫩、马其顿、卢森堡、马耳他、毛里求斯、摩纳哥、荷兰、塞舌尔、英国。香港是作为股权架构和债权架构的最优选择。

因也门、伊拉克、叙利亚、约旦和巴勒斯坦等国与各国签订的税收协定资料找不到,故无法进行对也门的控股架构进行设计,也无法对伊拉克、叙利亚、约旦和巴勒斯坦等借款来源进行设计。